BLOG CỦA ELI

[Trading Tips] Làm Thế Nào Nhận Diện Sự Bán Tháo Của Nhà Đầu Tư Tổ Chức?

Sau đây là hướng dẫn của William O’Neil, tác giả sách How To Make Money In Stock (Làm Giàu Từ Chứng Khoán)

- Về yếu tố cơ bản (có thể có hoặc không. Nhiều trường hợp tổ chức bán tháo khi thông tin rất tốt)

Sự Giảm Tốc của Tăng Trưởng EPS Trong 2 Quý Liên Tiếp Là Dấu Hiệu Cảnh Báo.

Giống như chúng ta luôn phải nhớ cần có sự tăng tốc trong tăng trưởng EPS trước khi mua cổ phiếu, thì khi có sự giảm tốc (decelerate) trong tăng trưởng EPS, hoặc thậm chí là sự sụt giảm mạnh mẽ trong tăng trưởng EPS là dấu hiệu cảnh báo rủi ro. Nghĩa là nếu một công ty đang có tốc độ tăng trưởng quý khoảng 50%, bất ngờ công bố tăng trưởng EPS chỉ còn 15%, điều này cho thấy công ty đang gặp phải vấn đề và bạn nên tránh xa.

Thậm chí các doanh nghiệp hàng đầu cũng có một quý tăng trưởng chậm trong một khoảng thời gian nào đó. Vì thế, trước khi thông tin lợi nhuận xấu xuất hiện, tôi thường kiểm tra xem tăng trưởng EPS của hai quý liên tiếp có sụt giảm mạnh hoặc giảm tốc hay không. Mức sụt giảm vào khoảng 2/3 (hoặc lớn hơn) so với tốc độ tăng trưởng trước đó, được xem là nguy hiểm. Ví dụ tốc độ tăng trưởng EPS giảm từ 100% xuống còn 30%, hoặc từ 50% xuống còn 15%.

- Về yếu tố kỹ thuật (bắt buộc phải có)

Giá phá thủng đường trung bình di động 50 ngày (thậm chí là 200 ngày) với khối lượng tăng đột biến. Đường trung bình di động 50 ngày được xem là mốc chuẩn của các nhà đầu tư tổ chức. Các nhà đầu tư tổ chức thường nhảy ra mua để bảo vệ vị thế của họ nếu như giá giảm sát về đường trung bình di động 50 ngày (khi mà họ vẫn tin vào triển vọng dài hạn của doanh nghiệp) Ngược lại, nếu giá phá thủng đường trung bình di động 50 ngày với volume lớn cho thấy các nhà đầu tư tổ chức đang tháo chạy.

Bộ Sách: “LÀM GIÀU TỪ CHỨNG KHOÁN (phiên bản mới) + “Hướng Dẫn Thực Hành CANSLIM”

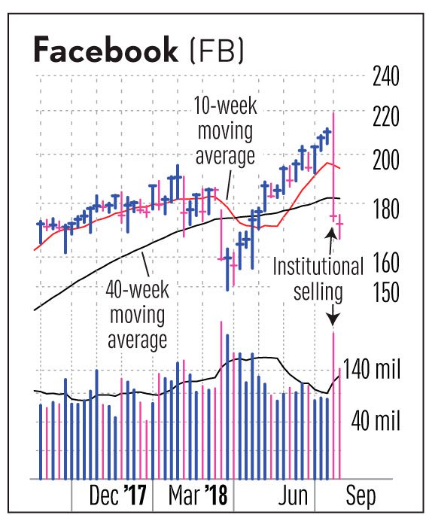

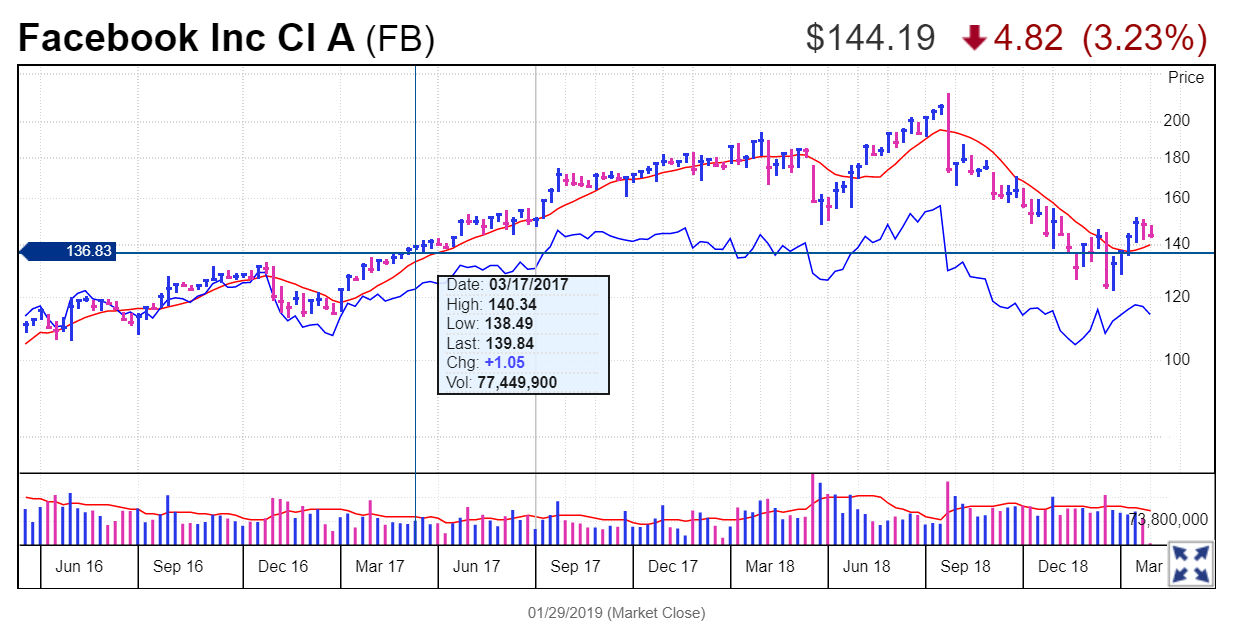

Case study Facebook vào tháng 9.2018. Tín hiệu bán tại mức 180 USD

- Tại thời điểm tháng 9.2018, tăng trưởng lợi nhuận của Facebook đang giảm tốc 2 quý liên tiếp. Lợi nhuận biên sau thuế giảm từ 50.3% quý 4.2017, xuống 41.7% vào quý 1.2018 và 38% vào quý 2.2018

- Giá giảm nhanh và phá thủng đồng thời cả MA 10 tuần (tương đương MA50 ngày) cũng như MA40 tuần (tương đương MA200 ngày) với khối lượng giao dich lớn hơn mức trung bình.

Kết quả sau đó, giá giảm xuống còn 120 USD vào tháng 12/2018 và hiện đang ở mức 144 USD vào tháng 1.2019

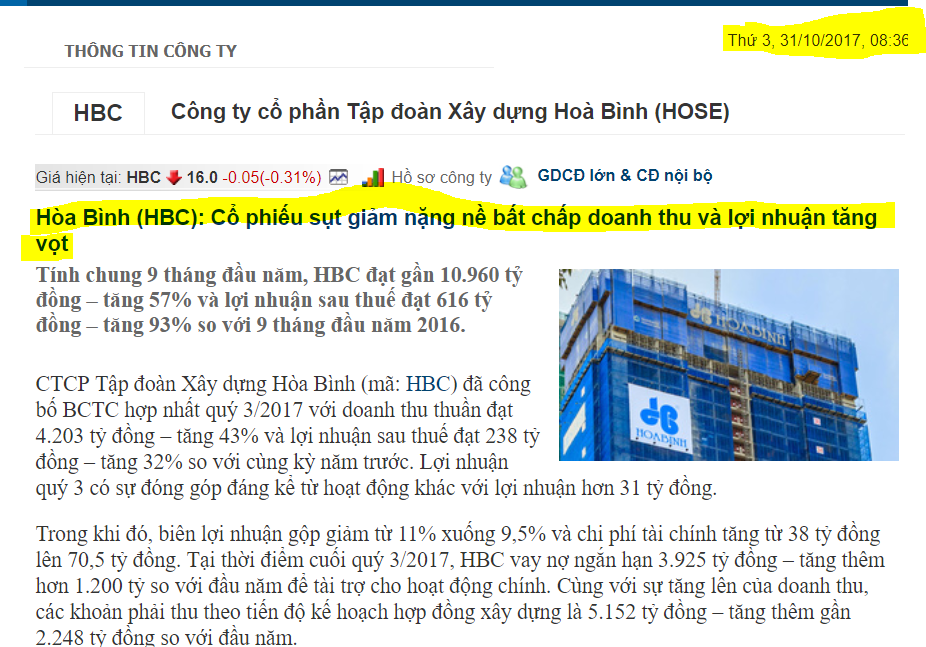

Case study: HBC vào tháng 10.2017

Vào hai tuần đầu của tháng 10.2017, HBC phá thủng đường trung bình di động 10 tuần (tương đương 50 ngày) bằng hai cây nến với khối lượng tăng đột biến, và lớn nhất trong nhiều tháng.

Điều quan trọng mà các nhà đầu tư cá nhân không hiểu được cách chốt lãi của nhà đâu tư tổ chức. Các nhà đầu tư tổ chức rời khỏi tàu không phải là khi các yếu tố cơ bản trở nên xấu đi. Với vị thế lớn, họ buộc phải bán khi tin tốt tràn ngập.

Nhiều cổ phiếu đạt đỉnh khi tăng trưởng lợi nhuận rất tốt, 100% hoặc nhiều hơn thế. Vì đó là lúc tốt nhất mà các nhà đầu tư tổ chức thanh lý vị thế lớn của họ.

Đây chính là trường hợp của HBC. Vào ngày 31.7.2017, HBC công bố lợi nhuận quý 2 tăng 129%, Ngày 31/10/2017, báo cáo lợi nhuận quý 3 tăng 32%

Và đây chính là điều mà các nhà đầu tư và báo chí rất ngạc nhiên