BLOG CỦA ELI

[Quản trị tiền] Tại sao phương pháp phần trăm rủi ro cố định (fixed percentage) không phù hợp với nhà đầu tư nhỏ?

Chúng ta đã quá quen với phương pháp quản trị tiền theo phần trăm rủi ro có định (fixed percentage) được rao giảng gần đây trong các cuốn sách tài chính. Phương pháp này đang ngày càng được phổ biến hóa. Phần lớn cuốn sách giao dịch tài chính gần đây đều khuyên bạn nên đặt cược rủi ro 1% hay 2% hoặc bất cứ con số phần trăm rủi ro nào trên tổng số vốn cho mỗi lần giao dịch. Ví dụ, nếu bạn có 1 tỷ đồng và mỗi lần giao dịch đặt cược rủi ro 1%, tức bạn sẵn lòng mất 10 triệu đồng nếu như giao dịch đó bị thất bại.

Không có phương pháp quản trị tiền nào là tối ưu nhất, mà chỉ có phương pháp phù hợp với mục tiêu của bạn nhất. Để thực hiện quản trị tiền, đầu tiên bạn phải đặt ra các mục tiêu và sau đó là lựa chọn phương pháp quản trị tiền phù hợp để hoàn tất mục tiêu.

Dù có nhiều mục tiêu khác nhau nhưng có ba mục tiêu cơ bản của quản trị tiền.

- Tăng quy mô đầu tư khi đúng (tức tài khoản tăng) và giảm quy mô đầu tư khi sai (tức khi tài khoản giảm).

- Nhanh chóng được hưởng lợi từ quản trị tiền, tức tài khoản tăng nhanh theo hình học (geometric profit).

- Quản lý drawdown hay Risk of Ruin (Rủi ro bị tê liệt tài khoản (tạm dịch như thế thôi. Tôi thấy không nên dịch từ này sang tiếng việt vì không có từ tiếng việt nào diễn đạt đúng ý của từ Risk of Ruin).

Ngoài ra có các mục tiêu khác như: quản lý độ biến động, quản lý thảm họa thua lỗ….

Vậy nhược điểm của phương pháp phần trăm rủi ro cố định đang được sử dụng phổ biến hiện nay là gì?

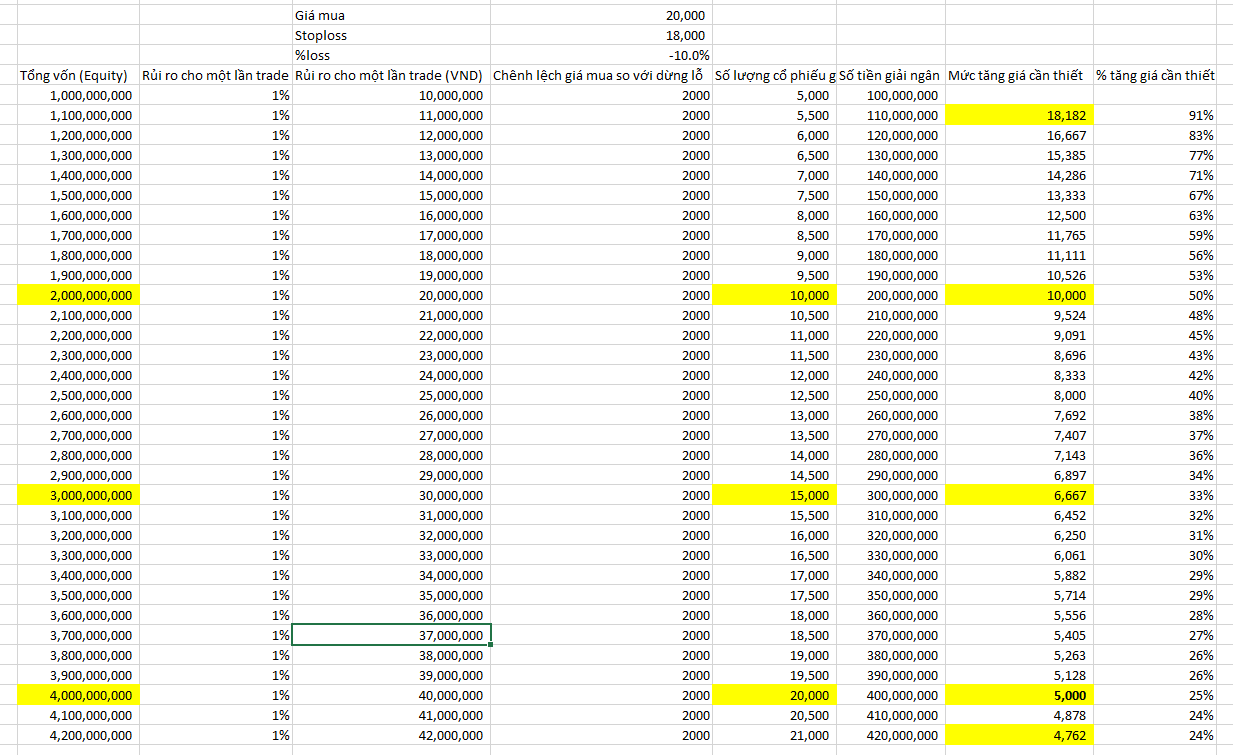

Hãy quan sát bảng Excel sau mà tôi đã làm để mô phỏng vấn đề của phương pháp quản trị tiền này.

Giả sử như bạn bắt đầu với số vốn 1 tỷ đồng. Rủi ro cho một lần giao dịch là 1%. Cũng giả định rằng bạn tìm mua được cổ phiếu tăng được gần như gấp đôi giá (100%) từ giá mua 20,000 và stoploss 18,000. Không có gì ảo tưởng với giả định này. Thực ra bạn có thể lấy ví dụ %lãi bao nhiêu cũng được, miễn là có lãi, giá trị của bài học không hề thay đổi. Tuy nhiên, vì quy mô tài khoản chỉ có 1 tỷ đồng và các % lãi nhỏ sẽ làm sự thay đổi của các con số không rõ ràng nên tôi không sử dụng.

Bạn thấy đấy, với 1 tỷ đồng, và rủi ro cho 1 lần giao dịch là 1%, bạn sẽ sẵn lòng mất 10 triệu đồng nếu như giao dịch này lỗ. Với chênh lệch giá mua và stoploss là 2,000 đồng, đại diện cho rủi ro cho một lần giao dịch, thì bạn sẽ mua 5,000 cổ phiếu. Số tiền giải ngân là 5,000 x 20,000 = 100 triệu đồng.

Giả sử cổ phiếu này tăng giá gấp đôi lên mức 40,000 đồng thì bạn sẽ có mức lãi 100 triệu đồng. Sau khi bán đi, tài khoản của bạn bây giờ là 1.1 tỷ đồng. Cứ tiếp tục sử dụng rủi ro cho một lần giao dịch là 1% và bạn lại tìm mua cổ phiếu có chênh lệch giá mua và stoploss 2,000 đồng, giờ đây bạn sẽ mua 5,500 cổ phiếu.

Sự thú vị nằm ở cột “Mức tăng giá cần thiết”. Để có được mức lãi 100 triệu đồng giống như lần giao dịch đầu tiên, cổ phiếu của bạn tăng 18,182 hay 91%.

Nếu làm tương tự như vậy, khi đạt được quy mô tài khoản gần 2 tỷ đồng, để có được mức lãi 100 triệu đồng, cổ phiếu của bạn chỉ cần tăng 10,000 hay 50%.

Ở cột mốc tài khoản bạn chạm 3 tỷ đồng, để có mức lãi 100 triệu đồng, cổ phiếu bạn mua chỉ cần tăng 6,667 hay 33%.

Ở cột mốc 4 tỷ đồng, để có mức lãi 100 triệu đồng, cổ phiếu bạn mua chỉ cần tăng 5,000, hay 25%.

Dừng lai ở đây cũng đã thấy sự khác biệt rất lớn. Lúc ở 1 tỷ đồng, để có được mức lãi 100 triệu đồng, bạn phải kiếm được cổ phiếu tăng giá gấp đôi 100%. Nhưng khi quy mô tài khoản của bạn tăng lên, 2 tỷ , 3 tỷ và 4 tỷ, nhiệm vụ của bạn trở nên dễ dàng hơn rất nhiều. Bạn chỉ cần kiếm các cổ phiếu tăng 50%, rồi 33% và chỉ còn 25%.

Nếu tài khoản của bạn là 10 tỷ đồng, công việc của bạn trở nên “quá nhàn”…Chỉ cần kiếm được cổ phiếu nào lãi 10%, thì bạn sẽ kiếm được mức lãi 100 triệu đồng.

Vậy, bạn nhận ra bài học ở đây rồi chứ. Phương pháp phần trăm rủi ro cố định (Fixed Percent) đòi hỏi quy mô tài khoản lớn để phát huy hiệu quả của Geometric Profit (Lãi tăng theo số học). Còn nếu ở quy mô tài khoản nhỏ. Bạn sẽ phải chờ đợi rất lâu để hưởng được lợi ích của lãi tăng theo số học. Nguyên nhân vì ở quy mô tài khoản nhỏ, bạn cần đòi hỏi mức tăng giá cổ phiếu lớn hơn để có thể kiếm ra cùng một mức lãi (100 triệu đồng ở trên) so với khi sử dụng quy mô tài khoản lớn.

Đó chính là vấn đề của phương pháp phần trăm cố định. Nó không phù hợp cho quy mô tài khoản nhỏ. Thực sự, nguồn gốc của phương pháp này lại xuất phát từ các quỹ đầu tư với quy mô tài khoản lớn, quản lý hàng triệu đô, hàng tỷ đôla. Với quy mô tài khoản lớn, họ nhanh chóng hưởng lợi bởi Geometric Profit.

Nhưng đó không phải là mục tiêu duy nhất để các quỹ đầu tư sử dụng phương pháp Risk Percent. Phương pháp này là cực kỳ hữu ích để quản lý Risk of Ruin. Mục tiêu hàng đầu của các quỹ đầu tư là an toàn, không để sụp đổ hay cháy tài khoản trước khi nghĩ đến lợi nhuận.

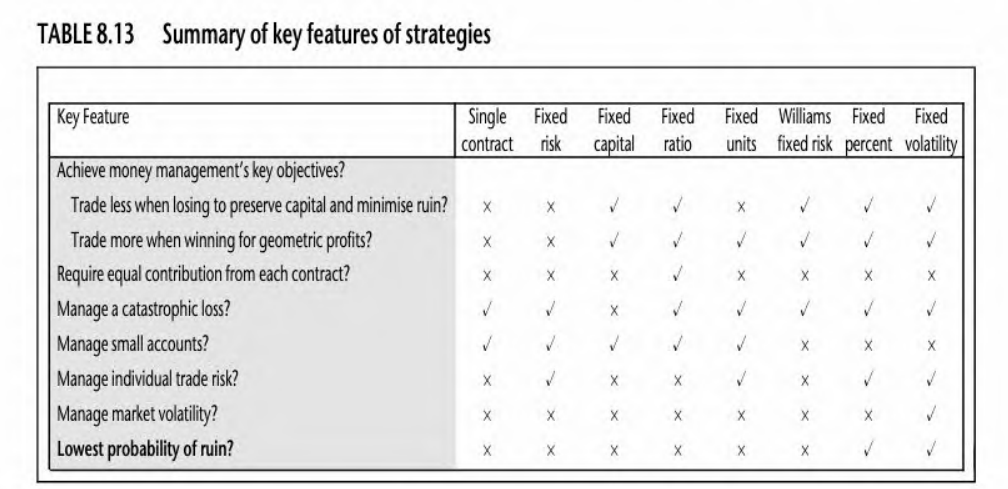

Trong cuốn sách tuyệt vời của Brent Penfold, có tên “The Universal Principles of Successful Trading”, ông đã thực hiện kiểm tra đáp ứng các mục tiêu quản trị tiền của một số phương pháp phổ biến.

Hình dưới là trích dẫn từ cuốn sách của ông. Phương pháp Fixed Percent (Phần Trăm Rủi ro Cố Định) là phương pháp duy nhất đáp ứng được mục tiêu quản lý Risk of Ruin.

Tôi tin chắc rằng, nếu bạn là một nhà giao dịch bắt đầu với số vốn 1 tỷ đồng như ví dụ trên bạn đang nhận ra vấn đề. Đó là vấn đề tôi từng trải qua. Như đã nói ở trên thì không có phương pháp quản trị tiền nào là hoàn hảo cả nó chỉ phù hơp với mục tiêu của bạn. Nếu bạn đang muốn quản lý Risk of Ruin vì tâm lý thận trọng thì Phần Trăm Rủi Ro Cố Định là cực kỳ hữu ích. Bằng cách chạy các mô phỏng Monter Carlo, bạn sẽ kiểm soát được Drawdown và Risk of Ruin của mình.

Nhưng đổi lại, bạn sẽ không thể tăng nhanh được tài khoản. Nhiệm vụ của bạn khi ở 1 tỷ đồng hay 2 tỷ đồng là rất nặng nề để làm tăng tài khoản. Muốn có thu nhập 100 triệu đồng, bạn phải đi tìm các cổ phiếu tăng 50% và thậm chí là 100%. Bảng Excel trên dự tính bạn phải có số vốn trên 5 tỷ đồng mới cảm nhận được lợi ích của phương pháp này.

Tuy nhiên, vẫn có phương pháp phù hợp cho tài khoản nhỏ, tất nhiên với điều kiện bạn không ưu tiên kiểm soát Risk of Ruin. Trong bài tới, tôi sẽ giới thiệu phương pháp của Ryan Jones (Fixed Ratio), một nhà vô địch trong cuộc thi Đầu Tư Vô Địch Mỹ, để hoạt động khi tài khoản còn nhỏ.