TTCK Việt Nam

Richard Wyckoff, mảnh ghép quan trọng cho các nhà đầu tư O’Neil để hoàn tất triết lý đầu tư “OWL”

Triết Lý Đầu Tư “OWL”

Trong cuốn sách “Làm Giàu Từ Chứng Khoán” của Willam O’Neil, ông nhiều lần nhắc đến Jesse Livermore nhưng không một lần nhắc đến Wyckoff. Tuy nhiên, các môn đệ chân truyền của O’Neil hiểu rõ Livermore và Wyckoff là hai người có ảnh hưởng đến triết lý đầu tư của O’Neil rõ ràng nhất.

Là nhà quản trị danh mục đầu tư cho William O’Neil, chúng tôi đã có cơ hội tìm hiểu sâu về “gốc rễ tư duy” của O’Neil, vốn được rút ra từ triết lý của những huyền thoại giao dịch trước ông ấy như Richard Wyckoff và Jesse Livermore. Bạn sẽ không thể nào hiểu được tư duy của Bill O’Neil nếu như không hiểu chút gì về hai huyền thoại giao dịch này. Rõ ràng, kỹ thuật và triết lý của nhà giao dịch nổi tiếng như Jesse Livermore, được trình bày trong cuốn sách kinh điển Hồi Ký về Một Thiên Tài Chứng Khoán(Reminiscences of a Stock Operator), do Edwin Lefevre viết và cuốn sách do chính tay Livermore viết là Giao Dịch Chứng Khoán Như Thế Nào (How to Trade in Stocks), đã tạo nên những triết lý đầu tư được nhiều nhà đầu tư chấp nhận và được nâng lên tầm cao mới trong các bài viết và tư duy đầu tư của William O’Neil. Thậm chí, Nicolas Davas, trong cuốn sách nổi tiếng Tôi Đã Kiếm 2 Triệu Đô La Như Thế Nào (Nhà Xuất Bản Carol Publishing Group, năm 1998), đã xem các “nền giá đồ thị” của O’Neil như là nền tảng cho lý thuyết “hộp” của ông ấy, vốn được Darvas mô tả đơn giản là các kênh giá củng cố trong hành động giá cổ phiếu. Darvas sau đó xem xét hành động giá bên trong cái hộp này là bất thường hay bình thường.

Bộ Sách: “LÀM GIÀU TỪ CHỨNG KHOÁN (phiên bản mới) + “Hướng Dẫn Thực Hành CANSLIM”

Tư duy của Wyckoff, Livermore, Darvas và những nhà giao dịch khác đã tạo nên xương sống vững chắc cho triết lý đầu tư mang “Phong Cách O’Neil”. O’Neil đã tận dụng những nghiên cứu của các nhà giao dịch tiền nhiệm về các đặc điểm được thời gian kiểm chứng của những siêu cổ phiếu để tạo ra cuốn sách nhiều tập Model Book Studies (Cuốn Sách Nghiên Cứu Về Mô Hình), bao gồm chi tiết cách nhận diện, phân tích và xác nhận mẫu hình. Bằng cách nghiên cứu các cổ phiếu dẫn dắt hàng đầu có thành tích tăng giá tốt nhất, được các nhà đầu tư tổ chức tài năng săn đón ở mỗi loại chu kỳ thị trường, O’Neil đã xác định các đặc điểm chính, cơ bản nhất để chọn siêu cổ phiếu, được cộng đồng đầu tư biết đến với tên gọi CANSLIM. Chắc chắn, O’Neil sẽ biết ơn rất nhiều về những tư duy của Livermore, Wyckoff và những nhà giao dịch khác, vì đó là gốc rễ trong phương pháp đầu tư của O’Neil. Tuy nhiên, với tư cách là nguyên nhà quản lý danh mục đầu tư cho Công ty Willim O’Neil + Company, Inc, chúng tôi biết rằng O’Neil không đơn giản chỉ việc sao chép lại các nhà giao dịch tiền nhiệm. Đó chính là sự kết tinh những gì tinh túy nhất, vì rõ ràng ông đã nâng tầm tư duy chọn siêu cổ phiếu của các nhà giao dịch tiền nhiệm thành một công thức rõ ràng, chính xác và có tính thực tiễn để kiếm tiền trên thị trường chứng khoán.

Sự tương đồng giữa phương pháp đầu tư của O’Neil so với các nhà giao dịch tiền nhiệm mang đến một triết lý đầu tư được chấp nhận chung, phản ánh đúng quy luật của thị trường, chứ không phải mang quan điểm của Livermore, hay Wyckoff, hoặc thậm chí là của O’Neil. Bản thân O’Neil từng nói với chúng tôi rằng: “Đó không phải là hệ thống giao dịch CỦA TÔI, mà là của thị trường, vì nó dựa trên các quy luật hoạt động thực tế của thị trường.” Theo nghĩa này, O’Neil đơn giản xem nghiên cứu của mình là quá trình phát triển thêm những hiểu biết đúng đắn về thị trường thông qua việc quan sát và ứng dụng những quy tắc được chấp nhận chung. Không có gì tốt hơn việc hiểu rõ từng mảng ghép thực tế tạo nên bức tranh thị trường chứng khoán. Hãy cùng nhìn lại xem O’Neil đã đón nhận và phát triển những nghiên cứu của những người tiền nhiệm thành một công thức thực hành hữu dụng như thế nào, để giúp chúng ta hiểu rõ hơn về phương pháp O’Neil/Wyckoff/Livermore (Viết tắt là OWL).

Đọc thêm

Đọc đồ thị giá: Câu chuyện từ Livermore, Wyckoff đến O’Neil và Darvas

MỘT SỐ TRIẾT LÝ GIAO DỊCH CỦA OWL: HÃY ĐI THEO CÁC CỔ PHIẾU LỚN (BIG STOCK) VÀ ĐƯỢC SỰ BẢO TRỢ CỦA CÁC NHÀ ĐẦU TƯ TỔ CHỨC

Sở hữu các siêu cổ phiếu mạnh nhất trên thị trường nghĩa là bạn đang sở hữu các cổ phiếu được các nhà đầu tư tổ chức săn đuổi, và O’Neil đã nhìn thấy quỹ phòng hộ, quỹ tương hỗ, quỹ hưu trí và các thành viên khác được gọi là “nhóm nhà đầu tư tổ chức” hiện nay cũng giống như các “pool- nhóm các nhà kinh doanh chung” và các “trust- nhà đầu tư ủy thác” vào thời của Jesse Livermore và Ricard Wyckoff. Hành động tích lũy cổ phiếu của các nhà đầu tư tổ chức lớn tạo nên các bước tăng giá mạnh mà phương pháp O’Neil tìm kiếm. Các nhà đầu tư tổ chức thông minh (những nhà đầu tư có kỹ năng nghiên cứu và chọn cổ phiếu tốt hơn, là những người mà bạn nên bám theo họ. O’Neil khẳng định: “Cần phải có một lực cầu mạnh để đẩy giá lên, và cho đến ngay, lực cầu mạnh nhất đối với cổ phiếu là các nhà đầu tư tổ chức, chẳng hạn như quỹ phòng hộ, quỹ tương hỗ, quỹ hưu trí, các công ty bảo hiểm…Một siêu cổ phiếu không cần phải có nhiều nhà đầu tư tổ chức nắm giữ, nhưng phải có một vài nhà đầu tư thông minh. O’Neil nói tiếp : “Các nhà đầu tư thận trọng nên tìm kiếm cổ phiếu nào có ít nhất một hoặc hai hoặc nhiều hơn các quản lý đầu tư thông minh (với thành tích đầu tư tốt nhất) sở hữu” ((Làm Giàu Từ Chứng Khoán, phiên bản số 4 (McGraw-Hill, năm 2009), trang 193-194).

Biết được dòng tiền thông minh đang đi đâu và hiểu được chất lượng do sự bảo trợ của các nhà đầu tư tổ chức đang đổ vào một cổ phiếu là trọng tâm trong phương pháp O’Neil. Nó không khác gì so với lời khuyên của Wyckoff: “Điều quan trọng là biệt được hoạt động của các tay chơi lớn, các giao dịch nội bộ, các nhóm pool, hoặc các nhóm chi phối thị trường hoặc một số cổ phiếu nhất định.” Wyckoff giải thích: “lý do rất quan trọng như sau: Các ngân hàng hiếm khi đồng loạt ở vị thế mua trừ khi họ nhìn thấy một sự thay đổi mạnh mẽ trong điều kiện kinh doanh của nền kinh tế trong tương lai gần. Do đó, lực mua của các ngân hàng là chỉ báo tốt. Khi một nhóm các nhà kinh doanh tập trung giữ một hoặc vài mã cổ phiếu nào đó, chắc chắn các công ty này đang có điều gì hấp dẫn mà công chúng không biết.” (How I Trade and Invest in Stock & Bonds, Tạp chí WallStreet, năm 1924, trang 183).

Nét độc đáo và am hiểu sâu sắc của O’Neil về các nhà đầu tư tổ chức và hàm ý về sự bảo trợ củ các nhà đầu tư tổ chức là nhờ sự trải nghiệm mà ông có được khi tư vấn cho các nhà đầu tư tổ chức lớn nhất và thành công nhất trên thế giới. Điều này giúp chúng ta hiểu được khái niệm Nguyên Lý Cổ Phiếu Lớn trong tư duy của O’Neil xuyên suốt các chu kỳ thị trường. Hiểu được các cổ phiếu lớn sẽ giúp bạn biết được ai, ngành nào, cái gì dang chi phối nền kinh tế và thị trường chứng khoán, vì chắc chắn đó là nơi mà các nhà đầu tư tổ chức thông minh “phải có” trong danh mục đầu tư của họ. Khi các nhà đầu tư tổ chức đổ tiền vào các cổ phiếu “họ phải đầu tư”, nguồn năng lượng này sẽ khiến giá nhảy vọt, và hình thành nên cái gọi là “Cổ Phiếu Lớn”. Đây chính là trọng tâm trong đầu tư theo phong cách O’Neil.

Xem thêm:

MÔ HÌNH TÍCH LŨY VÀ PHÂN PHỐI CỦA WYCKOFF

Mục tiêu cơ bản của phương pháp Wyckoff là cải thiện khả năng định thời điểm thị trường nhằm thiết lập một vị thế đầu cơ có tỷ lệ lợi nhuận/rủi ro hấp dẫn. Các Khung giao dịch (Trading Range- viết tắt TR) là những nơi mà chuyển động giá trước đó bị chặn lại vì tìm thấy một vùng cân bằng giữa lực cầu và lực bán. TR là nơi hình thành các chiến lược tích lũy (accumulation) hoặc phân phối (distributions) nhằm chuẩn bị cho thị trường tăng giá (bull) hoặc giảm giá (bear) sắp tới. Lực tích lũy hoặc phân phối chính là nguyên nhân tạo ra chuyển động giá sau đó. Việc hình thành nên các lực này mất nhiều thời gian. TR là nơi mang lại các cơ hội giao dịch ngắn hạn với tỷ lệ lợi nhuận/rủi ro hấp dẫn. Tuy nhiên, phần thưởng lớn nhất là khi thị trường hình thành xu hướng sau khi thoát khỏi các TR.

Để thành công, bạn phải có khả năng đánh giá chính xác chiều hướng và độ lớn của xu hướng sau khi rời khỏi TR. Thạt may mắn, Wyckoff mang lại cho chúng ta những hướng dẫn độc đáo để làm điều này khi giá vẫn còn đang ở trong TR.

TÍCH LŨY (ACCUMULATION)

Đây được gọi là Hệ Thống 1, trình bày bốn giai đoạn hành động giá trong giai đoạn TR (xem Hình 6.6). Phương pháp của Wyckoff mặc dù khó được tự động hóa mà được xem như là những hướng dẫn để đánh giá.

Giai đoạn A đến E là những pha sẽ xuất hiện, trong đó sẽ đi qua giai đoạn TR (pha B). Vùng hỗ trợ tạo nên đáy của TR và vùng kháng cự tạo nên đỉnh của TR. Sau đây là các thuật ngữ được sử dụng:

PS- Preliminary Support (Hỗ Trợ Ban Đầu), là nơi có lực mua lớn bắt đầu xuất hiện tạo nên sự hỗ trợ rõ ràng sau một giai đoạn giảm giá kéo dài. Khối lượng lớn và spread rộng cho thấy khả năng xu hướng giảm đang dần đến điểm kết thúc.

SC- Selling Climax (Bán Cao Trào), là điểm mà tại đó spread rộng, khối lượng lớn. Áp lực bán mạnh bởi sự hoảng loạn của đám đông. Lực bán này được hấp thụ bởi các nhà đầu tư tổ chức lớn khi giá ở gần đáy.

AR- Automatic Rally (Hồi Phục Kỹ Thuật), là khi áp lực bán đã quá đuối sức. Một làn sóng mua vào lúc này dễ dàng đẩy giá tăng, chủ yếu là cho các nhà đầu cơ mua để đóng vị thế bán khống (short covering). Đỉnh của đợt hồi phục này sẽ giúp chúng ta xác định đỉnh của vùng TR.

ST- Secondary Test (Kiểm Tra Thứ Cấp). Đó là khi giá quay trở lại khu vực bán cao trào (SC) để kiểm tra lại sự cân bằng giữa cung/cầu tại các mức giá này. Nếu một đáy được xác nhận, lực cung lớn sẽ không xuất hiện và khối lượng, spread giá nên thu hẹp lại khi thị trường tiến gần đến vùng hỗ trợ của khu vực SC.

The Creek: là thuật ngữ mô tả đường kháng cự yếu được vẽ xuyên qua đỉnh của các đợt hồi phục trong khung giá.

JAC- Jump a cross Creek: Là việc giá vượt qua đường kháng cự The Creek. Đó là tín hiệu tốt nếu spread giá mở rộng và khối lượng lớn. Thuật ngữ này được sử dụng ở Robert G Evan chứ không phải Wyckoff. JAC là một cú tăng giá với spread giá rộng đi kèm với khối lượng lớn để vượt qua vùng kháng cự. Sau cú JAC, hay diễn ra các backup là cú điều chỉnh với spread hẹp và khối lượng thấp hơn để confirm cú JAC là tốt. Phương pháp của Wyckoff là bạn nên mua ở cú backup này. CHÚ Ý, WYCKOFF KHÔNG KHUYẾN KHÍCH BẠN MUA TẠI BREAKOUT, MÀ MUA TẠI CÁC CÚ BACKUP SAU JAC HOẶC CÁC LPS.

SOS- Các dấu hiệu mạnh (Sign of Strength). Đó là sự tăng giá đi kèm với spread tăng lên và khối lượng lớn hơn. (GHi chú: Các nhà phân tích VSA đã phát triển pương pháp của Wyckoff để chỉ ra các SOS).

LPS (last point of support): Đó là sự hỗ trợ cuối cùng. Sau các SOS thường có các lần pullback. LPS là điểm kết thúc của các pullback khi gặp phải các mức hỗ trợ. Các mức kháng cự cũ thường là các hỗ trợ tốt. Khói lượng nên giảm và spread nên hẹp khi xảy ra LPS.

Spring hay Shake out (Rũ bỏ) thường xảy ra ở cuối TR và cho phép thị trường và những tay chơi lớn có được cú test về nguồn cung hiện tại trước khi chuyển sang chiến lược đẩy giá. Nếu lực cung còn ít, các cú Spring hoặc shakeout nên có khối lượng thấp. Giá lúc này sẽ tăng bền vững. Nếu cú spring có khối lượng lớn, cho thấy lực cung còn nhiều, giá có thể giảm trở lại. Spring là nơi chuyển hàng từ các tay chơi yếu sang các tay chơi mạnh ở giá thấp.

Pha A: Trong pha A, nguồn cung đang chi phối và sau đó lực cung này dần bị kiệt sức. Bằng chứng của sự kiệt sức này là PS và SC được mô tả ở trên. Đó là nơi mà giá giảm với spread rộng và khối lượng lớn do sự bán tháo của đám đông khi hoảng loạn và được các tay chơi lớn hấp thụ. Một khi áp lực bán này đã bị hấp thụ xong, một cú phục hồi AR diễn ra ngay sau SC. Một ST sẽ xuất hiện sau AR được xem là thành công nếu spread giá hẹp, khối lượng thấp. Một ST thành công nên có mức giá bằng hoặc cao hơn so với SC. Đáy của SC và ST, cùng với đỉnh của AR hình thành nên vùng giới hạn của TR. Các đường nằm ngang nối các đáy SC, ST và đỉnh AR giúp bạn định nghĩa vùng TR.

Mặc dù TR là sự tích lũy lại nhưng bạn sẽ không có bằng chứng rõ ràng của PS, SC và ST như minh họa trong pha A của Hình 6.6 (ND:tức bạn khó nhận diện PS, SC và ST lắm). Thay vào đó, pha A này trong giống như pha A của hệ thống phân phối (xem phần sau). Tuy nhiên, pha A này vẫn có tác dụng làm dừng xu hướng giảm trước đó. TR ở pha B đến pha E nói chung sẽ hình thành nên nền giá đầu của khu vực tích lũy.

Pha B: Chức năng của pha B là xây dựng nguyên nhân cho kết quả tiếp theo. Trong pha B, cung và cầu đã gần đạt tới trạng thái cần bằng vì thế không có xu hướng. Mặc dù manh mối về xu hướng tương lai nói chung vẫn còn mơ hồ, nhưng có một vài thông tin hữu ích.

Trong giai đoạn đầu của pha B, các swing giá có khuynh hướng rộng hơn, khối lượng vẫn còn lớn và hỗn loạn. Khi TR hình thành, nguồn cung sẽ trở nên yếu hơn và cầu mạnh hơn khi các nhà giao dịch chuyên nghiệp hấp thụ lực cung này. Vì thế khi càng tiến gần đến đoạn cuối của TR, khối lượng có khuynh hướng thu hẹp. Đường hỗ trợ và kháng cự của TR sẽ chứa các hành động giá trong pha B và giúp xác định quá trình test sẽ xuất hiện ở pha C. Việc giá có các cú bứt phá ra ngoài vùng TR hay không giúp chúng ta đánh giá chất lượng của cung và cầu.

Pha C: Ở pha C, cổ phiếu sẽ trải qua quá trình test. Trong quá trình test, dòng tiền thông minh sẽ kiểm tra xem liệu cổ phiếu này có sẵn sàng để chuyển sang pha tăng giá hay không. Cổ phiếu có thể bắt đầu vượt ra ngoài TR ở phía tăng giá với các đỉnh cao hơn và đáy cao hơn. Hoặc cổ phiếu có thể đi về phía giảm giá để hình thành các cú spring hoặc shakeout nhằm loại bỏ các tay chơi yếu, trước khi tăng giá trở lại. Các cú test sau đó xuất hiện là tốt nhằm loại bỏ các lực cung còn lại của các tay chơi yếu và tạo ra sự đánh giá sai lầm của đám đông về xu hướng giá. Pha C trong hình 6.6 thể hiện cú Spring.

Spring là một chuyển động giá phá thủng vùng hỗ trợ của TR rồi nhanh chóng tăng trở lại và di chuyển vào bên trong TR. Đây là ví dụ điển hình của Bear Trap vì cú giảm xuống dưới đáy vùng hỗ trợ của TR khiến đám đông nghĩ đến sự xuất hiện trở lại của Downtrend. Thực tế, đây là cú kết thúc của downtrend và bẫy các người bán cuối cùng. Mức độ cung hoặc sức mạnh của phe bán sẽ được đánh giá dựa trên chiều sâu của việc tạo đáy mới (ND; khoảng cách phá thủng vùng hỗ trợ của TR) và mức độ khối lượng khi phá thủng hỗ trợ.

Cho đến khi có quá trình test, bạn không thể chắc rằng TR này là quá trình tích lũy. Vì thế, bạn không nên vội vàng mở vị thế mà chờ đợi cho đến khi có đủ bằng chứng quá trình tăng giá bắt đầu. Khi lực cung có vẻ kiệt sức thì khả năng thành công mới cao nhờ tỷ lệ lợi nhuận/rủi ro hấp dẫn.

Shakeout ở điểm 7 trong hình 6.6 thẻ hiện nơi chúng ta có thể đặt vị thế mua đầu tiên. Các điểm ST ở điểm 8 thậm chí là các điểm mua tốt hơn vì khối lượng thấp ở lần pullback và mang lại điểm stoploss có rủi ro thấp. Các tín hiệu SOS (xem phân tích VSA) hoặc JAC tại điểm số 9 sẽ giúp chúng ta chuyển sang pha D.

Pha D: Nếu các phân tích trên là chính xác, bạn sẽ chứng kiến sẽ chi phối và lấn át của lực cầu so với lực cung, được thể hiện qua các tín hiệu SOS, tức giá tăng với spread rộng và khối lượng lớn. Trong khi các LPS có spread nhỏ hơn và khối lượng thu hẹp. Nếu mẫu hình này không diễn ra, chúng ta không nên bổ sung vị thế mà quan sát đóng các vị thế đã mở ban đầu, hoặc tiếp tục đứng ngoài cho đến khi có bằng chứng rõ ràng hơn về việc xu hướng tăng bắt đầu. Nếu xu hướng tăng thực sự xuất hiện, bạn sẽ có cơ hội bổ sung vị thế.

Mục tiêu của bạn ở đây là bạn nên mở vị thế hoặc bổ sung vị thế kh cổ phiếu rời khỏi vùng TR. Tại điểm này, lực tích lũy tốt nhất nên được đo lường trên đồ thị Hình và ĐIểm (Point and Figure).

Do đó, bạn phải chờ cho đến khi có điều này để bắt đầu mở hoặc bổ sung vị thế nhằm gia tăng khả năng thành công.

Trong Hệ Thống 1, cơ hội mua sẽ đến tại điểm 11, là các lần kéo ngược (pullback) về điểm hỗ trợ sau các cú JAC.

Ở pha D. các nhà đầu tư chuyên nghiệp sẽ bắt đầu đẩy giá. Đây là cơ hội tốt nhất để bạn mua.

Pha E: Cổ phiếu rời khỏi TR và bên mua bắt đầu kiểm soát. Các cú điều chỉnh là ngắn và không rõ ràng. Hãy bám chặt vị thế của bạn. Tại các điểm 7,8,11 và 13, ạn có thể tham gia vị thế mua và sử dụng đồ thị Hình và Điểm để tính toán mục tiêu giá nhằm xác định tỷ lệ lợi nhuận/rủi ro.

Lưu ý, trong hệ thống 1, sự xuất hiện của SC không xác nhận quá trình tích lũy trong TR sẽ xảy ra. Sử dụng phương pháp phân phối của Wyckoff sẽ giúp bạn bổ sung cho phương pháp CANSLIM một cách hiệu quả.

Hình dưới là một ứng dụng cho phân tích Wyckoff và CANSLIM ở thời điểm hiện tại. Cơ hội mua đầu tiên là ở cú Spring vào tháng 1/2019. Sau cú Spring, chúng ta có JAC sau cú test. Đây là lúc VN-Index có ngày Bùng Nổ Theo Đà tốt nhất.

Một phần không được O’Neil giải thích chi tiết là khi nào ngày Bùng Nổ Theo Đà (FTD) hoạt động tốt nhất. tại các khu vực sau PS, SC, thậm chí là ST, có một số lần VN-Index xuất hiện ngày Bùng Nổ Theo Đà, nhưng đó không phải là nơi mà FTD hoạt động. Mãi sau khi có Spring, FTD mới mang lại cơ hội mua hấp dẫn trong đầu năm 2019.

Tuy nhiên, hiện tại thị trường Việt Nam vẫn bị nằm trong TR. Đỉnh tháng 11/2019 gặp phải AR hồi năm 2018. Đó là vùng kháng cự. Chỉ số VN-Index đang hoạt đông ở vung ST. Nếu phá thủng đáy Spring, mô hình phân tích không còn chính xác và chúng ta phải xem xét kịch bản phân phối của Wyckoff.

PHÂN PHỐI (DISTRIBUTION)

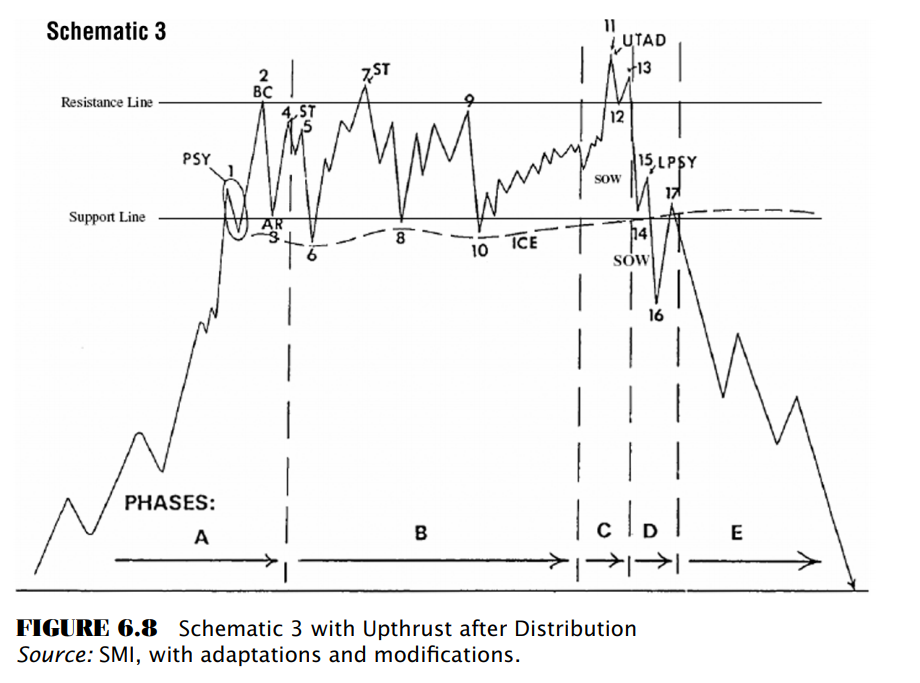

Cơ chế phân phối được minh họa như hình 6.7 và 6.8. Các thuật ngữ là tương tự như cơ chế tích lũy nhưng đổi ngược lại.

PSY- Preliminary Supply (Kháng Cự Ban Đầu), là nơi có một lực bán đáng kể xuất hiện tạo nên sự kháng cự sau một sóng tăng giá. Khối lượng lớn và Spread rộng là tín hiệu nhận biết sóng tăng đến đoạn kết thúc.

BC- Buying Climax (Mua Cao Trào). Khối lượng lớn và Spread rộng. Đây là lực mua do đám đông hưng phấn tạo ra trong khi các nhà đầu tư chuyên nghiệp lại bán.

AR- Automatic Reaction: Điều Chỉnh Tự Động. Do lực mua đã kiệt sức và lượng cung lớn xuất hiện, AR xuất hiện sau BC. Đáy của đợt bán tháo này sẽ hình thành nên đáy của TR.

ST= Secondary Test (Kiểm Tra Thứ Cấp). Giá quay lại vùng mua cao trào để kiểm tra xem sự cân bằng cung cầu như thế nào tại mức giá này. Nếu đỉnh được xác nhận, cung sẽ lấn át cầu. Khối lượng thấp và Spread hẹp khi thị trường tiến đến vùng kháng cự của BC.

SOW- Dấu hiệu yếu, thường xảy ra khi Spread rộng và khối lượng lớn (chính là điểm 10 trong hình 6.7 và 6.8, khi giá hồi phục về điểm số 9). Cung đang đóng vai trò chi phối.

“Ice- Băng” là đường cong nối các đáy của các đợt điều chỉnh trong TR. Việc phá vỡ lớp băng này chắc chắn sẽ có nỗ lực kéo về lại lớp băng. Nếu thất bại giữ lớp băng, thì xu hướng giảm sẽ bắt đầu.

LPSY- Last Point Of Supply (Điểm Cung Cuối Cùng). Sau khi kiểm tra lại lớp băng (hỗ trợ) ở SOW, một đợt nỗ lực hồi phục với spread hẹp cho thấy sự khó khăn để tiếp tục tăng giá hơn nữa. Khối lượng có thể thấp hoặc lớn, cho thấy lực cầu yếu hoặc lượng cung mạnh. Tại LPSY, các đợt sóng phân phối cuối cùng sẽ hình thành trước khi xu hướng giảm xuất hiện. LPSY là nơi tốt để thực hiện các vị thế short hoặc bổ sung vào vị thế short đã có.

UTAD (UPthrust after Distribution- Upthrust sau phân phối). (Xem hình 6.8, điểm số 11). Tương tự như Spring trong cơ chế tích lũy, UTAD có thể xuất hiện trong TR của cơ chế phân phối. Đó là cú test về việc có hay không lực cầu mới sau khi breakout lên trên đường kháng cự của TR và thường xuất hiện ở các giai đoạn gần cuối của TR. Nếu sự breakout diễn ra với khối lượng thấp và không có các phiên bùng nổ theo đà, hoặc giảm mạnh với khối lượng lớn vào bên trong TR, thì đó là bằng chứng cho thấy đây là TR của phân phối, chứ không phải tích lũy. UTAD thường là kết quả của việc các nhà đầu tư yếu cố gắng mua, hoạc các nhà đầu tư bất cẩn, thiếu thông tin nhảy vào mua trước khi có cú giảm mạnh sau đó.

Pha A: Ở pha A, cầu đang chi phối và có bằng chứng quan trọng đầu tiên về việc lực cầu đang trở nên đuối sức tại điểm 1, tức PSY và tại điểm 2 là BC. Nó thường xảy ra với spread rộng và khối lượng lớn. Theo sau đó là các cú điều chỉnh tự động (AR) và tiếp theo là ST, thường diễn ra với khối lượng thu hẹp. Điều này ngược lại với những gì ở pha A của cơ chế tích lũy.

Giống như cơ chế tích lũy, pha A của cơ chế phân phối cũng khó nhận diện. Tuy nhiên, nhờ vào phần còn lại của TR trong cơ chế phân phối lại (các ST sau đó) chúng ta sẽ biết được về sự phân phối đỉnh.

Pha B: Giống hệt pha B của cơ chế tích lũy ngoại trừ có những manh mối cho thấy sự cân bằng cung cầu đang hướng về phía cung thay vì phía cầu.

Pha C. Một trong trong những cách để nhận biết pha C sau khi rời khỏi pha B là các SOW, tại điểm 10. SOW luôn đi kèm với các spread rộng và khối lượng lớn để phá vỡ các hỗ trợ ở pha B. Các SOW có thẻ hoặc không “rơi xuống dưới lớp băng”, nhưng các cú hồi phục sau đó về điểm 11, là LPSY, thường không thuyết phục cho kịch bản tăng giá và thường đi kèm với spread hẹp và khối lượng thấp.

Điểm 11 mang đến cho bạn cơ hội cuối cùng để thoát vị thế mua và bắt đầu tìm kiếm cơ hội bán khống. Thậm chí điểm bán khống tốt hơn là tại cú hồi phục kiểm tra điểm 11.

Upthrust xuất hiện ở pha C, trái ngược với Spring. Upthrust là giá vượt lên trên vùng kháng cự của TR và nhanh chóng quay trở lại bên trong khung giá. Upthrust chính là Bull Trap.

Như bạn thấy ở Hình 6.8, pha C có thể nhận ra bằng cú tăng giá rõ ràng vượt qua đỉnh của các TR. Đây là điểm 11 gọi là UTAD. Giống như cú shakeout tron cơ chế tích lũy, đây là cái bẫy khiến đám đông đánh giá sai làm về xu hướng thị trường và cho phép sự phân phối diễn ra ở các mức giá cao hơn cho những gà mới (người mua mới). Nếu gí thiết lập đỉnh cao mới với khối lượng tăng nhưng spread hẹp và sau đó giá quay trở lại bên trong TR cho thấy không có lực cầu mạnh và xác nhận việc breakout tăng giá này không phải là cơ chế tích lũy, mà là cơ chế phân phối.

Phân tích chính xác TR cho phép trader nhận diện ra cơ hội giao dịch có tỷ le lợi nhuận/rủi ro cao. Khi phân tích TR, chúng ta đầu tiên phải hiểu về luật cung và cầu. Tuy nhiên, khi các chuyển động đơn lẻ không tiết lộ quy luật cung cầu, thì chúng ta phải chú ý đến luật nỗ lực-kết quả. Bằng cách so sánh các đợt hồi phục và điều chỉnh trong TR dựa trên Spread giá, khối lượng và thời gian, các manh mối bổ sung này cho giúp ta hiểu được sức mạnh cổ phiếu.

Pha D: Pha D được nhận diện sau khi các test ở pha C xuất hiện. Ở pha D, có bằng chứng cho thấy lực cung đang trở nên chi phối sau khi phá thủng lớp băng hoặc các SOW khác xuất hiện trong TR sau Upthrust. Trong hình 6.7, tại điểm 13, sau khi phá thủng lớp băng, các đợt nỗ lực hồi phục vẫn không đưa giá vượt qua lớp băng (bây giờ là kháng cự). Sự hồi phục gặp phải làn sóng cuối cùng bên cung trước khi xu hướng giảm xuất hiện.

Ở pha D, bạn có nhiều bằng chứng hơn về xu hướng của thị trường. Bạn có cơ hội tốt để thoát khỏi vị thế mua ở điểm 13, 15 và 17. Đây là các LPSY trước khi xu hướng giảm xuất hiện.

Pha E là nơi thể hiện xu hướng giảm. Cổ phiếu rời khỏi TR và bên cung kiểm soát.