TTCK Việt Nam

FPT và mẫu hình bán khống vai đầu vai của O’Neil

Trước hết, bạn đọc nên quan tâm đến 6 quy tắc vàng trong bán khống của O’Neil

O’neil có hai mẫu hình bán khống chính là: (1) Vai Đầu Vai ở đỉnh và (2) Sự Thất Bại của Nền Giá Cuối Cùng. Xem chi tiết hai mẫu hình này tại cuốn sách sau:

Bộ Sách: “LÀM GIÀU TỪ CHỨNG KHOÁN (phiên bản mới) + “Hướng Dẫn Thực Hành CANSLIM”

Các môn đệ của O’Neil còn phát triển thêm mô hình bán khống số ba gọi là mẫu hình POD.

Mỗi mẫu hình có những đặc điểm độc đáo riêng, nhưng một số mẫu hình có thể trùng lặp nhau và do đó được xem như là “lưỡng tính” của hai hoặc ba mẫu hình khác, như chúng tôi sẽ chỉ cho bạn thấy ở phần sau của chương này. Rốt cuộc, việc đánh nhãn và nhận diện chính xác hình dạng một mẫu hình ở đỉnh ít quan trọng hơn hành động giá/khối lượng thực sự đang diễn ra bên trong mẫu hình đó, để cho thấy cổ phiếu này chắc chắn đang hoạt động theo cơ chế phân phối bền vững.

Một đặc điểm phổ biến của các mẫu hình ở đỉnh và thiết lập các tín hiệu bán khống là có cú giảm mạnh và nhanh đi kèm với sự tăng vọt của khối lượng, điều thường xảy ra sau khi rời khỏi đỉnh của đợt tăng giá nhanh đã hình thành trong nhiều tháng. Khối lượng bán lớn ở đỉnh sau một đợt tăng giá kéo dài thường là tín hiệu cho thấy làn sóng đầu tiên của hoạt động phân phối ở các cổ phiếu dẫn dắt thị trường cũ, và đây là lúc mà một cổ phiếu như vậy nên được đặt trong danh sách theo dõi bán khống khi nó tiếp tục hình thành mẫu hình đỉnh. Theo dõi các cổ phiếu giảm mạnh với khối lượng lớn trên đồ thị ngày và đồ thị tuần là cách hiệu quả nhất để bắt được các tín hiệu bán khống tốt khi chúng bắt đầu chịu ảnh hưởng phân phối. Hãy nhớ rằng, không phải lúc nào việc giá giảm mạnh từ đỉnh ở các cổ phiếu dẫn dắt cũ cũng là kết quả của việc cổ phiếu này đang hình thành mẫu hình ở đỉnh. Các cổ phiếu dẫn dắt có thể và thường có những cú điều chỉnh đơn giản và xây dựng các nền giá mới, mà từ đó chúng sẽ bắt đầu đợt tăng giá mới. Có thể xây dựng một phần mềm sắc sảo để theo dõi việc hình thành mẫu hình vai đầu vai, nhưng điều này là không cần thiết. Chỉ cần lập danh sách theo dõi các cổ phiếu dẫn dắt “bị gãy xu hướng” có các đợt giảm giá với khối lượng lớn từ đỉnh sau một đợt tăng giá lớn ở thị trường tăng giá trước đó là đủ rồi.

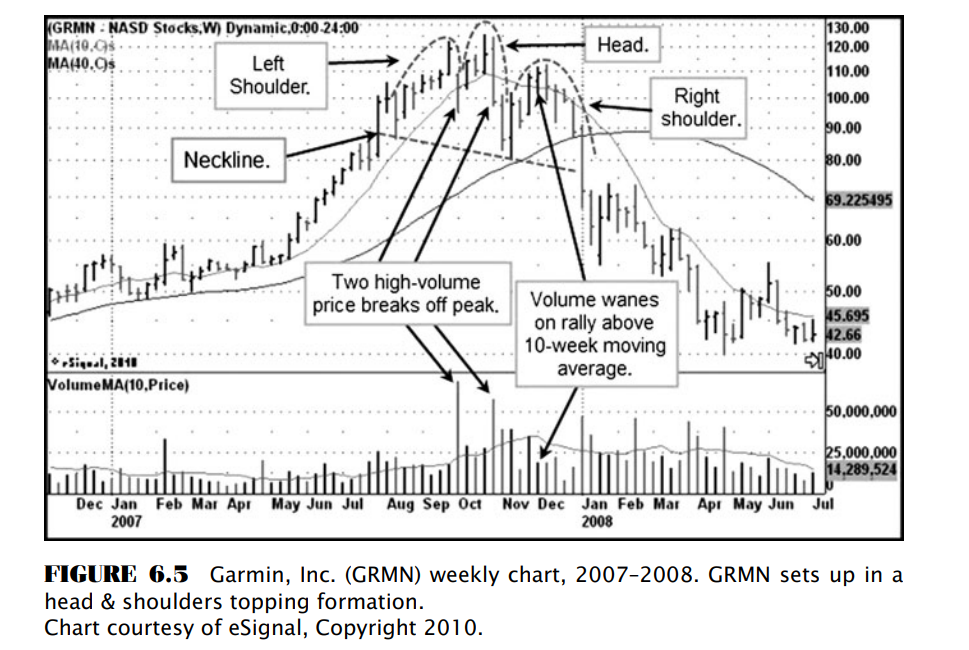

Sau đây là ví dụ của O’Neil về mẫu hình vai đầu vai. Tôi lặp lại ghi chú quan trọng: “Rốt cuộc, việc đánh nhãn và nhận diện chính xác hình dạng một mẫu hình ở đỉnh ít quan trọng hơn hành động giá/khối lượng thực sự đang diễn ra bên trong mẫu hình đó, để cho thấy cổ phiếu này chắc chắn đang hoạt động theo cơ chế phân phối bền vững.” Đừng quan tâm vì sao đường viền cổ (neckline) không đi qua đáy ở giữa vai trái và đầu, bạn nên tập trung vào hành động giá của cổ phiếu GRMN trong mẫu hình.

Trở lại với ví dụ về FPT, nơi tôi thấy xuất hiện mẫu hình bán khống dạng vai đầu vai như minh họa ở hình dưới. Ở vai phải, khối lượng giảm khi nỗ lực tái chiếm lại đường MA50 ngày. Nó cũng có dạng zigzag trong kênh giá. Khi phá thủng MA50 ngày cũng đồng thời phá thủng zigzag trong kênh giá với khối lượng lớn, phía vai phải được thiết lập và đó là điểm bán khống đầu tiên theo O’Neil.

Cơ hội bán khống lần nữa đang xuất hiện khi giá kéo ngược về MA20 ngày với thanh khoản thấp, gọi là dấu hiệu VooDoo Day, cũng là nơi retest lại đường viền cổ. Chỉ cần một phiên giảm từ MA20 ngày là cơ hội để bổ sung thêm vị thế bán khống ở FPT.

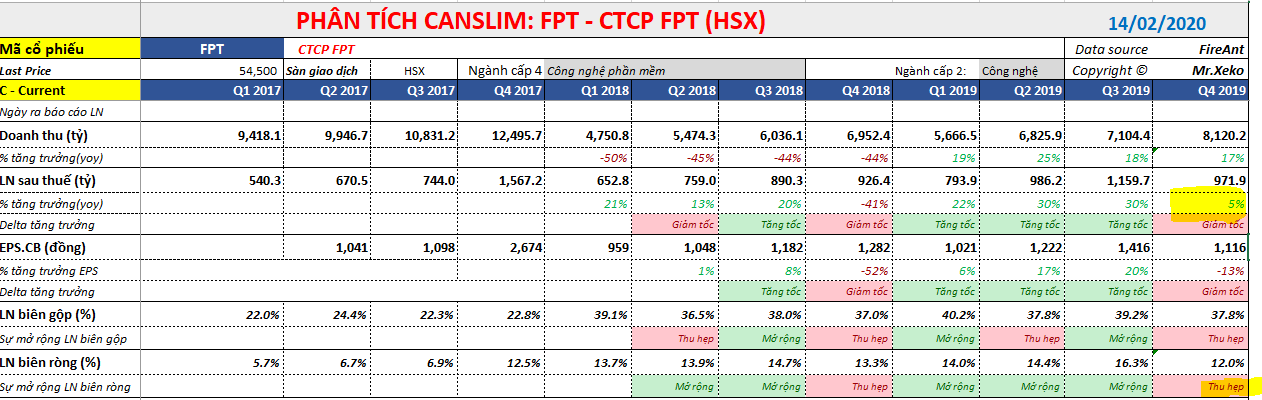

FPT công bố báo cáo tài chính quý 4/2019 khá tệ. Lợi nhuận sau thuế chỉ còn tăng 5% so với cùng kỳ năm trước. Biên lợi nhuận cũng sụt giảm.

Có người cho rằng, Virus Corona không ảnh hưởng đến các giao dịch ở FPT hay triển vọng tỷ đô từ FPT Edu, nhưng tôi ghét phải nghe ý tưởng cơ bản. Trader chỉ cần quan sát hành động giá và khối lượng. Tôi không mua cổ phiếu nếu các hành động giá và khối lượng không ủng hộ. Hơn nữa, FPT đang trong giai đoan đầu tư, đặc biệt là FPT Edu. Trader không cưới cổ phiếu, nếu FPT đang trồng cây, cứ để họ trồng. Chúng ta sẽ quay lại khi FPT hái quả.