BLOG CỦA ELI

Từng kiếm 1,000% và là tay bán khống lão luyện, nhưng vẫn “đứt tay” vì “dám chống lại FED và bán khống quá đà””

[Bài viết trích từ Nhật ký của nhà giao dịch K trong những ngày tháng cùng giao dịch với huyền thoại WIlliam O’Neil, tác giả sách Làm Giàu Từ Chứng Khoán”

Bộ Sách: “LÀM GIÀU TỪ CHỨNG KHOÁN (phiên bản mới) + “Hướng Dẫn Thực Hành CANSLIM”

Sai lầm lớn nhất của tôi luôn đến từ việc bán khống. Kể từ khi tôi xem xét lại mức độ của những sai lầm (tương ứng với khoản thua lỗ từ sai lầm đó), thì đây được xem là sai lầm lớn nhất. Vào năm 2002, tôi đã phạm sai lầm trầm trọng khi giữ vị thế bán khống quá lâu sau khi đáy thị trường đã hình thành vào tháng 10 năm đó. Đây là năm thứ hai của con gấu hung bạo nhất trong 70 năm. Tất thảy mọi người cũng như mọi thứ đều rất tiêu cực nên có nhiều lý do để tin rằng, mọi thứ sẽ còn tồi tệ hơn. Tôi nhớ đã trình bày trong một buổi hội thảo cho một nhóm các nhà đầu tư tổ chức tại một văn phòng tuyệt đẹp ở trung tâm Los Angeles. Trong buổi hội thảo, chúng tôi đã mời một nhà phân tích kỹ thuật của nhóm nhà đầu tư tổ chức và anh ta đã đưa ra góc nhìn giải thích tại sao Dow Jones và S&P500 sẽ còn giảm sâu hơn nữa (do vẫn chưa bắt kịp đà giảm của Nasdaq). Có rất nhiều ý kiến đồng thuận trong căn phòng và tôi là một trong số đó. Cuối cùng, tôi đã kiếm được 170% trong năm 2001, hầu hết nhờ vị thế bán khống, nên tôi vẫn còn say sưa với việc ngửi mùi máu tanh tưởi trên phố bằng cách tiếp tục bán khống.

Cho đến khi đáy năm 2002 sắp hoàn tất, mọi người vẫn tiếp tục bị ám ảnh bởi thị trường con gấu và không có ai nhìn thấy khả năng thị trường đã tạo đáy. Lúc đó, tất cả chúng tôi tại công ty William O’Neil +Company,Inc đã quá mệt mỏi để xác định đâu là đáy thị trường, cứ như thế thị trường sẽ không bao giờ tạo đáy, và nếu chúng tôi còn như thế, không một chỉ báo nào giúp bạn làm được điều đó. Sau khi thảo luận với Bill O’Neil vào ngày 9 tháng 9 năm 2002, tôi viết trong nhật ký giao dịch: “Dựa trên siêu chu kỳ có thể đang xuất hiện trên thị trường chứng khoán theo chu kỳ 20 năm một lần, dựa trên chu kỳ 5 năm- đó là những lý do giải thích tại sao các chỉ báo và phương pháp của chúng tôi không thể tìm thấy đáy. Chu kỳ cuối thường có rất nhiều biến số ngẫu nhiên, giống như con quỷ hai đầu.”

Cho đến ngày 23 tháng 9 năm 2002, thị trường vẫn còn chịu tổn thương từ những cú đổ vỡ, và các điểm mua trong nhật ký giao dịch của tôi đã cho thấy ngay cả chính Bill O’Neil vẫn bị mắc kẹt trong con gấu đã kéo dài hơn 2 năm rưỡi: “Bill cảm thấy chính quyền Mỹ đã quan tâm quá mức đến cuộc chiến tại Iraq, đáng lẽ ra nên phải quan tâm đến nền kinh tế. Các vụ phát hành trái phiếu Nhật rất tệ, không những vì người Nhật đã thất bại trong việc giải quyết nợ xấu mà không để cho nền kinh tế của họ được làm sạch thông qua “cú đổ vỡ mang tính sáng tạo” như nền kinh tế Mỹ. Điểm yếu ở Nhật Bản và Châu Âu là rất lớn và nó sẽ tác động mạnh đến nền kinh tế Mỹ”. Cho đến cuối tháng 9, thị trường vẫn còn thiết lập đáy mới, và tại điểm này, tôi vẫn còn giữ vị thế bán khống cho đến tháng 10 năm 2002. Tôi cảm thấy tuyến nước bọt của mình luôn hoạt động khi kỳ vọng ngửi thấy mùi máu ở phố Wall, là lúc tôi vẫn còn tiếp tục lãi nhờ bán khống.

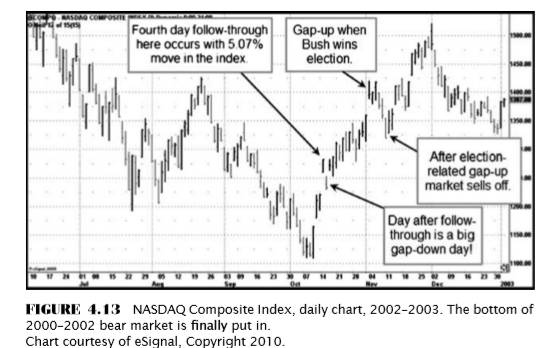

Hình 4.13 cho thấy chỉ số Nasdaq thiết lập đáy mới vào cuối tháng 9 cho đến đầu tháng 10. Thị trường chắc chắn không có gì vui cả. Nếu bạn từng giao dịch ở đây, bạn sẽ có cảm xúc giống tôi mà thôi. Việc thị trường chung tạo đáy mới kích thích tôi bán khống mạnh mẽ hơn. Thậm chí Bill O’Neil vẫn còn nghĩ thị trường tiếp tục giảm sâu hơn cơ mà. Khi ông ấy gọi cho tôi vào ngày 4 tháng 10 năm đó, ông nói với tôi rằng các cổ phiếu công nghệ vốn hóa lớn từ đỉnh năm 2000 sẽ còn bị bán khống mạnh! Mọi việc trông thật tồi tệ! Bill nói với tôi ông tin rằng các công ty công nghệ vốn hóa lớn đã gặp phải vấn đề cực kỳ nghiêm trọng khi họ đã mua quá nhiều công ty. Trong kinh doanh, bạn không bao giờ muốn đẩy bản thân vào vị thế phải quản lý quá nhiều thứ. Sẽ ra sao khi bạn mua 50 doanh nghiệp và phải quản lý 50 công ty đó. Thật tồi tệ!

Chúng tôi không hề biết rằng, vào lúc đó, chúng tôi đang ở thời điểm đáy của một con sóng cực lớn. Vào ngày 10 tháng 10, thị trường tạo đáy và bắt đầu tăng giá mạnh trở lại, với chỉ số Nasdaq tăng 4.42% từ đáy thấp nhất trong thị trường con gấu năm 2000-2002. Ba ngày sau, chỉ số Nasdaq có ngày bùng nổ theo đà, bằng một khoảng trống tăng giá, và tăng mạnh hơn 5.06% với khối lượng lớn. Nếu bạn bán khống ở 4 ngày đầu tiên của đáy, bạn sẽ cảm thấy được sức nóng từ thị trường tăng giá. Vì đang bán khống mạnh tay, tôi là một trong những nhà đầu tư đầu tiên “may mắn” cảm nhận được sức nóng của nó. Ngày bùng nổ theo đà đã khiến tôi cảm thấy “có chút bất ổn cho việc bán khống”, nhưng ngày tiếp theo, thị trường có khoảng trống giảm giá, mặc dù với khối lượng thấp hơn, lại khiến tôi hăng say bán khống trở lại. Nhưng ngày thứ hai sau ngày bùng nổ theo đà, thị trường lại mở khoảng trống tăng giá trở lại, và thị trường bắt đầu tăng giá trong 12 ngày tiếp theo. Sau khoảng trống tăng giá đầu tiên, thị trường điều chỉnh khá mạnh trong vài ngày, với chỉ số Nasdaq giảm từ đỉnh 1,420 xuống đáy 1,319.06 vào 5 ngày sau đó.

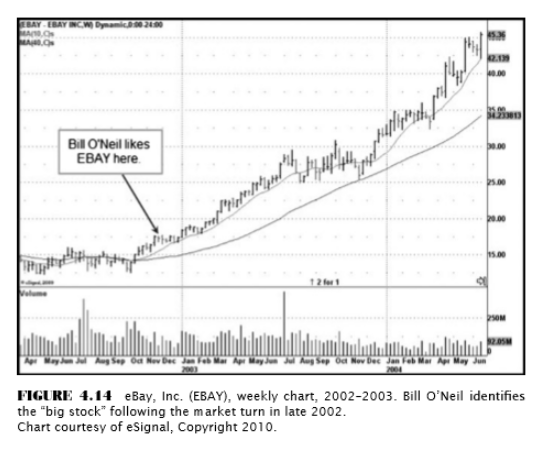

Tất cả những chuyển động hỗn loạn này của chỉ số thị trường lại khiến tôi cố gắng bán khống thêm lần nữa, vì tôi chưa nhận thấy cơ sở nào cho thị trường tăng giá. Tôi không hề nghĩ tới việc thị trường có thể tiếp tục tăng giá. Sau đó, vào ngày 20 tháng 11, Bill O’Neil đã gọi cho tôi trong khi tôi vẫn còn đang ở sân golf 11 lỗ tại câu lạc bộ đồng quê. Bill chưa từng gọi điện cho tôi khi tôi đang chơi golf, vì thế tôi biết chắc phải có chuyện gì đó quan trọng. Ông ấy hào hứng khi nói về thông báo của chính quyền Bush sẽ tung ra gói kích thích kinh tế, bao gồm các giải pháp như: cắt giảm thuế, các chi tiêu kích thích kinh tế. Lúc này, Bill nói với tôi rằng, ông ấy nghĩ các nhà đầu tư tổ chức của công ty (lúc đó tôi đang chịu trách nhiệm quản lý 500 khách hàng tổ chức cho công ty William J.O’Neil,Inc) sẽ “rất hưng phấn với ý tưởng rằng thị trường đang trở nên tốt hơn, và tháng 10 chắc chắn là đáy lớn”. Một trong những cái tên mà Bill xác định là cổ phiếu dẫn dắt tiềm năng từ thị trường bong bóng dot com vào năm 1999 là EBAY. Lúc đó, ông còn cảm nhận được một vài cổ phiếu dẫn dắt khác, là những cái tên mới mẻ và đang hoạt động tốt. Tôi viết dòng ghi chú, “Bill thích EBAY” và để nó sang một bên. Tuy nhiên, nó dần dần hé mở cho tôi một chân trời mới. Không giống như Bill, tôi không hề có chút cảm nhận nào về thị trường tăng giá vào lúc đó. Vào đầu tháng 10, Bill O’Neil vẫn nghĩ đến việc bán khống và tôi đã bán khống rất mạnh. Nhưng đến tháng 11, Bill lại đang mua cổ phiếu EBAY và tôi vẫn còn đang bán khống! Tôi đã lỡ chuyến tàu khi còn mãi mê bán khống. Chắc chắn, Bill O’Neil có thể vẫn nghĩ tới việc bán khống khi thị trường chung sắp tạo đáy, nhưng điểm khác biệt là, không giống như tôi, ông ấy nhanh chóng nhận ra mình sai lầm và đơn giản là đảo ngược quyết định, mua vào khi thị trường tăng giá. Bill mua EBAY vào giữa tháng 11 năm 2002 bằng khả năng đánh hơi cổ phiếu tốt khi thị trường bắt đầu tăng giá. Quan sát ông ấy làm điều này vào năm 2002 đã mang lại cho tôi bài học đắt giá khi ngu ngốc và cứng đầu trong việc bán khống, lúc thị trường đang tạo đáy và bắt đầu một thị trường tăng giá mới. Tôi quá mù quáng với các tư duy tiêu cực đến nỗi không nhìn thấy bất cứ tín hiệu tích cực nào vào lúc đó, khi thị trường đang trở nên tốt hơn.

Mọi việc trở nên rối hơn khi vào tháng 12, thị trường bắt đầu điều chỉnh trở lại. Thậm chí Bill O’Neil cũng đang cảm thấy có chút nản chí, mặc dù đã sở hữu EBAY, cổ phiếu vẫn hoạt động tốt khi nó tiếp tục đi ngang. Nhật ký ghi lại điểm mua của tôi vào ngày 5 tháng 12 năm 2002 viết: “Bill nói thật khó khăn để tuân thủ hệ thống. Dow Jones có thể điều chỉnh về mức 8,200-8,400 và Nasdaq có thể chỉnh về mức 1,250-1,350. Thị trường sẽ khó tốt lên trừ khi chính phủ bất ngờ có giải pháp gì đó.” Ngày tiếp theo, tôi nhận được một cuộc gọi từ Bill và tôi viết nhanh trong nhật ký giao dịch ngày 6 tháng 12 năm 2002 như sau: “ Thị trường chỉ đang phản ứng với các thông tin- chưa rõ sẽ diễn ra theo hướng nào. Vấn đề cốt lõi là nền kinh tế vẫn còn đang ở trong quá trình hậu đổ vỡ của bong bóng”.

Lúc đó, giá vàng bắt đầu tăng giá mạnh và Bill O’Nel đã quan sát vào ngày 13 tháng 12 năm 2002 như sau: “Sự tăng giá của vàng là điều đáng bận tậm. Nó đang nói với bạn điều gì đó!” Đối với tôi, hành động giá của thị trường vào tháng 12 năm 2002 đủ để khiến tư duy tiêu cực quay trở lại và bắt đầu quan sát khả năng bán khống thêm lần nữa. Sự tăng giá của vàng mang đến manh mối về sự cẩn trọng, như tôi đã nhìn thấy điều này vào ngày 20 tháng 12 năm 2002 (khi tôi ghi lại trong nhật ký giao dịch sau nhận định của Bill O’Neil): Vàng đang phản ứng với nỗi sợ hãi, nhưng có một số lý do cho chuyển động tăng giá gần đây của vàng. Chúng ta phải chờ thêm vài tháng để biết được thị trường đang ở đâu.”

Mấu chốt ở đây là mặc dù thị trường đã tăng giá từ đáy tháng 10 nhưng nó vẫn biến động rất khó lường (choppy). Điều này không nhất thiết ám chỉ thị trường sắp rơi vào giai đoạn con gấu và tạo đáy mới. Tôi đã rút ra bài học ở đây là thị trường không bao giờ rõ ràng, trắng hoặc đen. Đôi khi nó là màu xám, tức không chắc chắn. Giải pháp thông minh nhất vào lúc này là không thực hiện bất cứ vị thế nào cả, cứ để cho thị trường tiếp tục làm công việc của nó. Bill O’Neil hiểu rằng khi thị trường vẫn còn diễn biến phức tạp, vấn đề là bạn phải kiên nhẫn chờ đợi xem thị trường sẽ nghiêng về phía bên nào, bò hay gấu. Hãy tôn trọng hành động của thị trường.

Vào ngày 8 tháng 1, chính quyền Bush thông báo kế hoạch kích thích kinh tế bao gồm việc giảm mạnh thuế thu nhập đối với cá nhân và loại bỏ thuế đánh trên cổ tức đối với nhà đầu tư cá nhân. Vào ngày 23 tháng 1, Bill O’Neil cho rằng điều này sẽ tác động tích cực đối với thị trường. Đối với tôi, đây là bài học cuối cùng mà tôi đã ghi chép trong nhật ký giao dịch: “bất kể mọi việc tồi tệ đến thế nào, đừng đánh giá thấp sức mạnh của chính phủ.” Chính sách tiền tệ nới lỏng của Fed cùng với việc cắt giảm thuế để kích thích nền kinh tế của chính quyền Bush, (nhờ việc đảng Cộng Hòa chiếm đa số ghế trong Quốc Hội vào lúc đó), cho thấy chính phủ đã hành động mạnh mẽ. Cho đến lúc đế chế của Saddam Hussein sụp đổ vào tháng 3 năm 2003, thị trường tăng giá mới đang ở trong giai đoạn dao động mạnh (big swing).

Bối cảnh chính ẩn đằng sau tất cả sai lầm của tôi dẫn đến việc kiên quyết giữ vị thế bán khống là tôi đã thất bại không hiểu ra đây là một thị trường con gấu đã kéo dài. Đây là lúc các chỉ số thị trường có thể có những “cú đạp cuối cùng” để tạo đáy dài hạn, nhưng không đồng nghĩa thị trường sẽ chuyển sang xu hướng tăng giá ngay lập tức. Thị trường không phải lúc nào cũng rõ ràng trắng hoặc đen, tăng giá hoặc giảm giá, và vì không có cú tăng giá mạnh kéo dài sau ngày bùng nổ theo đà vào tháng 10 năm 2002, nghĩa là đây không phải thị trường tăng giá mạnh, nên tôi đã vội vàng kết luận “vẫn còn ở trong thị trường con gấu”. Jesse Livermore bản thân ông đã từng nói nên tránh sử dụng hai từ “bò” và “gấu” để mô tả thị trường nhằm ngăn bản thân không trở nên chủ quan về việc đánh giá thị trường đang nói gì với ông vào lúc đó. Chính việc muốn gắn nhãn thị trường là “bò” hay “gấu” đã khiến tôi suy diễn quá mức, nghĩa là nếu đây không phải là thị trường tăng giá thì “tự động suy diễn” đó là phải là thị trường giảm giá. Thực tế, thị trường vẫn còn đang trong giai đoạn chẳng phải bò cũng chẳng phải gấu ( bất kể đã có ngày bùng nổ theo đà vào ngày 15 tháng 10 năm 2002 để đánh dấu đáy cuối cùng của thị trường con gấu năm 2000-2002) , mà chính xác hơn là đang ở trong giai đoạn “cố gắng hồi phục”. Đây là bài học đắt giá mà tôi học được vào lúc đó, và giúp tôi tránh không rơi vào cái bẫy chết chóc của việc bán khống trong nhiều năm. Sau này, thị trường con gấu năm 2008-2009 xuất hiện.

Trong thị trường con gấu năm 2008-2009 không còn nghi ngờ gì là tồi tệ nhất mà tôi từng đối mặt. Các thị trường con gấu khác, công việc khá đơn giản đối với tôi: hoặc là tôi nắm giữ tiền mặt hoặc là bán khống. Vào tháng 3 năm 2008, tại thời điểm kết thúc chân giảm đầu tiên của thị trường con gấu 2008-2009 được hình thành bởi cú đổ vỡ của Bear Stearns, rất nhiều doanh nghiệp đã phá sản vào tuần kết thúc ngày 15-16 tháng 3. Kinh nghiệm cho thấy, đây chỉ là một đáy tạm thời, nhưng bối cảnh lúc đó rất khác biệt vì chính cá nhân tôi cũng dính vào vụ khủng hoảng tài chính. Bear Stearns là nhà môi giới chính cho cả các quỹ tư nhân mà tôi quản lý vào lúc đó, và các quỹ này đều định nơi thanh toán ở Bear Sterns. Tôi bắt đầu tính đến khả năng các quỹ của tôi bị thua lỗ vì sự mất thanh khoản của Bear Sterns. Mặc dù đại diện Bear Steans khẳng định với chúng tôi, các quỹ của chúng tôi vẫn an toàn, nhưng tôi không muốn đặt niềm tin vào họ. Sự không chắc chắn của tình huống này khiến mọi thứ trở nên rất đáng sợ. Không cần phải nói, tôi trải qua những ngày cuối tuần đầy căng thẳng. Chắc chắn, tôi có thể lấy lại số tiền đã thua lỗ trên thị trường, nhưng việc chứng kiến khoản tiền của mình bốc hơi vào không khí chỉ vì nhà môi giới chính bị phá sản thực sự là quá sức chịu đựng. Khi bạn cảm thấy bản thân mình đang rơi vào tình huống vượt ngoài tầm kiểm soát, chắc chắn bạn sẽ thấy không an tâm chút nào. Là một nhà giao dịch, tôi muốn ít nhất có thể kiểm soát được số phận của mình. Trong trường hợp này, mọi thứ đang vượt ngoài tầm tay của tôi. Đây là trải nghiệm đáng sợ đối với tôi, một cảm giác mất an toàn và chán nản.

Cuộc khủng hoảng vào tháng 3 năm 2008 được chặn lại khi J.P.Morgan nhảy vào và mua lại Bear Stearns với giá $10/cổ phiếu. J.P.Morgan trở thành nhà môi giới cho các quỹ tư nhân mà tôi quản lý vào lúc đó. Điều mỉa mai là Nhà Morgan được xem là nơi an toàn nhất vào lúc đó. Và chúng tôi đã ở trong ngôi nhà đó thông qua vụ giải cứu của J.P.Morgan. Mặc chúng tôi thoát khỏi tình cảnh nguy hiểm về khả năng các quỹ bị bốc hơi vì sự mất thanh khoản của Bear Stearns, nhưng toàn bộ sự việc khiến tôi trở nên mất niềm tin và trở nên ngờ vực, giống như những người lần đầu tiên trải qua động đất. Chỗ đất mà bạn đứng, bạn từng tin rằng rất vững chãi giờ đây không còn như thế nữa, và bạn cảm giác an toàn của bạn biến mất. Tôi đã trải qua hội chứng lo sợ mất an toàn tài chính trong suốt vài tháng sau đó.

Khi tôi trấn tĩnh lại, tôi đã thực hiện cú bán khống từ cú hồi phục tạm thời từ đáy tháng 3 đến đầu tháng 6 năm 2008 một cách rất thành công. Cho đến cuối mùa hè, một đợt giảm khác của thị trường con gấu xuất hiện và đến tháng 9, thị trường đổ dốc rất mạnh. Tôi một lần nữa đã thực hiện vị thế bán khống, nhưng không còn dám mạnh tay như trước đây. Mặc dù tôi kiếm được tiền ở vị thế bán khống năm 2008, và kết thúc năm với mức lãi vài % sau ba quý thua lỗ, tôi cảm thấy mình có thể làm được tốt hơn, có lẽ lãi được 50% hoặc hơn, dựa trên các phân tích hậu giao dịch. Tôi đã trở nên quá nhút nhát và bỏ lỡ những “điểm vàng” của việc bán khống ở lần giảm mạnh vào tháng 9. Tuy nhiên, một lần nữa, tôi đã để cho các ý kiến từ các đối tác kinh doanh của mình ảnh hưởng đến quyết định bản thân khi anh ta cứ khăng khăng rằng: “chẳng ai có thể kiếm được tiền từ vị thế bán khống”.

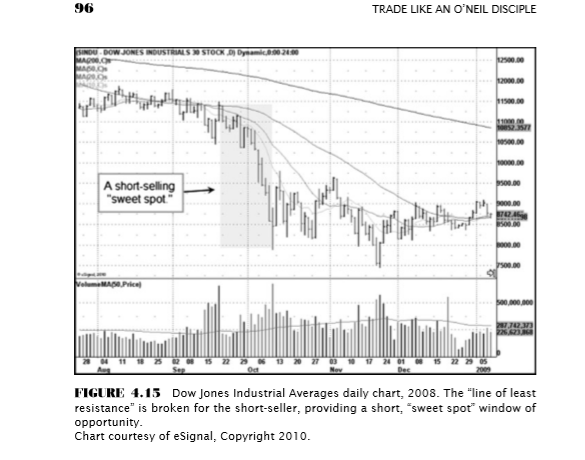

Tôi nhận ra việc kiếm được khoản lãi 10%-15% ở vị thế bán khống vào quý 4 năm 2008 là rất kém cõi so với vận tốc và mức độ giảm giá trong khoảng thời gian tháng 9 đến tháng 12 năm 2008. Tôi đã để cho bản thân mình bị ảnh hưởng bởi các ý kiến bên ngoài dẫn tới trở nên quá thận trọng và “nhát gan” khi tiến hành bán khống. Vì tôi đã khó khăn trong việc kiếm tiền từ vị thế bán khống trong các quý đầu năm, nên điều đó đã khiến tôi tin rằng kỹ thuật bán khống của mình vẫn chưa tốt và bán khống đơn giản là “quá khó” để thực hiện. Đây là điều tôi đã học được sau khi viết chung cuốn sách với William J.O’Neil, How to Make Money Selling Stocks Short (Làm Giàu từ Bán Khống). Mấu chốt là chờ đợi thời điểm chính xác khi “đường kháng cự yếu nhất” bị phá vỡ và mang tới thời cơ vàng để bán khống. Như bạn thấy trong Hình 4.15, “điểm vàng” của việc bán khống về cơ bản xuất hiện sau ba tuần giảm giá mạnh. Nếu bạn không có chính kiến và lưỡng lự, bạn có thể bỏ lỡ điểm vàng này. Nếu bạn bắt được điểm vàng này để bán khống, bạn có thể kiếm được khoản tiền lớn vào quý 4 năm 2008. Đồng nghiệm của tôi, Chris Kacher, đã xác nhận mẫu hình và phương pháp này trong cuốn sách How to Make Money Selling Stocks Short là hoàn toàn chính xác (xem thêm ở Chương 8), và đó là mấu chốt để khai thác lợi nhuận tối đa ở việc bán khống trong cú giảm mạnh nhất trong thị trường con gấu. Bạn phải chờ cho đến cơ hội tới! Như Livermore nói: “Đã rất nhiều lần, tôi cũng giống như nhiều nhà đầu cơ khác, đã không có đủ sự kiên nhẫn để chờ đợi điều chắc chắn.” Khi tiến hành bán khống, bạn sẽ tránh được nguy hiểm lớn nhất bằng cách kiên nhẫn chờ đợi điều chắc chắn. Khoảng thời gian từ tháng 9 đến tháng 10 năm 2008 là điều chắc chắn, và tôi đã để cho bản thân mình bị ám ảnh bởi ý tưởng “không có ai kiếm được tiền nhờ bán khống”.

Nản chí vì không khai thác được nhiều lợi nhuận ở cú giảm giác mạnh vào tháng 9-tháng 10 năm 2008, mặc dù cho đến cuối năm 2008 các chỉ số thị trường đã giảm hơn 50%, nhưng tôi vẫn hứng thú với việc bán khống cổ phiếu ngành ngân hàng, vốn được xem là “vùng bình địa” của thị trường con gấu. Tôi đã có bài học xương máu với sự hỗn loạn có thể nhấn chìm lĩnh vực tài chính như trải nghiệm với Bear Stears vào hồi tháng 3 năm 2008, và khi tôi bắt đầu nghiên cứu về lĩnh vực này, có nhiều bằng chứng cho thấy hệ thống ngân hàng đang rất thảm khóc. Tôi kết luận rằng thị trường con gấu chưa thể kết thúc cho đến khi có ít nhất hai hoặc ba ngân hàng lớn phá sản, chẳng hạn như Citigroup (C), Wells Fargo (WFC) hoặc Bank of America (BAC). Lúc đó, tôi cảm thấy tin chắc các ngân hàng lớn này đang mất thanh khoản và vấn đề chỉ là thời gian trước khi đống lộn xộn này được dọn dẹp, là lúc một hoặc nhiều ngân hàng này được chính phủ tiếp quản. Việc có quá nhiều ngân hàng dư thừa trong hệ thống cho phép chính phủ phải siết chặt hệ thống này, và đó là lúc thị trường cùng nền kinh tế có thể bắt đầu quá trình hồi phục, tái xây dựng.

Điều tôi không nhận ra là sự dư thừa này đang ủng hộ thứ gì đó, và tôi một lẫn nữa lại đánh giá rất thấp khả năng của chính phủ Mỹ và Fed, trong việc phối hợp nhịp nhàng với các ngân hàng trung ương và chính phủ toàn cầu. Đây là một sai lầm lớn, và nó được nuôi dưỡng bởi niềm tin rằng cho đến tháng 3 năm 2009, Fed không có bất cứ ảnh hưởng nào và bạn có thể “chiến đấu chống lại FED”. Tôi nghi ngờ khả năng của FED từ các lần cắt giảm lãi suất liên tục suốt từ năm 2007 đến 2008, kết hợp với hơn 1,800 tỷ đôla trong các cuộc giải cứu (tính cho đến tháng 9/2008) nhưng vẫn không ngăn nổi sự sụp đổ của thị trường, đặc biệt là vào tháng 9-tháng 10 năm 2008, sự dư thừa của các ngân hàng yếu kém có thể đẩy các chỉ số chứng khoán tạo đáy mới. Ngoài ra, với mức độ tín nhiệm thấp trong các lần kiểm tra sức khỏe tài chính hệ thống ngân hàng (ND: các lần Stress Test), “nền tảng cơ bản” yếu kém của các cổ phiếu tài chính đã củng cố cho hành động giá/khối lượng tồi tệ của thị trường. Sự yếu kém này trùng với những gì tôi đã đọc được trong các bức thư tư vấn đầu tư “Doom and Gloom (ảm đạm và đỗ vỡ)”. Nghiên cứu của tôi về cuộc khủng hoảng tài chính đã dẫn tới các trang website giải thích tại sao cuộc khủng hoảng này có thể phá hủy hệ thống tài chính toàn cầu. Mặc dù các kết quả nghiên cứu của họ vẫn còn nhiều điểm mơ hồ, nhưng chắc chắn là họ không có chút hiểu biết nào về điều gì đang xảy ra trên thị trường chứng khoán tại bất cứ thời điểm nào. Thật không may, chính ký ức về cú sốc với Bear Stearns vào tháng 3 năm 2008, lạ khiến tôi bị thuyết phục bởi các nghiên cứu này và cho rằng điều tồi tệ nhất vẫn chưa tới.

Có ba yếu tố chính trong tâm lý của tôi tạo nên “cơn bão hoàn hảo”: (1) thất vọng vì không kiếm được nhiều lợi nhuận từ cơ hội vàng để bán khống vào tháng 9-tháng 10 năm 2008; (2) cho phép bản thân bị ảnh hưởng bởi các ý kiến bên ngoài và (3) cho phép các phân tích cơ bản và trải nghiệm đau đớn về Bear Stearns hồi tháng 3 năm 2008 lấn át niềm tin về hành động giá/khối lượng. Cho đến tháng 3 năm 2009, phần lớn các tiêu đề bài báo vẫn thường xuyên nói về từ “đình trệ kinh tế”. Trong suốt 19 năm kinh nghiệm của một nhà đầu tư chuyên nghiệp, đây là lần đầu tiên tôi không nhìn thấy bức tranh tổng thể. Về lịch sử mà nói, khi tất cả mọi người đều nói về “đình trệ kinh tế” và tất cả đều nhìn thấy thua lỗ, thì đó là lúc thị trường tạo đáy! Nhưng tôi không nhìn thấy điều đó, vì thế tôi chọn cách chống lại ngài thị trường.

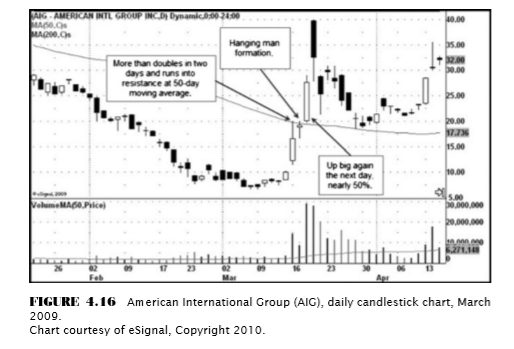

Một vài cú bật nảy từ đáy của các cổ phiếu tài chính, chẳng hạn như công ty bảo hiểm AIG như bạn thấy trong Hình 4.16, càng khiến tôi trở nên rối trí, ít nhất đó là điều tôi cảm nhận vào lúc đó. Nó đi ngược với “yếu tố cơ bản” của công ty. AIG đã sụp đổ xuống mức đáy thấp nhất $6.6/cổ phiếu vào tháng 3 năm 2009, nhưng 8 ngày sau, nó đã tăng vọt lên $40 (tính theo đỉnh cao nhất trong ngày). Như bạn có thể thấy trên đồ thị (tính trên cơ sở trong ngày), cổ phiếu này có một ngày tăng giá gấp đôi, vào ngày thứ năm kể từ đáy (chính là ngày tăng giá mạnh thứ hai của đợt tăng giá), giá cổ phiếu đã chạm đường MA50 ngày. Lúc ý cái bóng trên của cây nến đã chạm vào MA50 ngày, cho thấy đây là sự kháng cự. Ngày tiếp theo, AIG có cây nến dạng “người đàn ông treo cổ”, là tín hiệu cảnh báo về khả năng kết thúc đợt tăng giá nhanh này, và vì thế tôi quyết định bán khống AIG ngay tại đó. Ngày tiếp theo, cổ phiếu lại tiếp tục tăng tốc, với mức tăng gần 50%. Dựa trên những gì tôi biết về tình trạng tài chính của công ty, tôi xem đây là những cú tăng giá “rất vô lý với yếu tố cơ bản của doanh nghiệp”, và tôi chắc chắn nó sẽ đảo ngược giảm giá ngay lập tức, mặc dù dù không có bằng chứng hành động giá/khối lượng rõ ràng việc này sẽ xảy ra ngay tức thì! Khi tôi nhìn thấy điều này, tôi tiếp tục bán không thêm lần nữa ở mức giá $25. Tất nhiên, cổ phiếu lại tiếp tục mở khoảng trống tăng giá thêm $10-$15 nữa, và cuối cùng chạm vào mức giá $40. Tôi đã bị tổn thương nặng nề khi bán khống AIG.

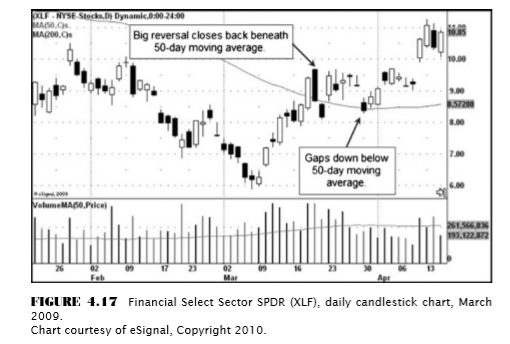

Những loại chuyển động từ đáy này rất phổ biến với hầu hết các cổ phiếu tài chính, như bạn thấy trên đồ thị ngày của quỹ ETF Financial Select Sector SPDR, hay gọi là “XLF” như trong Hình 4.17. Đối với những kẻ bán khống như tôi, nó cứ như kiểu trêu ngươi khi giá phá thủng đường MA50 ngày với khối lượng lớn lần thứ hai vào nửa cuối tháng 3 năm 2009, thậm chí là mở cả khoảng trống giảm giá lần thứ hai, trước khi bật tăng mạnh trở lại.

Mọi người nói rằng, loài ve chó Mỹ thường chờ đợi ở các nhánh cây, khi một con vật đi qua phía dưới, mùi của con vật đó sẽ kích hoạt phản ứng khiến cho con ve chó rơi xuống, bám vào vật đó để sống ký sinh. Nếu may mắn, con vật đó đi qua trước khi con ve chó Mỹ rớt xuống, thì con ve chó sẽ rơi xuống đất (hoặc có thể là một tảng đá), nó sẽ cố gắng đào vào trong tảng đá cho đến khi kiệt sức chết. Đây được gọi là “hội chứng loài ve chó” mà nhiều nhà giao dịch mắc phải. Họ cứ kiên quyết đào vào tảng đá (tức là tiếp tục thực hiện cùng một loại chiến lược không phù hợp với tình hình của thị trường) và tiếp tục bị thị trường trừng phạt. Quan sát “hội chứng loài ve chó”, tôi nhận ra tình huống này có thể xảy ra bất cứ khi nào bạn muốn bản thân dừng thực hiện một hoặc vài giao dịch giống nhau. Đây chính là điều tôi đã làm vào tháng 3 năm 2009, hoàn toàn đi ngược với phương pháp thông thường của tôi là “đi theo thị trường”. Sự thực tôi đã chọn cách chiến đấu chống lại ngài thị trường và đây là tín hiệu cho thấy tôi đã đi sai con đường. Ngày nay, tôi vẫn luôn tự hỏi bản thân mình, Tôi sẽ đi theo hay chiến đấu chống lại ngài thị trường? Trả lời câu hỏi đó giúp tôi tỉnh ngộ và quay lại đúng con đường.

Phân tích hậu giao dịch cho tháy rõ ràng sai lầm của tôi hoàn toàn nằm ở vấn đề tâm lý và một chuỗi các sự kiện và tình huống đã cho thấy điều tôi nghĩ mình biết và sợ hãi về sự mất ổn định và tiềm năng xuất hiện thêm cuộc khủng hoảng tiếp theo của hệ thống tài chính toàn cầu. Biến cố vào tháng 3 năm 2008 đã để lại trông nỗi nỗi sợ hãi về sự mất an toàn, và nó phát triển thành “mất niềm tin” vào hệ thống tài chính, điều dẫn tôi bị ám ảnh bởi “các yếu tố cơ bản” (ở đó tôi tin rằng sẽ có nhiều ngân hàng sẽ tiếp tục phá sản). Tôi đã bắt đầu đăng kí trở thành thành viên (subcribe) để đọc rất nhiều bức thư “Gloom and Doom (Ảm Đạm Và Sụp Đổ”, điều củng cố niềm tin tiêu cực trong tôi về thị trường. Bên cạnh đó, việc bỏ lỡ cơ hội kiếm khoản tiền lớn từ việc bán khống vào tháng 9 năm 2009, và dựa trên những gì tôi nghĩ là “mình biết” là các tổ chức tài chính sẽ sụp đổ, tôi cho rằng có thể kiếm được khoản tiền khếch sù bằng việc bán khống ngân hàng, các công ty chứng khoán, bảo hiểm, các REIT (Quỹ Đầu Tư Tín Thác Bất Động Sản) thương mạị, hoặc bất cứ cái gì tôi tin chắc là sắp sụp đổ như là kết quả của “giải pháp cuối cùng” cho khủng hoảng tài chính năm 2008-2009.

Mặc dù tất cả các báo cáo “Gloom and Doom” trông có vẻ “rất thông minh”, điều đó không có nghĩa thị trường sẽ đi theo những kết luận có vẻ “khôn ngoan và logic”. Hãy nhớ nguyên tắc cơ bản: thị trường sẽ làm điều mà thị trường sẽ làm tại bất cứ thời điểm nào, chứ không phải là cái bạn nghĩ nó nên làm. Do đó, đừng bao giờ cho phép bản thân rơi vào tình huống giải thích hành động giá của thị trường dưới góc nhìn “bạn nghĩ thị trường nên như thế này, như thế nọ”. Thay vào đó, hãy tập trung vào hành động giá hiện tại và để cho thị trường nói cho bạn biết nó đang làm điều gì. Đây là nguyên tắc mà tôi tin rằng nó giúp bản thân tránh được hầu hết các vấn đề rắc rối.

Là một nhà giao dịch, sẽ có nhiều lần bạn bị thị trường “đập cho sấp mặt” vài lần. Về cơ bản, thị trường sẽ biến bạn thành “thằng khờ” bằng cách đẩy bạn vào tình huống không quen thuộc hoặc bị rối trí với những tình huống ngoại sinh. Khi điều này xảy ra, bạn rất dễ phá vỡ các quy tắc giao dịch của mình. Chính sự vi phạm những quy tắc đơn giản này là nguyên nhân chính gây ra hầu hết các sai lầm của bạn. Nếu bạn phát hiện bản thân đang bị thị trường “đánh sấp mặt” theo cách này, thì hành động tốt nhất là cố gắng quay trở lại đúng hướng, và chờ đợi thị trường trở lại mẫu hình giá mà bạn hiểu rõ. Bất cứ lúc nào, bạn cũng hãy tự hỏi chính mình, “Liệu thị trường có đang làm tôi muốn hoạt động ngoài vùng hiểu biết của mình.” “Hội chứng con ve chó” khiến tôi ngoan cố muốn kiếm tiền bằng vị thế bán khống vào tháng 3 năm 2009 vì tôi cảm thấy “đáng ra phải làm điều này” vào tháng 9-tháng 10 năm 2008. Thật không may, tôi ngu ngốc không nhận ra bối cảnh tháng 3 năm 2009 không phải là tháng 9-tháng 10 năm 2008 vì thị trường đang ở giai đoạn hoàn toàn khác trong thị trường con gấu và thực tế thì nó đang tiến gần mức đáy thấp nhất của cuộc khủng hoảng vào tháng 3 năm 2009.

Có nhiều nhà nghiên cứu học thuật sẽ mang đến cho bạn hàng trăm lý do tại sao bạn không làm điều gì đó, hoặc tại sao một vài thứ không hoạt động. Nếu bạn để cho những ý kiến cá nhân này bủa vây chính mình, bạn sẽ không bao giờ làm được bất cứ điều gì chỉ vì nỗi lo sợ thất bại. Theo quan điểm của tôi, tốt hơn hết là cố gắng hạn chế các ảnh hưởng bên ngoài khi cần đưa ra các quyết định đầu tư. Bạn nên tập trung vào xu hướng thị trường hiện tại, các cơ hội đầu tư ở từng mã cổ phiếu cụ thể hoặc phương pháp giao dịch của bạn. Nếu bạn chọn cách hòa hợp với các nhà đầu tư khác, thì những nhà đầu tư có cùng chung suy nghĩ và chí hướng sẽ củng cố cho “phương pháp luận đầu tư” của bạn. Tuy nhiên, trong hầu hết các trường hợp, bạn nên giao dịch với một tư duy độc lập.

Jesse Livermore thích ngồi thu mình trong nhưng nơi tĩnh lặng trong văn phòng giao dịch đặc biệt của mình để không có cơ hội nào cho những nhiễu loạn từ bên ngoài tác động vào. Tại công ty William O’Neil +Company, chúng tôi thường nói đùa rằng, chúng ta nên giao dịch từ một phòng mà ở đó chúng ta vẫn có thể duy trì “sự tách rời” đối với tất cả những ảnh hưởng bên ngoài, và chỉ các cuốn sách đồ thị của chúng ta được phép đi vào cửa, cùng với ba bữa ăn mỗi ngày. Bất cứ khi nào tôi đang nghe một kênh thông tin tài chính trên TV được treo trên tường cửa văn phòng công ty, và Bill O’Neil bước vào văn phòng, điều đầu tiên ông nói là: “Tắt cái TV ngay”. Richard Wyckoff viết: “Khi bạn hiểu được khoa học của thị trường chứng khoán, bạn chẳng hề quan tâm gì đến các thông tin xuất hiện trên các tờ báo sáng.” Tôi tin rằng đây là tư duy tâm lý mà tất cả các nhà đầu tư nên cố gắng đạt tới, theo quan điểm của tôi, điều này không phải là cường điều hóa. Hãy tránh xa nhưng tin tức giật gân trên báo chí, các kênh truyền hình tài chính, của các chuyên gia và các nhà bình luận, vì thị trường sẽ luôn nói cho bạn tất cả những gì bạn cần phải biết. Nhiều nhà đầu tư bận tâm đến việc “đón đầu” các thông tin tài chính quan trọng, chẳng hạn như báo cáo việc làm hàng tháng của Tổng Cục Thống Kê Lao Động. Theo tôi, không cần thiết phải mua cổ phiếu để “đón đầu” trước các sự kiện thông tin tài chính này vì bạn chỉ nên hành động dựa trên cái thị trường thực sự đang làm, chứ không phải điều bạn nghĩ thị trường sẽ xảy ra với các sự kiện thông tin đó. Trái lại, đây là cách đầu tư cực kỳ ngu ngốc. Tuy nhiên, đó chính xác lại là điều tôi đã phạm phải vào tháng 3 năm 2009 vì ảnh hưởng các yếu tố bên ngoài. Là một nhà giao dịch, chúng ta phải duy trì sự khách quan và tập trung vào việc điều gì thị trường đang nói với chúng ta theo thời gian thực. Cách tốt nhất để làm điều này là hãy thường xuyên tư duy rộng mở và nghi ngờ tất cả động lực dẫn tới bất cứ giao dịch nào. Hãy bảo đảm các giao dịch trong đầu phù hợp với quy tắc và hệ thống giao dịch của bạn, chứ không phải các tình huống bạn nghĩ có thể xảy ra hoặc theo cảm giác hiện tại của bạn, điều được chi phối bởi nỗi sợ hãi hoặc niềm hân hoan quá mức. Mỗi giao dịch nên đáp ứng các tiêu chí đầu tư mà bạn vạch ra từ trước. Nếu không, hãy bỏ qua giao dịch đó! Bằng cách tập trung vào các tiêu chí giao dịch và hành động giá của thị trường, bạn sẽ giao dịch với rất ít áp lực, điều thường xuất hiện nếu như bạn cố gắng dự đoán thị trường hơn là đ theo xu hướng thị trường và các cổ phiếu cụ thể.

Bài học để đời từ nhà đầu tư ” bí ẩn” kiếm 1,000% trong bong bóng Dotcom: KHÔNG DỰ ĐOÁN!