TTCK Việt Nam

Xuất khẩu gạo mang về 1.41 tỷ USD trong 5 tháng đầu năm. Cổ phiếu gạo LTG, AGM, TAR có ngon ăn?

Đáng chú ý, giá XK gạo của Việt Nam trong tháng 5/2020 cũng tăng lên mức cao nhất trong nhiều năm qua với giá bình quân đạt 527 USD/tấn, tăng 5,6% so với tháng 4/2020 và tăng 21,4% so với cùng kỳ năm 2019. Trong 5 tháng đầu năm 2020, giá XK gạo của Việt Nam đã tăng 13% so với cùng kỳ năm 2019, đạt bình quân 485 USD/tấn.

Với mức giá cạnh tranh và XK đang tăng mạnh trở lại sau khi gỡ bỏ hạn ngạch, Việt Nam có cơ hội lớn để vượt qua Thái Lan về XK gạo toàn cầu ngay trong năm nay. Theo Bộ Thương mại Thái Lan, XK gạo của nước này trong 4 tháng đầu năm 2020 chỉ đạt 2.11 triệu tấn, trị giá 43.046 triệu baht (1.387 tỷ USD), giảm mạnh 32.1% về lượng và 15.7% về trị giá so với mức 3.11 triệu tấn trị giá 51.07 triệu baht (1.62 triệu USD) của cùng kỳ năm 2019.

Ngoài ra, XK gạo đang đứng trước cơ hội lớn khi Hiệp định thương mại tự do Việt Nam – EU (EVFTA) sắp có hiệu lực. Theo các doanh nghiệp XK gạo, EVFTA có hiệu lực có thể không khiến kim ngạch XK gạo tăng đột biến, song sẽ là cơ hội rất lớn để đa dạng hóa thị trường cho gạo XK. Việc có mặt ở một trong những thị trường có đòi hỏi cao nhất thế giới cũng là cơ hội cho gạo Việt Nam quảng bá thương hiệu và vào được nhiều thị trường khác.

Tính trong 4 tháng đầu năm nay, Philippines đứng vị trí thứ nhất về thị trường xuất khẩu gạo của Việt Nam với 40.5% thị phần, khối lượng đạt 902,100 tấn và giá trị là 401.3 triệu USD, tăng 11.4% về khối lượng và tăng 26% về giá trị so với cùng kỳ năm 2019.

Ngoài ra, xuất khẩu gạo Việt sang các thị trường khác tăng mạnh là: Trung Quốc và Indonesia (gấp 2,7 lần), Đài Loan (tăng 67,9%) và Ghana (tăng 39,3%). Ngược lại, thị trường có giá trị xuất khẩu gạo giảm mạnh nhất là Bờ Biển Ngà (giảm 44.5%).

Trước đây, xuất khẩu gạo của Việt Nam vào thị trường EU lại đang bị áp thuế rất cao, tới 45%. Thậm chí có một số nước trong khối EU áp mức thuế nhập khẩu với gạo Việt Nam lên tới 100% hoặc cao hơn. Ví dụ, nhiều loại gạo thơm thuộc dòng ST20, ST25 vừa đoạt giải gạo ngon nhất thế giới bán vào thị trường EU với giá 700 USD/tấn nhưng chịu thuế nhập khẩu 45%. Chính vì vậy, giá bán bị đội lên hơn 1,000 USD/tấn. Riêng một số nước áp thuế 100% thì giá gạo thơm lên tới 1,400 USD/tấn. Trong khi đó, gạo Campuchia được miễn thuế nhập khẩu vào EU nên gạo Việt không có cửa cạnh tranh. Vì thế, khi EVFTA được ký kết, thuế suất của ngành gạo vào EU ngay lâp tức về 0% và cạnh tranh sòng phẳng với gạo Campuchia.

Giá gạo đang tăng vọt trong năm 2020 và đang tiệm cận đỉnh cơn sốt gạo năm 2008.

Năm 2019, ngành gạo Việt Nam lao đao với giá gạo ở mức thấp và nhiều rào cản thương mại. Một số công ty phải giải thể như Cty TNHH Lương Thực Vĩnh HOàn 2. Đây là doanh nghiệp trái ngành của Vĩnh Hoàn, phát sinh trong thời điểm “nhà nhà buôn gạo, người người buôn gạo” năm 2011 nhưng tình hình kinh doanh lại không được như kỳ vọng. Không thoát khỏi cơn bĩ cực, doanh nghiệp “con cưng” của hai ông lớn là Tổng công ty Lương thực Miền Nam – CTCP (Vinafood II) và Nguyễn Kim là Vĩnh Long Food (mã: VLF) phải ngậm ngùi chia tay sàn chứng khoán năm 2016 do liên tục làm ăn thua lỗ.Cổ phiếu VLF chính thức bị hủy niêm yết trên HoSE, hiện mức giá cho cổ phiếu này chỉ còn 1,000 đồng/cp.

Ngay cả công ty mẹ Vinafood II mới đây cũng vừa công bố khoản lỗ lũy kế gần 2,000 tỷ đồng, dẫn đến vốn chủ sở hữu chỉ còn 3,357 tỷ đồng trên vốn điều lệ 5,000 tỷ đồng (tính tới đến ngày 31/3/2019).

Khoản mục gây lỗ lớn nhất là dự phòng toàn bộ 662 tỷ đồng giá trị hàng tồn kho gạo bị thiếu chờ xử lý theo báo cáo kết quả kiểm kê đột xuất tại công ty lương thực Trà Vinh (Imex Trà Vinh) vào ngày 22/11/2017. Hiện nay, cơ quan cảnh sát điều đang làm rõ vụ việc này.

Ngoài ra, những doanh nghiệp gạo khác như Docimexco (mã: FDG), CTCP Xuất nhập khẩu An Giang (Angimex, mã: AGM)… cũng đi đến quyết định chuyển hướng hoạt động từ mảng gạo sang đẩy mạnh kinh doanh phân bón.

Đa số các công ty gạo Việt Nam chưa có thương hiệu riêng nên bị chèn ép.

- Lộc Trời và bài toán kỳ vọng xuất khẩu gạo vào EU.

- Chất xúc tác mới: Xuất khẩu gạo thương hiệu vào EU: Năm 2020, Lộc Trời (LTG) đặt kế hoạch lãi tăng 28% lên 430 tỷ đồng, chính thức xuất khẩu gạo có thương hiệu. Doanh số phân khúc gạo cao cấp dự kiến tăng 3 lần so với năm 2019, đa dạng hóa thị trường xuất khẩu gạo, tập trung vào các thị trường EU, Philippines, Châu Phi, Trung Quốc. Đây là chiến lược mà công ty đã lên kế hoạch từ 3 năm trước. Nhưng hiện tại, LTG mới xuất khẩu được 66% nhưng chủ yếu là gạo truyền thống, còn lại 34% tiêu thụ nội địa, trong đó có thương hiệu “Hạt Ngọc Trời” (dòng gạo Thượng Hạng) và Vibigaba (thương hiệu gạo dinh dưỡng). Vì vậy, đây sẽ là một bước tiến mới của LTG. Lộc Trời và Viện Lúa đồng bằng sông Cửu Long (ĐBSCL) cũng vừa ký hợp tác chiến lược cùng phát triển thương hiệu lúa gạo Việt Nam vào cuố năm 2019.

- Xem thêm về quy trình sản xuất gạo của LTG tại đây.

- Để làm gạo thương hiệu chất lượng cao, LTG đã xây dựng vùng lúa nguyên liệu và tạo thành chuỗi giá trị khép kín. Từ năm 2017, LTG đã hợp tác với một số đối tác tại Trung Quốc để thử nghiệm một số lúa giống tại ĐBSCL. Năm 2018, vùng lúa nguyên liệu của LTG là 25,000 ha.

- Biên lợi nhuận gạo thương hiệu được BVSC dự đoán vào khoảng 20%-25%, cao nhiều so với xuất khẩu gạo truyền thống 10%.

- Lộc Trời và Vinafood 2 là 2 doanh nghiệp duy nhất xuất khẩu gạo trực tiếp vào Trung Quốc nhờ có thương hiệu riêng.

- Hiện tại, mảng gạo của LTG vẫn chưa có lãi. Năm 2019, công ty gần như không có lãi trong lĩnh vực gạo, trong khi năm 2018 lãi nhẹ 200 tỷ đồng. Năm 2017, mảng gạo lỗ 100 tỷ đồng. Năm 2015 công ty lỗ 220 tỷ đồng. Điều này cho thấy công ty đang dần cải thiện hoạt động kinh doanh của mảng gạo. Mảng gạo đang đóng góp 20%-30% doanh thu của LTG. Mục tiêu của công ty là đẩy mảng gạo lên 50% doanh thu trong khi thu hẹp mảng bán thuốc bảo vệ thực vật (BVTV).

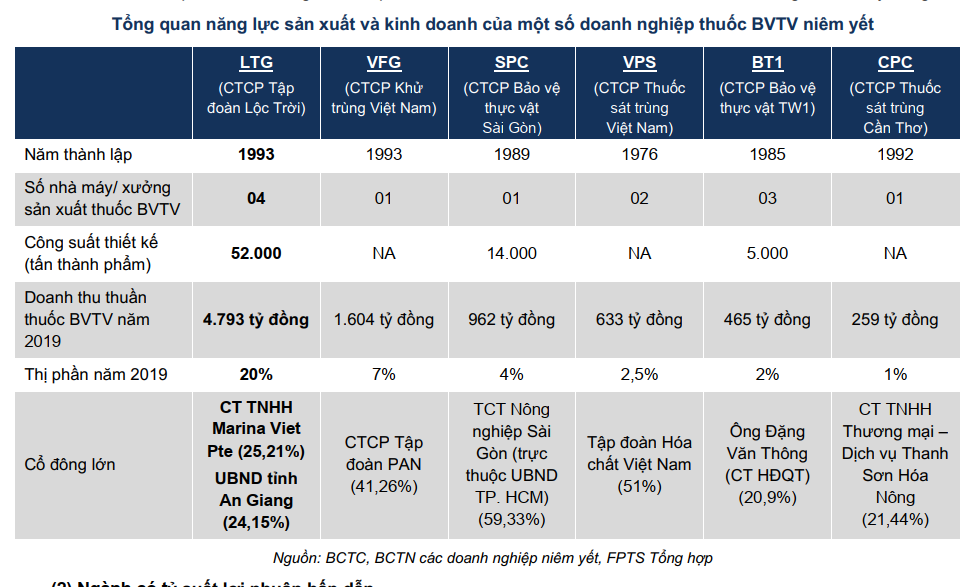

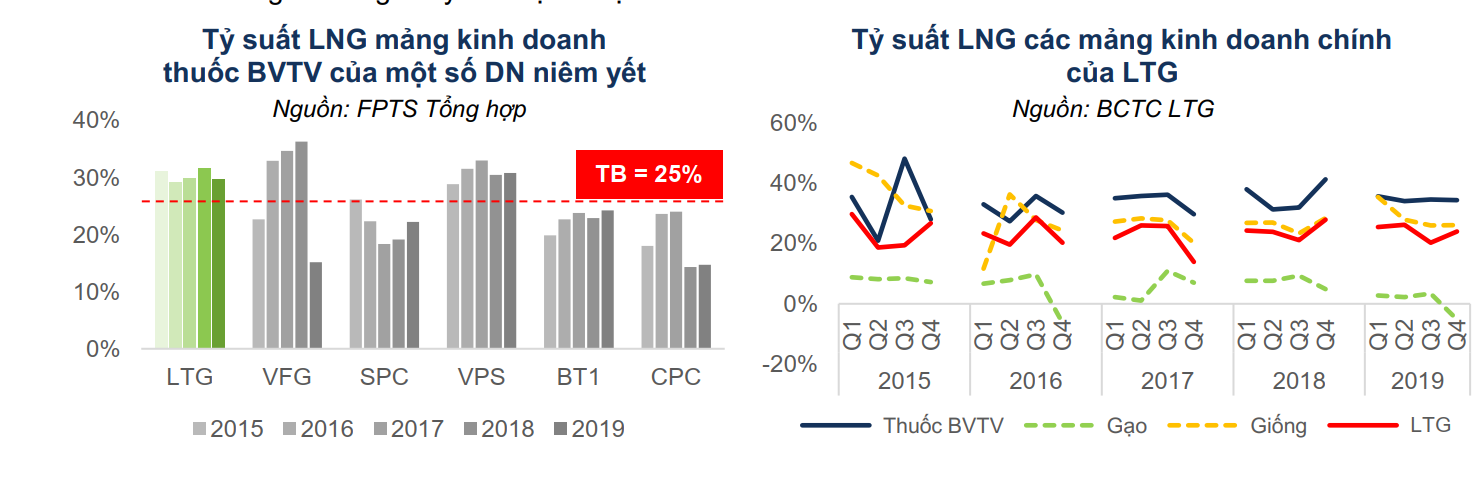

- Mảng thuốc BVTV đang là chủ lực của LTG với thị phần 20%, dẫn đầu cả nước. Biên lợi nhuận gộp của LTG đang cao hơn nhiều so với nhiều doanh nghiệp niêm yết, xấp xỉ 30%. Hiện nay, mảng thuốc BVTV đang bị cạnh tranh mạnh mẽ, đặc biệt từ Trung Quốc. Sau khi Synegata (LTG mua nguồn nguyên liệu ở đây. Đang có nợ phải trả hơn 1,000 tỷ đồng) bị ChemChina thâu tóm từ giữa năm 2016, Trung Quốc đang là ông lớn về thuốc BVTV và đang ép nguồn cung đối với các doanh nghiệp khác.

- Chất xúc tác từ ban lãnh đạo mới. Được biết LTG đang có sự thay đổi mạnh tay trong cơ cấu ban lãnh đạo. Năm 2020, LTG có Tổng Giám Đốc mới là ông Nguyễn Duy Thuận, thay thế cho ông Huỳnh Văn Thòn đã kiêm nhiệm chủ tịch HĐQT và tổng giám đốc suốt 16 năm. Ông Nguyễn Duy Thuận đã tham gia vào LTG từ năm 2019 và đảm nhận vai trò CFO. Theo forbesvietnam, hồ sơ của ông Thuận trên LinkedIn cho thấy trước khi gia nhập Lộc Trời, ông từng là đối tác chiến lược của BDS Consulting từ năm 2004. Năm 2005-2006, ông làm tổng giám đốc của Asia Food Vietnam. Ông Thuận có bằng thạc sĩ của Maastricht School of Management vào năm 2005. Trước đó, LTG cũng bổ sung hai thành viên độc lập là ông Nguyễn Thanh Hải (chủ tịch Nutifood) và ông Nguyễn Đức Tài (chủ tịch MWG) vào hội đồng quản trị với tư cách quan sát viên. Cưu thủ tướng đức Philipp Rösler cũng trở thành thành viên HĐQT độc lập của LTG. Ông Philipp Rösler cũng tham gia vào quỹ đầu tư mạo hiểm VinaCapital Ventures với vai trò chủ tịch hội đồng cố vấn. Ông Philipp Rösler nguyên là phó thủ tưởng Đức kiêm bộ trưởng bộ Kinh tế và Công nghệ của nước này năm 2011-2013. Sự xuất hiện của ông Philipp được kỳ vọng giúp LTG dễ dàng hơn trong việc tham gia vào thị trường Đức nói riêng và EU nói chung.

- Áp dụng hệ thống quản trị doanh nghiệp ERP để tăng cường quản lý tốt hàng tồn kho và các khoản phải thu.LTG đã chi tới 4 triệu USD cho dự án ERP. Với mục tiêu đến năm 2024 sẽ trở thành tập đoàn nông nghiệp hàng đầu khu vực. Dự án bao gồm hai giai đoạn, dự kiến hoàn tất để đưa vào vận hành trên toàn hệ thống từ tháng 10.2021.

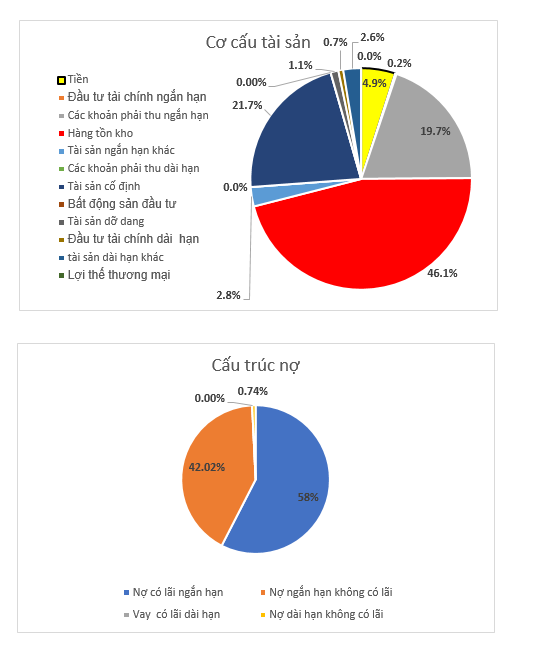

- Cấu trúc tài sản của LTG chủ yếu là hàng tồn kho (46%), tài sản cố định 21.7% và khỏa phải thu 19.7%. Công ty chủ yếu sử dụng nợ ngắn hạn để tài trợ vốn lưu động. Điểm nổi bật của LTG trong năm 2019 là công ty đã quản lý tốt khoản phải thu và hàng tồn kho, yếu tố chính giúp dòng tiền từ hoạt động kinh doanh của công ty +1,262 tỷ đồng, sau khi -595 tỷ trong năm 2018.

- LTG lỗ 37 tỷ trong quý 1.2020 khi doanh thu giảm mạnh còn một nửa so với cùng kỳ. Chúng tôi kỳ vọng doanh thu mảng bán gạo sẽ tăng trở lại trong quý 2 khi lệnh hạn chế xuất khẩu đã bị dỡ bỏ từ 1.5.2020.

- Điểm nhược của LTG là đang chậm trễ kế hoạch niêm yết trên sàn HoSE đã hơn 4 năm và điều này khiến một số nhà đầu tư thất vọng.

- Cổ phiếu LTG đang có khả năng xuất hiện mẫu hình Cup and handle và chúng tôi đang theo dõi nó.

2. AGM (CTCP Xuất nhập khẩu An Giang)

- AGM hiện là một trong 10 doanh nghiệp xuất khẩu gạo lớn nhất Việt Nam với năng lực sản xuất 2,200 tấn gạo/ngày, tức khoảng 800,000 tấn/năm (cao hơn so với số liệu của FPTS). Mỗi năm công ty đang xuất khẩu 230,000-300,000 tấn gạo sang các thị trường: Singapore, Malaysia, Philippines, Indonesia, Africa, Iraq, Hongkong, …

- Năm 2019, AGM may mắn mua được nguồn nguyên liệu giá rẻ của công ty con là CTCP Dịch vụ phát triển nông nghiệp Đồng Tháp. Điều này giúp công ty có khoản lãi khá tốt trong năm 2019.

- Điểm yếu của AGM là không hề có gạo thương hiệu riêng nên bị áp lực cạnh tranh mạnh. Chi phí bán hàng của công ty liên tục tăng trong nhiều năm qua. Từ 3.8% giá vốn hàng bán năm 2008 lên 6.4% giá vốn hàng bán vào năm 2019. Điều này một phần vì các vấn đề ách tắc trong việc vận chuyển hàng hóa ở cảng.

- Điểm mạnh của công ty là lợi nhuận gộp biên tăng nhẹ qua mỗi năm. Tức mức 5.4% vào năm 2013 lên 8.5% vào năm 2019. Nhưng biên lợi nhuận gộp này không thực sự hấp dẫn. Trong khi LTG đang có kế hoạch nhắm đến gạo thương hiệu với biên lợi nhuận cao hơn là 20%-25%, thì AGM cũng vẫn đang có biên lợi nhuận dưới 10% nếu duy trì sản phẩm cũ.

- AGM gắn với câu chuyện cũ từ thời Nguyễn Kim thâu tóm ngành gạo. Nguyễn Kim đã tham gia gián tiếp bằng việc đầu tư vào hàng loạt doanh nghiệp trong ngành như Angimex (AGM), Docimexco (FDG), CTCP Du lịch An Giang, Vĩnh Long Food (VLF), CTCP Hoàn Mỹ, CTCP Sài Gòn lương thực….Nguyễn Kim đã từng thắng lớn khi ngành lương thực ăn nên làm ra trong giai đoạn đó. Tuy nhiên, sau khi bùng nổ trong năm 2008 thì kết quả các công ty kinh doanh lúa gạo nói chung cũng như các công ty lúa gạo liên quan đến Nguyễn Kim đều sa sút. Một số công ty như Docimexco, Vĩnh Long Food đã lỗ lũy kế tới cả trăm tỉ đồng. Angimex là khoản đầu tư đem lại kết quả tích cực nhất cho Nguyễn Kim khi chưa năm nào công ty thua lỗ. Vì thế, ban lãnh đạo hiện nay của AGM có mối liên hệ khá thân với Nguyễn Kim.

- AGM nắm 25% Bất động sản Vĩnh Hội – sở hữu lô đất vàng tại 132 Bến Văn Đồn đối diện Ngân hàng Nhà nước TP.HCM. Theo thông tin của chúng tôi, thì năm 2019 AGM đã hạch toán phần lợi nhuận từ việc chuyển nhượng dự án này.

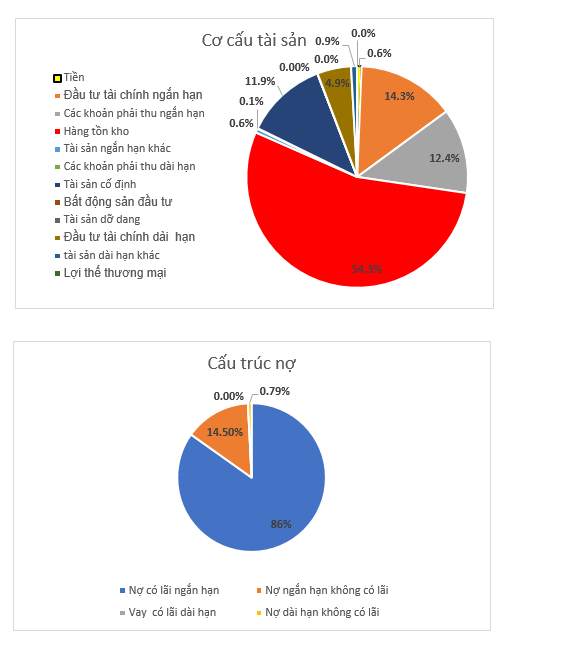

- Tồn kho của AGM vào quý 1/2020 là 537 tỷ đồng, chiếm 54% tổng tài sản. Công ty thuần về mảng gạo hơn so với Lộc Trời (66% doanh thu). Chúng tôi không có số liệu chi tiết về tồn kho lúa gạo của LTG để so sánh với AGM. Tương tự như LTG, đặc thù của ngành gạo là sử dụng nợ vay ngắn hạn để tài trợ cho vốn lưu động.

- Đáng chú ý, năm 2020, AGM có kế hoạch chia cổ tức 20%. Với thị giá 15 hiện tại, tỷ suất cổ tức là 13%. Mức cổ tức năm nay cao hơn hẳn năm 2018 và 2019,chỉ 5%. Năm 2017 không chia cổ tức. Giai đoạn 2012-2014, công ty làm ăn tốt hơn và chi trả cổ tức lên đến 10%-15%.

- Kết quả kinh doanh quý 1/2020 của AGM giảm -64%.Công ty cho biết dịch covid-19 và tình hình hạn hán đã làm chi phí hoạt động kinh doanh tăng và lợi nhuận gộp giảm. Công ty đang tăng cường thu mua gạo để đón đầu xu hướng sắp tới.

- Cổ phiếu AGM đang có mẫu hình chiếc cốc tay cầm và điểm breakout vừa mới xảy ra.

Bộ Sách: “LÀM GIÀU TỪ CHỨNG KHOÁN (phiên bản mới) + “Hướng Dẫn Thực Hành CANSLIM”

3. TAR (Nông nghiệp Công nghệ cao Trung An)

- TAR chỉ là một doanh nghiệp xuất khẩu gạo cỡ trung tại Việt Nam. Trái ngược với LTG và AGM, TAR hoạt động chủ yếu trong lĩnh vực gia công chế biến, kinh doanh và xuất khẩu gạo. Thị trường tiêu thụ chính là ở nội địa. Trung An hiện đang là đối tác chiến lược của Công ty VinEco thuộc Vingroup trong việc sản xuất sản phẩm gạo sạch.

- TAR có tổng diện tích vùng nguyên liệu được giao là 50,000 ha phân bổ tại các tỉnh Cần Thơ, Kiên Giang, Sóc Trăng, An Giang và Đồng Tháp. Ngoài ra, công ty có 6 nhà máy tổng diện tích 60,000 m2, sức chứa đạt 90,000 tấn gạo phân bổ tại thành phố Cần Thơ với quy mô sản xuất 360,000 tấn gạo/năm xuất khẩu đi các thị trường chính như Trung Quốc và Malaysia. Tại nội địa, sản phẩm của Trung An được phân phối theo mạng lưới tiêu thụ từ siêu thị, đại lý đến cửa hàng bán lẻ.

- Tương tự như AGM, biên lợi nhuận gộp của TAR cũng chỉ ở mức doanh doanh 7%-8%. Công ty có ROE ở mức 13% (năm 2019) cao hơn so với AGM (10%) vì sử dụng đòn bẩy cao hơn. Tỷ lệ nợ có lãi (ngắn hạn + dài hạn) so với vốn chủ sở hữu của TAR là 1.46 lần so với mức 0.61 của AGM. Vòng quay tài sản của TAR là 1.5 lần chỉ bằng một nửa so với AGM. Điều này cho thấy rủi ro tài chính của TAR kém hơn so với AGM.

- Công ty không chi trả cổ tức tiền mặt trong nhiều năm. Điểm kém hấp dẫn so với AGM hay LTG.

- TAR báo lãi quý 1.2020 lãi 32 tỷ đồng, gấp 3 lần cùng kỳ. Theo báo cáo thường niên năm 2019, năm 2020 TAR đặt mục tiêu doanh thu 3.500 tỷ đồng cao gấp gần 2 lần thực hiện 2019 và 90 tỷ đồng LNST tăng 50% so với 2019. Như vậy với kế hoạch này kết thúc quý 1/2020 TAR đã hoàn thành được 18,7% mục tiêu về doanh thu và 35,6% mục tiêu về lợi nhuận.

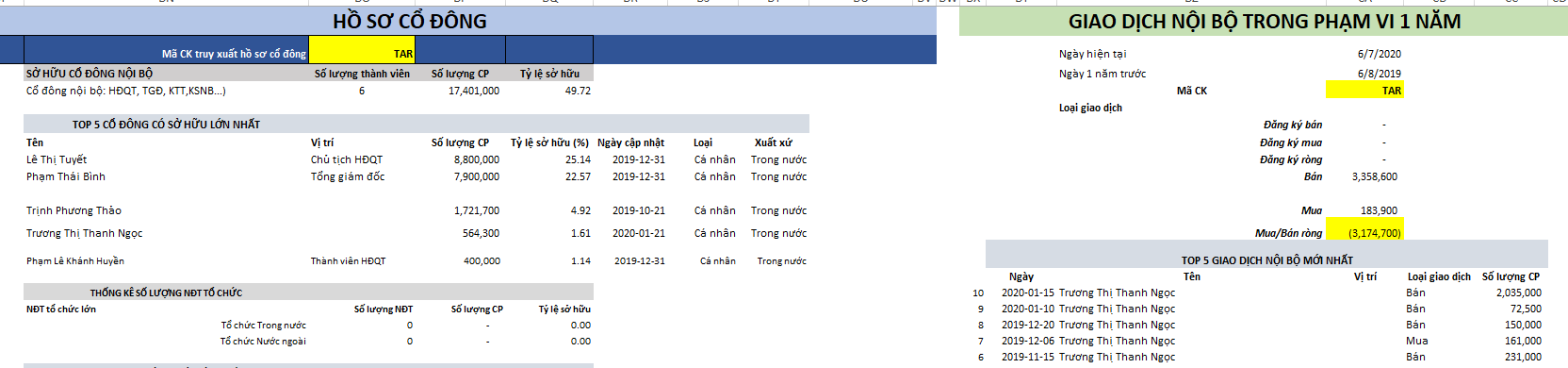

- Cổ phiêu TAR rớt mạnh trong đỉnh giá 42 trong năm 2020 về giá 2x như hiện tại khi cổ đông lớn Trương Thị Thanh Ngọc liên tục bán ra. Chú ý cơ cấu sở hữu của cổ đông của TAR chỉ toàn là các cá nhân, không phải tổ chức như AGM hay LTG. Điều này rất dễ khiến các cổ đông cá nhân lợi dụng việc niêm yết để bán chốt lời khi giá tăng. Năm 2019 công ty có mức tăng trưởng lợi nhuận 70%.