Nhà Đầu Tư Thành Công

Cuộc chiến AI: Máy tính PC chạy bằng AI tạo nên cuộc đua mới. Arm Holdings và CyberArk sắp tiến đến đỉnh cao mới.

Khi PC AI ra mắt, các nhà sản xuất PC tăng cường nâng cấp nhanh hơn

Với việc PC chạy AI ra mắt thị trường, các nhà sản xuất PC kỳ vọng doanh số sẽ tăng nhờ các bản nâng cấp mạnh mẽ và nhanh hơn. Hewlett-Packard, Dell, Microsoft dự đoán sự chấp nhận của doanh nghiệp sẽ thúc đẩy việc này.

PC chạy AI được trang bị bộ xử lý thần kinh (NPU) để cho phép các chức năng trí tuệ nhân tạo trên thiết bị như xử lý ngôn ngữ tự nhiên, nhận dạng hình ảnh và tổng hợp giọng nói. NPU hoạt động cùng với CPU (bộ xử lý trung tâm) và GPU (bộ xử lý đồ họa).

Greg Davis, nhà phân tích tại công ty nghiên cứu Canalys, nói với IBD: “Bên cạnh một số tính năng thú vị mà AI mang lại, bạn cũng nhận được nhiều chức năng giúp tối ưu hiệu suất của PC, cả về mặt năng lượng và khả năng xử lý.” Điều đó có nghĩa là các ứng dụng sẽ chạy nhanh hơn và thời lượng pin của máy tính xách tay được cải thiện.

Canalys dự đoán lô hàng máy tính cá nhân của Mỹ sẽ tăng 5% lên 69 triệu chiếc vào năm 2024. Công ty này dự kiến lô hàng PC của Mỹ sẽ tăng 8% lên 75 triệu chiếc vào năm 2025.

VAI PC: Liệu có phải là dấu chấm hết cho Windows 10?

VAI PC: Liệu có phải là dấu chấm hết cho Windows 10?

Mặc dù vậy, nhu cầu đối với PC chạy AI chỉ thúc đẩy tăng trưởng 1% đến 2%, nhưng theo Davis. Động lực chính cho doanh số bán PC nội địa sẽ là các doanh nghiệp nâng cấp phần cứng trước khi Microsoft (MSFT) ngừng hỗ trợ Windows 10 vào tháng 10 năm 2025. “Các phòng IT thường không thích sử dụng hệ điều hành không được hỗ trợ trên PC của họ“, Davis nói. “Vì vậy, chúng tôi thấy việc chuyển sang Windows 11 thúc đẩy rất nhiều việc nâng cấp này.”

“Ảnh hưởng của PC AI không phải là bằng không”, ông nói, “nhưng nó không phải là động lực chính.” Các nhà sản xuất PC lớn như Dell Technologies (DELL) và HP (HPQ) đã có PC chạy AI trên thị trường sử dụng các bộ xử lý mới nhất từ AMD (AMD), Intel (INTC) và Qualcomm (QCOM). Trong khi chip AMD và Intel sử dụng kiến trúc x86 truyền thống, thì chip của Qualcomm sử dụng kiến trúc dựa trên Arm (ARM). Máy AMD và Intel chạy Windows 11 hiện tại, trong khi PC chạy Qualcomm chạy phiên bản phần mềm có tên Windows on Arm.

Microsoft đã đặt thương hiệu cho PC AI của mình là PC Copilot+, dựa theo tên trợ lý AI Copilot của gã khổng lồ phần mềm này. Nhiều máy mới thậm chí còn có nút Copilot chuyên dụng trên bàn phím để khởi chạy trợ lý AI của Microsoft. Các tính năng nổi bật bao gồm khả năng tóm tắt các tài liệu dài, tổ chức email và ảnh tốt hơn và tạo tác phẩm nghệ thuật mới từ các yêu cầu bằng văn bản.

Một tính năng do Microsoft giới thiệu đã dấy lên lo ngại về quyền riêng tư và bảo mật.

PC chạy AI đang chờ đợi những ứng dụng đột phá

Các PC chạy AI hiện đang thiếu một ứng dụng đột phá (killer app), nhưng đây chỉ là vấn đề ngắn hạn, theo nhà phân tích Amit Daryanani của Evercore ISI trong một báo cáo cho khách hàng. Ông cho biết các trường hợp sử dụng, bao gồm cả những trường hợp dành cho các ngành công nghiệp cụ thể, sẽ nhanh chóng xuất hiện.

Các hãng sản xuất bán dẫn như AMD, Intel và Qualcomm đang kỳ vọng doanh số sẽ tăng nhờ PC chạy AI. AMD đang quảng cáo bộ xử lý Ryzen Pro series mới nhất của mình cho PC AI. Intel đang quảng bá bộ xử lý Intel Core Ultra, trong khi bộ xử lý Snapdragon X Elite và Plus của Qualcomm chạy PC AI dựa trên Arm. Không muốn đứng ngoài cuộc chơi, Nvidia (NVDA) cũng đang tìm cách cải tiến PC AI bằng các bộ xử lý đồ họa (GPU) của mình.

Ngoài ra, các nhà cung cấp chip nhớ như Micron Technology (MU) cũng hy vọng bán được các thiết bị bộ nhớ cao cấp hơn với PC AI. Điều đó là do PC AI có thể sẽ yêu cầu nhiều bộ nhớ truy cập ngẫu nhiên động (DRAM) hơn và ổ cứng thể rắn (SSD) dung lượng cao hơn.

Năm 2026 được coi là năm bùng nổ của PC chạy AI

Công ty nghiên cứu IDC dự báo doanh số PC trên toàn thế giới sẽ trì trệ vào năm 2024, với lượng hàng xuất xưởng đạt 260.2 triệu chiếc. Điểm yếu của nền kinh tế Trung Quốc sẽ kìm hãm doanh số bán PC nói chung trong năm nay. IDC cho biết, ngoại trừ Trung Quốc, thị trường PC dự kiến sẽ tăng trưởng 2.6% trong năm nay.

Mặc dù PC chạy AI có thể không thúc đẩy đáng kể lượng hàng xuất xưởng ngay lập tức, nhưng chúng được dự báo sẽ thúc đẩy giá bán trung bình tăng lên, theo IDC. Nhà phân tích Samik Chatterjee của JPMorgan dự đoán rằng PC chạy AI sẽ chiếm hơn 40% lượng PC xuất xưởng vào năm 2026. Ông cho biết trong một báo cáo gần đây cho khách hàng rằng, sản lượng sẽ bị hạn chế vào năm 2024 và đạt đến tỷ lệ “cao tuổi teen” trong tổng số PC xuất xưởng vào năm 2025.

Chatterjee nói: “Việc giới thiệu các khả năng và ứng dụng AI trên PC có thể mở ra hàng loạt khối lượng công việc mới nhằm cải thiện năng suất, bảo mật của thiết bị, cùng nhiều yếu tố khác, mang lại trải nghiệm người dùng được nâng cao tổng thể.”

Cách mạng AI Thổi Bùng Thị Trường Chứng Khoán Với Sức Mạnh Mới

Cổ phiếu của các công ty công nghệ lớn đang được hưởng lợi khi các nhà đầu tư đổ xô vào làn sóng trí tuệ nhân tạo (AI).

Theo Adam Shell của Investor’s Business Daily, AI tiếp tục bơm hơi cho thị trường chứng khoán. Chỉ cần hỏi ChatGPT là biết ngay.

Sự tăng giá mạnh mẽ của cổ phiếu trong tháng 6, quý 2 và cho đến nay trong năm 2024 có thể được tóm gọn trong hai từ: bùng nổ AI. Cổ phiếu tăng trưởng vốn hóa lớn như Nvidia (NVDA), “đứa con cưng” của ngành AI, đang thống trị các bảng xếp hạng hiệu suất.

Chỉ số S&P 500 tăng tổng cộng 3.59% trong tháng 6 và 4.28% trong quý 2, đẩy chỉ số vốn hóa lớn này lên mức tăng 15.29% trong nửa đầu năm. Nhưng theo Howard Silverblatt, nhà phân tích chỉ số cao cấp tại S&P Dow Jones Indices, nếu loại bỏ mức tăng 150% của Nvidia tính đến cuối tháng 6, thì mức lợi nhuận 6 tháng của S&P 500 sẽ giảm xuống còn 10.72%. Và nếu bạn trừ đi hiệu suất của “Bộ Magnificent Seven” (gồm 7 công ty công nghệ hàng đầu), thì mức lợi nhuận của thị trường từ đầu năm đến nay sẽ giảm xuống còn 6.28%.

Cổ Phiếu AI Tăng Vọt

Chỉ số Dow Jones Industrial Average, tăng 1.12% trong tháng 6 nhưng giảm 1.74% trong quý 2, đã trở thành kẻ tụt hậu. Cổ phiếu vốn hóa nhỏ cũng gặp khó khăn với chỉ số Russell 2000 giảm 1.08% trong tháng trước và 3.62% trong quý trước. Chỉ số vốn hóa nhỏ chỉ tăng 1.02% trong năm nay, so với mức tăng 18.13% của Nasdaq trong năm 2024 sau mức tăng 6% vào tháng 6.

Việc xem xét hiệu suất của các quỹ tương hỗ và ETF làm nổi bật tính cách phân hóa của thị trường. Ví dụ, vào tháng 6, theo dữ liệu của Lipper Refinitiv, quỹ cổ phiếu đa dạng hóa trung bình của Hoa Kỳ tăng 1.02%. Nhưng mức lợi nhuận đáng nể trong một tháng đó không thể sánh được với mức tăng 5.9% của các quỹ khoa học và công nghệ, mức tăng 5.89% của các quỹ tăng trưởng vốn hóa lớn và mức tăng 3.55% của các quỹ chỉ số S&P 500, theo Lipper Refinitiv.

Cổ Phiếu Vốn Hóa Lớn Nâng Đỡ Thị Trường

Trong khi các quỹ tăng trưởng và quỹ vốn hóa lớn dẫn đầu thị trường, các quỹ giá trị, vốn hóa nhỏ và trung bình lại không tham gia vào bữa tiệc này.

Ví dụ, các quỹ giá trị vốn hóa lớn chỉ tăng 0.27% trong tháng 6. Và chúng tăng 9.01% tính đến tháng 6, so với mức tăng 19.6% từ đầu năm đến nay của các quỹ tăng trưởng vốn hóa lớn.

Cả quỹ tăng trưởng vốn hóa nhỏ và quỹ giá trị vốn hóa nhỏ đều giảm điểm trong tháng 6. Chúng lần lượt giảm 2.76% và 3.78% trong quý 2.

Kiểm tra các ETF hoạt động hiệu quả nhất cũng cho thấy mức tăng tập trung vào lĩnh vực công nghệ và tăng trưởng. Invesco S&P 500 Momentum (SPMO), quỹ ETF cổ phiếu đa dạng hóa hoạt động tốt nhất năm nay với mức tăng 33.86%, đã tăng 7,5% trong tháng 6.

Hiệu suất theo ngành thì phụ thuộc vào công nghệ. MicroSectors FANG + ETN (FNGS), nắm giữ 5 công ty công nghệ lớn cốt lõi: Meta Platforms (META), Apple (AAPL), Amazon.com (AMZN), Netflix (NFLX) và Alphabet (GOOGL) cùng với 5 cổ phiếu tăng trưởng công nghệ được giao dịch tích cực, đã tăng vọt 10.01% trong tháng 6, nâng mức tăng năm 2024 lên 30,18%.

“Các cổ phiếu lớn hơn tiếp tục mạnh lên”, theo Sandy Sanders, quản lý danh mục đầu tư cho John Hancock Fundamental All Cap Core Fund, quỹ từng đoạt giải thưởng Quỹ tương hỗ xuất sắc nhất của IBD năm 2024.

Quy Mô Là Quan Trọng

Sanders cho rằng hiệu suất vượt trội của các công ty công nghệ lớn và các quỹ nắm giữ cổ phiếu như Nvidia, Microsoft (MSFT), Amazon và Apple có liên quan nhiều đến vị trí thị trường của họ. Sanders nói thêm, triển vọng tăng trưởng dài hạn cho nhà sản xuất chip AI Nvidia, một trong những cổ phiếu nắm giữ hàng đầu của John Hancock Fundamental All Cap Core (JFCIX), và các công ty công nghệ lớn khác tham gia vào lĩnh vực AI từ giai đoạn đầu là rất lớn.

Vanguard Growth (VUG) là minh chứng rõ ràng cho sự chênh lệch lớn giữa hiệu suất tăng trưởng và giá trị. Quỹ này tăng 6.78% trong tháng 6, nâng mức lợi nhuận từ đầu năm lên 20.62%. Ngược lại, Vanguard Value (VTV) chỉ tăng 0.15% trong tháng trước và mức tăng 8.65% trong năm 2024 thấp hơn 12 điểm phần trăm so với quỹ tăng trưởng.

Nhà đầu tư trái phiếu đã hoạt động ổn trong tháng 6 khi iShares Core US Aggregate Bond (AGG), quỹ đầu tư vào một rổ trái phiếu đa dạng loại đầu tư, tăng 0.88%, giảm khoản lỗ năm 2024 xuống còn 0.71%.

Các ETF cổ phiếu nước ngoài cũng không mang lại nhiều lựa chọn đa dạng hóa cho nhà đầu tư. iShares Core MSCI EAFE (IEFA), quỹ theo dõi một chỉ số gồm các cổ phiếu vốn hóa lớn, trung bình và nhỏ của các thị trường phát triển (trừ Mỹ và Nhật Bản), giảm 2% trong tháng 6, giảm mức tăng năm 2024 xuống còn 5,1%.

Tìm Kiếm Giá Trị Trong Cổ Phiếu Giá Trị

Jill Carey Hall, chiến lược gia chứng khoán Mỹ tại BofA Global Research, cho biết nếu có nhóm cổ phiếu tụt hậu trên thị trường thì đó chính là nhóm cổ phiếu giá trị. Hall cũng dự đoán danh sách những cổ phiếu chiến thắng trên thị trường sẽ được mở rộng theo thời gian.

Bà cho biết, có nhiều phân khúc thị trường đang không được ưa chuộng. Một chất xúc tác có thể giúp nhiều cổ phiếu khác tăng giá hơn là nếu bức tranh tăng trưởng lợi nhuận của các công ty mở rộng ra ngoài các ông lớn công nghệ.

Hall nói: “Lợi nhuận cho các lĩnh vực còn lại của thị trường dự kiến sẽ tăng lên vào quý 4, thu hẹp khoảng cách lớn hiện tại so với lĩnh vực công nghệ, tạo đà cho những cổ phiếu bị lãng quên.” “Ví dụ, trong quý 1, theo dữ liệu của LSEG I/B/E/S, mức tăng lợi nhuận cho S&P 500 là 8,2%, so với 27% của lĩnh vực công nghệ thông tin. Khoảng cách lớn đó được dự đoán sẽ thu hẹp đáng kể vào cuối năm, với ước tính tỷ lệ tăng trưởng thu nhập cho S&P 500 là 14,8%, chỉ thấp hơn một chút so với mức tăng trưởng dự kiến 16.4% của lĩnh vực công nghệ.”

Chơi Theo Chu Kỳ Thị Trường Chứng Khoán

Ngoài cổ phiếu giá trị, Hall còn nhìn thấy cơ hội ở các cổ phiếu theo chu kỳ trong lĩnh vực năng lượng và tài chính. Bà cũng cho rằng bất động sản và các quỹ tín thác đầu tư bất động sản sẽ trở nên hấp dẫn hơn khi Cục Dự trữ Liên bang bắt đầu giảm lãi suất.

Tuy nhiên, Hall vẫn thận trọng với các cổ phiếu vốn hóa nhỏ, vốn bị ảnh hưởng bởi việc lãi suất duy trì ở mức cao trong thời gian dài.

Sanders của John Hancock Fundamental All Cap Core Fund cũng lạc quan về lĩnh vực tài chính, lưu ý rằng họ sẽ được hưởng lợi từ sự phục hồi của thị trường vốn khi Fed bắt đầu giảm lãi suất. Ngân hàng và các công ty cổ phần tư nhân như KKR (KKR) đứng đầu danh sách của ông.

Vào tháng 6, lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm giảm 10 điểm cơ bản xuống 4.402% nhưng vẫn tăng gần một phần tư điểm phần trăm trong quý.

Tiền mặt vẫn được nhiều người ưa chuộng với lợi suất khoảng 5%. Nhưng Matt Brill, quản lý của Invesco Core Plus Bond Fund (ACPSX), cho rằng các nhà đầu tư đang mắc sai lầm nếu họ giữ tiền mặt quá lâu và không tận dụng lợi suất hấp dẫn do trái phiếu cung cấp và khả năng tăng giá vốn khi Cục Dự trữ Liên bang bắt đầu giảm lãi suất.

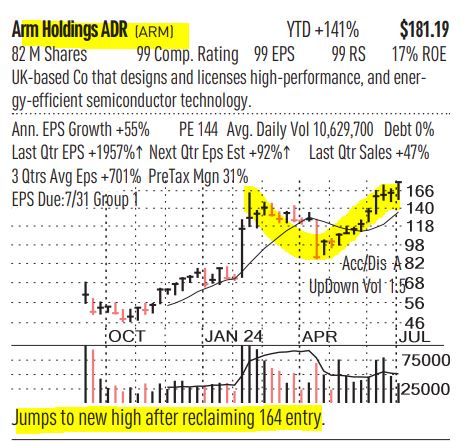

Cổ phiếu dẫn dắt ngành Chip Tiệm Cận Vùng Mua Vào- ARM

Theo SOTT LEHTONEN – INVESTOR’S BUSINESS DAILY, sau khi tiến hành đợt chào bán cổ phiếu lần đầu ra công chúng (IPO) vào tháng 9 năm 2023, nhà sản xuất chip hàng đầu Arm Holdings (ARM) hiện được Investor’s Business Daily chọn làm Cổ phiếu IPO của tuần. Arm đã giao dịch quanh vùng mua vào kể từ giữa tháng 6 và vượt qua vùng này vào thứ Sáu với mức tăng mạnh.

Arm nằm trong danh sách Cổ phiếu IPO hàng đầu của IBD và là một trong những cổ phiếu đáng chú ý nhất. Công ty sử dụng công nghệ AI để phát triển các thiết kế chip tiên tiến và công cụ phần mềm được dùng trong điện thoại thông minh, ô tô và trung tâm dữ liệu. Thiết kế chip của Arm được mọi nhà sản xuất bán dẫn lớn sử dụng, bao gồm Apple (AAPL), Qualcomm (QCOM), Nvidia (NVDA) và nhiều hãng khác. Arm cũng cung cấp các thiết kế cơ bản cho các chất bán dẫn do khách hàng của mình sản xuất.

Arm nằm trong danh sách Cổ phiếu IPO hàng đầu của IBD và là một trong những cổ phiếu đáng chú ý nhất. Công ty sử dụng công nghệ AI để phát triển các thiết kế chip tiên tiến và công cụ phần mềm được dùng trong điện thoại thông minh, ô tô và trung tâm dữ liệu. Thiết kế chip của Arm được mọi nhà sản xuất bán dẫn lớn sử dụng, bao gồm Apple (AAPL), Qualcomm (QCOM), Nvidia (NVDA) và nhiều hãng khác. Arm cũng cung cấp các thiết kế cơ bản cho các chất bán dẫn do khách hàng của mình sản xuất.

Arm tập trung vào bốn phân khúc kinh doanh: thiết bị đầu cuối, ô tô, trung tâm dữ liệu và Internet of Things (Vạn vật kết nối Internet). Hiện tại, các thị trường cuối lớn nhất của hãng là thiết bị di động và điện tử tiêu dùng.

Vào ngày 8 tháng 5, Arm đã vượt qua kỳ vọng về doanh thu và lợi nhuận của quý 4 tài chính, đồng thời đưa ra triển vọng lợi nhuận cho quý hiện tại cao hơn ước tính. Tuy nhiên, dự báo doanh thu cả năm của công ty lại thấp hơn dự kiến.

Theo FactSet, Phố Wall dự đoán lợi nhuận của công ty sẽ tăng 24% trong năm nay, tiếp theo là mức tăng 32% khác vào năm 2025. Cùng với diễn biến giá mẫu mực của cổ phiếu IPO này, điều đó tương đương với Xếp hạng Tổng hợp IBD tốt nhất là 99, theo Stock Checkup IBD. Cổ phiếu cũng có Xếp hạng Sức Mạnh Giá Tương Đối (RS) là 99, đo lường hiệu suất so với phần còn lại của thị trường.

Sau khi biến động quanh vùng mua vào kể từ ngày 14 tháng 6, cổ phiếu Arm đã quay trở lại mức mua vào 164 điểm từ một nền tích lũy sâu vào thứ Tư, theo mô hình nhận dạng thị trường IBD MarketSurge. Giá cổ phiếu tăng vọt vào thứ sáu,sắp đóng cửa trên vùng mua hợp lý 5% với mức cao nhất là 172.20.

Trong khi đó, đường sức mạnh giá tương đối (RS) của cổ phiếu đang ở mức cao mới, khẳng định lại vị thế dẫn đầu thị trường của cổ phiếu Arm.

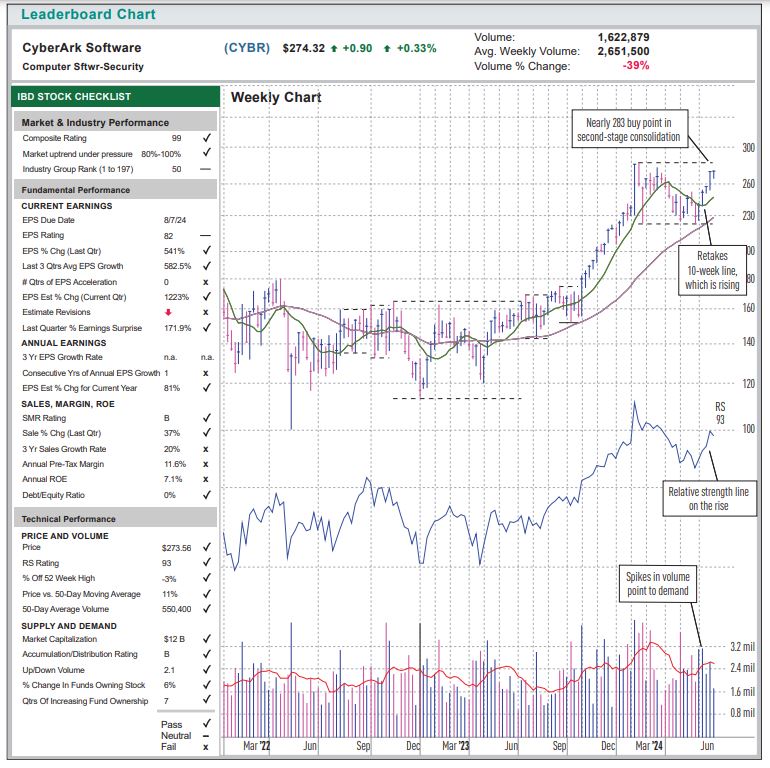

CyberArk Sử Dụng AI, Sắp Breakout Nền Giá

Danh sách các cổ phiếu mua mới trong tháng này của các quỹ hàng đầu tiết lộ cách các nhà đầu tư muốn tham gia vào các cổ phiếu an ninh mạng. CrowdStrike (CRWD), Palo Alto Networks (PANW) và CyberArk Software (CYBR) đều nằm trong danh sách này. Và giờ đây, cổ phiếu CrowdStrike, Palo Alto và CyberArk đang dẫn đầu một nhóm các cổ phiếu mới vượt đỉnh.

Sự hiện diện rộng khắp của các mạng lưới dựa trên đám mây và làn sóng trí tuệ nhân tạo (AI) đang gia tăng liên tục gây ra rủi ro bảo mật cho các doanh nghiệp lớn và nhỏ – và nhu cầu đối với các cổ phiếu an ninh mạng hàng đầu.

Với Xếp hạng Tổng hợp cao nhất là 99, CyberArk vượt qua CrowdStrike và Palo Alto Networks để đứng đầu trong nhóm an ninh mạng. Trong một dấu hiệu khác của nhu cầu dẫn đầu, CyberArk vượt xa các đối thủ cạnh tranh với tỷ lệ khối lượng tăng/giảm (up/down volume ratio) mạnh là 2.1.

CyberArk tập trung vào các tài khoản truy cập đặc quyền, có quyền truy cập vào các tác vụ quản trị và các khu vực nhạy cảm khác trong một tổ chức. Tăng trưởng doanh thu dao động từ 24% đến 37% trong năm quý gần nhất. Vào ngày 2 tháng 5, công ty đã công bố quý thứ ba liên tiếp doanh số tăng trưởng tăng tốc, đạt 221.6 triệu USD, tăng 37% so với cùng kỳ năm ngoái.

Về mảng thu nhập, công ty an ninh mạng đã chứng kiến sự xoay chuyển mạnh mẽ trong các quý gần đây. Sau khi lợi nhuận giảm vào năm 2022, CyberArk đã mang lại mức tăng trưởng thu nhập 355% lên 1,12 đô la một cổ phiếu trong năm 2023. Đối với cả năm, các nhà phân tích kỳ vọng mức tăng 81% lên 2.03 đô la một cổ phiếu, tiếp theo là mức tăng 61% lên 3.26 đô la một cổ phiếu trong năm 2025. Đối với quý 1 năm 2024, công ty đã báo cáo thu nhập 75 cent một cổ phiếu, đảo ngược so với khoản lỗ của cùng kỳ năm ngoái. Đối với thu nhập quý 2, Phố Wall dự báo mức tăng vọt 1,223% lên 40 cent một cổ phiếu.

CyberArk đã hình thành một giai đoạn tích lũy nền giá thứ hai cho thấy điểm mua vào 283 điểm. Với đường sức giá mạnh tương đối (RS) đang tăng lên, một đợt vượt đỉnh sẽ đưa cổ phiếu này lên mức cao kỷ lục.