Phân tích Doanh Nghiệp

Quỹ đất KCN không nhiều, lợi thế nghiêng về các công ty có đất cao su được phép chuyển đổi sang đất công nghiệp GVR

Quỹ đất khu công nghiệp thu hẹp dần, nên chọn cổ phiếu nào?

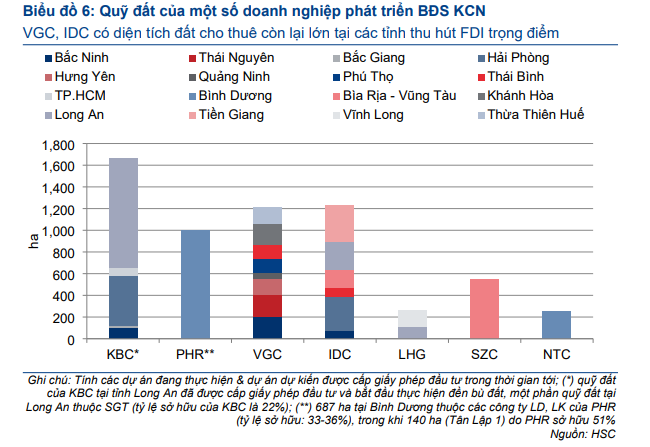

Hiện tại quỹ đất còn lại có thể cho thuê không còn nhiều, đặc biệt là khu vực phía nam do đó các công ty đang tích cực mở rộng quỹ đất, trong đó lợi thế nghiêng về các công ty có đất cao su được phép chuyển đổi sang đất công nghiệp như Tập đoàn cao su Việt Nam (GVR), Cao su Phước Hòa (PHR) hoặc các doanh nghiệp đã thu hút các tập đoàn quốc tế lớn trong nhiều năm qua như Kinh Bắc (KBC), Viglacera (VGC) và IDICO (IDC), theo nhận định của CTCK ACBS.

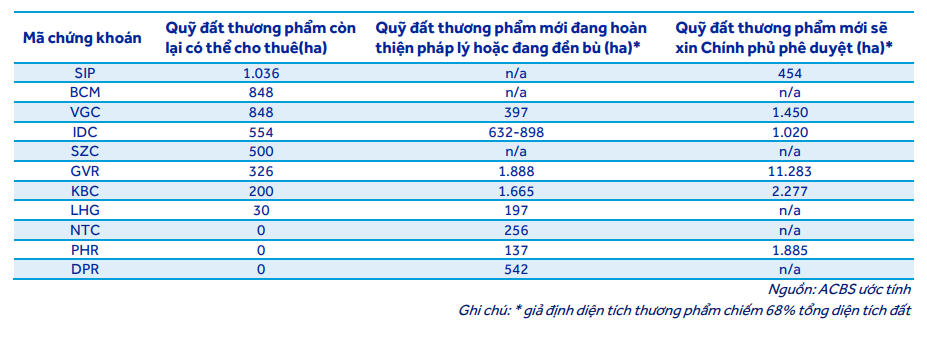

Theo thống kê của ACBS, Sài Gòn VRG (SIP) có quỹ đất thương phẩm còn lại có thể cho thuê cao nhất trong số các công ty niêm yết, đạt hơn 1,000ha tập trung tại Tây Ninh (772ha), Đồng Nai (133ha) và TP.HCM (130ha). Kế tiếp là Becamex (BCM) với 848ha còn lại có thể cho thuê ở Bình Dương và Viglacera (VGC) với 848ha.

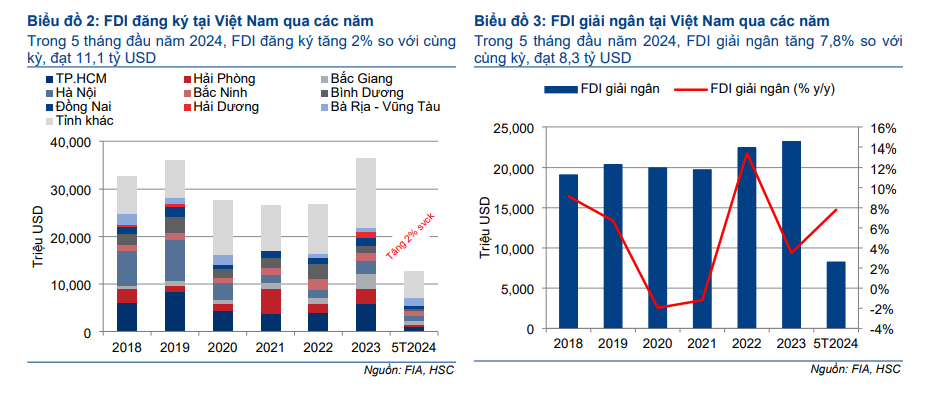

Cùng quan điểm, CTCK KBSV đánh giá triển vọng của ngành KCN là tích cực trong 2024 do đà tăng trưởng tích cực từ vốn FDI, nhu cầu thuê duy trì ở mức cao trong khi giá cho thuê vẫn đang tiếp tục tăng.

KBSV ưa thích các cổ phiếu mà doanh nghiệp có KCN hiện hữu với diện tích sẵn sàng cho thuê lớn như KBC, IDC, SZC, đặc biệt trong bối cảnh tình trạng thiếu hụt nguồn cung vẫn đang kéo dài:

KBC ngoài quỹ đất hiện hữu lớn dự kiến sẽ sớm đưa Tràng Duệ 3 (687 ha) vào khai thác, SZC sở hữu lợi thế với quỹ đất tới hơn 540 ha chưa cho thuê, IDC hiện còn tới 554 ha đất cho thuê còn lại cùng chính sách cổ tức hấp dẫn.

Trong dài hạn, nhà đầu tư có thể tham khảo thêm mã cổ phiếu từ các doanh nghiệp sở hữu quỹ đất cao su chuyển đổi lớn đã được đưa vào quy hoạch như GVR, PHR – triển vọng tích cực đến từ dòng tiền đền bù và cho thuê đất KCN đều đặn trong nhiều năm.

KBSV cho rằng, hiện hầu hết các cổ hiếu nhóm BĐS KCN đều có mức tăng tính bằng lần so với đáy hồi cuối 2022, tuy nhiên một số cổ phiếu vẫn đang ở mức thấp hơn 15 – 40% so với mức đỉnh hồi 2021 như KBC, SZC, PHR. Ngoài các cổ phiếu này, nhà đầu tư chỉ nên mở vị thế khi doanh nghiệp xuất hiện thêm câu chuyện hấp dẫn và giá cổ phiếu điều chỉnh về mức sâu hơn.

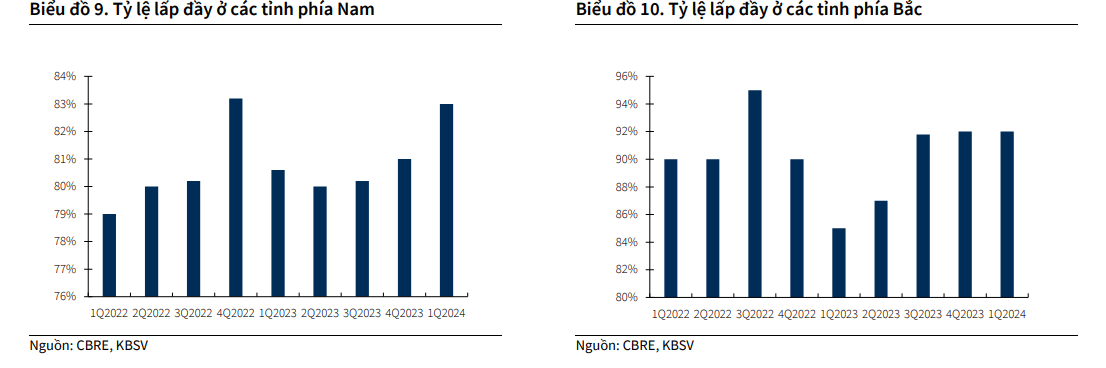

Theo Hội Môi giới Bất động sản Việt Nam (VARS), tính đến cuối Q1/2024, tỷ lệ lấp đầy trung bình của các KCN trên cả nước được duy trì ở mức cao 75%, trong đó tỷ lệ lấp đầy các KCN khu vực phía Bắc là 82% trong khi khu vực phía Nam là 92%. Mặc dù tỷ lệ lấp đầy tại các KCN hiện hữu khá cao nhưng HSC nhận thấy quá trình đưa nguồn cung mới vào thị trường còn chậm. Theo Bộ Xây dựng và Bộ Kế hoạch và Đầu tư, trong năm 2022 và 2023, chỉ có lần lượt 10 và 9 KCN mới đang trong quá trình thành lập, giảm đáng kể so với 28 dự án mới trong năm 2021.

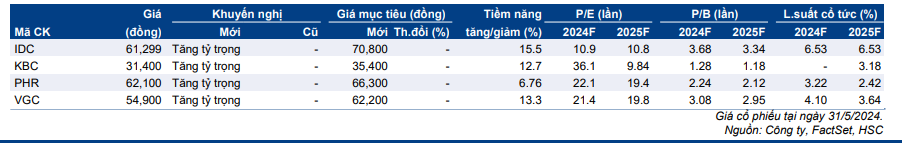

Thận trọng hơn, CTCK HSC duy trì triển vọng tích cực, đối với cổ phiếu bất động sản KCN, nhưng giá đang tiến về vùng giá trị hợp lý. HSC ưa thích các nhà phát triển BĐS KCN có quỹ đất lớn và có kinh nghiệm làm việc với KH FDI. IDC và VGC là 2 lựa chọn hàng đầu của HSC, với tiềm năng tăng giá tại giá mục tiêu mới lần lượt là 16% và 13%.Ngoài ra, họ cũng ưa thích cổ phiếu KBC (tiềm năng tăng giá 13%) cũng như PHR.

HSC cho rằng việc đưa nguồn cung mới vào khai thác sẽ cần một khoảng thời gian nhất định (thường 12-16 tháng) do quá trình phê duyệt phức tạp, đặc biệt đối với các dự án lớn. Do đó, các công ty có quỹ đất lớn có thể cho thuê ngay sẽ hưởng lợi trong ngắn hạn, cụ thể như VGC (1.000 ha), và IDC (556 ha).

Đối với Elibook Team, chúng tôi lựa chọn IDC và SZC trong đợt sóng bắt đầu từ tháng 11.2023 với kỳ vọng quỹ đất KCN lớn với giá rẻ sẽ mang lại lợi nhuận tích cực. Tuy nhiên, trong đợt sóng thứ hai từ đáy tháng 4.2024, Elibook Team chuyển sang các cổ phiếu cao su có chuyển đổi sang KCN như GVR và PHR.

Nguồn cung KCN mới trong thời gian tới kỳ vọng sẽ được hỗ trợ bởi các điều chỉnh về mặt pháp lý

Theo KBSV, việc nguồn cung đất KCN hiện nay đang ở mức thấp và tốc độ tăng trưởng chậm do các vướng mắc pháp lý kỳ vọng có thể khắc phục trong thời gian tới nhờ tác động tích cực từ (1) quy hoạch nhiều tỉnh thành đã và đang được thông qua, (2) quyết định 227/QD-TTg về chỉ tiêu sử dụng đất và (3) nghị định 12/2024/ND-CP về phương pháp định giá đất.

Cụ thể:

– Tính đến tháng 6/2024, 56 quy hoạch cấp tỉnh đã được thông qua. Đặc biệt, quy hoạch của các tỉnh sở hữu quỹ đất KCN lớn như Bình Phước, Bà Rịa Vũng Tàu, Tây Ninh, Hưng Yên được phê duyệt là cơ sở để các dự án tại đây được tiếp tục quá trình đầu tư. Quy hoạch của các tỉnh thành còn lại dự kiến sẽ sớm được phê duyệt nốt trong năm nay, bao gồm cả Bình Dương và Đồng Nai, hai khu vực trọng điểm của các dự án KCN.

– Nghị định 12/2024/ND-CP ngày 5/2/2024 sửa đổi, bổ sung cho nghị định 44/2014 về quy định định giá đất đã khắc phục mặt hạn chế về phương pháp định giá đất trước đây (phần lớn dựa trên giả định, chưa có hướng dẫn rõ ràng). Nghị định 12 kì vọng sẽ tháo gỡ được vướng mắc về tính tiền sử dụng đất, đẩy nhanh tiến độ khâu nộp tiền sử dụng đất cho các dự án KCN.

– Quyết định 227/QD-TTg điều chỉnh chỉ tiêu sử dụng đất ban hành tháng 3 vừa qua đã bổ sung chỉ tiêu sử dụng đất cho nhiều tỉnh thành, đặc biệt tại các tỉnh Bắc Ninh, Thái Bình và Bình Phước, với diện tích đất được bổ sung ở mỗi tỉnh lên đến 600 – 700ha. Sự điều chỉnh này kì vọng sẽ tác động tích cực tới tiến độ của các dự án tại địa phương được tăng chỉ tiêu sử dụng đất, khắc phục tình trạng chưa thể triển khai/bàn giao do vướng mắc chỉ tiêu sử dụng đất của tỉnh.

Trong nửa đầu năm 2024, có 3 công ty niêm yết được phê duyệt chấp thuận chủ trương đầu tư KCN mới là:

Viglacera (VGC) được phê duyệt KCN Sông Công 2 ở Thái Nguyên (296ha) và Dốc Đá Trắng ở Khánh Hòa (288ha).

Tập đoàn cao su Việt Nam (GVR) được phê duyệt KCN Hiệp Thạnh GĐ1 ở Tây Ninh (495ha).

Idico (IDC) được phê duyệt KCN Tân Phước 1 tại Tiền Giang (470ha)

Nguồn cung mới sẽ dịch chuyển đến thị trường cấp 2 (Quảng Ninh, Bắc Giang, Vĩnh Phúc, Hà Nam, Thái Bình, Nam Định, Bà Rịa-Vũng Tàu, Tây Ninh và Bình Phước) – khu vực có giá thuê thấp hơn và có kết nối giao thông cải thiện nhờ các dự án cao tốc và đường vanh đai đang và sẽ triển khai trong thời gian tới.

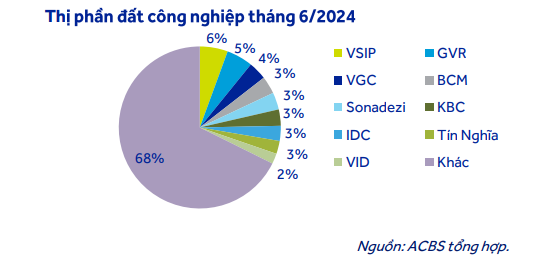

Tính đến cuối tháng 6/2024, Việt Nam có 429 KCN được thành lập với tổng diện tích đất hơn 134,500ha. Thị trường đất KCN ở Việt Nam rất phân mảnh với VSIP (liên danh giữa Becamex (HOSE: BCM) sở hữu 49% và Sempcorp sở hữu 51%) tiếp tục dẫn đầu với hơn 7,500ha đất KCN và thị phần 5.6%. Tập đoàn cao su Việt Nam (HOSE: GVR) đứng thứ 2 với hơn 7,000ha đất, chiếm 5.2% thị phần.

Triển vọng thu hút FDI của VIệt Nam vần tích cực

Trong nửa đầu năm 2024, FDI đăng ký đạt 15.2 tỷ USD (+13.1% svck) và FDI giải ngân đạt 10.8 tỷ USD (+8.2% svck).

Thuế tối thiểu toàn cầu được áp dụng từ đầu năm nay phần nào ảnh hưởng tới sức hấp dẫn của các chính sách ưu đãi thuế trong việc thu hút FDI của Việt Nam, tuy nhiên ngành BĐS KCN vẫn đang sở hữu tiềm năng tăng trưởng lớn đến từ:

(1) hàng loạt các hiệp định thương mại tự do Việt Nam tham gia cũng như việc nâng cấp mối quan hệ với Mỹ, Úc lên đối tác chiến lược toàn diện, các văn bản hợp tác chiến lược với các quốc gia Hàn Quốc, Trung Quốc kí kết trong nửa cuối 2023 hứa hẹn về nguồn vốn FDI công nghệ cao đổ về Việt Nam trong thời gian tới

(2) Căng thẳng Trung Quốc-Đài Loan là động lực thúc đẩy nhiều nhà sản xuất Đài Loan di dời/mở rộng cơ sở sản xuất sang Việt Nam. Năm 2023, tổng vốn FDI đăng ký của Đài Loan đạt gần 2.9 tỷ USD, gấp đôi so với năm 2022 và trong 6T2024 đạt gần 1,1 tỷ USD, tăng 17.5% svck.

Xung đột Mỹ- Trung cũng thúc đẩy dòng vốn China +1. Sau đại dịch Covid, các tập đoàn quốc tế sẽ tiếp tục đa dạng hóa cơ sở sản xuất để giảm rủi ro gián đoạn chuỗi cung ứng đã xảy ra trong đại dịch. Trung Quốc không ngừng mở rộng các KCN ở phía Bắc, tập trung ở lĩnh vực điện tử.

Vì thế, xu hướng dịch chuyển dòng vốn FDI từ thị trường cấp 1 sang thị trường cấp 2 đang diễn ra nhanh hơn tại khu vực phía Bắc so với phía Nam với sự gia tăng các dự án sản xuất linh kiện, máy tính, thiết bị điện tử, công nghệ năng lượng mặt trời, sản xuất ô tô.

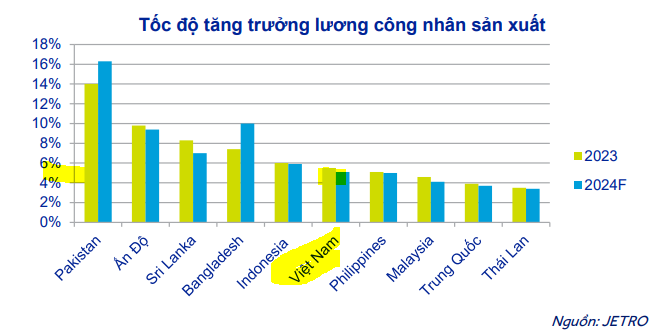

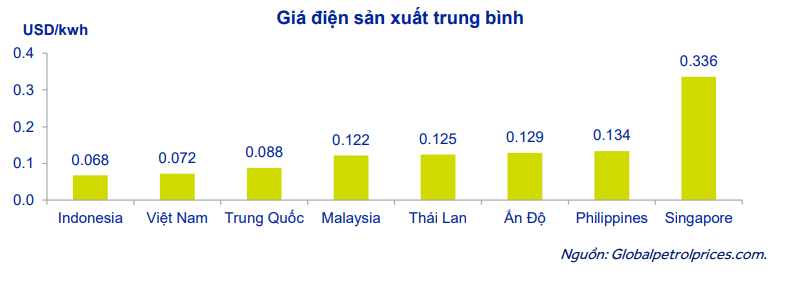

(3) Lơi thê của Việt Nam trong việc thu hút dòng vốn FDI là mức lương công nhân và chi phí điện thấp hơn so với các nước trong khu vực.

(4) Việt Nam là quốc gia cam kết chi đầu tư cho cơ sở hạ tầng mạnh nhất trong khu vực. Các dự án xây dựng hạ tầng giao thông đang được Chính phủ đẩy mạnh triển khai như cao tốc Bắc Nam, vành đai 4 ở Hà Nội, các dự án cảng biển, cảng hàng không sẽ tăng sự hấp dẫn của các KCN, thu hút được nhiều nhà đầu tư, tácđộng đến tăng trưởng của doanh nghiệp BĐS KCN trong dài hạn

Giá cho thuê đất KCN dự kiến tiếptục duy trì đà tăng từ 3 – 9%/năm

KBSV dự phóng trong 3 năm tới giá thuê đất công nghiệp dự kiến sẽ tăng ở ngưỡng 5-9%/năm ở khu vực phía Bắc, 3-7%/năm ở khu vực phía Nam do (1) nhu cầu khả quan tới từ nhiều nhóm ngành và quốc tịch thuê và (2) nguồn cung tăng chậm đặc biệt tại các tỉnh cấp 1 trong khi tỷ lệ lấp đầy ở mức cao.

– Với mức giá cho thuê tăng cao như hiện nay ở khu vực phía Nam, các tỉnh phía Bắc dự kiến sẽ thu hút nhiều khách thuê hơn trong thời gian tới, đặc biệt là khách thuê từ Trung Quốc và Hàn Quốc – 2 quốc gia có tổng vốn đầu tư FDI lớn nhất – khi mà quỹ đất sẵn sàng cho thuê tại phía Bắc cao hơn, giá cho thuê rẻ hơn.

– Tại phía Nam – khu vực nguồn cung ít và giá cho thuê cao hơn, các nhà sản xuất trong và ngoài nước đang có xu hướng chuyển qua thuê đất tại thị trường cấp 2 như các tỉnh Bà Rịa – Vũng Tàu và Tây Ninh – các tỉnh có quỹ đất lớn và giá thuê cạnh tranh hơn đất thị trường cấp 1