TTCK Việt Nam

CTCK Rồng Việt cho rằng đồng đôla sẽ yếu nếu cựu tổng thống Donald Trump thắng cử. Tín dụng vào kênh bất động sản tăng nhanh.

- Thanh khoản hệ thống ổn định ở mức vừa phải trong tháng 7.

- Tỷ giá USDVND hạ nhiệt trong ngắn hạn.

- Tăng trưởng tín dụng đạt mục tiêu nhưng không đồng đều, nợ xấu tiếp tục tăng.

Thanh khoản hệ thống ổn định ở mức vừa phải trong tháng 7

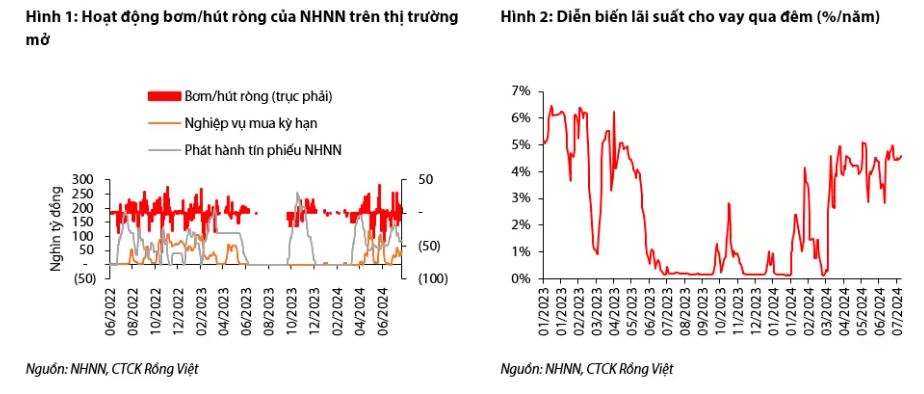

NHNN đã trở lại bơm ròng trên thị trường mở trong tháng 7/2024 với quy mô khoảng 62,300 tỷ đồng, tính đến ngày 24/07. Khác với tháng trước, NHNN duy trì đều đặn việc cho vay kỳ hạn ngắn (7 ngày) thông qua nghiệp vụ mua kỳ hạn, giá trị giao dịch trung bình mỗi phiên trong tháng 7 là 6,200 tỷ đồng. Đồng thời, việc phát hành tín phiếu NHNN vẫn giữ được tần suất tương tự tháng trước, tuy nhiên quy mô phát hành trung bình mỗi phiên là cao hơn khoảng 2 nghìn tỷ đồng so với tháng trước. Kỳ hạn phát hành tín phiếu giữ nguyên 14 ngày kể từ 21/06 đến nay. Tháng 7 ghi nhận 189 nghìn tỷ tín phiếu NHNN đáo hạn, đây cũng là nguyên nhân chính khiến cho NHNN bơm ròng trở lại trong tháng qua. Tại ngày 24/07, số dư kênh cầm cố là 47,3 nghìn tỷ đồng, trong khi đó, số dư kênh tín phiếu là 79,3 nghìn tỷ đồng.

Lãi suất trên thị trường liên ngân hàng trong tháng qua ít biến động. Trong đó, mức tăng mạnh nhất được ghi nhận ở lãi suất cho vay qua đêm, bình quân đạt 4.6%/năm trong tháng 7, cao hơn khoảng 70 điểm cơ bản so với mức trung bình trong tháng trước. Lãi suất kỳ hạn 1 tuần trung bình khoảng 4.7%/năm, tăng 40 điểm cơ bản so với tháng trước. Trong khi đó, lãi suất cho vay các kỳ hạn dài hơn chỉ thay đổi từ 10-20 điểm cơ bản so với tháng 6. Lãi suất cho vay qua đêm cao hơn cũng song hành với khối lượng giao dịch tăng, doanh số giao dịch cho vay qua đêm bình quân trong tháng 7/2024 tăng khoảng 9% so với tháng trước, đạt 303,9 nghìn tỷ đồng. Điều này phần nào lý giải cho việc điều tiết bơm tiền của NHNN trên thị trường mở, cùng với đó, lãi suất trên thị trường mở không đổi ở mức 4,5%/năm trong suốt 1 tháng qua.

Tỷ giá USDVND hạ nhiệt trong ngắn hạn

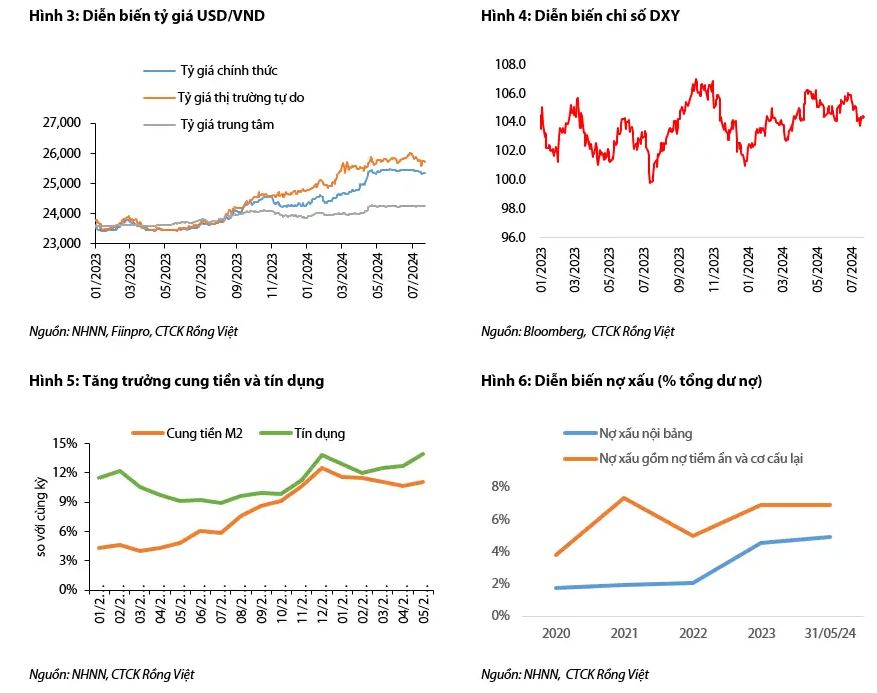

Một nhân tố mới nổi lên trong tháng qua đối với xu hướng đồng USD là chính sách làm suy yếu đồng USD mà cựu Tổng thống Mỹ Donald Trump dự kiến sẽ theo đuổi nếu ông trở lại Nhà Trắng vào năm tới. Chỉ số DXY đã thực sự giảm 1.4% trong tháng qua từ mức cao 105.9 còn 104.4 tại ngày 24/07. Đối với Trump và người đồng hành tranh cử vị trí Phó Tổng Thống (J.D. Vance), một đồng USD yếu là cần thiết để thúc đẩy sản xuất và tăng khả năng cạnh tranh xuất khẩu của Mỹ.

Tuy nhiên, quan điểm này đối mặt với sự hoài nghi của các nhà kinh tế và phân tích chính sách bởi một số lý do:

- Danh sách các chính sách kinh tế mà Trump đưa ra bao gồm tăng thuế đối với hàng nhập khẩu không chỉ từ Trung Quốc, cắt giảm thuế TNDN và nới lỏng chính sách tài khoá cũng như thâm hụt ngân sách sẽ đưa đến hệ quả ngược lại với mục tiêu làm giảm giá trị đồng USD;

- Nền kinh tế Mỹ về cơ bản vẫn là một nền kinh tế tăng trưởng dựa vào nhập khẩu và tiêu dùng, một đồng USD yếu có thể sẽ khiến cho lạm phát tăng trở lại, vốn cũng mâu thuẫn với chính sách kiềm chế lạm phát mà Trump đưa ra;

- Một chính sách đồng USD yếu sẽ cần đến sự can thiệp của chính sách tiền tệ và ảnh hưởng đến tính độc lập của Fed, cũng như đi ngược lại cam kết của khối G7 về tỷ giá hối đoái do thị trường quyết định. Trong khi đó, Trump tuyên bố sẽ để cho Jerome Powell làm hết nhiệm kỳ Chủ tịch Fed, phần nào phản ánh quan điểm duy trì sự độc lập của Fed ít nhất đến tháng 5/2026

Trong tháng 7/2024, tỷ giá USDVND hạ nhiệt ở cả hai thị trường chính thức và phi chính thức. Cụ thể, tỷ giá trên thị trường liên ngân hàng giảm nhẹ 0.4% so với cuối tháng trước còn 25,356 đồng/USD tại ngày 24/7. Tỷ giá bán của VCB đi ngang trong tháng qua và vẫn giao dịch ở mức kịch trần của biên độ cho phép ở mức 25.478 đồng/USD. Trong khi đó, tỷ giá thị trường tự do giảm từ mức cao kỷ lục 26,030 đồng/USD vào ngày 27/06 còn 25,740 đồng/USD, tương đương mức giảm khoảng 1.1%. Trong tháng qua, NHNN chỉ bán USD can thiệp một vài ngày đầu tháng với quy mô nhỏ. Điều này cho thấy áp lực cung-cầu ngoại tệ trong ngắn hạn là không cao, tuy nhiên, chúng tôi vẫn quan ngại về việc áp lực tỷ giá có thể tăng trở lại trong khoảng cuối quý 3 và đầu quý 4.

Tăng trưởng tín dụng đạt mục tiêu nhưng không đồng đều, nợ xấu tiếp tục tăng

Tăng trưởng tín dụng bứt tốc trong những ngày cuối quý 2 và giảm trở lại vào đầu tháng 7/2024. Theo báo cáo của NHNN, tăng trưởng tín dụng tăng tốc từ mức 3.4% so với đầu năm vào cuối tháng 5 lên 6.0% vào cuối tháng 6, trước khi giảm trở lại còn 5.3% tại ngày 17/07. Diễn biến này phù hợp với quy luật về xu hướng tăng trưởng tín dụng, tuy nhiên, mức thay đổi trong thời gian cuối quý 2 là cao kỷ lục, vì vậy, xu hướng giảm tốc trong tháng 7 nhiều khả năng sẽ mạnh hơn các năm trước. Dù vậy, ước tính tăng trưởng tín dụng 7 tháng vẫn đạt khoảng 14.5% so với cùng kỳ, gần sát mục tiêu tăng trưởng tín dụng cả năm của NHNN là 15%. Theo số liệu của NHNN, tăng trưởng cung tiền tính đến cuối tháng 5/2024 ước đạt 11.1% so với cùng kỳ, thấp hơn mức tăng trưởng theo năm của tín dụng là 14,0%.

Tín dụng không đồng đều giữa các ngân hàng cũng như các ngành nghề. Theo báo cáo của NHNN, một số ngân hàng ghi nhận mức tăng trưởng tín dụng cao hơn mức tăng chung của hệ thống, nhưng cũng có ngân hàng có mức tăng thấp hơn nhiều so với mức tăng chung. Theo kết quả công bố gần đây, tăng trưởng tín dụng cao được ghi nhận ở một số ngân hàng như LPB (tăng 15.2% so với cuối năm 2023), HDB (13.3%), ACB (12.4%), trong khi đó, CTG thuộc nhóm NHTMCP Nhà nước chỉ ghi nhận mức tăng trưởng khoảng 6.7% tính đến 30/06/2024.

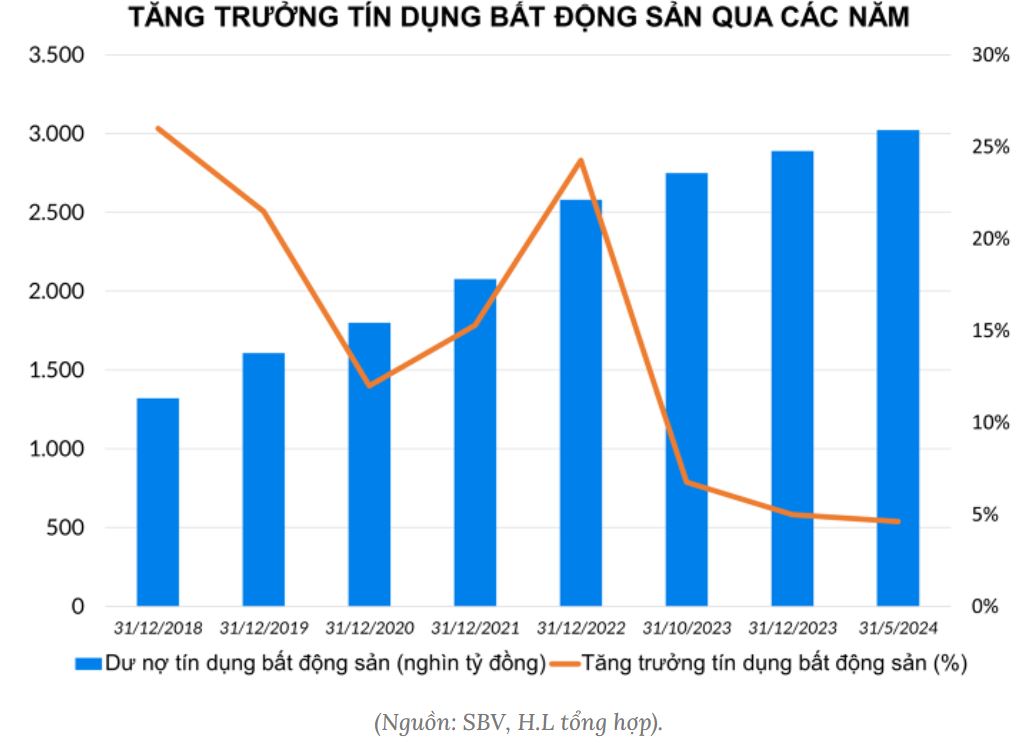

Xét theo lĩnh vực, tính đến cuối tháng 5/2024, một số ngành ghi nhận mức tăng cao hơn mức tăng chung gồm có công nghiệp (+5.6% so với cuối năm 2023) và thương mại (+3.8%). Đáng chú ý, tín dụng cho lĩnh vực ưu tiên có sự bứt phá như lĩnh vực công nghiệp hỗ trợ tăng trưởng 9.8% và công nghệ cao tăng 18.2%. Ngoài ra, tăng trưởng tín dụng của lĩnh vực bất động sản cũng cao hơn mức tăng của hệ thống, tăng 4.6% so với cuối năm 2023. Trong đó, tín dụng cho lĩnh vực kinh doanh bất động sản tăng 10.3%, trái lại, tín dụng dành cho bất động sản tiêu dùng chỉ nhích nhẹ 1.2%.

Lãi suất giảm là lý do tín dụng cho kênh bất động sản tăng.

Nợ xấu tiếp tục tăng trong nửa đầu năm 2024, hoạt động cơ cấu nợ và giữ nguyên nhóm nợ vẫn mạnh mẽ. Theo ước tính của NHNN, tỷ lệ nợ xấu nội bảng tính đến cuối tháng 5/2024 ở mức 4.94%, cao hơn mức 4.55% tại thời điểm cuối năm 2023. Trong khi đó, tỷ lệ nợ xấu gồm cả nợ tiềm ẩn và cơ cấu lại không thay đổi nhiều so với cuối năm 2023, duy trì ở mức 6.9%. Xét về số tuyệt đối, nợ xấu nội bảng tăng thêm khoảng 75,900 tỷ đồng so với cuối năm 2023, trong khi nợ nội bảng, tiềm ẩn và cơ cấu lại tăng khoảng 30,700 tỷ đồng. Đáng chú ý, nợ cơ cấu lại thời hạn và giữ nguyên nhóm nợ theo thông tư 06/2024 và thông tư 02/2023 tăng khá mạnh, tổng giá trị nợ gốc và lãi đã tăng thêm 25.5% so với cuối năm 2023 lên 230,400 tỷ đồng. Đồng thời, số lượt khách hàng được cơ cấu lại thời hạn nợ và giữ nguyên nhóm nợ cũng tăng mạnh, từ 188 nghìn lượt lên 282 nghìn lượt tính đến cuối tháng 6/2024

Nguồn: VDSC (Rồng Việt) và tổng hợp