TTCK Thế giới

PCE khớp dự báo giúp thị trường chứng khoán tăng điểm. Cuộc họp FOMC và Báo Cáo Lợi Nhuận của Big Tech là tâm điểm tuần tới.

Thị trường chứng khoán kết thúc một tuần đầy biến động với một nốt thăng vào thứ sáu sau báo cáo lạm phát tích cực. Nasdaq Composite tăng 1%, nhưng không đủ để bù đắp cho mức giảm 2.1% trong tuần. Đây là tuần giảm thứ hai liên tiếp của chỉ số này khi nó đóng cửa dưới đường trung bình MA50 ngày quan trọng. Về mặt tích cực, chỉ số công nghệ này vẫn tăng gần 16% trong năm 2024.

S&P 500 tăng 1.1% vào thứ sáu nhưng kết thúc tuần giảm 0.8%. Hiện tại, nó vẫn đang giữ trên đường trung bình MA 50 ngày. Chỉ số chuẩn này vẫn giữ mức tăng 14.5% từ đầu năm cho đến nay.

Các cổ phiếu tăng giá vượt trội so với cổ phiếu giảm giá theo tỷ lệ khoảng 4-1 trên Sàn giao dịch chứng khoán New York, và gần 3-1 trên Nasdaq. Ngày phân phối 20 tháng 6 trên chỉ số S&P 500 được xóa đi.

Chỉ số Dow Jones Industrial Average (DJIA) đạt kết quả tốt nhất trong số các chỉ số chính của thị trường chứng khoán, tăng 1.6%. Điều này giúp nó tăng 0.8% trong tuần, là tuần thứ tư tăng điểm liên tiếp. 3M (MMM) là ngôi sao ở đây, tăng vọt 23% sau khi đánh bại được kỳ vọng lợi nhuận. Giờ đây, quyết định lãi suất mới nhất của Cục Dự trữ Liên bang (FED) và một loạt kết quả kinh doanh của các công ty công nghệ lớn đang đến gần.

Cổ phiếu vốn hóa nhỏ tiếp tục màn trình diễn nổi bật gần đây. Russell 2000 tăng 1.7% vào thứ Sáu và đạt được mức tăng 3.5% trong tuần. Ngược lại, quỹ giao dịch ETF Innovator IBD 50 (FFTY) giảm trong tuần thứ hai liên tiếp, mặc dù tăng 1.4% hàng ngày. Chỉ số S&P 400 của các cổ phiếu có vốn hóa trung bình tăng 2% trong tuần.

Mặc dù sự phục hồi vào thứ sáu là đáng khích lệ, nhưng nó không đủ để xoa dịu những tổn thất lớn trong tuần này cho S&P 500 và Nasdaq. Với một số sự kiện đáng chú ý trong tuần tới, bao gồm một loạt kết quả kinh doanh của các công ty công nghệ, việc giữ tỷ trọng cổ phiếu từ 40% đến 60% là sự thận trọng cần thiết vào lúc này.

Mặc dù sự phục hồi vào thứ sáu là đáng khích lệ, nhưng nó không đủ để xoa dịu những tổn thất lớn trong tuần này cho S&P 500 và Nasdaq. Với một số sự kiện đáng chú ý trong tuần tới, bao gồm một loạt kết quả kinh doanh của các công ty công nghệ, việc giữ tỷ trọng cổ phiếu từ 40% đến 60% là sự thận trọng cần thiết vào lúc này.

PCE khớp dự báo giúp thị trường chứng khoán tăng điểm. Cuộc họp FOMC và Báo Cáo Lợi Nhuận của Big Tech là tâm điểm tuần tới.

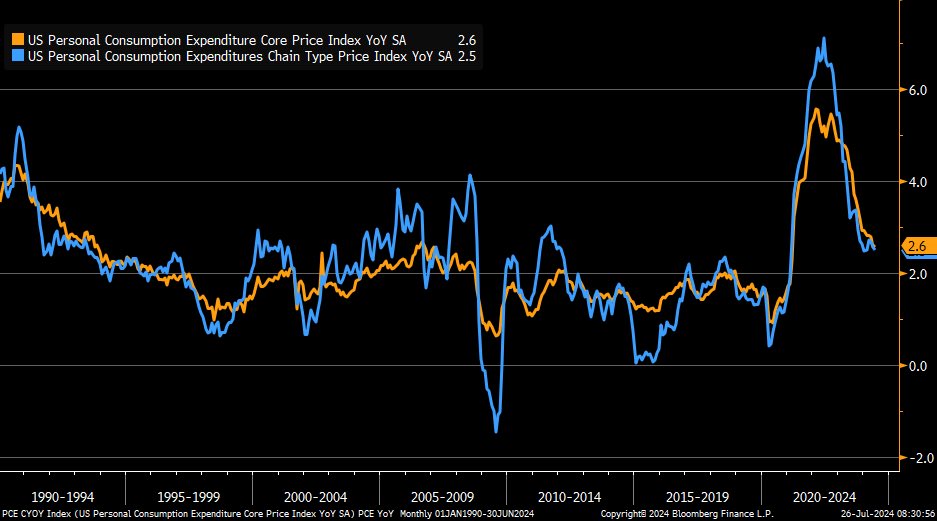

Chỉ số giá chi tiêu cá nhân (PCE) mới nhất đã giúp thị trường chứng khoán giảm bớt một phần thua lỗ trong tuần. PCE lõi tăng 2.6% so với cùng kỳ năm ngoái, nhỉnh hơn một chút so với dự báo tăng 2.5% theo Econoday. Chỉ số PCE tiêu đề cũng tăng 2.5% so với cùng kỳ năm ngoái, khớp với kỳ vọng. Việc chỉ số PCE nằm trong dự báo đã xoa dịu các nhà đầu tư.

Tuần tới hứa hẹn sẽ rất quan trọng, với một loạt các sự kiện kinh tế và báo cáo thu nhập quan trọng sắp diễn ra. Quan trọng nhất trong số đó là cuộc họp mới nhất của Ủy ban Thị trường Mở Liên bang (FOMC) về lãi suất, diễn ra vào thứ ba và thứ tư. Với hy vọng về khả năng cắt giảm lãi suất vào tháng 9, bình luận sau cuộc họp của Chủ tịch Fed Jerome Powell có thể cung cấp thêm thông tin rõ ràng và có khả năng tác động đến thị trường chứng khoán.

Một loạt các báo cáo về thị trường lao động cũng sẽ được công bố, bao gồm dữ liệu về việc làm mở vào thứ ba và báo cáo việc làm của ADP vào thứ Tư. Tuy nhiên, báo cáo việc làm của Hoa Kỳ từ Cục Thống kê Lao động (BLS) vào thứ sáu là điểm dữ liệu quan trọng. Theo Econoday, các nhà kinh tế dự đoán nền kinh tế Mỹ sẽ có thêm 206,000 việc làm phi nông nghiệp trong tháng 7.

Triển Vọng Cắt Giảm Lãi Suất Của Cục Dự Trữ Liên Bang

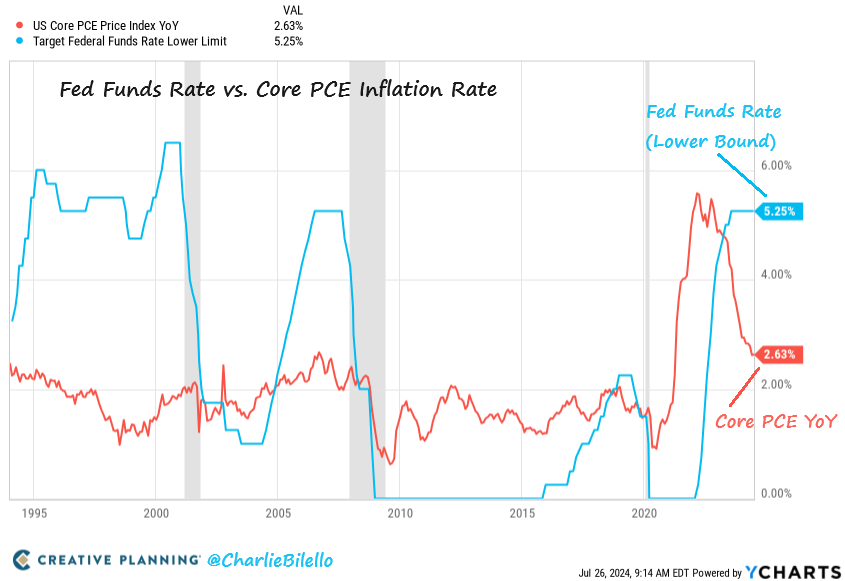

Sau dữ liệu lạm phát PCE lõi tháng 6, định giá thị trường cho thấy xác suất 5% rằng đợt cắt giảm lãi suất đầu tiên của Fed sẽ diễn ra tại cuộc họp tuần tới, nhưng xác suất 100% về việc cắt giảm lãi suất 0.25 điểm phần trăm được công bố chậm nhất là tại cuộc họp tiếp theo vào ngày 18 tháng 9. Thị trường dự đoán xác suất nhỏ 12% về việc cắt giảm lãi suất 50 điểm cơ bản vào ngày 18 tháng 9.

Trong phần còn lại của năm 2024, thị trường dự đoán xác suất 98% về việc FED cắt giảm ít nhất 50 điểm cơ bản (2 lần cắt), và xác suất 64% về ba lần cắt giảm 0.25 điểm cơ bản.

Lãi suất Fed Fund Rate đang nằm cao hơn Core PCE cho thấy chính sách tiền tệ thắt chặt. Nhưng thị trường đang đồn đoán 2-3 lần cắt giảm lãi suất để xóa đi điều này.

Trong những tuần gần đây, Chủ tịch Cục Dự trữ Liên bang Jerome Powell đã phát biểu theo hướng ôn hòa, cho biết xu hướng giảm phát đã trở lại và thị trường lao động đang cân bằng và không phải là mối đe dọa lạm phát đáng kể. Dữ liệu lạm phát ngày thứ sáu không thực sự thay đổi bức tranh đó. Các nhà kinh tế của Nomura cho biết Fed không thể cắt giảm hơn 25 điểm cơ bản mỗi quý trừ khi thị trường lao động suy yếu hơn nữa.

Báo Cáo Kết Quả Kinh Doanh Của Microsoft Tập Trung Vào Điện Toán Đám Mây Và Trí Tuệ Nhân Tạo (AI)

Khi Microsoft (MSFT) công bố kết quả quý tài khóa thứ tư vào cuối ngày thứ Ba, các nhà đầu tư sẽ tìm kiếm đà tăng trưởng tiếp tục trong hoạt động cơ sở hạ tầng đám mây Azure và sức hút đối với các dịch vụ trí tuệ nhân tạo Copilot. Cổ phiếu Microsoft đã suy giảm và có thể cần một chất xúc tác tích cực. Ngoài ra, Phố Wall sẽ xem xét kỹ lưỡng chi tiêu vốn của Microsoft trong bối cảnh tăng cường chi tiêu cho trung tâm dữ liệu và năng lực AI.

Các nhà phân tích được khảo sát bởi FactSet dự kiến Microsoft sẽ đạt lợi nhuận 2.93 USD mỗi cổ phiếu, tăng 9% so với cùng kỳ năm trước, trên doanh thu 64.4 tỷ USD, tăng 15% trong quý 2. Những con số này sẽ đánh dấu quý tăng trưởng doanh thu chậm lại thứ hai liên tiếp và quý tăng trưởng lợi nhuận chậm lại thứ ba liên tiếp.

Đối với quý 3, các nhà phân tích dự kiến Microsoft sẽ đạt lợi nhuận 3.17 USD mỗi cổ phiếu, tăng 6% so với cùng kỳ năm trước, trên doanh thu 65.1 tỷ USD, tăng 15%.

Cổ phiếu Microsoft tăng trước thời điểm công bố báo cáo lợi nhuận

Trên thị trường chứng khoán hôm nay, cổ phiếu Microsoft tăng 1.6% đóng cửa ở mức 425.27. Vào ngày 5 tháng 7, Microsoft đạt mức cao kỷ lục là 468.35. Nhưng cổ phiếu đã giảm mạnh trong bối cảnh dòng tiền luân chuyển ra khỏi cổ phiếu công nghệ.

Vào thứ sáu, nhà phân tích Karl Keirstead của UBS đã nhắc lại khuyến nghị mua của mình đối với cổ phiếu Microsoft với mục tiêu giá là 520.

“Mặc dù chúng tôi thường nghe thấy những sắc thái lạc quan trong các bản in của Microsoft, nhưng lần này cổ phiếu đã giảm 10% kể từ khi sự yếu kém của vốn hóa lớn bắt đầu vào ngày 9 tháng 7“, Keirstead cho biết trong một lưu ý cho khách hàng. “Và chúng tôi đang nghe từ các quỹ phòng hộ trung tính hoặc bán khống trên luận điểm ‘chúng tôi thấy ít tiềm năng tăng giá’.”

Ngân sách công nghệ thông tin hiện đang eo hẹp, nhưng các tín hiệu nhu cầu đối với Azure là lạc quan, ông nói. Microsoft cũng có thể thấy lợi thế từ các dịch vụ AI Copilot, đặc biệt là đối với các ứng dụng Office.

Nhà phân tích Derrick Wood của TD Cowen lạc quan về triển vọng của Microsoft trước những kỳ vọng thấp.

“Nhìn chung, chúng tôi dự kiến một nhịp đập khỏe mạnh khác về tăng trưởng và lợi nhuận và tiếp tục coi Microsoft là công ty có vị thế tốt nhất để kiếm tiền từ AI”, Wood nói trong một lưu ý cho khách hàng gần đây. Ôngkhuyến nghị mua cổ phiếu Microsoft với mục tiêu giá là 495.

Cú sụp đổ của Dexcom làm nhóm cổ phiếu sản phẩm y tế sụt giảm theo.

Các ngành của S&P 500 đều tăng điểm vào thứ sáu. Công nghiệp và nguyên liệu đạt kết quả tốt nhất trong khi chăm sóc sức khỏe và năng lượng gặp khó khăn.

Hiệu suất tương đối của các nhóm ngành của Investor’s Business Daily đã cung cấp một góc nhìn khác về hoạt động trên thị trường chứng khoán hôm nay.

Các công ty viễn thông tích hợp, cổ phiếu cáp, các công ty lốp xe và các công ty phần mềm cơ sở dữ liệu là những nhóm có hiệu suất tốt nhất.

Ngược lại, các cổ phiếu hàng không, vận tải đường bộ và cho vay tiêu dùng tụt hậu. Nhóm sản phẩm y tế cũng gặp khó khăn giữa sự sụt giảm sau báo cáo lợi nhuận của Dexcom (DXCM). Nhà sản xuất máy đo đường huyết đã trải qua ngày tồi tệ nhất trong lịch sử sau khi giảm 40.7% giữa bối cảnh lợi nhuận và hướng dẫn lợi nhuận yếu kém.