Phân tích Doanh Nghiệp

TPB: lợi nhuận quý 2 tăng +18% yoy, nhờ tín dụng phục hồi và chất lượng tài sản cải thiện nhẹ

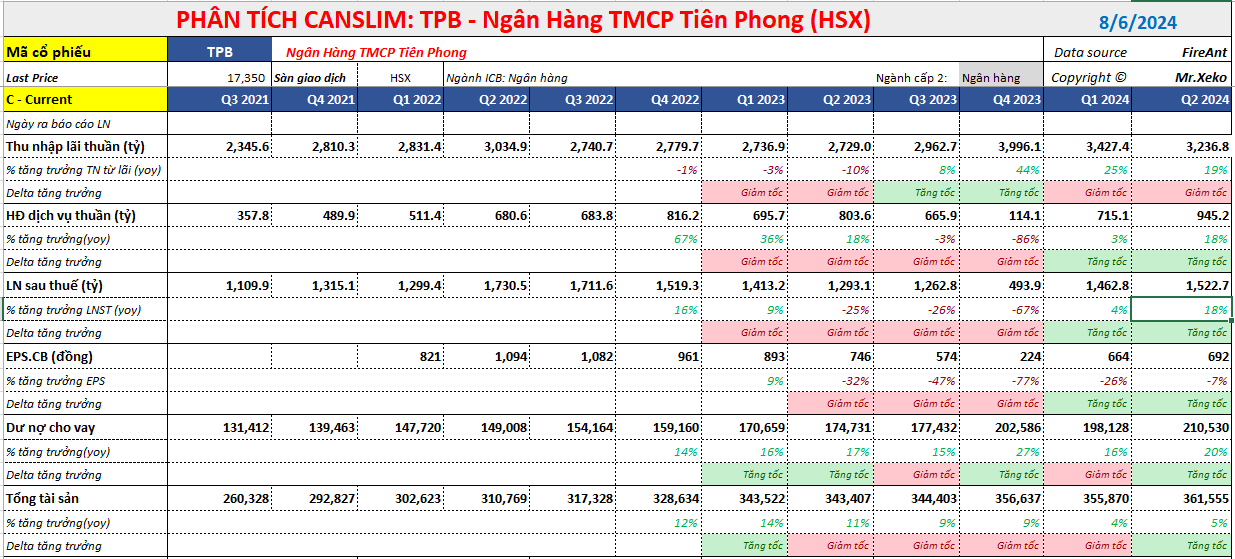

Ngân hàng TMCP Tiên Phong (TPB) công bố KQKD quý 2 với LNTT đạt 1,900 tỷ đồng (+4.3% QoQ và +18% yoy) nhờ thu nhập lãi thuần tăng 19% và chi phi hoạt động quản lý tốt (giảm 28%). Kết quả kinh doanh này vừa khớp với dự báo của Vietcap và HSC.

Lũy kết 6 tháng đầu năm 2024, LNTT đạt 3,700 tỷ đồng (+10.3% YoY), dựa tên thu nhập từ HĐKD (TOI) đạt 8,900 tỷ đồng (+17.5% YoY).

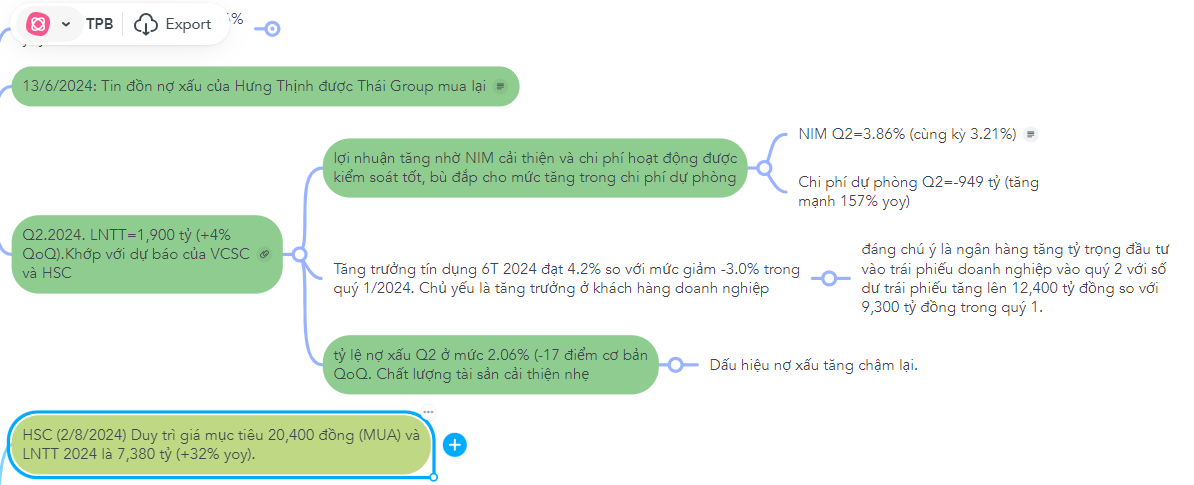

CTCK Vietcap cho biết: “lợi nhuận trong 6T 2024 nhìn chung phù hợp với dự báo của chúng tôi do NIM cải thiện và chi phí hoạt động được kiểm soát tốt, bù đắp cho mức tăng trong chi phí dự phòng. Do đó không có thay đổi trong dự phóng.“

CTCK HSC cho biết họ duy trì giá mục tiêu 20,400 đồng và lợi nhuận trước thuế năm 2024 là 7,380 tỷ (+32% yoy).

Tăng trưởng tín dụng Q2/2024 đạt 3.8% kể từ đầu năm (tăng +7.1% so với quý trước) đạt 226 nghìn tỷ đồng, trong đó tổng dư nợ cho vay tăng 4% kể từ đầu năm đạt 214 nghìn tỷ đồng và TPDN gần như đi ngang ở mức 12 nghìn tỷ đồng.

Đối với cơ cấu khoản vay, cho vay khách hàng doanh nghiệp tăng lên, trong khi cho vay khách hàng cá nhân đi ngang kể từ đầu năm ở mức 107 nghìn tỷ đồng.

Tăng trưởng tín dụng của TPB yếu hơn mức tăng trưởng toàn hệ thống là 6% trong 6T 2024 một phần là do (1) ngân hàng bán tất cả các khoản vay liên quan đến một nhà phát triển bất động sản cho một tổ chức khác và (2) nhu cầu tín dụng yếu từ khách hàng bán lẻ.

Một xu hướng đáng chú ý là ngân hàng bắt đầu tăng tỷ trọng đầu tư vào trái phiếu doanh nghiệp vào quý 2/2024 với số dư trái phiếu tăng lên 12,400 tỷ đồng so với 9,300 đồng trong quý 1/2024.

Tỷ lệ NIM Q2/2024 giảm 15 điểm cơ bản so với quý trước (tăng 48 điểm cơ bản so với cùng kỳ) xuống 4.11% do lợi suất gộp giảm 26 điểm cơ bản so với quý trước (giảm 136 điểm cơ bản so với cùng kỳ) xuống 7.87% nhưng chi phí huy động chỉ giảm 9 điểm cơ bản so với quý trước (giảm 180 điểm cơ bản so với cùng kỳ) xuống 3.77%.

Tính chung, NIM 6T 2024 tăng 43 điểm cơ bản YoY đạt 3.97% do (1) tăng trưởng tiền gửi thấp hơn tăng trưởng tín dụng, (2) tỷ lệ CASA cải thiện đáng kể và (3) tỷ lệ hình thành nợ xấu chậm hơn.

Chất lượng tài sản của TPB đang có xu hướng phục hồi với (1) tỷ lệ nợ xấu quý 2/2024 ở mức 2.06% (-17 điểm cơ bản QoQ), (2) nợ Nhóm 2/tổng dư nợ ở mức 2.61% (-7 điểm cơ bản QoQ) và (3) tỷ lệ bao phủ nợ (LLR) ở mức 66.0% (+ 5,7 điểm % QoQ).

Chi phí dự phòng tăng mạnh 158% so với cùng kỳ lên 949 tỷ đồng trong Q2/2024, tương đương 1.71% dư nợ tín dụng, tăng từ 1.49% trong Q1/2024.

HSC đánh giá tích cực đối với việc TPB tiếp tục đẩy mạnh xử lý nợ xấu, bắt đầu từ năm 2023. HSC dự báo chi phí dự phòng cho năm 2024 sẽ là 3,500 tỷ đồng (chỉ giảm 11% so với cùng kỳ) – tương đương 1.58% dư nợ tín dụng (so với 2.15% trong năm ngoái); nhưng lợi nhuận sẽ tăng trưởng 32% từ mức nền thấp năm 2023.

Câu chuyện quý 2 của TPB được tóm tắt trong mindmap

Cổ phiếu TPB đang nằm dưới MA50 ngày và giảm điểm sau thông tin báo cáo tài chính quý 2 do xu hướng giảm điểm của thị trường chung.