Phân tích Doanh Nghiệp

CTR: Lỗ tỷ giá trong quý 2 không làm lu mờ động lực tăng trưởng dài hạn của công ty. Số trạm BTS xây mới quý 2 gấp 8 lần quý 1

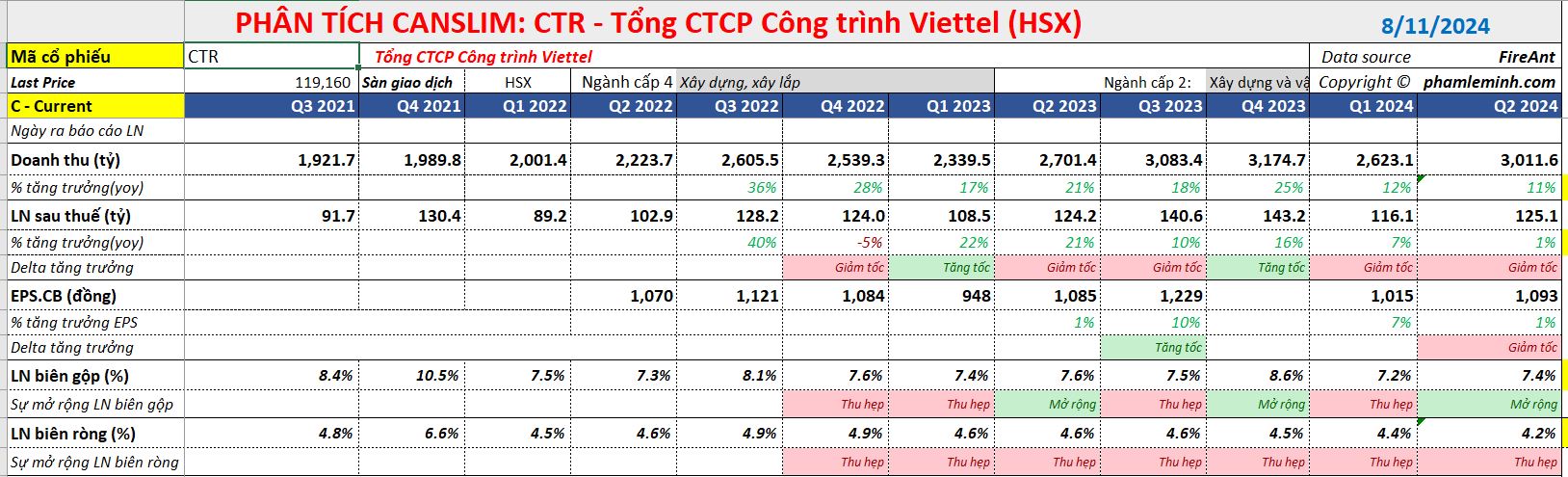

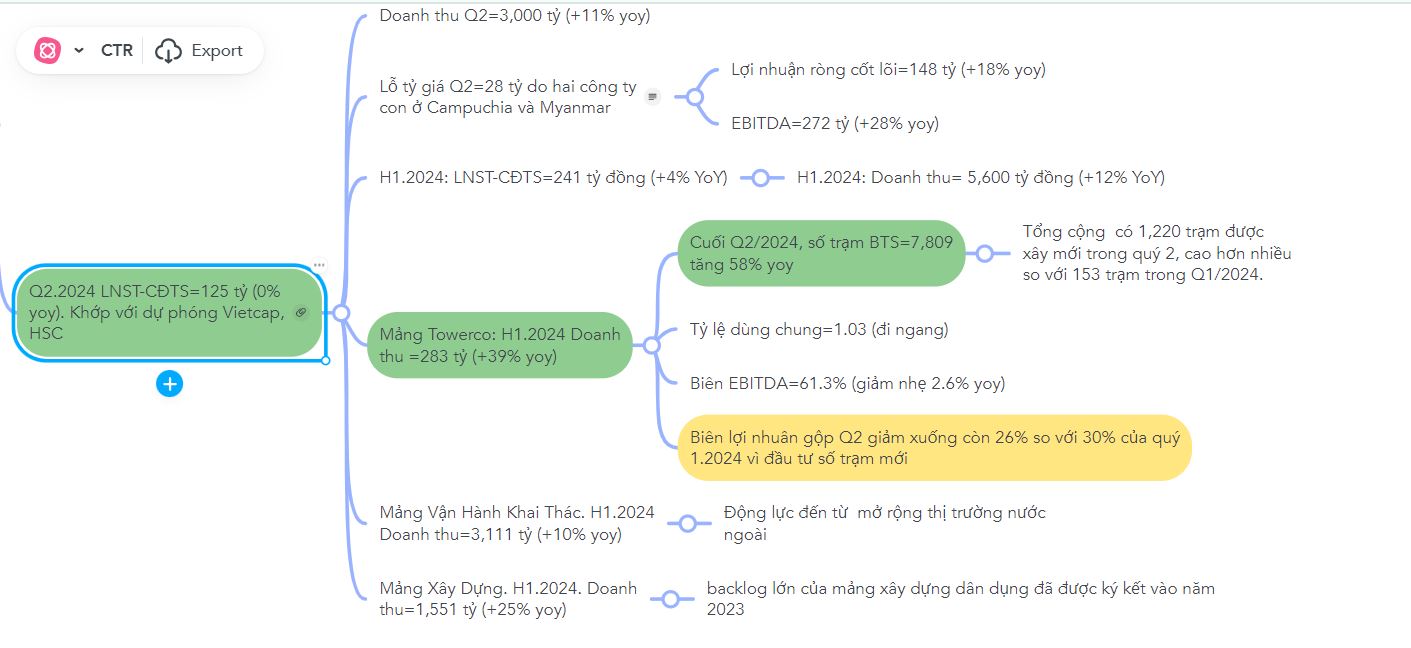

Tổng CTCP Công trình Viettel (CTR) công bố KQKD với LNST sau lợi ích CĐTS ở mức 125 tỷ đồng, đi ngang so với cùng kỳ, dựa trên doanh thu thuần tăng 11% YoY đạt 3,000 tỷ đồng.

Mặc dù con số lợi nhuận ròng đi ngang do lỗ tỷ giá 28 tỷ, nhưng dấu hiệu tích cực là hoạt động kinh doanh cốt lõi vẫn tăng trưởng tốt, với lợi nhuận ròng cốt lõi Q2/2024 đạt 148 tỷ đồng, tăng 18% so với cùng kỳ.

Lưu ý, CTR có hai công ty con (CTR nắm giữ 100% cổ phần) tại Cambodia và Myanmar. KQKD của hai công ty con bị ảnh hưởng bởi biến động tỷ giá tại hai thị trường này

Con số với EBITDA quý 2 đạt 272 tỷ đồng, tăng 28% yoy, cũng là dấu hiệu tích cực.

Do đó, kết quả kinh doanh quý 2 của CTR tuy thấp hơn một chút so với dự báo của CTCK HSC, nhưng kết quả tăng trưởng EBITDA vẫn khớp với dự báo. Tương tự, công ty chứng khoán Vietcap cho biết, con số lợi nhuận phù hợp với ước tính của họ.

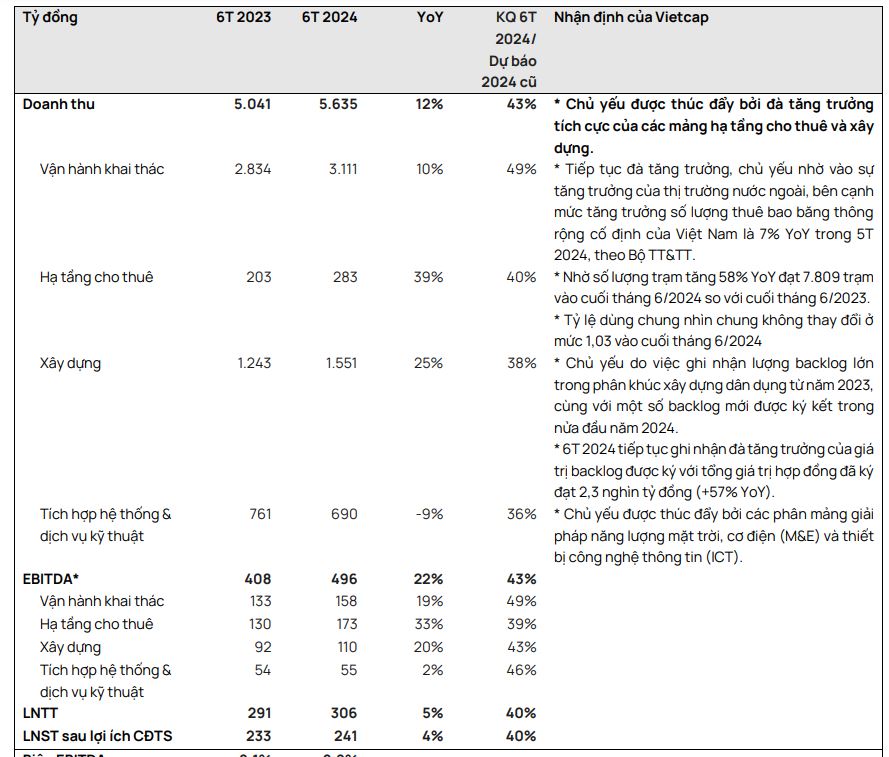

Lũy kế 6 tháng đầu năm, LNST sau lợi ích CĐTS của CTR đạt 241 tỷ đồng (+4% YoY), dựa trên doanh thu thuần đạt 5,600 tỷ đồng (+12% YoY), được thúc đẩy bởi tăng trưởng doanh thu mạnh mẽ của mảng hạ tầng cho thuê và mảng xây dựng.

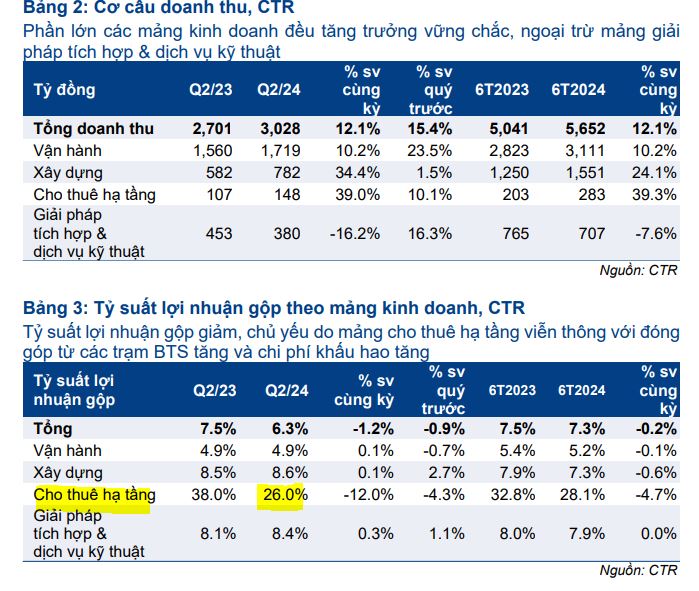

Nguyên nhân dẫn đến lợi nhuận quý 2 chưa tăng tốc mạnh là do (1) biên lợi nhuận gộp của mảng hạ tầng cho thuê và mảng xây dựng thấp hơn so với cùng kỳ năm trước và (2) thu nhập tài chính ròng thấp hơn so với cùng kỳ năm trước

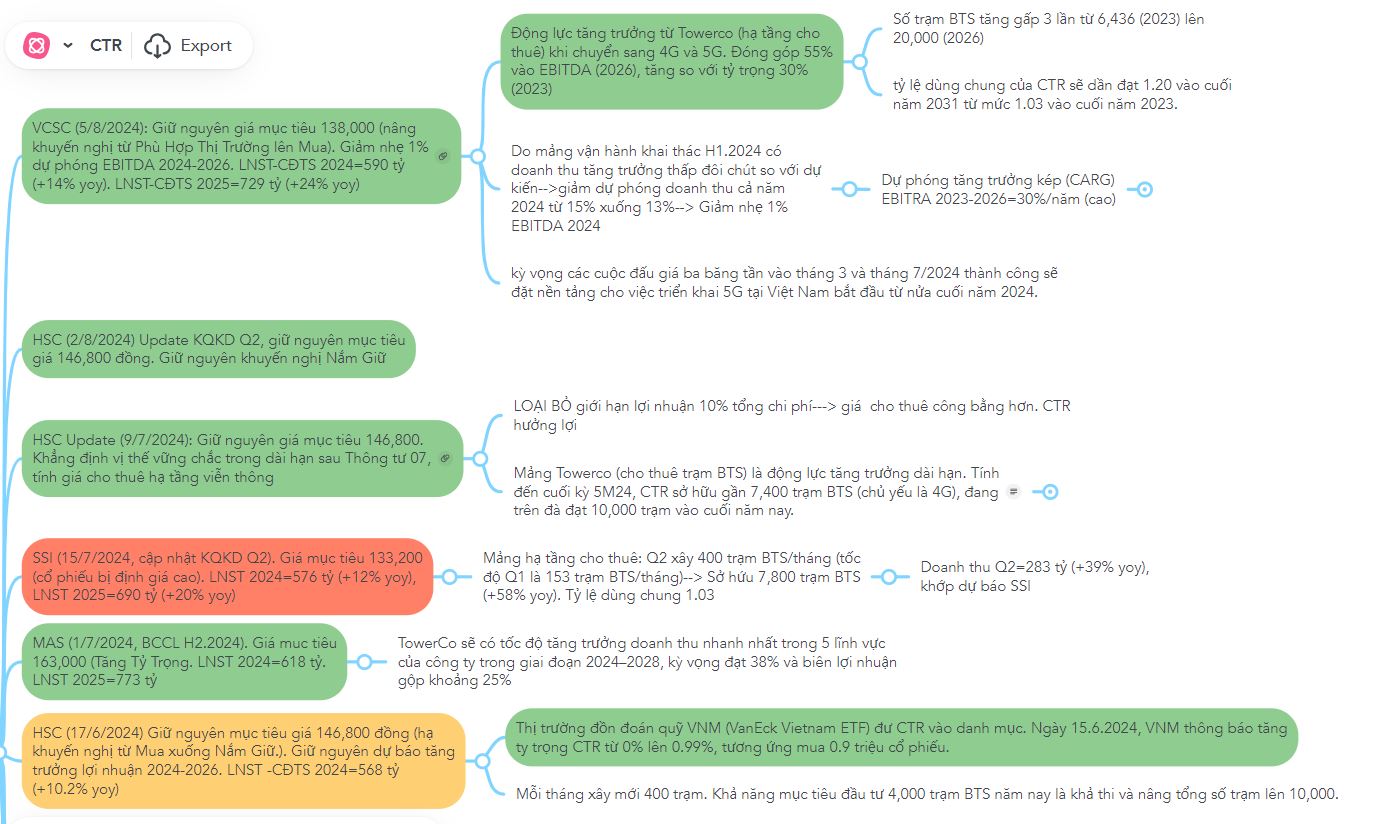

Phản ứng của giới phân tích trước báo cáo lợi nhuận quý 2 của CTR khá trái chiều nhau.

CTCK HSC cho biết họ giảm giá mục tiêu 1.2% xuống còn 145,000 đồng nhưng nâng khuyến nghị lên Tăng Tỷ Trọng, từ Nắm Giữ khi giá giảm gần đây mang tới định giá hợp lý hơn. Trước đó, vào ngày 17/6/2024, HSC đã hạ triển vọng xuống Nắm Giữ vì lo ngại giá tăng quá mức, phản ánh nhiều triển vọng của công ty.

HSC đã giảm 3-5% dự báo lợi nhuận ròng năm 2024-2026 do lỗ tỷ giá 30-36 tỷ đồng/năm, nhưng không làm suy giảm hoạt động kinh doanh cốt lõi. Tuy nhiên, tăng trưởng lợi nhuần ròng và EBITDA trong 3 năm tới vẫn mạnh mẽ, lần lượt là 17%/năm và 31%/năm

Về năm 2024, HSC dự báo lãi ròng chỉ tăng nhẹ 4% yoy lên 539 tỷ đồng, sau đó tăng mạnh +24% trong năm 2025 (670 tỷ) và 2026 (832 tỷ).

Trong khi đó, CTCK Vietcap lại lạc quan hơn khi cho rằng sự giảm giá gần đây mang tới cơ hội MUA, với giá mục tiêu giữ nguyên 138,000 đồng, cho dù họ giảm nhẹ 1% dự phóng EBITDA giai đoạn 2024-2026.

Mặc dù mức giá mục tiêu 138,000 của VCSC là không cao, gần ngang bằng với mục tiêu giá 133,200 của SSI Research vào giữa tháng 7, nhưng sự sụt giảm gần đây giúp cổ phiếu CTR trở nên hợp lý hơn. Vào giữa tháng 7, khi CTR chạm mức đỉnh 160,000 đồng, phía SSI Reserch cho rằng con số này hơi bị định giá cao một chút.

Nhìn lại kỳ vọng của các nhà phân tích về giá mục tiêu và lợi nhuận của CTR trong mindmap

Quan điểm của Elibook Team là phải chờ đợi CTR siết lại nền giá và thị trường chung trở lại xu hướng tăng, sau khi bi hạ triển vọng xuống đèn đỏ từ ngày 23 tháng 7. Mặc dù có kết quả kinh doanh tích cực, nhưng thị trường đang lo ngại câu chuyện suy thoái kinh tế, khiến giá cổ phiếu CTR để mất MA50 ngày, và hiện đang tìm hỗ trợ tại đáy tháng 4, ở vùng giá 115,000-120,000.

Mảng Towerco

Doanh thu của mảng hạ tầng cho thuê tăng mạnh 39% YoY trong 6 tháng đầu năm 2024 do số lượng trạm viễn thông tăng 58% lên 7,809 trạm vào cuối 6 tháng đầu năm 2024 so với cuối 6 tháng đầu năm 2023. Con số này trạm BTS này đang sát với mục tiêu 10,000 trạm vào cuối năm nay.

Tổng cộng có 1,220 trạm được xây mới trong quý 2, cao hơn nhiều so với 153 trạm trong Q1/2024. Quá trình đầu tư mới đang làm giảm biên lợi nhuận gộp.

Biên lợi nhuận gộp quý 2/2024 giảm xuống 26% từ mức 38% trong Q2/2023 và 30% trong Q1/2024 do (i) đóng góp thấp hơn từ mảng cho thuê cáp (mảng này có tỷ suất lợi nhuận gộp rất cao khoảng 70-80% do tài sản của mảng này đã hết khấu hao), (ii) khấu hao từ các trạm BTS mới và chưa đưa vào vận hành

Tỷ lệ dùng chung gần như đi ngang ở mức 1.03 vào cuối 6 tháng đầu năm 2024 so với cuối 6 tháng đầu năm 2023.

Biên lợi nhuận EBITDA giảm -2.6% yoy xuống còn 61.3% nhưng không đáng ngại vì doanh nghiệp đang trong quá trình đầu tư lớn

kỳ vọng mảng này sẽ tăng trưởng mạnh hơn trong nửa cuối năm 2024 so với nửa đầu năm, nhờ vào việc tăng tốc xây dựng trạm viễn thông mới. Chúng tôi lưu ý rằng việc CTR không xây dựng trạm viễn thông mới nào trong quý 1/2024 là do tính mùa vụ, trong khi việc xây dựng trạm viễn thông mới đã được đẩy nhanh trong quý 2 với 1.220 trạm mới.

Theo đánh gia của Vietcap, mảng hạ tầng cho thuê (Towerco) dự kiến thúc đẩy tăng trưởng dài hạn của CTR.

Vietcap kỳ vọng nhu cầu tăng cường vùng phủ sóng 4G sẽ tăng do kế hoạch tắt sóng mạng 2G vào tháng 9/2024 và tắt sóng mạng 3G vào cuối năm 2028, theo mục tiêu của Bộ Thông tin và Truyền thông (Bộ TT&TT).

Ngoài ra, các cuộc đấu giá ba băng tần vào tháng 3 và tháng 7/2024 thành công sẽ đặt nền tảng cho việc triển khai 5G tại Việt Nam bắt đầu từ nửa cuối năm 2024. Do phạm vi phủ sóng của 4G và 5G thấp hơn so với 2G và 3G, sự thay đổi trong công nghệ viễn thông từ 2G và 3G sang 4G và 5G đòi hỏi cơ sở hạ tầng viễn thông dày đặc hơn để duy trì vùng phủ sóng.

Vietcap dự phóng nhu cầu về trạm viễn thông mạnh mẽ này sẽ tương ứng với CAGR số lượng trạm viễn thông của CTR là 22% trong giai đoạn 2023-2031.

Kỳ vọng tỷ lệ dùng chung của CTR sẽ dần đạt 1.20 vào cuối năm 2031 từ mức 1.03 vào cuối năm 2023.

Việc dùng chung trạm sẽ tăng lên vì khả năng ba công ty viễn thông sẽ triển khai mạng 5G vào nửa cuối năm 2024, và việc dùng chung trạm sẽ hỗ trợ khả năng triển khai 5G của các công ty này. Do đó, Vietcap dự báo CAGR EBITDA của mảng cho thuê trạm viễn thông trong giai đoạn 2023-31 là 27%

Mảng Vận Hành Khai Thác

Doanh thu của mảng vận hành khai thác tăng 10% YoY trong 6 tháng đầu năm 2024, chủ yếu được thúc đẩy bởi việc mở rộng thị trường nước ngoài, bên cạnh mức tăng trưởng của số lượng thuê bao băng thông rộng cố định của Việt Nam đạt 7% YoY trong 5 tháng đầu năm 2024, theo Bộ Thông tin và Truyền thông.

Mảng Xây Dựng

Doanh thu của mảng xây dựng tăng trưởng 25% YoY trong 6 tháng đầu năm 2024 từ mức cơ sở thấp trong nửa đầu năm 2023, chúng tôi tin rằng nguyên nhân chủ yếu do việc ghi nhận lượng backlog lớn của mảng xây dựng dân dụng đã được ký kết vào năm 2023 và một phần lượng backlog mới được ký kết trong nửa đầu năm 2024.

Vietcap dự báo CAGR EBITDA là 19% trong giai đoạn 2023-26F cho mảng này do (1) kỳ vọng thị trường bất động sản tích cực hơn từ năm 2024, (2) tăng độ phủ của các công trình xây dựng trong phân khúc B2C và (3) lượng backlog ngày càng tăng trong phân khúc B2B.

Vietcap duy trì dự báo tăng trưởng doanh thu mảng xây dựng là 14%/12% YoY trong các năm 2024/25. Xây dựng dân dụng vẫn là yếu tố hỗ trợ tăng trưởng chính, được hỗ trợ bởi lượng backlog lớn từ năm 2023 và một phần lượng backlog mới đã ký vào năm 2024.

Câu chuyện quý 2 của CTR được tóm tắt trong mindmap