Phân tích Doanh Nghiệp

SZC: LNST quý 2 cao nhất 11 quý, dự kiến lợi nhuận nửa cuối năm 2024 tăng 14% yoy

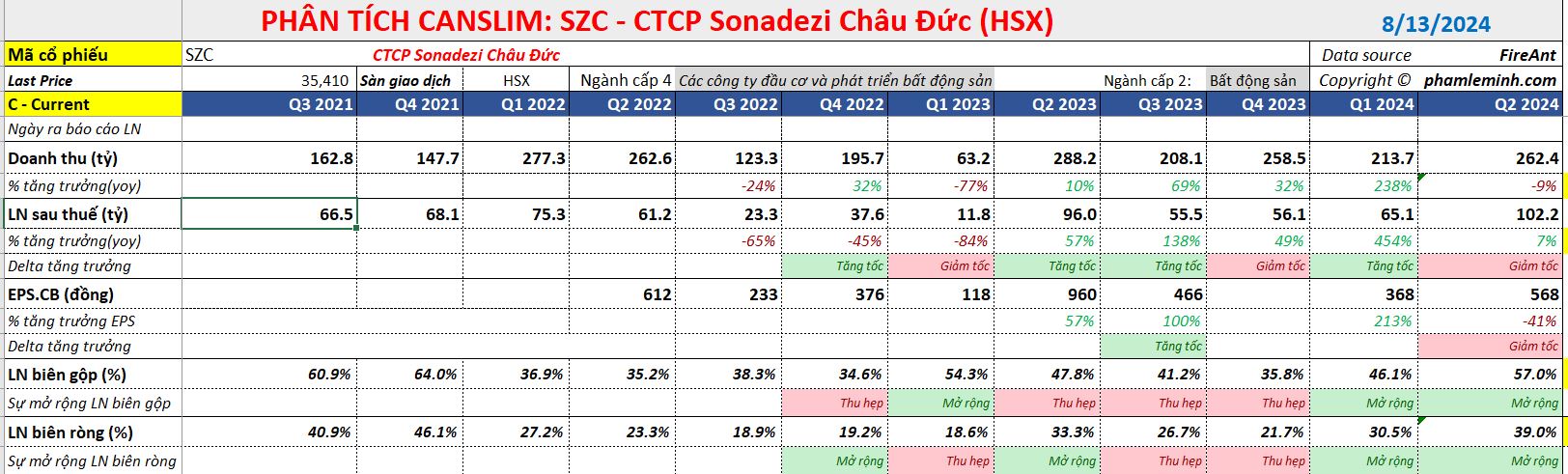

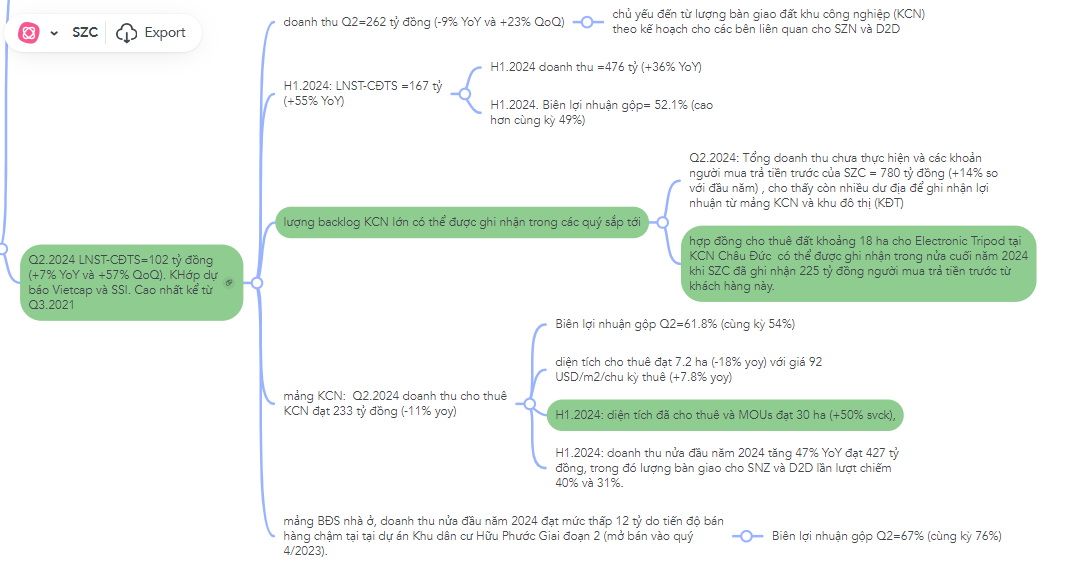

CTCP Sonadezi Châu Đức (SZC) công bố KQKD quý 2/2024 với LNST sau lợi ích CĐTS đạt 102 tỷ đồng (+7% YoY và +57% QoQ), dựa trên doanh thu đạt 262 tỷ đồng (-9% YoY và +23% QoQ). Đây là con số lợi nhuận cao nhất kể từ quý 3 năm 2021, vừa khớp với dự báo của SSI Research và Vietcap.

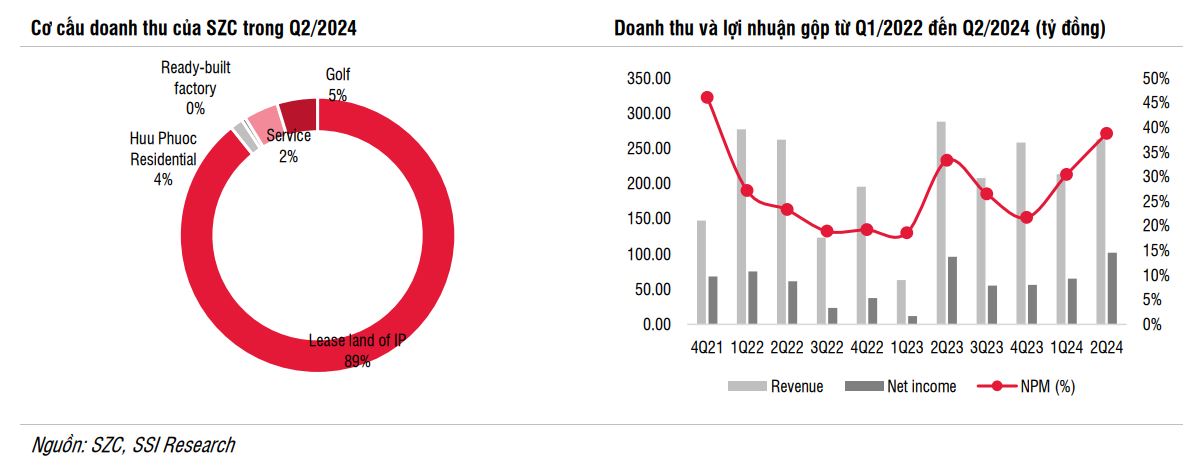

Kết quả tích cực này chủ yếu đến từ lượng bàn giao đất khu công nghiệp (KCN) tại Châu Đức theo kế hoạch cho các bên liên quan, bao gồm Tổng Công ty Sonadezi (UPCoM: SNZ; SNZ nắm giữ 58% quyền biểu quyết trong SZC tính đến cuối quý 1/2024) và CTCP Phát triển Đô thị Công nghiệp Số 2 (HOSE: D2D; SNZ sở hữu 58% cổ phần trong D2D tính đến cuối quý 1/2024)

Theo dữ liệu của SSI Research, ước tính diện tích cho thuê của SZC trong quý 2 đạt 7.2 ha (-18% yoy) với giá 92 USD/m2/chu kỳ thuê (+7.8% yoy).

Trong nửa đầu năm 2024, LNST sau lợi ích CĐTS của SZC tăng 55% YoY đạt 167 tỷ đồng, dựa trên doanh thu tăng 36% YoY đạt 476 tỷ đồng và. Biên lợi nhuận gộp tăng từ 49,0% trong nửa đầu năm 2023 lên 52.1% trong nửa đầu năm 2024, nguyên nhân chủ yếu nhờ giá bán trung bình tại Khu công nghiệp Châu Đức tăng (giá chào bán hiện tại đạt khoảng 100 USD/m2).

Trong 6 tháng đầu năm 2024, diện tích đã cho thuê và MOUs đạt 30 ha (+50% svck), nhờ 1 hợp đồng với khách hàng lớn là Electronic Tripod Vietnam (với tổng vốn đầu tư 250 triệu USD, tương đương 6,250 tỷ đồng) với diện tích cho thuê là 18 ha và giá cho thuê là 95 đô la Mỹ/m2/chu kỳ, cũng như hợp đồng thuê 6ha của Container Hòa Phát tại KCN Châu Đức.

Câu chuyện quý 2 của SZC được tóm tắt trong mindmap

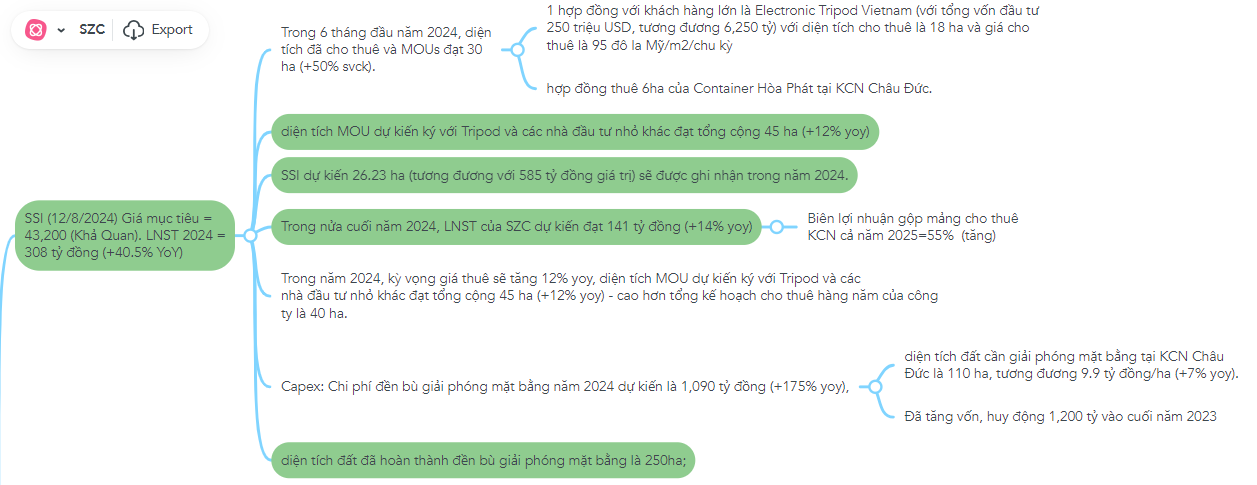

Phản ứng sau thông tin lợi nhuận quý 2 của SZC, công ty chứng khoán SSI vẫn duy trì hầu như các dự báo vì kết quả thực tế gần như khớp với dự báo. Theo đó, SSI duy trì giá mục tiêu là 43,200 đồng. LNST 2024 là 308 tỷ đồng, tăng +40.5% yoy.

SSI dự kiến 26.23 ha (tương đương với 585 tỷ đồng giá trị) sẽ được ghi nhận trong năm 2024. Kỳ vọng giá thuê sẽ tăng 12% svck, diện tích MOU dự kiến ký với Tripod và các nhà đầu tư nhỏ khác đạt tổng cộng 45 ha (+12% yoy) – cao hơn tổng kế hoạch cho thuê hàng năm của công ty là 40 ha.

Trong nửa cuối năm 2024, SSI dự kiến LNST của SZC dự kiến đạt 141 tỷ đồng (+14% svck).

Theo đó, tổng doanh thu cả năm ước đạt 1,080 tỷ đồng (+32,8% svck), và LNST đạt 308 tỷ đồng (+40,5% YoY) trong năm 2024, cao hơn kế hoạch doanh thu 881 tỷ đồng và lợi nhuận ròng 228 tỷ đồng của công ty.

SSI kỳ vọng biên lợi nhuận gộp của KCN sẽ đạt mức ấn tượng là 55% (+10.3% yoy) trong năm 2024 nhờ giá cho thuê cao và nhu cầu tăng cao.

Quan điểm của Elibook Team dựa trên hành động giá hiện tại. SZC đã thủng MA200 ngày từ ngày 1/8/2024 cho thấy cổ phiếu đang ở trong xu hướng giảm và cần phải chờ thời gian xây lại nền giá.

Cho đến khi thị trường chung trở lại xu hướng tăng, và cổ phiếu siết được nền giá, báo cáo lợi nhuận tích cực không đủ lý do để giao dịch.

Triển vọng dài hạn tích cực, sau khi tăng vốn thành công vào năm ngoái

SZC có các lợi thế như dài hạn như: (1) Diện tích còn lại cho thuê hơn 400 ha. Trong đó, diện tích đất đã hoàn thành đền bù giải phóng mặt bằng là 250ha;

(2) Triển vọng tăng giá thuê cao hơn so với các KCN khác ở Bà Rịa – Vũng Tàu – KCN Châu Đức hiện có giá thuê thấp hơn 13-20% so với các KCN khác và kết nối cơ sở hạ tầng được cải thiện đáng kể từ đường cao tốc Biên Hòa – Vũng Tàu.

Quan trọng hơn nguồn lực tài chính để biến lợi thế thành lợi nhuận.

Chi phí đền bù và giải phóng mặt bằng lũy kế lên tới khoảng 3,050 tỷ đồng (+7% yoy) trong Q2/2024 tại KCN và Khu đô thị Châu Đức, chiếm 36% tổng tài sản của công ty.

Công ty sử dụng nợ ngắn hạn và dài hạn để tài trợ cho công tác đền bù giải phóng mặt bằng và xây dựng tại KCN và Khu đô thị Châu Đức là 2,550 tỷ đồng, do đó, tỷ lệ D/E là 0.85x vào Q2/2024

Chi phí đền bù giải phóng mặt bằng năm 2024 dự kiến là 1,090 tỷ đồng (+175% yoy), chủ yếu từ nguồn vốn chủ sở hữu sau khi công ty phát hành cổ phiếu cho cổ đông hiện hữu với tổng giá trị là 1,199 tỷ đồng vào cuối năm 2023. (rủi ro trong ngắn hạn là đã xong game tăng vốn vào năm ngoái).

Trong đó, diện tích đất cần giải phóng mặt bằng tại KCN Châu Đức là 110 ha, tương đương 9.9 tỷ đồng/ha (+7% yoy).

Trong ngắn hạn, SSI cho rằng tiềm năng cho thuê đất tăng thêm 50 ha từ các nhà cung cấp của Tripod (khách hàng lớn nhất tại KCN của SZC kể từ khi KCN đi vào hoạt động vào tháng 6/2007) vào năm 2024-2026 với giá thuê 95 USD -100 USD/m2/chu kỳ thuê và dòng tiền tích cực từ khách hàng mới sẽ hỗ trợ giá cổ phiếu.

Về dài hạn, SZC hiện có hơn 100 ha đất liền thửa sẵn sàng cho thuê tại tỉnh Bà Rịa-Vũng Tàu và được hưởng lợi từ cơ sở hạ tầng được cải thiện thông qua Đường cao tốc Biên Hòa-Vũng Tàu, Cảng Cái Mép và Cảng Gemalink.

Quan điểm của SSI được tóm tắt trong mindmap