Phân tích Doanh Nghiệp

CTCK BSC không đánh giá cao ngành ngân hàng do lo ngại áp lực nợ xấu ngân hàng trong nửa sau năm 2024,

BSC duy trì quan điểm áp lực trích lập dự phòng toàn ngành vẫn còn hiện hữu trong 2H24 và kỳ vọng các ngân hàng chủ động làm dày bộ đệm dự phòng cụ thể trở lại.

BSC điều chỉnh khuyến nghị xuống TRUNG LẬP đối với triển vọng của ngành ngân hàng trong 2H24 do (1) tăng trưởng tín dụng có thể phải được thúc đẩy bằng NIM suy giảm do cạnh tranh lãi suất đầu ra, (2) thu nhập ngoài lãi có thể không còn nhiều dư địa trong 2H24 ở các mảng có tính chu kỳ cao và (3) áp lực trích lập chưa được giải tỏa khi các ngân hàng tiếp tục sử dụng bộ đệm dự phòng để kiểm soát nợ.

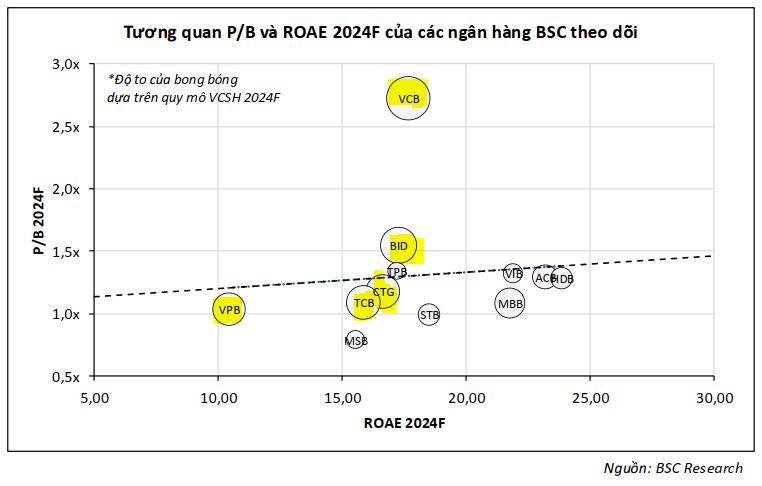

Hiện tại, BSC nhận thấy định giá của nhiều ngân hàng đã giảm về vùng hấp dẫn như BID, CTG, VCB, ACB, TCB, VPB

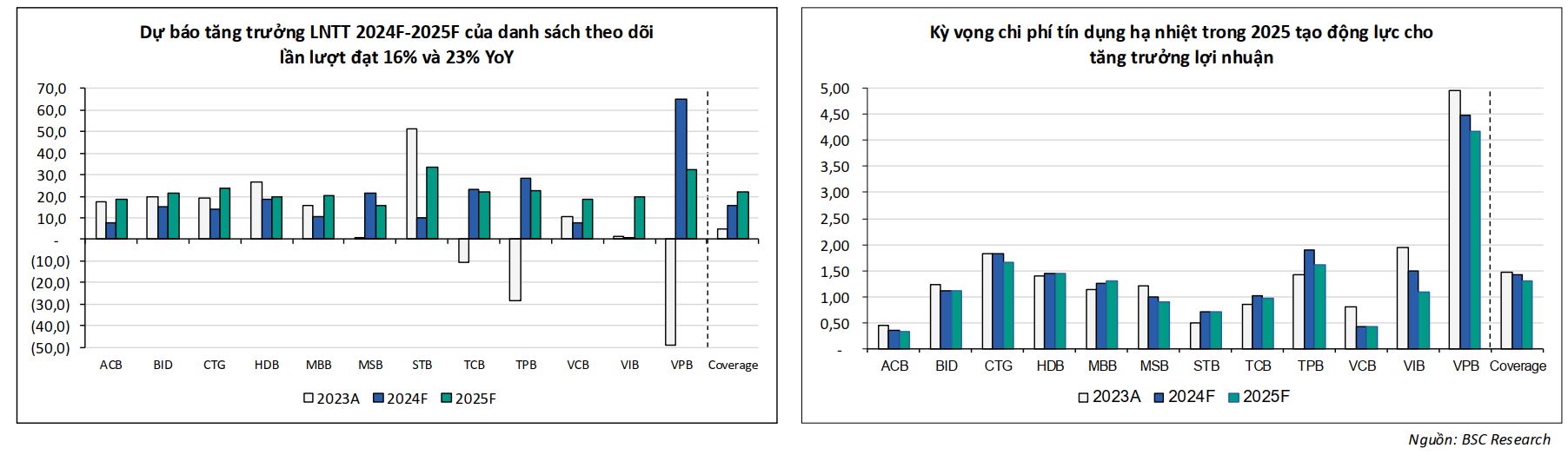

Theo đó, BSC điều chỉnh giảm nhẹ dự báo tăng trưởng LNTT 2024F của các cổ phiếu ngân hàng được khuyến nghị từ +18% xuống +16% YoY.

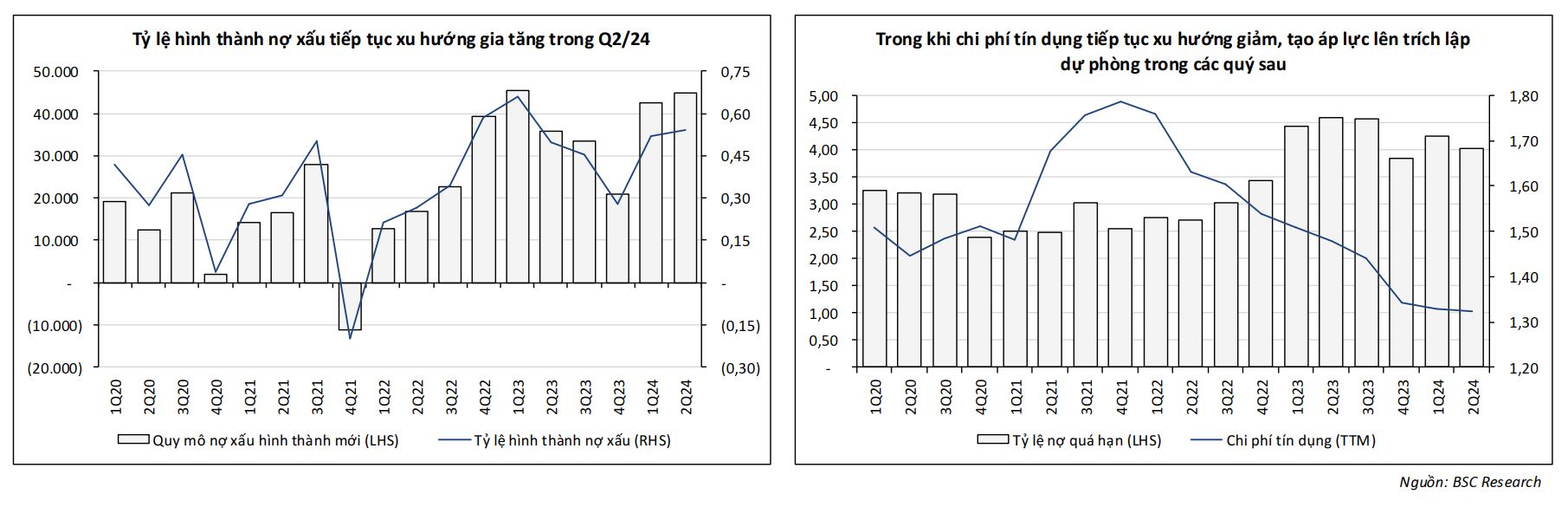

Thực sự, tỷ lệ hình thành nợ xấu trong Q2/24 của danh sách BSC theo dõi tiếp tục chiều hướng tăng lên 0.5% (+2bps QoQ),

Việc các ngân hàng sử dụng bộ đêm dự phòng để xử lý nợ xấu giúp chi phí tín dụng (TTM) toàn ngành trong Q2/24 giảm nhẹ khoảng 1bps QoQ và ổn định ở mức 1.3%, đây là mức tương đương với giai đoạn đầu 2019.

Diễn biến tương tự ghi nhận ở LLCR toàn ngành. Trong đó, các ngân hàng ghi nhận biến động mạnh nhất trong tỷ lệ bao phủ dự phòng cụ thể Q2 bao gồm BID giảm xuống 83.4% (-17 điểm % QoQ), CTG giảm xuống 66.2% (-29 điểm % QoQ) và VPB giảm xuống 33.5% (-5 điểm % QoQ) trong khi ở chiều ngược lại là VCB tiếp tục chứng minh vị thế đầu ngành về chất lượng tài sản khi ghi nhận tỷ lệ này tăng lên 150.7% (+11 điểm % QoQ).

BSC đánh giá tỷ lệ nợ xấu hiện nay đang được kiểm soát nhờ việc đẩy mạnh sử dụng dự phòng để xóa nợ, dự kiến xu hướng tiếp diễn trong 2H24

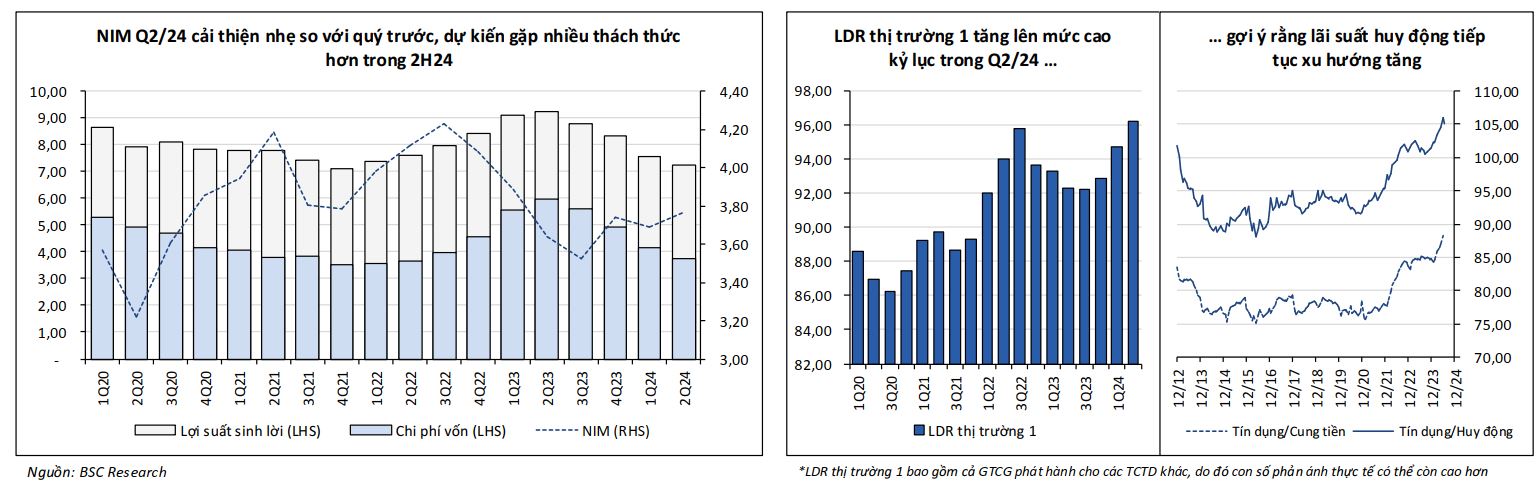

BSC cho rằng NIM toàn ngành sẽ gặp nhiều áp lực trong 2H24 do (1) nhu cầu tín dụng bán lẻ tiếp tục phục hồi chậm khiến cho (2) các ngân hàng tiếp tục phải cạnh tranh khách hàng bằng việc giảm lãi suất cho vay, trong đó các ngân hàng quốc doanh như BID, VCB có lợi thế nhờ mức lãi suất thấp hơn bình quân ngành trong khi (3) tác động tích cực từ chi

phí vốn dự kiến sẽ không còn cao như 1H24 và nhiều khả năng các ngân hàng sẽ gia tăng huy động để đưa LDR thuần về mức bền vững hơn trong các quý tiếp theo.

Nhìn về 2025, BSC duy trì quan điểm KHẢ QUAN hơn với dự báo tăng trưởng LNTT của danh sách theo dõi đạt +23% YoY nhờ (1) CSTT trong nước thuận lợi hơn từ các áp lực bên ngoài, giúp tình trạng cạnh tranh lãi suất trong ngành hạ nhiệt và (2) khả năng trả nợ của nhóm khách hàng bán lẻ được cải thiện theo sau sự phục hồi tăng trưởng kinh tế giúp giảm bớt áp lực lên nợ xấu hình thành mới và chi phí trích lập dự phòng.