Phân tích Doanh Nghiệp

Áp lực chi phí dự phòng của CTG sẽ được giảm bớt vào cuối năm, tạo tiền đề cho tăng trưởng năm 2025

Trong tháng 8, các CTCK tiếp tục duy trì dự phóng giá mục tiêu cho CTG quanh mức giá đồng thuận chung 40,000 đồng/cổ phiếu, theo dữ liệu của Elibook Team.

Trong báo cáo ngành ngân hàng tháng 8, CTCK BSC (19/8/2024) giữ nguyên giá mục tiêu 42,000 đồng cho cổ phiếu CTG, dựa trên kỳ vọng LNTT năm 2024 tăng 14% yoy, đạt 28,500 tỷ. BSC cho biết họ đang review lại giá mục tiêu khi chi phí tín dụng nửa đầu năm cao hơn kỳ vọng.

Trong khi đó, báo cáo cập nhật tháng 8 của VNDirect đã nâng giá mục tiêu CTG thêm 1% lên 39,900 đồng, và giữ khuyến nghị Khả Quan. Điều này dựa trên kỳ vọng LNTT năm 2024 tăng trưởng 10.2% yoy, đạt 27,547 tỷ và mở ra tốc độ tăng trưởng cao hơn +20% vào năm 2025 khi áp lực dự phòng được giải tỏa.

Theo VNDirect (21/8/2024), CTG được đánh giá sẽ hưởng lợi khi nền kinh tế hồi phục nửa cuối năm 2024 giúp giảm áp lực nợ xấu từ nhóm khách hàng nhỏn và SME, vốn là nguyên nhân chính làm chi phí tín dụng của CTG tăng lên 2% vào quý 2.2024.

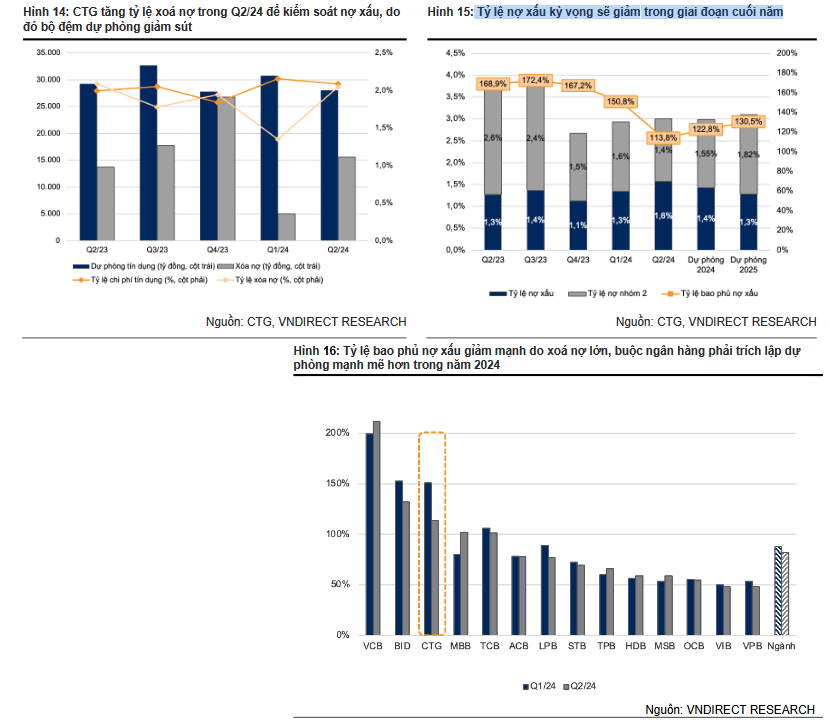

Dự phóng chi phí tín dụng năm 2024 sẽ giảm về 1.8%, tỷ lệ nợ xấu giảm về 1.4%. Tất nhiên, CTG vẫn duy trì tỷ lệ xóa nợ cao (write-off) ở mức 1.75% để quản lý chất lượng nợ, điều làm giảm tỷ lệ bao phủ nợ xấu (LLR) xuống còn 123% trong năm 2024, so với 151% của năm 2023.

Tốc độ tăng trưởng tín dụng của CTG được dự báo ở mức 12%, và là ưu tiên hàng đầu so với mục tiêu ổn định NIM, dự báo giảm nhẹ về mức 2.9% vào cuối năm 2024.

Trong tháng 6, CTCK SSI (18/6/2024) đã hạ giá mục tiêu CTG từ 41,400 đồng xuống 38,500 đồng do lo ngại chi phí trích lập dự phòng cao trong năm 2024. Theo đó, LNTT 2024 của CTG dự báo tăng +17% yoy, đạt 29,194 tỷ đồng. Việc kết thúc giai đoạn trích lập chi phí dự phòng cao vào năm 2024 sẽ mở ra tốc độ tăng trưởng LNTT +35% vào năm 2025.

Trong khi đó, CTCK KBSV (18/6/2024) đưa ra giá mục tiêu 40,200 đồng với khuyến nghị MUA và VCSC (5/6/2024) tăng giá mục tiêu thêm 2% lên 40,000 đồng cũng với khuyến nghị MUA.

Quan điểm của Elibook Team ưa thích BID hơn CTG. Trong khi CTG có khả năng tăng trưởng lợi nhuận cao hơn trong vài năm tới, thì nhược điểm trong vấn đề tăng vốn (hiện tỷ lệ sở hữu của nhà nước đã chạm mức tối thiểu 65%) ảnh hưởng đến triển vọng dài hạn.

BID vẫn là ngân hàng được đánh giá có cơ hội được nâng vốn cao hơn với kế hoạch phát hành riêng lẻ hơn 9%. Từ năm 2022 đến nay, P/B của BID (2.27 lần) thường cao hơn so với CTG (1.4 lần), phản ánh triển vọng được nâng vốn tạo động lực tăng trưởng dài hạn.

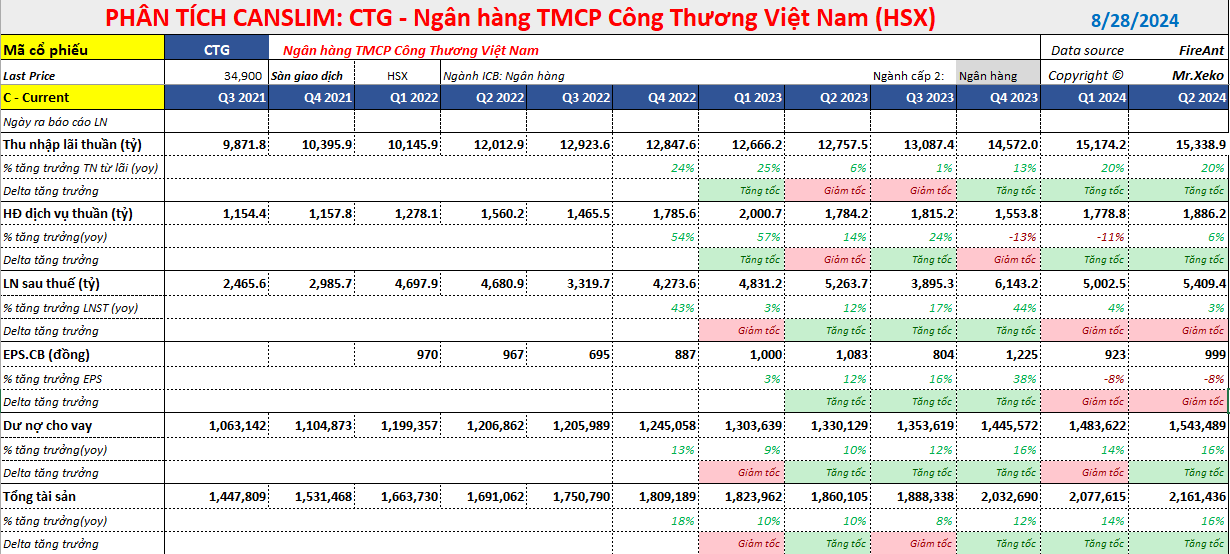

Trong bối cảnh thị trường chứng khoán vừa trải qua chuyến tàu lượn vì sợ suy thoái kinh tế, thì những ngân hàng được kỳ vọng hưởng lợi từ câu chuyện phục hồi kinh tế như CTG cũng là một lựa chọn. Trong các quý vừa qua, tốc độ tăng trưởng lợi nhuận của CTG đang chậm dần, xuống còn +3% trong quý 2.2024 vì áp lực chi phí dự phòng.

Hồi tháng 11.2022, khi nỗi lo suy thoái kinh tế đến, thì các ngân hàng quốc doanh như BID, VCB sớm chạm đáy đầu tiên vào hồi phục. Câu chuyện tương tự vào tháng 11.2023 khi lo sợ sự đảo chiều chính sách tiền tệ sẽ ảnh hưởng đến tăng trưởng kinh tế. Một lần nữa, từ đáy ngày 5.8.2024, bộ ba ngân hàng quốc doanh là BID, CTG, VCB đang đỡ chỉ số.

Tín hiệu giao dịch ở cổ phiếu CTG được đề cập trong room zalo của Elibook Team (0977.697.420)

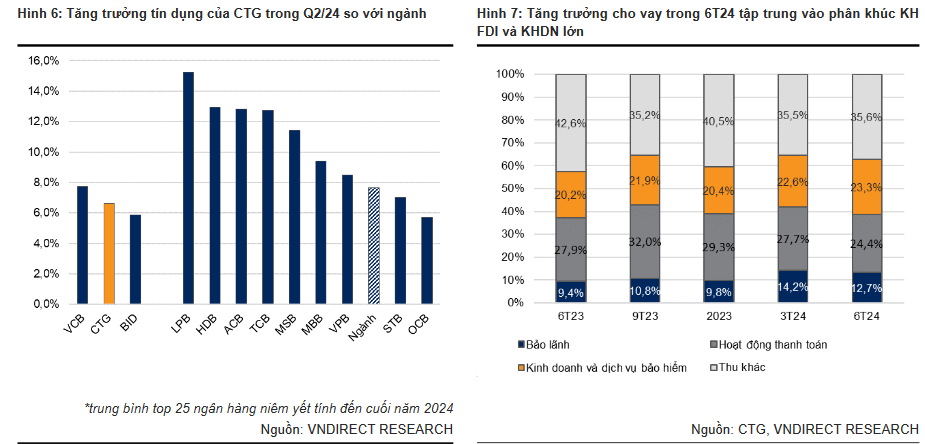

Tăng trưởng tín dụng năm 2024 đạt 12% nhờ khách hàng FDI và doanh nghiệp lớn

Dự phóng tăng trưởng tín dụng cả năm 2024 của CTG sẽ đạt 12% yoy nhờ vào các khách hàng doanh nghiệp lớn và khách hàng FDI của ngân hàng, cùng với kỳ vọng nhu cầu vay tiêu dùng phục hồi.

Tăng trưởng tín dụng của CTG sẽ tiếp tục được hỗ trợ chủ yếu bởi các KHDN, vì nhu cầu vay vốn lưu động và tái cơ cấu nợ của họ sẽ vẫn cao trong năm 2024.

Kỳ vọng nhu cầu vay từ các khách hàng bán lẻ sẽ phục hồi trong nửa cuối năm 2024 khi nhu cầu trong nước của Việt Nam tăng tốc sẽ hỗ trợ thêm cho tăng trưởng tín dụng của CTG.

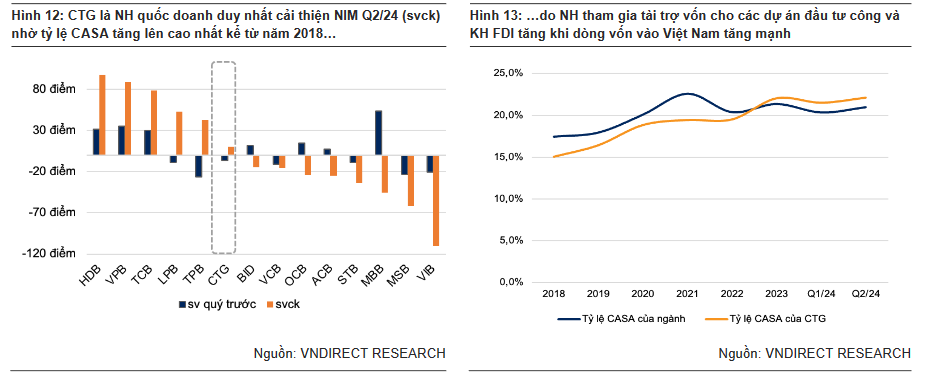

NIM giảm nhẹ về 2.9% vào cuối năm 2024

Dự phóng NIM sẽ giảm nhẹ xuống còn 2.9% vào cuối năm 2024 do cả chi phí vốn và lợi suất tài sản dự kiến đều tăng, nhưng mức tăng của lợi suất tài sản sẽ chậm hơn do Chính phủ Việt Nam muốn duy trì lãi suất cho vay thấp để kích thích kinh tế.

Chi phí vốn sẽ tăng do:

1) nhu cầu tín dụng tăng vào cuối năm sẽ đẩy lãi suất tiền gửi tăng lên;

và 2) chúng tôi cho rằng tỷ lệ CASA cuối năm 2024 sẽ giảm xuống mức 22% (thấp hơn mức 22.3% của Q2/24) do khách hàng sẽ ưu tiên gửi tiền có kỳ hạn khi lãi suất tiền gửi tăng đột lên.

Áp lực dự phòng giảm bớt khi nợ xấu giảm vào cuối năm, về mức 1.4%

Dự phóng lợi nhuận ròng sẽ tăng 10.9% svck với áp lực chi phí dự phòng tăng (lên gần 28,500 tỷ đồng).

Kỳ vọng tỷ lệ chi phí/thu nhập sẽ ở mức 29%, tương đương với năm 2023 nhưng cao hơn mức 26% của Q2/24. Chúng tôi cho rằng tỷ lệ chi phí/thu nhập sẽ tăng do chi phí nhân sự của ngân hàng thường tăng vào cuối năm.

Ngoài ra, chúng tôi dự phóng nợ xấu sẽ giảm trong nửa cuối năm 2024, do đó chi phí tín dụng sẽ giảm xuống 1.83% (tương đương với năm 2023), từ mức 2.09% trong Q2/24. Chúng tôi kỳ vọng tỷ lệ nợ xấu sẽ giảm xuống còn 1.4% trong nửa cuối năm 2024 do chúng tôi nền kinh tế sẽ phục hồi tốt hơn.

CTG cho biết nợ xấu trong nửa đầu năm 2024 chủ yếu đến từ các khách hàng bán lẻ và SME. Kỳ vọng tình hình tài chính của hai nhóm KH này sẽ cải thiện theo sự phục hồi của nền kinh tế trong nửa cuối năm 2024.

CTG vẫn sẽ giữ tỷ lệ xoá nợ ở mức cao, khoảng 1.75% để kiểm soát nợ xấu, điều này dẫn đến tỷ lệ bao phủ nợ xấu năm 2024 sẽ đạt 123%, thấp hơn mức 151% của năm 2023. Tuy nhiên, kỳ vọng hoạt động xử lý nợ xấu của CTG sẽ phục hồi trong nửa cuối năm 2024, đặc biệt là thông qua việc thu hồi tài sản thế chấp nhờ tác động tích cực của Luật Đất đai mới.

Theo VNDirect.