Phân tích Doanh Nghiệp

BSR liệu có triển vọng tăng giá khi các CTCK đang “chê”

Trong tháng 8, các CTCK đưa ra khuyến nghị Trung Lập với BSR với mục tiêu giá chỉ quanh 23,000-23,800 đồng, đang có sự thận trọng so với mục tiêu giá quanh 27,000 hồi tháng 6 và tháng 7.

Cụ thể, ACBS (23/8/2024) đưa ra giá mục tiêu 23,800 đồng cũng là thị giá hiện nay của cổ phiếu này, dựa trên kỳ vọng lợi nhuận ròng năm 2024 giảm -34.1% yoy, đạt 5,608 tỷ đồng. Trong nửa cuối năm 2024, BSR dự kiến đạt mức lợi nhuận hơn 3,680 tỷ, khi lợi nhuận nửa đầu năm chỉ đạt 1,925 tỷ (-24% yoy). Nhìn về năm 2025, ACBS kỳ vọng lợi nhuận ròng của BSR phục hồi +23% yoy.

Đầu tháng 8, SSI Research (1/8/2024) đưa ra giá mục tiêu 23,000, với kỳ vọng lợi nhuận ròng năm 204, giảm -32%, đạt 5,800 tỷ. Do đó, lợi nhuận của công ty tuy phục hồi mạnh trong nửa cuối năm 2024 từ nền thấp quý 2/2024 nhưng vẫn thấp hơn nền cao nửa cuối năm 2023 do crack spread thấp hơn. Nhìn về năm 2025, SSI kỳ vọng lợi nhuận ròng của BSR tăng +18% yoy.

Đồng quan điểm, Rồng Việt (VDSC) hồi đầu tháng 8, sau khi loại trừ ảnh hưởng của tỷ giá, ước tính LNST-CĐTS nửa cuối năm 2024 ước đạt 2,214 tỷ đồng (+16% HoH, -60% YoY). Lũy kế cả năm, LNST-CĐTS ước đạt hơn 4,000 tỷ đồng (-53% YoY). EPS tương ứng là 1,317 đồng.

Đây là sự thận trọng khi hồi tháng 6 và tháng 7. Cụ thể, Vietcap (30/7/2024) đưa ra giá mục tiêu 27,700 với khuyến nghị MUA, dựa trên kỳ vọng LNST 2024=6,708 tỷ (+10% yoy).

BSC (26/6/2024) đưa ra mục tiêu 27,100 đồng (Nắm Giữ) và KBSV (3/6/2024) đưa ra mục tiêu 24,400, dựa trên kỳ vọng LNST-CĐTS 2024= 6,590 tỷ (-22% yoy)

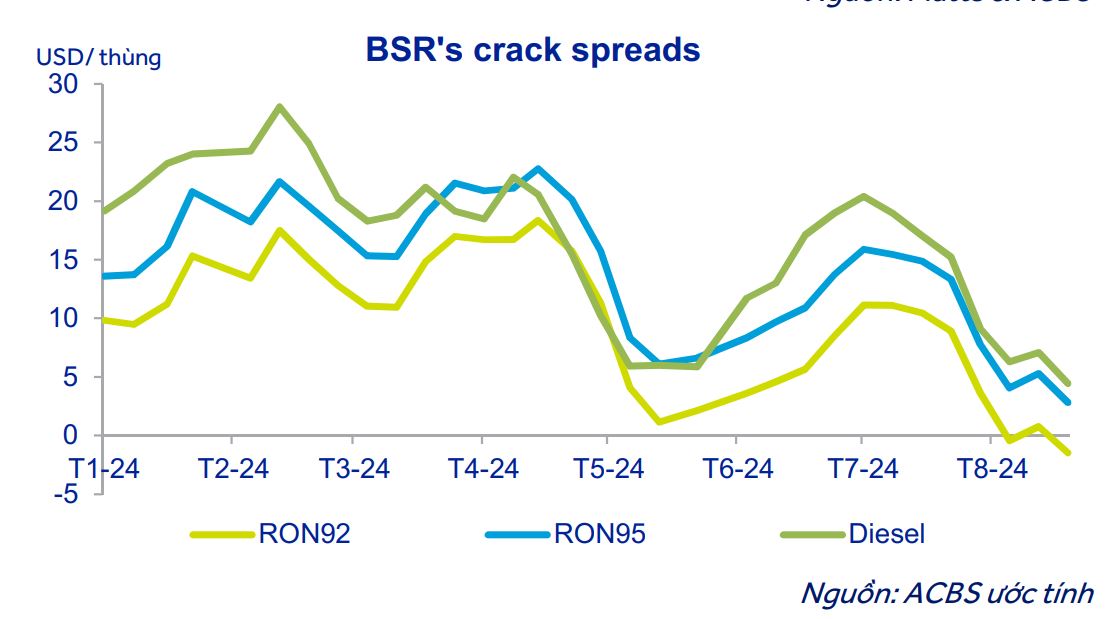

Điều này cho thấy các CTCK kỳ vọng lợi nhuận của BSR tuy có phục hồi nhưng sức bật không mạnh. Điều này là vì Crack Spread tuy có thể chạm đáy vào quý 2.2024 ở quanh vùng 12 đôla/thùng, nhưng khó bật mạnh được. Thị trường dầu mỏ được đánh giá đang trong giai đoạn thắt chặt.

Mặc dù crack spread đã bật tăng khá tốt trong tháng 7, chỉ số này đã sụt giảm trở lại trong tháng 8. Do đó, tính trung bình, crack spread của BSR đang giảm so với Q2/2024. Diễn biến này cũng khá phù hợp khi mà bên cạnh diễn biến giảm của giá dầu gần đây, BSR còn chịu cạnh tranh gia tăng từ các sản phẩm xăng dầu nhập khẩu (thuế nhập khẩu giảm xuống 0% từ mức 5% trong năm 2023).

“Bất ngờ không lỗ”, lợi nhuận quý 2 của BSR giảm -43% yoy. Nộp đơn niêm yết sàn HOSE từ tháng 8

.

Chất xúc tác niêm yết lên sàn HOSE

Mặc dù BSR không được đánh giá cao về triển vọng lợi nhuận trong năm 2024, nhưng công ty vừa cho biết đã nộp hồ sơ niêm yết lên HOSE sau khi hoàn tất 9 tiêu chí, đặc biệt là nợ quá quạn của BSR-BF.

Theo ACBS, tác động về mặt tài chính của việc BSR-BF phá sản lên BSR là rất thấp do trước đó BSR đã trích lập dự phòng đầy đủ cho khoản đầu tư trị giá VND742 tỷ này (tính đến cuối 2020).

Trong BCTC Q2/2024 của BSR, khoản đầu tư vào công ty BSR-BF đã được chuyển thành khoản đầu tư góp vốn vào đơn vị khác và khoản nợ quá hạn cũng không còn. Vì thế, việc BSR niêm yết trên sàn HOSE được đánh giá là “tính khả thi cao”.

Elibook Team cho rằng, việc niêm yết trên sàn HOSE có thể mở đường cho việc doanh nghiệp này dễ dàng hơn trong việc lựa chọn nhà đầu tư chiến lược, điều vốn đã ngưng trệ từ khi IPO năm 2017. Vì thế, chúng tôi gọi đây là “sóng định giá lại tài sản”.

Tín hiệu giao dịch ở cổ phiếu BSR được đề cập trong room zalo của Elibook Team (0977.697.420).

Sóng định giá lại tài sản nhà nước. Vì sao các CTCK nâng định giá POW, BSR, PLX?