Phân tích Doanh Nghiệp

VPB thế nào Khi FE Credit trở lại?

Niềm tin của cộng đồng của “Phố Wall Việt Nam” với cổ phiếu VPB trở lại trong tháng 8 khi mục tiêu giá và lợi nhuận được nâng lên, dựa trên triển vọng phục hồi của FE Credit.

Theo KBSV (20.8.2024), VPB là cổ phiếu đáng MUA với giá mục tiêu 25,500 đồng, dựa trên triển vọng lợi nhuận sau thuế năm 2024 là 14,296 tỷ, tăng +43% yoy. Tầm nhìn năm 2025, tăng trưởng lợi nhuận sau thuế là +38% yoy, đạt 19,757 tỷ đồng. So với hồi tháng 5, KBSV chỉ giảm nhẹ giá mục tiêu 500 đồng, so với 26,000 đồng, và giữ nguyên dự phóng lợi nhuận.

Trong khi BVSC (19.8.2024) đưa ra giá mục tiêu 23,869 đồng, với khuyến nghị MUA, dựa trên tăng trưởng lợi nhuận sau thuế năm 2024 là +51% yoy, đạt 15,096 tỷ đồng.

Vùng mục tiêu giá tháng 6, cao hơn so với tháng 6 và tháng 7. MAS (1.7.2024) có giá mục tiêu 22,800 đồng; VDSC có giá mục tiêu 23,100 đồng và HSC có giá mục tiêu 23,000 đồng.

VPB: lợi nhuận ròng quý 2 tăng 72% nhờ tín dụng tăng trở lại, FE Credit có lãi

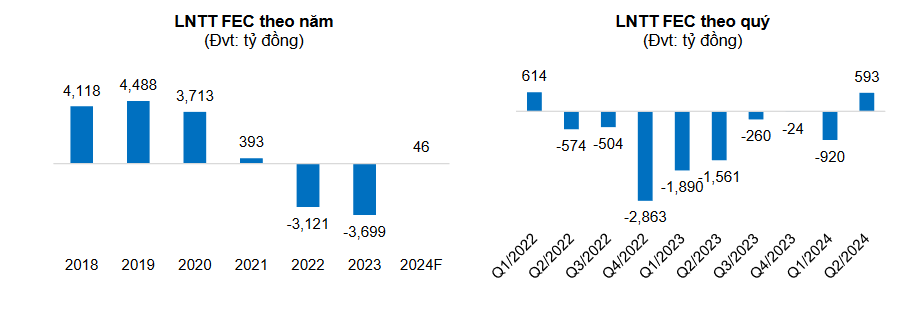

Các công ty chứng khoán đặt niềm tin vào sự phục hồi của FE Credit sẽ chuyển từ lỗ của năm 2023 sang lãi trong năm 2024.

BVSC dự phóng KQKD FE Credit sẽ hồi phục và bắt đầu có lãi trở lại trong năm 2024 dựa trên các cơ sở: (1) FEC đã tái cơ cấu gần hết danh mục cho vay; (2) Mặt bằng lãi suất duy trì ở

mức thấp cải thiện khả năng trả nợ khách hàng; (3) FEC sẽ có tăng trưởng tín dụng trở lại khi nhu cầu tín dụng tiêu dùng hồi phục và giải ngân mới của FEC cũng đã bắt đầu tăng từ tháng

4/2024; và (4) Hoạt động thu hồi nợ cũng đang có dấu hiệu cải thiện tích cực.

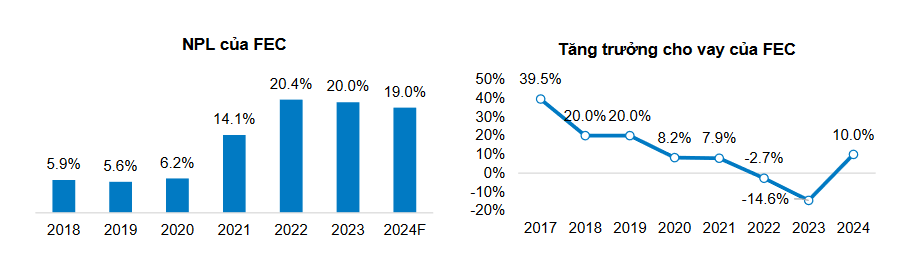

Dự báo tăng trưởng tín dụng của FEC đạt 10% trong năm 2024 nhờ nhu cầu tài chính tiêu dùng dự báo hồi phục. Tính đến cuối Q2/2024, FEC có tăng trưởng tín dụng từ HĐ kinh doanh cốt

lõi +3.5% ytd tính đến cuối Q2/2024. Trước đó, năm 2022 và 2023, tín dụng của FEC liên tục đi lùi -3% và -15%

Nếu FE Credit có lãi trở lại sẽ đóng góp đáng kể cho tăng trưởng lợi nhuận của VPB trong năm nay, khi năm 2023 FE Credit lỗ 3,698 tỷ VND, tương đương 13.5% LNTT ngân hàng mẹ (ngân hàng mẹ đang sở hữu 50% vốn của FE Credit).

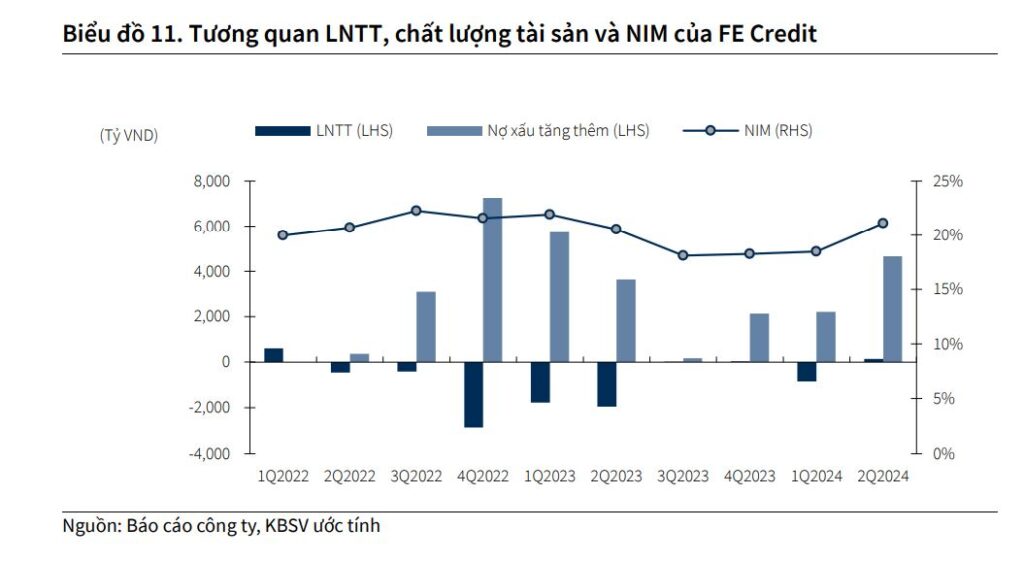

Trong 2Q2024, FE Credit đã có lãi trở lại sau quãng thời gian liên tiếp ghi nhận lỗ do chất lượng tài sản đi xuống. Cụ thể, LNTT ước tính đạt 145 tỷ VND so với quý trước lỗ 853 tỷ VND.

Sự hồi phục của FE Credit đến từ NIM được cải thiện tốt, đạt 21.1% (+2.61ppts QoQ) nhờ mặt bằng lãi suất huy động thấp cùng chất lượng tài sản dần được cải thiện tác động tích cực lên thu nhập lãi. KBSV cho rằng cần thêm 1 đến 2 quý để có thể thấy rõ hơn sự hồi phục của FE Credit.

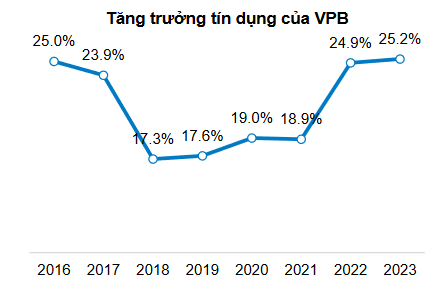

Tốc độ tăng trưởng tín dụng cao 25%

VPB có tiềm năng tăng trưởng tín dụng từ các khách hàng FDI, khách hàng DN lớn với sự hỗ trợ của SMBC. VPB cũng đang định hướng đẩy mạnh tới đối tượng cho vay khách hàng FDI

trong thời gian gần đây, số lượng khách hàng sử dụng dịch vụ của VPB đang tăng trưởng mạnh.

Chất lượng tài sản cải thiện

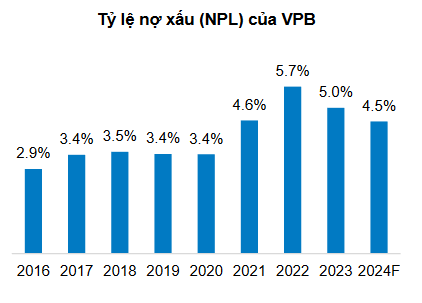

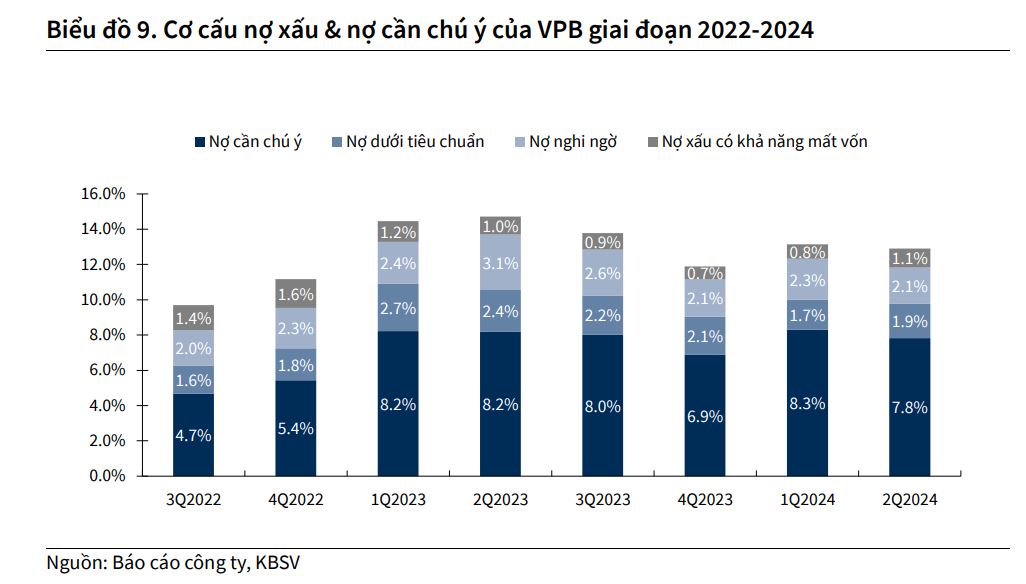

Tỷ lệ nợ xấu (NPL) của VPB được BVSC dự báo giảm 0.6% xuống 4.5% vào cuối năm 2024. Dự báo tỷ lệ nợ xấu giảm cả ở Ngân hàng mẹ và FE Credit nhờ: (1) Mặt bằng lãi suất thấp; (2) kinh

tế và thu nhập người dân hồi phục; (3) Thị trường BĐS hồi phục; và (4) Tái cơ cấu danh mục cho vay FEC với chất lượng khách hàng cao hơn.

Cho vay liên quan đến xây dựng và BĐS của VPB chiếm khoảng 41% danh mục cho vay của VPB. Cụ thể, cho vay doanh nghiệp BĐS chiếm 22.5%, cho vay mua nhà chiếm 13.8% và cho vay xây dựng chiếm 4.6%. Ngoài ra, cho vay tiêu dùng chiếm khoảng 10%. Vì thế, kỳ vọng VPB là một trong những ngân hàng được hưởng lợi lớn từ các chính sách hỗ trợ thị trường BĐS của Chính phủ để tháo gỡ khó khăn.

Trong khi đó, KBSV dự phóng tỷ lệ nợ xấu NPL của VPB sẽ giảm xuống 4.7% vào cuối năm 2024.

Tỷ lệ nợ xấu 2Q2024 của VPB đạt 5.08% (+24bps QoQ) trong đó nợ nhóm 3 và nhóm 5 tăng lần lượt 25bps QoQ và 27bps QoQ. Tỷ lệ nợ xấu của ngân hàng mẹ đạt 3.31%, không thay đổi so với quý trước trong khi NPL của FE Credit theo ước tính đạt 21.4% tăng 252bps QoQ.

Tỷ lệ nợ xấu mới tăng thêm hợp nhất theo ước tính của KBSV trong 1Q2024 đạt 1.5% chủ yếu do VPB đã thu lại phần nợ trái phiếu VAMC để thực hiện xử lý. Nợ tái cơ cấu theo TT02/2023/NHNN đạt ~ 12,400 tỷ VND, tăng 7.6% QoQ.

Hiện 97% khách hàng cơ cấu nợ theo TT02 trả nợ đúng hạn và ngân hàng kì vọng sau thời gian cơ cấu nợ các khách hàng vẫn hoàn thành nghĩa vụ với ngân hàng.

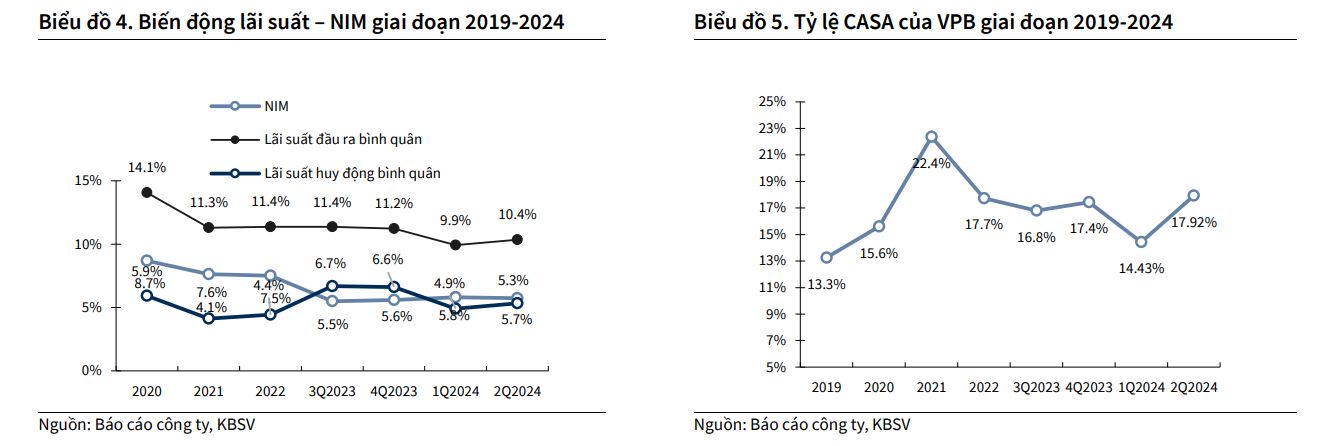

NIM kì vọng tiếp đà phục hồi trong phần còn lại của năm 2024

BVSC dự đoán NIM 2024 tăng 12 điểm cơ bản lên 5.8%. Trong khi đó, KBSV dự đoán NIM cuối năm 2024 tăng lên 6.01%.

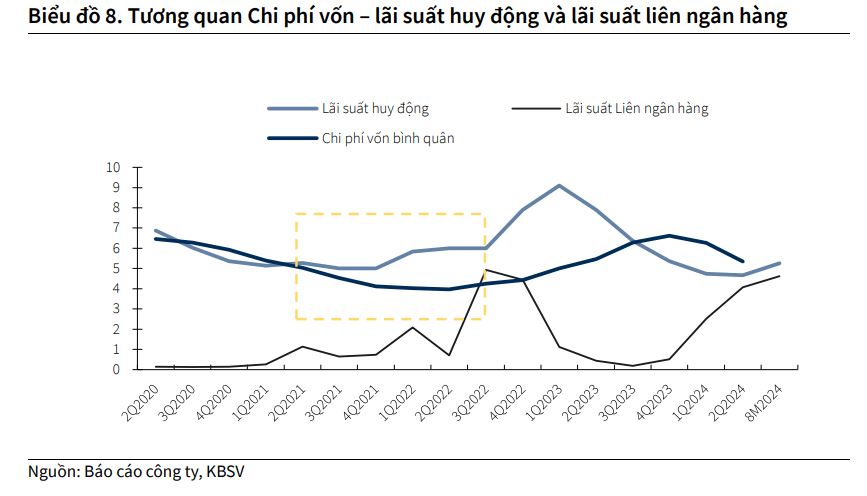

VPB có NIM quý 2 ở mức 5.73% NIM tiếp tục có sự cải thiện nhờ chi phí giảm 8.4% QoQ trong bối cảnh mặt bằng lãi suất huy động duy trì mức thấp cùng các khoản huy động lãi suất cao trong giai đoạn trước đáo hạn cùng với tỷ lệ CASA được cải thiện, đạt 17.9% (+3.49ppts QoQ).

KBSV cho rằng chi phí đầu vào (COF) của VPB sẽ tiếp tục cải thiện dựa trên các yếu tố: (1) Đáo hạn các khoản huy động lãi suất cao trong giai đoạn cuối 2022, đầu 2023; (2) KBSV giữ nguyên

quan điểm VPB sẽ duy trì lãi suất huy động 5.5 -6.0%/năm. Đây là mức lãi suất tương đối thấp so với quá khứ.

Ở chiều ngược lại, xu hướng giảm lãi suất đầu ra bình quân sẽ dần chậm lại do nhu cầu tín dụng sẽ tăng ở nửa cuối năm cùng chất lượng tài sản được cải thiện sẽ tác động tích cực đến thu nhập lãi.