Phân tích Doanh Nghiệp

Thị trường đường Việt Nam – Hỗ trợ từ Chính Phủ giúp giá đường trong nước vẫn neo mức cao

- Tính đến T8-2024, giá đường thô thế giới đạt 0.41 đô/kg, giảm -23.2% YoY và dự kiến khó quay trở lại đà tăng trong năm 2024 do tình hình cung – cầu thế giới trở nên cân bằng hơn từ việc phục hồi tình hình sản xuất đường mía tại Brazil – Quốc gia sản xuất & xuất khẩu đường lớn nhất thế giới trong mùa vụ 2023-24.

- Việt Nam là nước nhập khẩu đường chủ đạo nhưng Chính Phủ Việt Nam lại thực hiện nhiều chính sách bảo hộ ngành đường, đi kèm nguồn cầu cải thiện ~5% YoY trong năm nay, giúp giá đường trong nước vẫn neo ở mức cao. Tính đến T8-2024, giá đường An Khê tại nhà máy đạt 20,000 đồng/kg, chỉ giảm -3.8% YoY. Với các hỗ trợ từ Chính Phủ, chúng tôi kỳ vọng giá đường trong nước ở thời gian còn lại năm 2024, không nhiều biến động so với mức giá chốt cuối T8-2024.

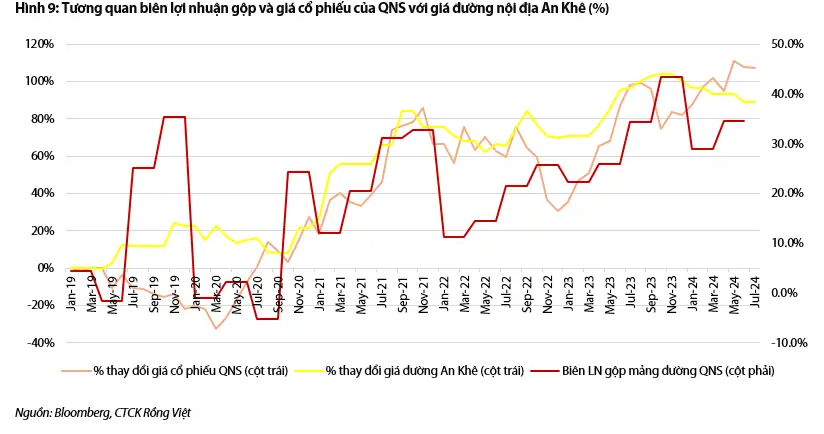

- Chúng tôi lưu ý mối liên hệ gần gũi giữa diễn biến giá đường trong nước và giá cổ phiếu ngành đường như QNS, với hệ số tương quan 92%. Do đó, chúng tôi khuyến nghị các nhà đầu tư theo dõi chặt chẽ các chuyển động của giá đường trong nước để thực hiện hành động hợp lý với các khoản đầu tư cổ phiếu ngành đường trong ngắn và dài hạn.

Lượng cung tăng lên tại Brazil góp phần giúp giá đường thế giới hạ nhiệt nhanh trong năm 2024

Tính đến T8-2024, giá đường thô thế giới đạt 0.41 đô/kg, giảm -23.2% YoY (Hình 1) và dự kiến khó quay trở lại đà tăng trong năm 2024, chủ yếu do:

- Sự phục hồi về nguồn cung tại Brazil – quốc gia sản xuất & xuất khẩu đường lớn nhất thế giới (Hình 3) khi thời tiết thuận lợi hơn cho mùa vụ 2023-24 (*). Ngoài ra, giá dầu thô giảm, kéo theo đà giảm của giá sản phẩm hóa dầu – Ethanol, cũng thúc đẩy các nhà máy đường chuyển sang nghiền mía thay vì sản xuất Ethanol (Hình 5). Qua đó, tổng sản lượng sản xuất đường thế giới mùa vụ 2023-24 đạt 183.5 triệu tấn (+2.25% YoY).

- Trong khi đó, nguồn cầu chỉ được dự đoán tăng 0.7% YoY, đạt 177.3 triệu tấn trong năm 2024, khiến thặng dư đường mở rộng thêm (Hình 2). Từ lâu, nhu cầu tiêu thụ đường toàn thế giới đã đi vào pha bão hòa với tăng trưởng CAGR 2014-24 đạt 0.5%, chủ yếu dẫn dắt bởi sự gia tăng dân số, thay vì tăng trưởng tiêu thụ trên đầu người (Hình 4).

(*) Vòng đời mía đường gồm 4 giai đoạn kéo dài từ 12 – 18 tháng: nảy mầm (germination), phân nhánh (tillering), tăng trưởng (grand growth) và trưởng thành (maturing & ripening). Trong 4 giai đoạn này, 3 giai đoạn đầu tiên đòi hỏi nhiều nước để cây tăng trưởng (750 – 1500 mm – tùy theo giai đoạn và địa điểm gieo trồng). Một mùa vụ ở Brazil bắt đầu gieo trồng từ T9 năm này đến T3 năm sau, và thực hiện thu hoạch từ T4-T8. Do đó, nếu thời tiết mưa nhiều rơi vào giai đoạn gieo trồng trên, sẽ giúp sản lượng đường ở Brazil ở mức cao.

Xét về pha thời tiết, ảnh hưởng của El Nino/La Nina lên sản lượng sản xuất đường là khác nhau giữa các quốc gia ở hai bán cầu. Cụ thể với trường hợp Brazil, El Nino gây khô hạn hơn ở phía bắc (tương tự các nước châu Á), nhưng lại ẩm ướt hơn ở phía Trung, Nam. Do Brazil có vùng sản xuất mía đường lớn, tập trung chủ yếu ở khu vực trung nam, do đó việc pha thời tiết El Nino diễn ra trong mùa vụ trồng trọt (T9-2023 đến T3-2024), đã giúp sản lượng Brazil ở mức cao. (Hình 3)

Chính sách bảo hộ ngành đường của Chính Phủ giúp giá đường Việt Nam kìm hãm được đà giảm so với thế giới

Việt Nam là nước nhập khẩu đường chủ đạo (Hình 7, 8) nhưng Chính Phủ Việt Nam lại thực hiện nhiều chính sách bảo hộ ngành đường nội địa (*), đi kèm nguồn cầu cải thiện ~5% YoY (Hình 7) giúp giá đường trong nước vẫn neo ở mức cao trong nửa đầu năm 2024.

Tính đến T8-2024, giá đường An Khê tại nhà máy đạt 20,000 đồng/kg, -3.8% YoY (Hình 6), thấp hơn đáng kể so với mức giảm của giá đường thế giới đã đề cập trước đó. Với các hỗ trợ từ Chính Phủ, chúng tôi kỳ vọng giá đường trong nước ở thời gian còn lại năm 2024, không nhiều biến động so với mức giá chốt cuối T8-2024.

(*) Quyết định số 1989/QĐ-BCT của Bộ Công Thương công bố kết quả rà soát lần thứ nhất về việc áp dụng biện pháp chống bán phá giá và chống trợ cấp đối với một số sản phẩm đường mía có xuất xứ từ Vương quốc Thái Lan (chiếm 27.3% sản lượng nhập khẩu vào Việt Nam). Mức thuế chống bán phá giá đối với một số sản phẩm đường mía của các doanh nghiệp Thái Lan là 25.73% và 32.75%; mức thuế chống trợ cấp là 4.65%, áp dụng đến 15/6/2026. Điều này dẫn đến lượng đường thô và đường tinh luyện nhập khẩu vào Việt Nam (trừ đường lậu) đã có sự sụt giảm rõ rệt so với các năm trước. (Hình 8)

Tuy nhiên, việc áp thuế trên khiến lượng đường nhập lậu vào Việt Nam có xu hướng tăng trong H1-2024, chủ yếu là đường phá giá của Thái Lan đi qua con đường tiểu ngạch qua hai nước Lào và Campuchia (theo VSSA). Tính riêng trong năm 2023, đường nhập lậu ghi nhận 600 nghìn tấn (tương đương 63% năng lực sản xuất trong nước). Do đó, ngày 18/07/2024, Chính Phủ có văn bản số 1798/PC-VPCP điều chuyển kiến nghị của Hiệp hội Mía đường Việt Nam (VSSA) về Hoạt động phối hợp kiểm soát gian lận thương mại đường nhập lậu từ Thái Lan qua Lào vào Việt Nam đến Bộ Công Thương.

Ghi chú hình 7: Sản lượng sản xuất đường trong nước sụt giảm mạnh sau 2019 do (1) Việt Nam chính thức thực hiện cam kết ATIGA từ ngày 1.1.2020, do đã xóa bỏ hạn ngạch và cắt giảm thuế nhập khẩu từ 80 – 85% xuống chỉ còn 5%, (2) đường nhập lậu từ Thái Lan ngày càng tăng chủ yếu do đường xuất khẩu của nước này được trợ giá nên giá thành về đến Việt Nam luôn thấp hơn đường sản xuất trong nước Việt Nam. Đường giá rẻ & chịu thuế ít hơn từ Thái Lan hoặc các nước lân cận tràn vào Việt Nam khiến đường trong nước vấp phải cạnh tranh cao hơn.

Chúng tôi lưu ý điểm quan trọng, các doanh nghiệp ngành đường như QNS phải bảo hiểm giá thu mua cho người nông dân, tối thiểu 0.9 triệu đồng/tấn để bảo vệ cho người nông dân (giá đường 20,000 đồng/kg có thuế, tương đương giá thu mua mía 1.3 triệu đồng/tấn), do đó, nếu giá đường giảm mạnh, lợi nhuận các doanh nghiệp này sẽ bị ảnh hưởng đáng kể.

Do đó, chúng tôi nhận thấy mối liên hệ gần gũi giữa diễn biến giá đường trong nước và giá cổ phiếu ngành đường như QNS, với hệ số tương quan 92%. Tổng hợp lại, chúng tôi khuyến nghị các nhà đầu tư theo dõi chặt chẽ các chuyển động của giá đường trong nước liên quan đến các khoản đầu tư cổ phiếu ngành đường trong ngắn và dài hạn. (Hình 9)

Đọc thêm:

CTCK HSC (16/9/2024) nâng khuyến nghị đối với QNS lên Mua vào và điều chỉnh tăng 4% giá mục tiêu lên 57,300đ.

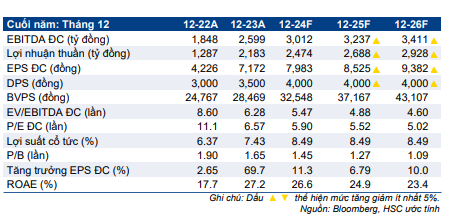

▪ Công ty có triển vọng tổng thể tốt hơn so với dự báo trước đó của chúng tôi, nhờ giá bán bình quân và sản lượng tiêu thụ đường cao hơn dự báo. Chúng tôi tăng 1-13% dự báo lợi nhuận cho giai đoạn 2024-2026. Dự báo mới của chúng tôi cho thấy lợi nhuận tăng trưởng lần lượt 13%, 9%, và 9% trong năm 2024, 2025, và 2026.

▪ QNS đang giao dịch với mức định giá thấp, với P/E trượt dự phóng 1 năm là 5.6 lần, thấp hơn 0.4 độ lệch chuẩn (hoặc 11%) so với bình quân từ tháng 1/2017 ở mức 6.4 lần. Lợi suất cổ tức hấp dẫn ở mức 8.5%.

Sự kiện: Cập nhật tình hình HĐKD mảng đường & sữa đậu nành

Giá đường thế giới đang giao dịch ở mức thấp hơn nhiều so với mức đỉnh, trong khi giá đường trong nước tương đối ổn định từ đầu năm tới nay, dao động trong biên độ hẹp 20,000-21,000đ/kg đối với đường RS.

Trong 7 tháng đầu năm 2024, giá bán đường bình quân của QNS nằm ở mức khoảng 20,000đ/kg (đã trừ 5% thuế GTGT), cao hơn dự báo của HSC. Với sữa đậu nành, mảng này chưa phục hồi như chúng tôi kỳ vọng.

Tác động: Điều chỉnh tăng dự báo cho giai đoạn 2024-2026

HSC tăng 1-13% dự báo lợi nhuận thuần cho giai đoạn 2024-2026 sau khi điều chỉnh tăng dự báo lợi nhuận mảng đường nhờ giá bán bình quân và sản lượng tiêu thụ tăng. Trong khi đó, chúng tôi giảm dự báo lợi nhuận mảng sữa đậu nành do mảng này chưa phục hồi đúng như kỳ vọng.

Theo đó, lợi nhuận thuần dự báo đạt lần lượt 2,474 tỷ đồng cho năm 2024 (tăng trưởng 13%), 2,928 tỷ đồng cho năm 2025 (tăng trưởng 9%) và 2,688 tỷ đồng cho năm 2026 (tăng trưởng 9%).

Dự báo EPS mới cho giai đoạn 2024-2026 cao hơn 9-22% so với bình quân dự báo thị trường.

Định giá và khuyến nghị

Sau khi điều chỉnh tăng dự báo lợi nhuận, HSC tăng 4% giá mục tiêu lên 57,300đ. Với tiềm năng tăng giá là 22% so với thị giá hiện tại, chúng tôi nâng khuyến nghị đối với QNS lên Mua vào. Công ty có triển vọng tích cực hơn dự báo trước đó của chúng tôi với tốc độ tăng trưởng 1 con số cao trong năm 2025-2026, định giá thấp, và lợi suất cổ tức hấp dẫn.

Trong buổi trao đổi với chuyên viên phân tích, BLĐ cho biết Công ty có thể duy trì việc chi trả cổ tức bằng tiền mặt ở mức 4,000đ/cp, tương đương với lợi suất cổ tức 8.5%, cao hơn nhiều so với lãi suất tiền gửi ngân hàng ở thời điểm hiện tại.

QNS đang giao dịch với P/E trượt dự phóng 1 năm là 5,6 lần, thấp hơn 0.4 độ lệch chuẩn (hoặc 11%) so với bình quân từ tháng 1/2017 ở mức 6.4 lần. Cổ phiếu cũng có P/E dự phóng năm 2025 là 5,5 lần, thấp hơn nhiều so với bình quân các công ty cùng ngành ở mức 15.8 lần