Phân tích Doanh Nghiệp

CTD trả cổ tức tiền mặt 10% khó hỗ trợ cho giá cổ phiếu

Trong tài liệu chuẩn bị cho cuộc họp ĐHCĐ 19/10 tới, CTD bất ngờ có thêm điều khoản trả cổ tức tiền mặt 1,000 đồng/cổ phiếu. Elibook Team cho rằng động thái này khó hỗ trợ cho giá cổ phiếu bởi lo ngại về chất lượng nợ xấu quay trở lại. Trong năm tài chính 2025, Coteccons đặt mục tiêu với doanh thu hợp nhất là 25,000 tỷ đồng (tương đương 1 tỷ USD) và lợi nhuận sau thuế là 430 tỷ đồng, lần lượt tăng 18% và 54% so với con số thực hiện năm 2024.

Trên đồ thị giá, cổ phiếu CTD hiện đang có RS là 43, nằm trong số cổ phiếu hoạt động kém trên thị trường. Cổ phiếu CTD có tín hiệu bán vào giữa tháng 7 khi thủng MA50 ngày, sau khi thất bại tạo ra điểm breakout mẫu hình Chiếc Cốc Tay Cầm. Elibook Team đã cắt lỗ cổ phiếu này trong đợt giao dịch đó. Đồng thời khép lại gần 2 năm gắn bó ở cổ phiếu này trong quá trình tăng giá 330% từ đáy tháng 11/2022 lên đỉnh tháng 6 năm 2024.

Đây cũng là đầu tiên sau gần 2 năm, CTD lại bị thủng MA200 ngày và hiện đang nằm thấp hơn đường trung bình động quan trọng này. Mặc dù CTD đang cố gắng tích lũy tại MA50 ngày, nhưng với đỉnh sau thấp hơn đỉnh trước, đáy sau thấp hơn đáy trước, và phá thủng đáy tháng 4.2024 cho thấy, CTD đang ở trong sự điều chỉnh trung hạn. Do đó, Elibook Team không còn đưa CTD trở lại danh sách theo dõi, ngay cả khi VN-Index có ngày FTD (bùng nổ theo đà) vào ngày 16 tháng 8, khởi đầu cho một xu hướng tăng giá mới.

Các mùa ĐHCĐ thường gắn với các câu nói nổi tiếng của chủ tịch Bolat. Không biết ĐHCĐ năm 2025 sẽ có câu nói kinh điển nào nữa không?

“Lần sau cổ phiếu giảm, đừng bán nhớ mua”- ĐHCĐ 2023 (25/4/2023)

“Rất nhanh thôi mọi người sẽ thấy thị trường đang định giá quá thấp cổ phiếu CTD”- ĐHCĐ 2024 (26/3/2024)

Mua cổ phiếu chỉ vì cổ tức không phải là hành động khôn ngoan của nhà đầu tư. 21 bài học của William O’Neil chỉ ra cạm bẫy từ việc ham mua cổ phiếu trả cổ tức cao và P/E thấp.

Lý do khiến CTD bị thị trường “thất sủng” là do lo ngại nợ xấu gia tăng trở lại. P/B của CTD hiện còn 0.74 lần.

Các CTCK đang hạ triển vọng ở cổ phiếu này.

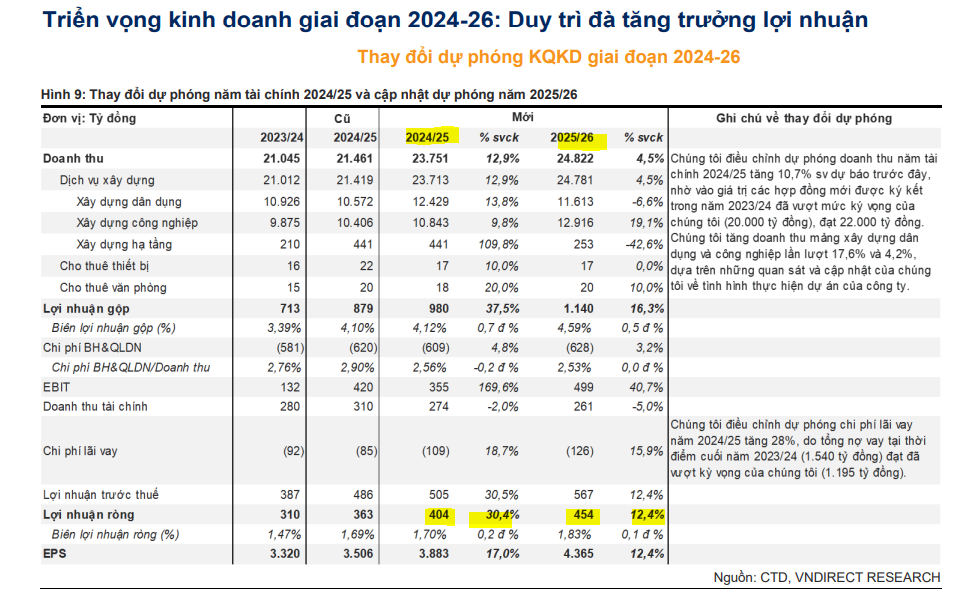

VNDirect (11.10.2024) vừa giảm 13.6% giá muc tiêu xuống 69,300 đồng (Trung Lập). Dự phóng lợi nhuận ròng năm tài chính 2024/25 và 2025/26 lần lượt tăng trưởng 30.4%/12.4% svck lên 404 tỷ đồng và 454 tỷ đồng

Sai lầm số 8 của các nhà đầu tư chứng khoán: Mua cổ phiếu vì ham cổ tức cao và P/E thấp

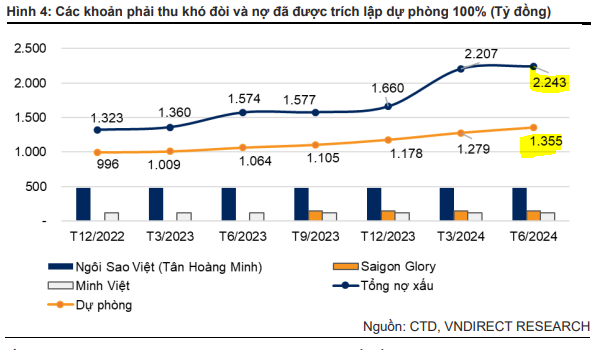

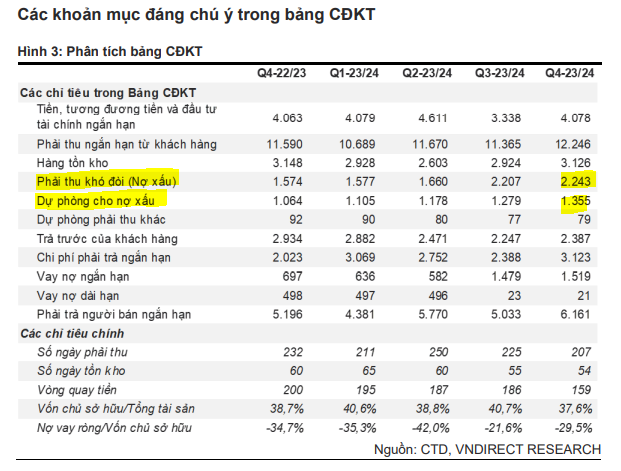

Khoản phải thu khó đòi tiếp tục gia tăng vào quý 4, nhưng kỳ vọng giảm trong vòng vài năm tới

Khoản phải thu được phân loại là nợ xấu đã tăng 1.6% so với quý trước và 35.1% từ đầu năm vào Q4 năm 2023/24.

Dự phòng cho nợ xấu tăng 6.0% so với quý trước và 15.1% từ đầu năm vào cuối Q4, đạt 1,355 tỷ đồng vào cuối Q4.. VNDirect kỳ vọng mức trích lập dự phòng sẽ giảm trong những năm tới nhờ vào việc công ty đã áp dụng cách tiếp cận thận trọng hơn trong việc lựa chọn các hợp đồng để thực hiện.

Các khoản nợ xấu lớn từ các khách hàng như Tân Hoàng Minh, Minh Việt, Saigon Glory, vẫn không thay đổi so với quý trước, lần lượt ở mức 484 tỷ đồng, 122 tỷ đồng và 143 tỷ đồng. Nợ của ba dự án kể trên đã trích lập dự phòng 100%.

Mức trích lập dự phòng được kỳ vọng sẽ giảm trong những năm tới nhờ vào việc công ty đã áp dụng cách tiếp cận thận trọng hơn trong việc lựa chọn các hợp đồng để thực hiện, từ đó giảm thiểu rủi ro hình thành nợ khó đòi, cũng như việc thu hồi lại được phần nào các khoản phải thu.

Backlog đảm bảo tăng trưởng doanh thu năm 2024/25.

Trong năm 2023/24, tổng giá trị hợp đồng ký mới đạt 22,000 tỷ đồng. Tính đến cuối Q4 năm 2023/24, backlog của CTD đạt khoảng 30,000 tỷ đồng, trong đó 20,000 tỷ đồng dự kiến được ghi nhận trong năm 2024/25.

VNdirect ước tính tổng giá trị hợp đồng ký mới giai đoạn năm tài chính 2024-26 của CTD đạt 44,280 tỷ đồng

Tính đến cuối Q4 năm 2023/24, backlog của CTD đạt khoảng 30,000 tỷ đồng, trong đó 20,000 tỷ đồng dự kiến được ghi nhận trong năm 2024/25. Cơ cấu backlog bao gồm:

1) bất động sản công nghiệp, chiếm khoảng 50%, chủ yếu được thúc đẩy bởi các hợp đồng với doanh nghiệp FDI;

2) bất động sản nhà ở, chiếm 45%, được hỗ trợ bởi việc bán hàng lại (repeat-sales) cho các chủ đầu tư lớn, từ đó đảm bảo dòng doanh thu ổn định;

và 3) còn lại (bất động sản du lịch và nghỉ dưỡng, xây dựng hạ tầng), chiếm 5%

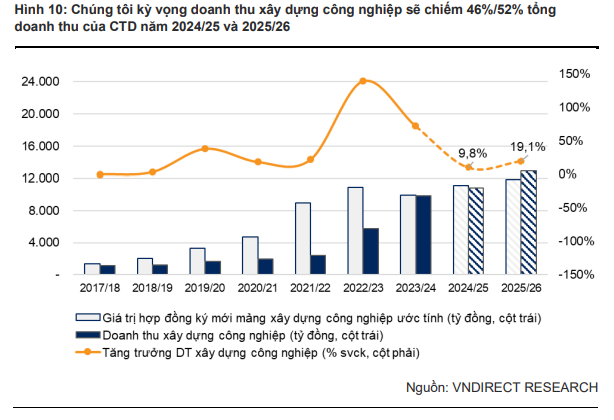

Xây dựng công nghiệp được hỗ trợ bởi vai trò ngày càng tăng của Việt Nam trong chuỗi cung ứng công nghệ toàn cầu.

Làn sóng FDI đang gia tăng, cùng với những nỗ lực chủ động của Việt Nam trong việc củng cố vai trò của mình trong ngành công nghệ toàn cầu, cho thấy một xu hướng mạnh mẽ trong việc xây dựng các cơ sở sản xuất chất lượng cao trong những năm tới.

Kinh nghiệm xây dựng các dự án nhà máy cho các chủ đầu tư lớn sẽ giúp CTD trở thành một trong các ứng cử viên hàng đầu khi các nhà sản xuất nước ngoài khác chính thức gia nhập thị trường Việt Nam trong thời gian tới

VNDirect dự báo CTD sẽ ghi nhận doanh thu xây dựng công nghiệp ở mức 10,843 tỷ đồng trong năm 2024/25 và 12,916 tỷ đồng trong năm 2025/26, lần lượt tăng trưởng 9.8%/19.1% svck.

Thời gian qua, nhiều nhà sản xuất công nghệ trên thế giới dự định đầu tư mở rộng hoạt động sản xuất tại Việt Nam.

Vào tháng 6/2024, Amkor (Hàn Quốc) đã tăng vốn đầu tư vào Việt Nam thêm 1.1 tỷ USD, sau khi khánh thành nhà máy Amkor Technology Vietnam tại KCN Yên Phong II-C (Bắc Ninh) vào tháng 10/2023 với tổng mức đầu tư 1.6 tỷ USD.

Marvell Technology (Mỹ) sẽ tiếp tục đầu tư vào Việt Nam, với mục tiêu biến Marvell Vietnam thành trung tâm thiết kế vi mạch lớn thứ ba trên toàn cầu trong vòng 2-3 năm tới, sau các trung tâm ở Mỹ và Ấn Độ

Trong năm 2023/24, CTD và Unicons đã khởi công xây dựng các dự án nhà máy Suntory PepsiCo vào tháng 4/2024 (tại KCN Hựu Thạnh – Long An, dự án có tổng vốn đầu tư 300 triệu USD), nhà máy sản xuất trang sức Pandora vào tháng 5 (tại KCN VSIP III – Bình Dương, có tổng mức đầu tư 150 triệu USD), dự án Logos Yên Phong IIA (Bắc Ninh) là tổ hợp kho bãi, nhà xưởng và văn phòng cho thuê vào tháng 6, và KCN Sembcorp Logistics Park Thủy Nguyên (Hải Phòng) cũng vào tháng 6.

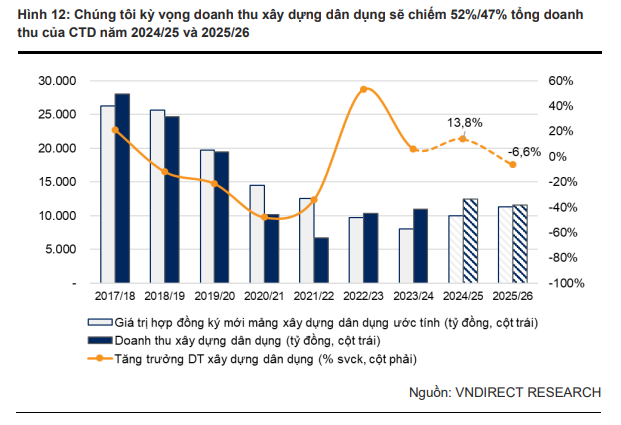

Xây dựng dân dụng duy trì ổn định nhờ mối quan hệ lâu năm với các chủ đầu tư.

Trong giai đoạn 2024-26, nỗ lực giải quyết các khó khăn pháp lý dự án của cơ quan chính quyền các địa phương sẽ giúp cho càng nhiều dự án được tháo gỡ pháp lý, qua đó nguồn cung căn hộ mới cũng sẽ tăng lên cùng với nhu cầu xây dựng.

CTD có ưu thế là khả năng đáp ứng các yêu cầu khắt khe của các chủ đầu tư BĐS hàng đầu. Trong bối cảnh thị trường bất động sản nhà ở chưa hoàn toàn phục hồi, chiến lược lựa chọn các chủ đầu tư có tình hình tài chính mạnh và lịch sử thanh toán đáng tin cậy là yếu tố quan trọng để đảm bảo dòng tiền ổn định của CTD.

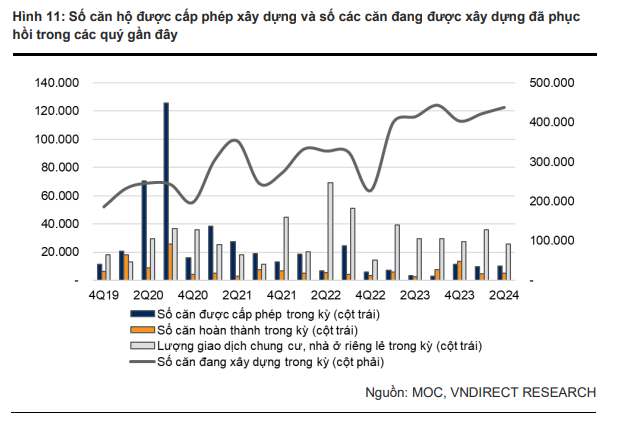

Nhờ nỗ lực giải quyết các khó khăn pháp lý dự án của cơ quan chính quyền các địa phương, số lượng giấy phép xây dựng đã phục hồi trong các quý gần đây.

Theo dữ liệu từ Bộ Xây dựng, 19 dự án (~10,230 căn hộ) đã được cấp phép trong Q2/24, so với 19 dự án (~9,774 căn hộ) trong quý Q1/24 và 15 dự án (~3,239 căn hộ) trong Q2/23.

Hoạt động xây dựng cũng được cải thiện, với 998 dự án (~437,153 căn hộ) đang được thi công tính đến cuối Q2/24. Số căn hộ hoàn thành đạt 19 dự án (~9,711 căn hộ) trong Q2/24, so với 21 dự án (~8,333 căn hộ) trong quý Q2/23.

CTD duy trì khối lượng công việc ổn định thông qua các dự án với các chủ đầu tư quen thuộc. Trong năm 2023/24, CTD và Unicons đã khởi công xây dựng các dự án Golden Crown (DojiLand, 1ha, Hải Phòng) và Eaton Park (Gamuda Land, 3,7ha, TP.HCM) vào tháng 12/2023, TTC Plaza (TTC Land, 12,2ha, Đà Nẵng) vào tháng 1/2024, Legend City (CTCP Thép Việt Đức, 60ha, Vĩnh Phúc) và Imperia Smart City – The Sola Park (MIK Group, 14,3ha, Hà Nội) vào tháng 4, Sunset Village (Sun Group, Phú Quốc) vào tháng 8…