Phân tích Doanh Nghiệp

SZC: Triển vọng từ giá cho thuê KCN Châu Đức tăng 12% nhờ dòng vốn FDI đổ vào Bà Rịa-Vũng Tàu.

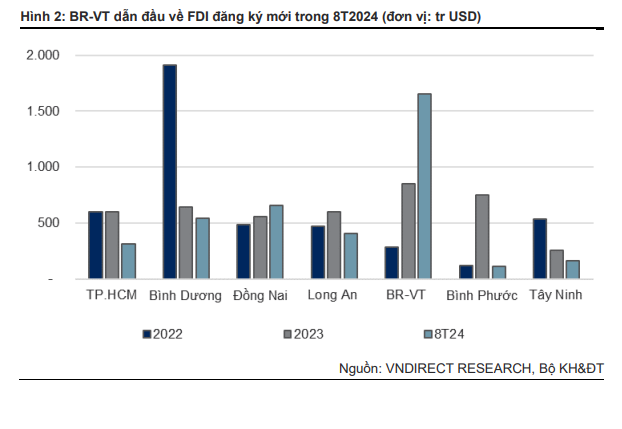

Niềm tin đang trở lại khi với SZC khi dòng vốn FDI vào Việt Nam và Bà Rịa- Vũng Tàu tích cực. Tính đến ngày 31/9, tổng vốn đầu tư nước ngoài (FDI) đăng ký vào Việt Nam đạt hơn 24.78 tỷ USD, tăng 11.6% so với cùng kỳ năm 2023, vốn thực hiện của dự án FDI ước đạt khoảng 17.3 tỷ USD, tăng 8.9%.

Bà Rịa Vũng Tàu đứng đầu cả nước về thu hút FDI với 1.65 tỷ đôla vốn đăng ký mới trong 8 tháng đầu năm. Với diện tích cho thuê là 1,109ha tại KCN Châu Đức, SZC chiếm 31.4% diện tích đất cho thuê và 50.3% quỹ đất có thể cho thuê còn lại tại BR-VT.

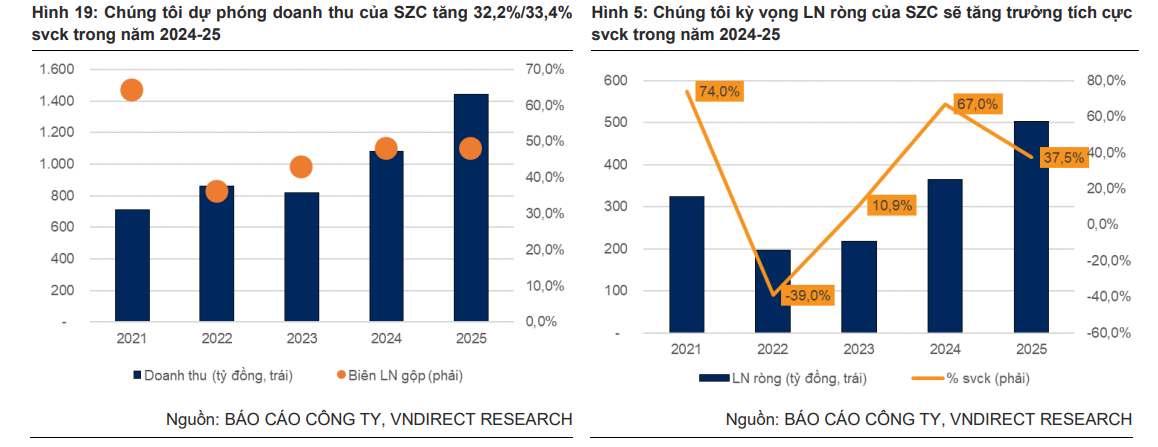

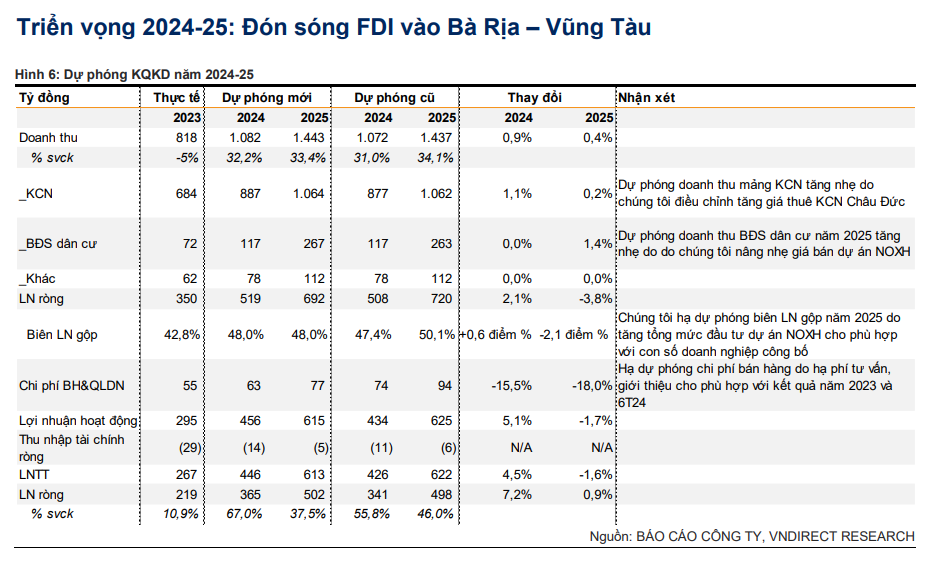

Các CTCK trong tháng 9 và tháng 10 đã có kỳ vọng tích cực với SZC. Theo đó, VNDirect (10/10/2024) đưa ra giá mục tiêu 42,900 đồng (nâng khuyến nghị lên Khả Quan), dựa trên việc nâng 7.2% LN ròng 2024 lên 365 tỷ (tăng +67% yoy) và gần như giữ nguyên dự phóng LN ròng năm năm 2025 lên 502 tỷ đồng (tăng +37.5% yoy).

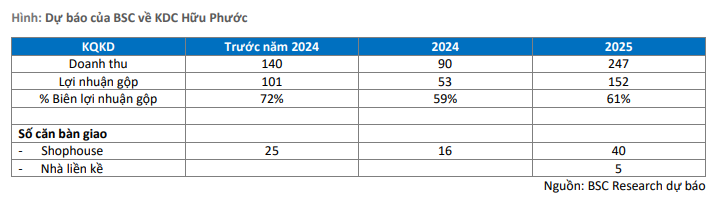

Trước đó, BSC (27.9.2024) nâng giá mục tiêu từ 32,200 lên 44,500 đồng (MUA). Điều này dựa trên kỳ vọng LNST – CĐTS năm 2024 đạt 237 tỷ VNĐ (+8% yoy), và LNST – CĐTS năm 2025 đạt 526 tỷ VNĐ (+122% yoy).

Trên đồ thị giá, cổ phiếu SZC có RS (sức mạnh giá tương đối) là 64, nằm trong số các cổ phiếu hoạt động vừa phải. Sóng ngành bất động sản KCN chưa xuất hiện.

SZC hiện đang nằm dưới MA200 ngày và đang cố gắng tích lũy quanh MA50 ngày. Do đó, Elibook Team vẫn chưa đưa SZC trở lại danh sách Leader Board như từ quý 2.2023 đến quý 2.2024. Cổ phiếu này vẫn cần thêm thời gian để lấy lại sức mạnh và do đó cần chọn thời điểm hợp lý hơn để trở lại giao dịch. Chi tiết liên hệ Elibook Team qua zalo 0977.697.420 để có tín hiệu giao dịch.

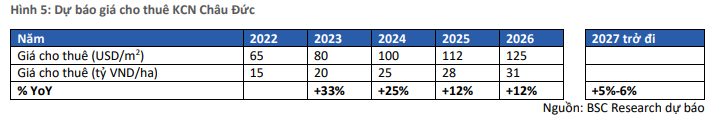

BSC duy trì kỳ vọng giá cho thuê KCN Châu Đức sẽ tiếp tục tăng trưởng 12% trong 2 năm tới nhờ (1) hạ tầng giao thông hoàn thiện, (2) giá cho thuê BRVT rẻ tương đối so với các tỉnh phía Nam.

BSC kỳ vọng SZC sẽ cho thuê 30 – 40 ha đất/năm trong 2 năm tới nhờ (1) hưởng lợi từ hệ sinh thái Tripod (2) FDI tại BRVT tăng, (3) Quỹ đất từ các KCN hiện hữu BRVT không còn nhiều.

Trong khi đó, điểm rơi bàn giao KDC Hữu Phước 1 vào năm 2025 nhờ GPMB xong 2.8 ha, hoàn tất hạ tầng.

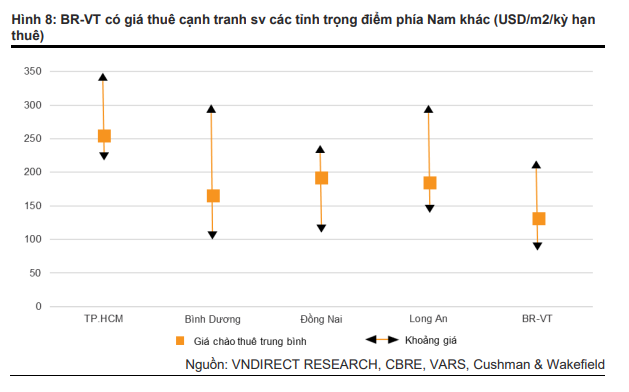

Cùng quan điểm, VNDirect cho rằng KCN Châu Đức có thể hưởng lợi từ làn sóng FDI vào BR-VT. Hoạt động cho thuê tại KCN Châu Đức sẽ tăng trưởng mạnh mẽ trong những năm tới vì: 1) KCN này chiếm 50.3% diện tích đất KCN còn lại có thể cho thuê của BR-VT tại cuối Q2/24; 2) KCN này có giá thuê cạnh tranh sv các đối thủ cùng ngành tại BR-VT và các tỉnh trọng điểm khác ở phía Nam.

Bà Rịa – Vũng Tàu tiếp tục thu hút dòng vốn FDI mạnh mẽ.

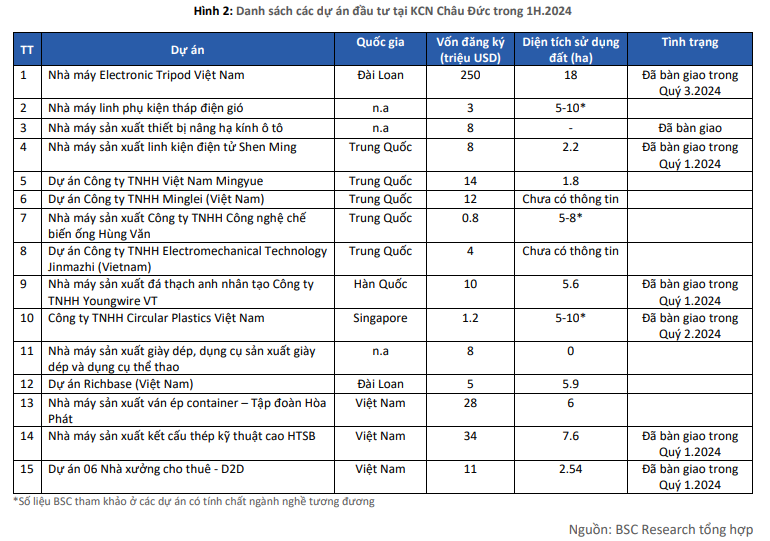

Trong 8T24, BR-VT ghi nhận 1.65 tỷ USD vốn FDI đăng ký mới, đứng đầu cả nước về thu hút FDI với những dự án nổi bật như: nhà máy Bio-BDO của Hyosung (730 triệu USD), nhà máy Electronic Tripod Vietnam (250 triệu USD) và nhà máy thiết bị đầu cuối thông minh BOE Việt Nam (275 triệu USD).

Kết quả ấn tượng này đền từ: 1) hạ tầng giao thông BR-VT ngày càng được cải thiện; và 2) giá thuê đất KCN tại BR-VT thấp hơn sv các tỉnh trọng điểm phía Nam khác.

FDI vào Vũng Tàu kỳ vọng vẫn sẽ duy trì khả quan trong năm 2025. Một lần nữa cần nhắc lại, tổng vốn đầu tư đăng ký FDI đạt 1.9 tỷ USD trong 8 tháng đầu năm (+3.35 lần so với cùng kỳ năm 2023). Đây là mức tăng trưởng FDI đột biến khi so sánh với giai đoạn 2021 – 2023 (Tổng vốn đăng ký FDI: 0.2 – 0.7 tỷ USD/năm).

Sang năm 2025, BSC cho rằng xu hướng FDI vào Vũng Tàu vẫn duy trì khả quan nhờ: (1) Thứ nhất, nỗ lực UBND tích cực thu hút đầu tư thông qua các chương trình xúc tiến, (2) Thứ hai, BSC nhấn mạnh lại hạ tầng cải thiện, đi kèm giá cho thuê rẻ tương đối so với các tỉnh ở Khu vực phía Nam là lợi thế lớn để Vũng Tàu thu hút FDI về.

Trong năm 2025, UBND tỉnh Vũng Tàu đặt kế hoạch tổng vốn đầu tư đăng ký FDI đạt 1.5 tỷ USD – tương đương kế hoạch 2023 – 24.

KCN Châu Đức có thể hưởng lợi từ làn sóng FDI vào BR-VT.

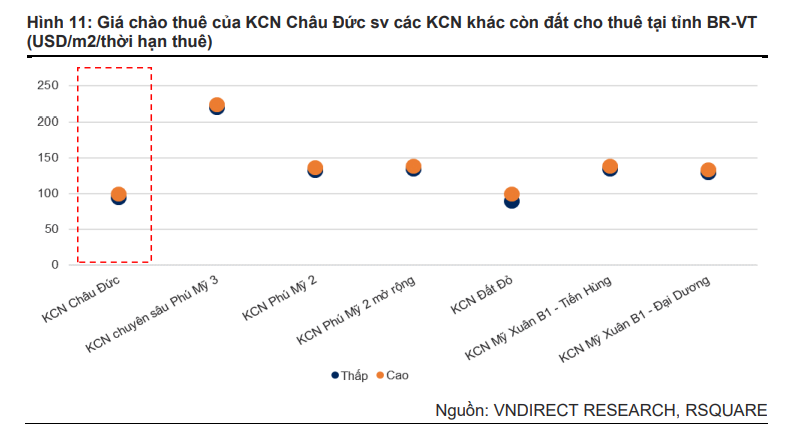

VNDirect tin rằng hoạt động cho thuê tại KCN Châu Đức sẽ tăng trưởng mạnh mẽ trong những năm tới vì: 1) KCN này chiếm 50.3% diện tích đất KCN còn lại có thể cho thuê của BR-VT tại cuối Q2/24; 2) KCN này có giá thuê cạnh tranh sv các đối thủ cùng ngành tại BR-VT và các tỉnh trọng điểm khác ở phía Nam.

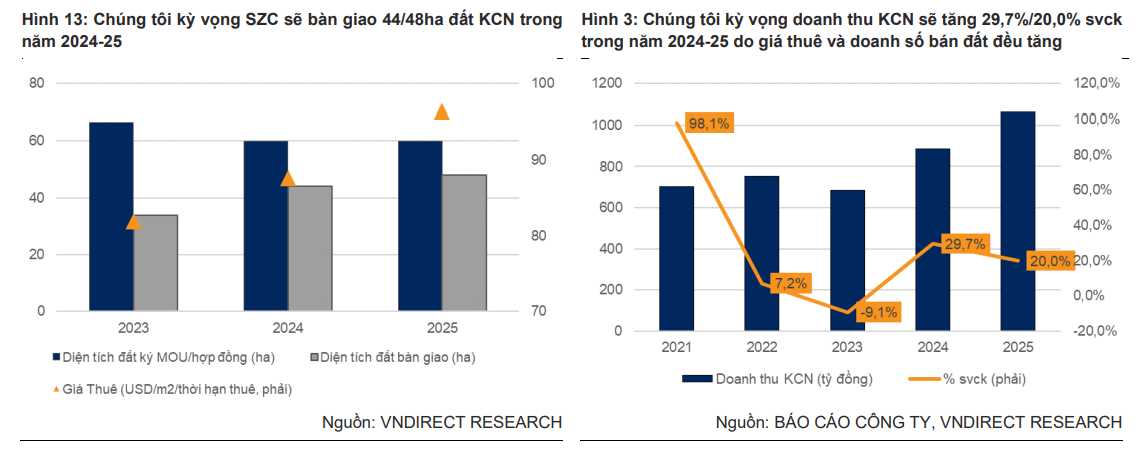

VNDirect kỳ vọng giá thuê tại KCN Châu Đức sẽ tăng 7%/10% svck (sv 6%/11% svck trong dự phóng trước đó) đạt 88/96 USD/m2/kỳ hạn thuê trong năm 2024-25. Dự phóng doanh thu KCN sẽ tăng trưởng 29.7%/20.0% svck, đạt 887 tỷ đồng/1,064 tỷ đồng trong năm 2024-25, tăng nhẹ sv dự phóng trước đó.

Giá thuê trung bình các KCN tại BR-VT trong Q2/24 rơi vào khoảng 131 USD/m2/kỳ hạn thuê (dao động từ 90 – 224 USD/m2/kỳ hạn thuê), thấp hơn khoảng 21%-49% so với giá thuê trung bình tại các tỉnh trọng điểm khác ở phía Nam.

Trong khi đó, BSC duy trì kỳ vọng giá cho thuê KCN Châu Đức sẽ tiếp tục tăng trưởng 12% trong 2 năm tới nhờ hạ tầng giao thông của tỉnh Bà Rịa – Vũng Tàu ngày càng đồng bộ.

Dư địa để tăng giá Khu công nghiệp ở Vũng Tàu còn rất lớn. Hiện tại, giá khu công nghiệp ở Vũng Tàu dao động ở mức 100 – 140 USD/m2 (KCN Châu Đức: 100 USD/m2 , Phú Mỹ 2: 140 USD/m2 ), thấp hơn 15-35% so với các tỉnh lân cận như Bình Dương (Nam Tân Uyên 3: 140 – 150 USD/m2 , Mỹ Phước 2,3: 170 -200 USD/m2 ), Đồng Nai (Nhơn Trạch: 160 – 170 USD/m2 ).

Trên cơ sở đó, BSC xây dựng kịch bán giá KCN Châu Đức tăng +12% yoy trong năm 2025 – 2026, và sau đó +5% -6% yoy từ 2027 trở đi.

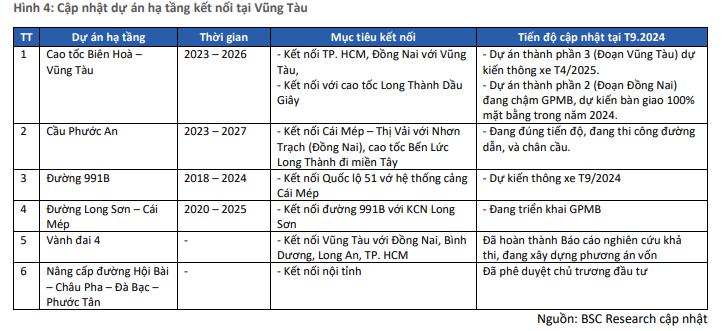

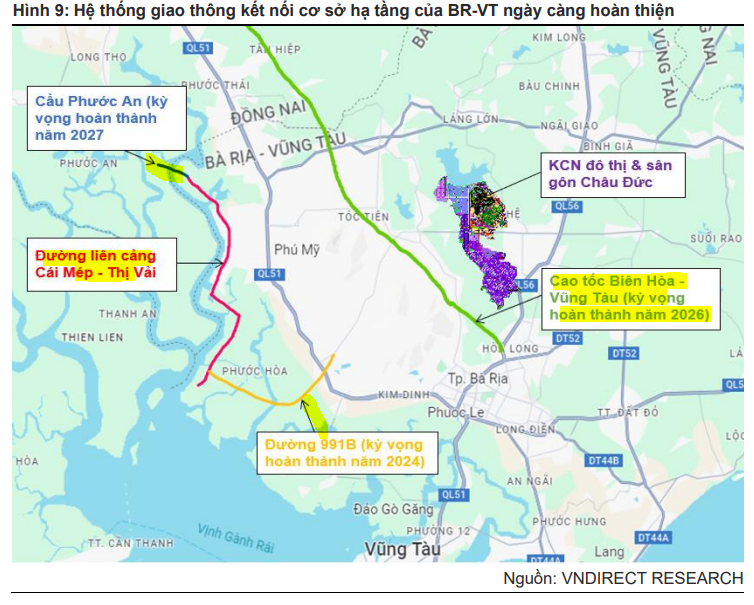

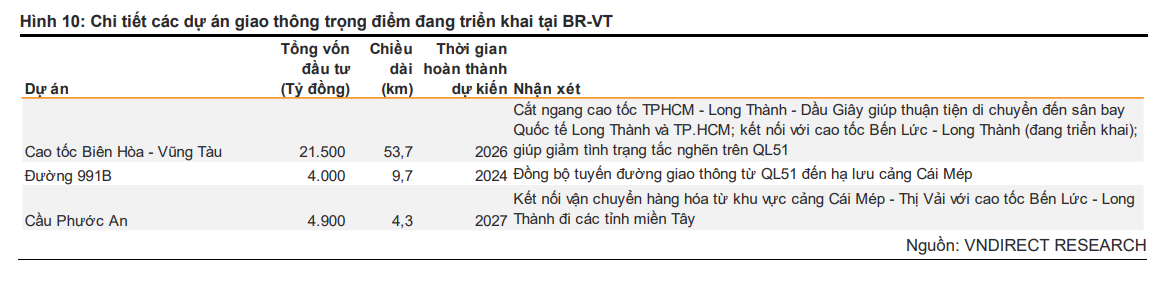

Hệ thống giao thông kết nối hạ tầng ngày càng đồng bộ.

Trong 2023, BR-VT đã khởi công xây dựng hai dự án giao thông quan trọng kết nối với Đồng Nai: cao tốc Biên Hòa – Vũng Tàu và cầu Phước An.

Bên cạnh đó, tỉnh cũng đang triển khai dự án đường 991B, kết nối quốc lộ 51 và cao tốc Biên Hòa – Vũng Tàu với cụm cảng Cái Mép – Thị Vải.

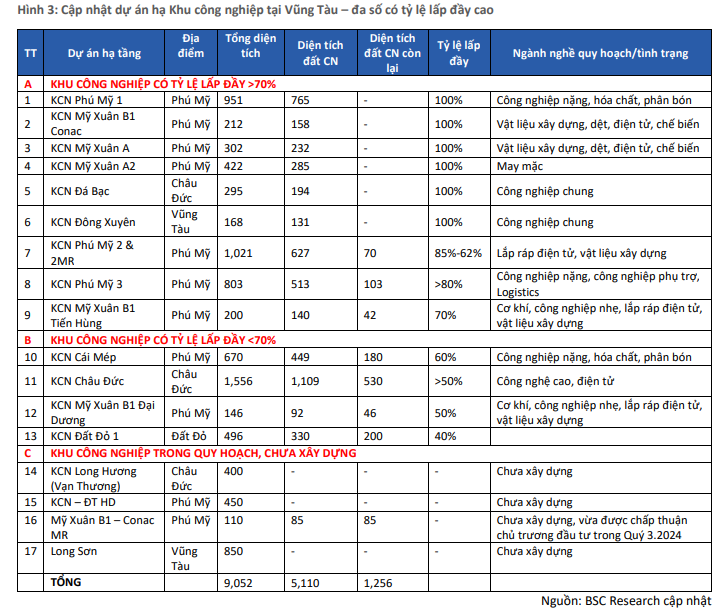

Theo UBND tỉnh Bà Rịa – Vũng Tàu (BR-VT), tính đến hết Q2/24, BR-VT có 13 KCN đi vào hoạt động với tổng diện tích cho thuê là 3,528ha đạt tỷ lệ lấp đầy ~70%.

Với diện tích cho thuê là 1,109ha tại KCN Châu Đức, SZC chiếm 31.4% diện tích đất cho thuê và 50.3% quỹ đất có thể cho thuê còn lại tại BR-VT.

BSC cho rằng SZC hưởng lợi lớn nhất từ FDI tại Bà Rịa – Vũng Tàu do quỹ đất các KCN hiện hữu ở Vũng tàu không còn nhiều. Cụ thể, đa số các khu công nghiệp hiện tại đều có tỷ lệ lấp đầy cao (>70% – 80%), và được quy hoạch các ngành Công nghiệp nặng, Vật liệu xây dựng, Hóa chất, Phân bón.

Do đó, với việc (1) quỹ đất sạch sẵn sàng cho thuê lớn (500 ha), (2) sở hữu vị trí tốt (nằm ở nút giao cao tốc Biên Hòa Vũng Tàu – đường 991B), BSC cho rằng KCN Châu Đức (SZC) sẽ được hưởng lợi mạnh mẽ từ FD tại Vũng Tàu.

BSC duy trì kỳ vọng SZC sẽ cho thuê 30 – 40 ha đất/năm trong 2 năm tới nhờ (1) hưởng lợi từ hệ sinh thái Tripod (2) FDI tại BRVT tăng, (3) Quỹ đất từ các KCN hiện hữu BRVT không còn nhiều.

Trong năm 2024, BSC dự báo SZC sẽ ghi nhận 42 ha từ dự án KCN Châu Đức, tương ứng với doanh thu đạt 1,050 tỷ VNĐ dựa trên: (1) 1H.2024, Công ty ghi nhận ước tính 18 – 20 ha, (2) 2H.2024, Công ty sẽ ghi nhận tối thiểu 18 ha từ bàn giao Tripod.

Sang năm 2025, BSC dự báo SZC sẽ ghi nhận 35 ha từ dự án KCN Châu Đức, tương ứng với doanh thu đạt 980 tỷ VNĐ. Dự báo của BSC đã được đảm bảo bởi tổng giá trị hợp đồng đã ký và MOU tại cuối năm 2024 ước tính là 25 ha.

Trong Q2/24, SZC đã ghi nhận 225 tỷ đồng tiền ứng trước từ Electronic Tripod. Vào ngày 13/05/2024, công ty này đã ký MOU thuê 18ha đất KCN với SZC để xây dựng nhà máy công nghệ cao trị giá 250 triệu USD. Vì thế, kỳ vọng SZC sẽ ghi nhận một phần doanh thu từ thương vụ này trong Q2/24.

VNdirect cũng cho rằng, sự hiện diện của Electronic Tripod được kỳ vọng sẽ hỗ trợ gia tăng nhu cầu thuê trong tương lai của KCN Châu Đức.

Theo ĐHCĐ của SZC, Electronic Tripod có thể tăng quy mô đầu tư trong các giai đoạn tiếp theo, với sự tham gia của các nhà cung cấp tiềm năng của Electronic Tripod. Nhà máy Electronic Tripod là dự án công nghệ cao lớn nhất tại KCN Châu Đức cho đến nay, chiếm 3.4% diện tích cho thuê còn lại của KCN này.

VNdirect ước tính doanh thu từ việc cho Tripod thuê đấy sẽ chiếm 19.6% tổng doanh thu KCN trong năm 2024 và 2025

Biên lợi nhuận gộp mở rộng nhờ giá thuê tăng mạnh.

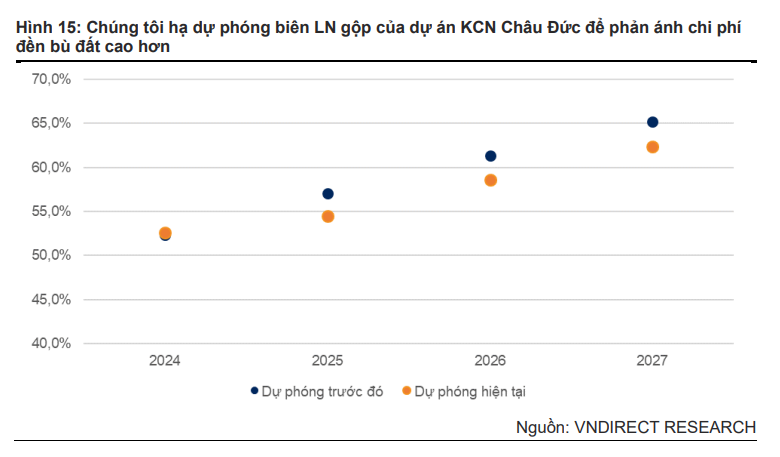

VNDirect dự phóng biên LN gộp tăng 5.2 điểm % svck trong năm 2024 và đi ngang trong năm 2025.

Với giá thuê cạnh tranh và vị trí gần cao tốc Biên Hòa – Vũng Tàu, kỳ vọng giá thuê tại KCN Châu Đức sẽ tăng 7%/10% trong năm 2024-25, dẫn đến biên LN gộp tăng.

Tuy nhiên, chi phí đền bù đất và tỷ trọng doanh thu từ NOXH cao hơn có thể hạn chế sự mở rộng biên LN gộp từ năm 2025.

Vndirect tin rằng giá đền bù đất sẽ tăng từ năm 2025 trở đi do Luật Đất đai sửa đổi được thông qua, đưa giá đất gần hơn với giá thị trường. Do đó, tăng dự phóng giá đền bù đất cho phần diện tích còn lại chưa đền bù (294ha tính đến cuối năm 2023) tại KCN Châu Đức, dẫn đến tổng mức đầu tư tăng 19.2% sv dự phóng trước đó, đạt 10,200 tỷ đồng.

Điều này khiến biên LN gộp thấp hơn trong những năm tới so với dự phóng trước đó.

Khu Dân Cư Hữu Phước bàn giao vào năm 2025

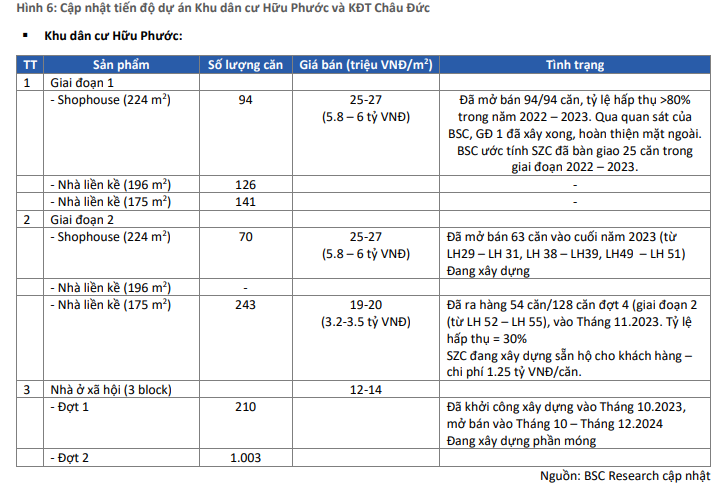

BSC kỳ vọng điểm rơi bàn giao dự án Khu dân cư Hữu Phước Giai đoạn 1 vào năm 2025.

SZC đã triển khai dự án Khu dân cư Hữu Phước từ năm 2020. Tuy nhiên, tiến độ ghi nhận dự án tương đối chậm.

Tính đến 6T.2024, SZC mới ghi nhận 152 tỷ VNĐ (tương ứng khoảng 27% tổng giá trị mở bán Shophouse GĐ 1).

Qua tìm hiểu của BSC, dự án còn 2.8 ha tại phía Nam, giáp với Khu đô thị Châu Đức (thuộc Xã Nghĩa Thành), chưa được GPMB và hoàn thành hạ tầng. BSC cho rằng đây là nguyên nhân khiến cho hạ tầng chưa được nghiệm thu, ảnh hưởng đến tiến độ ghi nhận của dự án.

Tuy nhiên, BSC nhận thấy nút thắt này đã được gỡ kể từ Quý 2 và kỳ vọng dự án KDC Hữu Phước giai đoạn 2 sẽ bàn giao mạnh mẽ trong Quý 4.2024 – 2025 chủ yếu nhờ việc phát hành thêm thành công giúp Công ty có nguồn vốn để triển khai GPMB. Cụ thể:

• Về GPMB: Công ty đã nhận được 400 tỷ VNĐ từ đợt phát hành cho cổ đông hiện hữu, đủ để GPMB nốt 50 ha đất KCN Châu Đức và KDC Hữu Phước (Đơn giá đền bù: 8 – 10 tỷ /ha). Thực tế, qua tìm hiểu BSC, SZC đang thực hiện GPMB và xây hạ tầng 2.8 ha từ giữa năm nay.

Các điều kiện ghi nhận khác đều đã hoàn thành:

BSC giữ quan điểm thận trọng đối với bàn giao dự án KDC Hữu Phước trong năm 2024, và cho rằng điểm rơi bàn giao sẽ tập trung vào năm 2025:

• Trong năm 2024, BSC dự báo SZC ghi nhận doanh thu từ Khu dân cư Hữu Phước đạt 90 tỷ VNĐ nhờ ghi nhận khoảng 16 căn Shophouse GĐ 1, biên lợi nhuận gộp đạt 59%. So với giai đoạn trước năm 2024, BSC đặt biên lợi nhuận gộp giảm 10-12 điểm % do phần 2.8 ha mới có chi phí đền bù cao hơn (ước tính 8-10 tỷ VNĐ/ha).

• Trong năm 2025, BSC dự báo SZC ghi nhận doanh thu từ KDC Hữu Phước đạt 247 tỷ VNĐ nhờ bàn giao 40 căn Shophouse GĐ 1, biên lợi nhuận gộp đạt 61%.

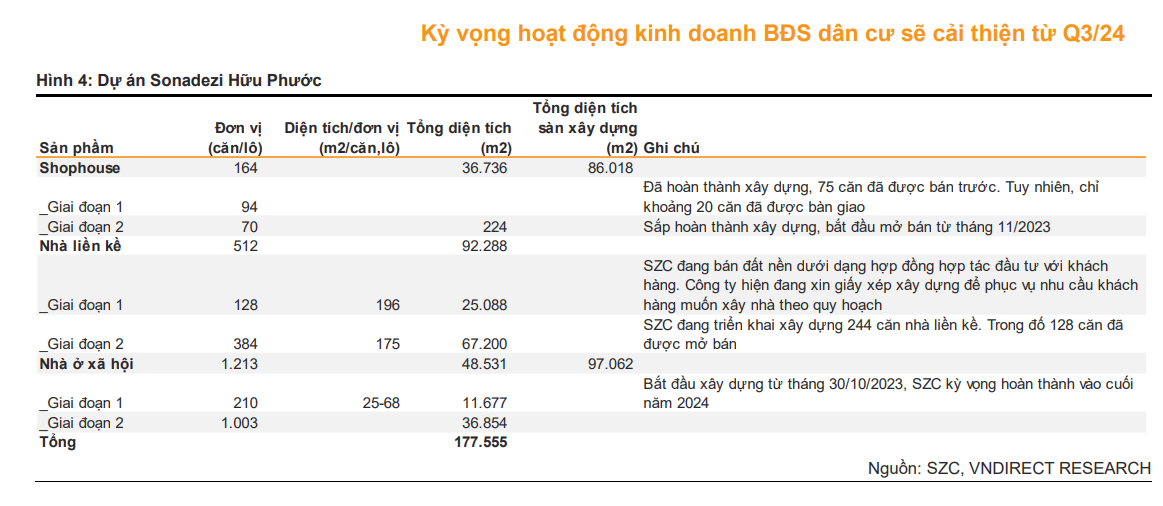

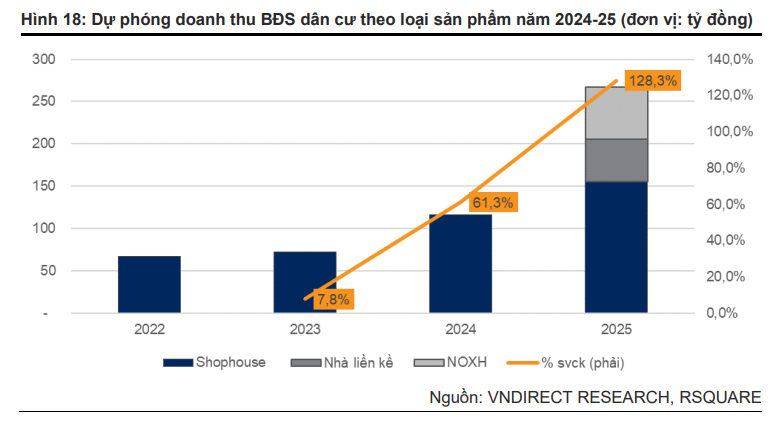

Đồng quan điểm, VNDirect cũng kỳ vọng kỳ vọng việc bàn giao các căn shophouse sẽ tăng tốc từ nửa cuối 2024 khi các luật sửa đổi về thị trường BĐS đã có hiệu lực, giúp tháo gỡ các nút thắt pháp lý. VNDirect dự phóng doanh thu BĐS dân cư tăng 61.3%/128.3% yoy, đạt 117 tỷ đồng/267 tỷ đồng trong năm 2024-25.

VNDirect kỳ vọng SZC sẽ bàn giao các căn shophouse từ Q3/24. Theo SZC, ~75 căn shophouse giai đoạn 1 đã được bán trước năm 2023. Tuy nhiên, việc bàn giao đã bị trì hoãn do các vấn đề pháp lý.

VNDirect ước tính chỉ có ~20 căn được bàn giao trong năm 2022-23 và không có căn nào được bàn giao trong nửa đầu năm 2024. Kỳ vọng SZC có thể đẩy nhanh tiến độ bàn giao sản phẩm shophouse từ nửa cuối năm 2024 với 15/20 căn được bàn giao trong năm 2024-25 (không thay đổi sv dự phóng trước đó) nhờ các luật sửa đổi liên quan đến thị trường bất động sản đã có hiệu lực từ ngày 1/8/2024, tạo điều kiện tháo gỡ những vướng mắc pháp lý cho dự án

Với sản phẩm nhà liền kề, SZC đang xây dựng 244 căn của dự án giai đoạn 2 và đã đủ điều kiện để mở bán 128 căn. VNDirect kỳ vọng SZC sẽ ghi nhận khoảng 50 tỷ đồng doanh thu từ sản phẩm này trong năm 2025 (tương đương 20 căn) khi thị trường bất động sản phục hồi rõ ràng hơn.

KĐT Châu Đức: Công ty còn 100 ha đất Khu đô thị chưa đền bù & giải phóng mặt bằng, hiện đã sắp xếp nguồn vốn tín dụng để tiếp tục đền bù trong năm 2025. SZC đang thực hiện điều chỉnh chủ trương đầu tư, tuy nhiên, chưa xác định rõ thời điểm được cấp.