TTCK Việt Nam

Vì sao KDH vẫn là cổ phiếu được nhiều CTCK kỳ vọng nhất trong ngành BĐS?

Thị trường Bất động sản Việt Nam Nửa Cuối 2025: Kỳ Vọng Phục Hồi Mạnh Mẽ Nhờ Hỗ Trợ Chính Sách và Hạ Tầng

🏡 Thị trường BĐS đang phục hồi mạnh mẽ nửa cuối 2025 Các CTCK như HSC, SSI, KBSV, BSC đều lạc quan: chính sách pháp lý nới lỏng (NQ171, NQ201), lãi suất thấp (~5.5%) và đầu tư công thúc đẩy nguồn cung & thanh khoản, đặc biệt tại TP.HCM.

🏡KDH được kỳ vọng cao nhờ quỹ đất sạch, pháp lý đầy đủ và năng lực phát triển HSC, SSI, KBSV đều khuyến nghị MUA, với giá mục tiêu từ 37,600 đến 41,000 đồng/cp. Các dự án như Tân Tạo, Foresta, Gladia là động lực tăng trưởng chính.

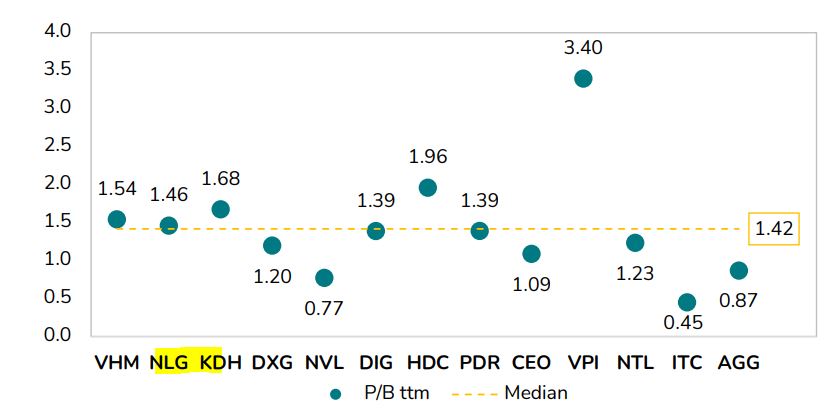

🏡 Lợi nhuận và doanh số bán hàng 2025 dự báo tăng trưởng mạnh KDH được kỳ vọng tăng LNST ~28–29% trong năm 2025 (tương đương ~1,040 tỷ đồng). Nhiều CTCK nhận định cổ phiếu này định giá hấp dẫn và là lựa chọn hàng đầu trong ngành BĐS dân cư.

Thị trường bất động sản Việt Nam đang bước vào giai đoạn phục hồi với nhiều tín hiệu tích cực, được củng cố bởi các chính sách hỗ trợ của Chính phủ và sự cải thiện về vĩ mô.

Nhìn chung, các công ty chứng khoán đều thể hiện sự lạc quan thận trọng đối với thị trường bất động sản Việt Nam trong nửa cuối năm 2025 và những năm tiếp theo. Các yếu tố hỗ trợ từ chính sách pháp lý, lãi suất thấp và đầu tư công được kỳ vọng sẽ thúc đẩy thị trường phục hồi.

Quan điểm chung về thị trường Bất động sản

- HSC: Nhận thấy thị trường BĐS đang nhận được sự hỗ trợ mạnh mẽ từ Chính phủ về pháp lý và lãi suất thấp. Năm 2025 là thời điểm thuận lợi cho các doanh nghiệp phát triển BĐS nhà ở, kỳ vọng đẩy mạnh nguồn cung mới ở nửa cuối năm 2025, đặc biệt là ở phía Nam.

- SSI: Dự báo thị trường nhà ở sẽ “tăng tốc” trong nửa cuối năm 2025 và năm 2026, nhờ sự cải thiện cả về nguồn cung và nhu cầu. SSI nhấn mạnh vai trò của cải cách pháp lý và các chính sách phát triển nhà ở xã hội.

- KBSV: Thống nhất với quan điểm thị trường BĐS sẽ tích cực trong nửa cuối năm 2025. Tuy nhiên, KBSV lưu ý sự phân hóa rõ rệt giữa hai thị trường lớn: Hà Nội tiếp tục tăng trưởng mạnh về nguồn cung và giá, trong khi TP.HCM vẫn còn trầm lắng.

- BSC: Duy trì khuyến nghị “Khả quan” cho ngành bất động sản thương mại trong năm 2025. BSC tin rằng đây là thời điểm thích hợp để tích lũy cổ phiếu BĐS dài hạn do dòng tiền hồi phục, tăng trưởng lợi nhuận vượt trội và định giá hấp dẫn.

BSC cho rằng ngành BĐS Dân Cư sẽ có sóng lớn nửa cuối năm 2025

Bảng so sánh tổng hợp quan điểm các CTCK

Các yếu tố hỗ trợ:

- Chính sách Chính phủ:

- Quy trình phê duyệt dự án đang được nới lỏng (Nghị quyết 171, Nghị quyết 201), giúp tháo gỡ vướng mắc pháp lý và tăng tốc xử lý thủ tục hành chính. Đặc biệt, việc đẩy mạnh phát triển nhà ở xã hội là một điểm sáng.

- Mặt bằng lãi suất duy trì ở mức thấp (khoảng 5.5% cố định 2-3 năm đối với vay mua nhà) và các gói tín dụng hỗ trợ người mua nhà lần đầu (dưới 35 tuổi) từ Chính phủ sẽ thúc đẩy nhu cầu.

- Đầu tư mạnh vào hạ tầng giao thông (đặc biệt các trục nối Hà Nội/TP.HCM với các tỉnh lân cận) tiếp tục là ưu tiên của Chính phủ nhằm hỗ trợ tăng trưởng GDP, tạo động lực cho thị trường BĐS.

- Đặc biệt nhấn mạnh triển vọng tích cực từ đề án sáp nhập tỉnh, góp phần tinh gọn bộ máy hành chính, đẩy nhanh thời gian phê duyệt, và mở rộng vùng phát triển đô thị.

- Nguồn cung và nhu cầu:

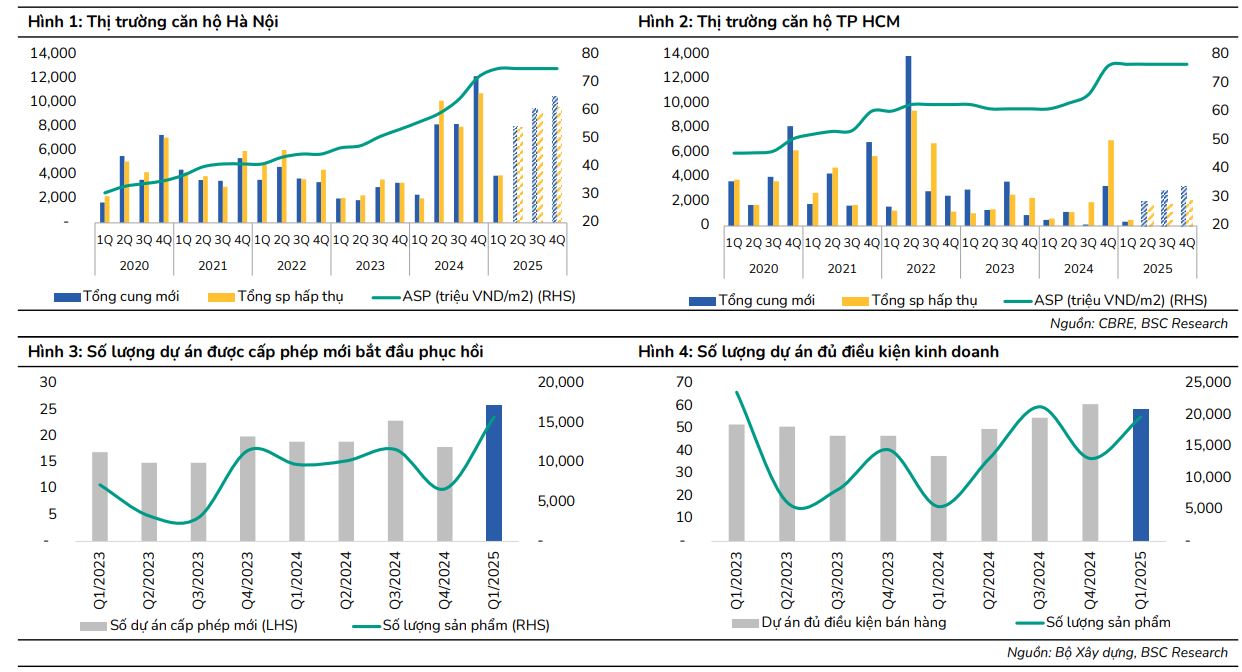

- Kỳ vọng nguồn cung mới sẽ phục hồi mạnh mẽ từ nửa cuối năm 2025, đến từ cả các dự án bị đình trệ và các dự án mới được cấp phép.

- SSI: Dự kiến nguồn cung căn hộ mới tại TP.HCM và Hà Nội tăng lần lượt 74% và 11% trong năm 2025, cho thấy dấu hiệu phục hồi mạnh mẽ ở TP.HCM.

- KBSV: Ghi nhận nguồn cung căn hộ mới tại Hà Nội tăng mạnh (+70% YoY), trong khi TP.HCM còn trầm lắng (-36% YoY) trong Q1/2025. Tuy nhiên, KBSV cũng kỳ vọng TP.HCM sẽ phục hồi mạnh trong nửa cuối năm.

- HSC: Đánh giá dòng vốn đầu tư dịch chuyển về phía Nam do giá Hà Nội tăng cao, hỗ trợ tỷ lệ hấp thụ cho các dự án miền Nam.

- SSI: Kỳ vọng tỷ lệ hấp thụ sẽ trở lại mức 85%, tương đương năm 2018-2019, thay vì nhu cầu vượt cung như năm 2024.

Những rủi ro cần chú ý

- SSI: Chi phí đầu tư dự án tăng cao (phí sử dụng đất, giải phóng mặt bằng theo bảng giá đất mới, chi phí xây dựng do thiếu vật liệu) dự kiến gây áp lực lên triển khai dự án, dòng tiền và biên lợi nhuận của các chủ đầu tư.

- HSC: Dù không trực tiếp là rủi ro lớn, HSC có đề cập đến khung thuế giữa Mỹ và Việt Nam (20%) thấp hơn đề xuất ban đầu (46%) giúp giảm áp lực, và tác động chỉ hạn chế đến thị trường BĐS nhà ở.

- DXG (HSC): Lo ngại về vấn đề quản trị doanh nghiệp thiếu đồng đều và rủi ro pháp lý liên quan đến dự án The Prive và Gem Sky World.

- NVL (HSC): Vẫn phụ thuộc rất lớn vào sự hợp tác nhiều phía để duy trì hoạt động, dù có tiến triển tích cực về pháp lý.

Dự báo về doanh số bán hàng và lợi nhuận

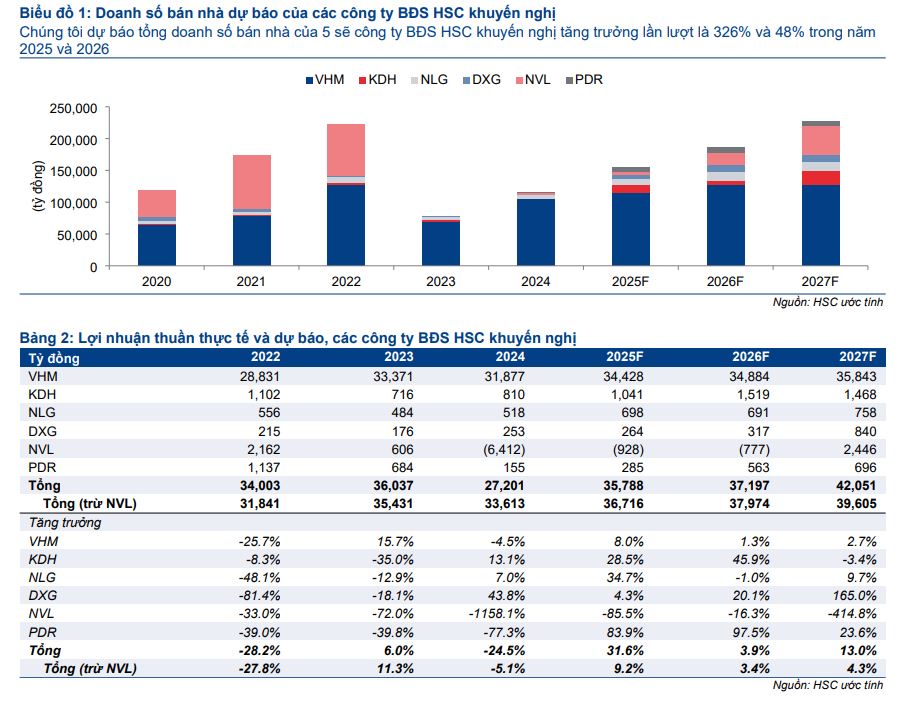

- HSC:

- Dự báo doanh số bán nhà của 5 doanh nghiệp khuyến nghị (trừ VHM) tăng trưởng mạnh 326% đạt 40,400 tỷ đồng trong năm 2025.

- Tổng lợi nhuận toàn ngành tăng trưởng 31.6% trong năm 2025.

- Dự báo lợi nhuận thuần KDH tăng 28.5% (1,041 tỷ đồng), NLG tăng 34.7% (698 tỷ đồng) trong 2025.

- VHM dự báo doanh số tăng 9% (115 nghìn tỷ đồng) trong 2025, lợi nhuận thuần giảm nhẹ 8% (34,400 tỷ đồng).

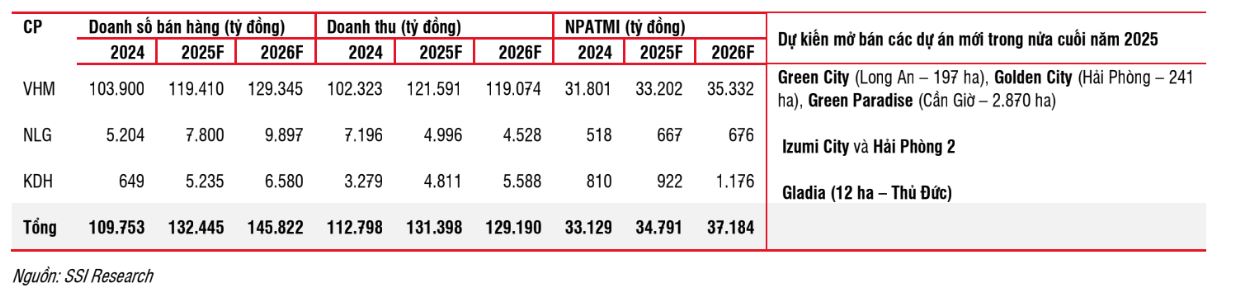

- SSI:

- Dự báo doanh số bán hàng VHM tăng 15% trong 2025, KDH và NLG tăng tổng cộng 217% trong 2025.

- Lợi nhuận VHM tăng 4% trong 2025, KDH tăng 29%, NLG tăng 14%.

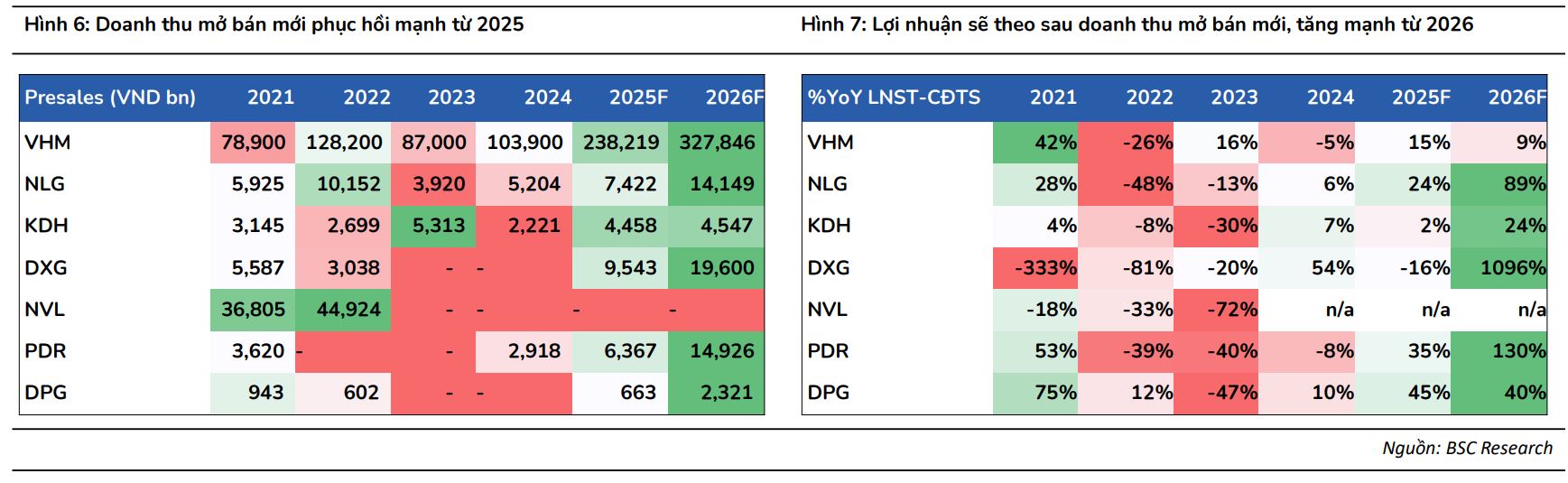

- BSC:

- Dự báo doanh thu mở bán mới phục hồi mạnh trong 2025F/2026F, đạt 266,672 tỷ (+133% YoY)/383,389 tỷ VND (+44% YoY).

- Lợi nhuận ngành từ hoạt động kinh doanh cốt lõi sẽ cải thiện từ năm 2026.

Cổ phiếu khuyến nghị và luận điểm đầu tư

Cổ phiếu bất động sản có tạo sóng nửa cuối năm 2025 khi các chủ đầu tư ồ ạt ra hàng!