Phân tích Doanh Nghiệp

NKG giảm sàn sau khi EC điều tra chống bán phá giá với thép cán nguội từ Việt Nam.

Giá cổ phiếu NKG đã tăng 31% trong 3 tháng trở lại đây, vượt trội so với tỷ suất lợi nhuận của VN-Index trong cùng khoảng thời gian. KBSV cho rằng, thông tin tích cực liên quan tới việc tăng giá thép trong 3Q2025 đã được phản ánh vào trong giá. NKG ở trong thế khó phải duy trì khả năng cạnh tranh nên khó tăng giá bán tôn mạ nhanh như giá đầu vào HRC. KBSV đã đưa ra khuyến nghị TRUNG LẬP đối với cổ phiếu NKG, với mức giá mục tiêu là 16,500 đồng/cổ phiếu. Mặc dù đã hoàn thành 44% kế hoạch lợi nhuận sau thuế trong nửa đầu năm 2025, NKG đang phải đối mặt với nhiều thách thức, đặc biệt là sự sụt giảm của sản lượng xuất khẩu. Khó khăn ập tới khi vào giữa tháng 9, Ủy ban châu Âu (EC) khởi xướng điều tra chống bán phá giá đối với thép cán nguội nhập khẩu từ Việt Nam.

Áp lực ngắn hạn từ điều tra chống bán phá giá và chi phí đầu vào: EC khởi xướng điều tra thép cán nguội nhập khẩu từ Việt Nam khiến cổ phiếu NKG giảm kịch sàn. Sản lượng xuất khẩu giảm 48% trong 6T/2025, trong khi giá HRC tăng nhanh hơn giá bán tôn mạ, gây áp lực lên biên lợi nhuận.

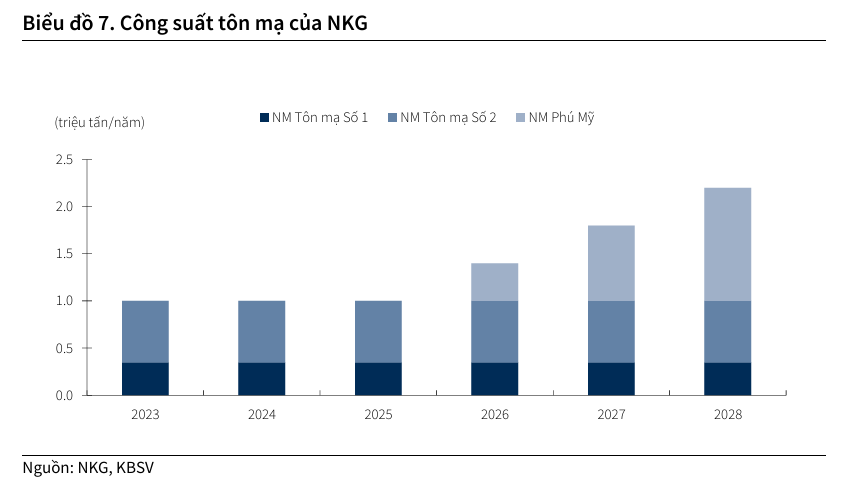

- Nhà máy Nam Kim Phú Mỹ là động lực trung hạn: Giai đoạn 1 dự kiến vận hành từ quý 1/2026, nâng công suất lên 1.4 triệu tấn/năm. Dự kiến sản lượng tiêu thụ tôn mạ tăng 30% YoY trong 2026, giúp cải thiện hiệu quả hoạt động.

Định giá đã phản ánh kỳ vọng, khuyến nghị trung lập: Giá cổ phiếu NKG tăng 31% trong 3 tháng qua, vượt VN-Index. KBSV và BSC đều đưa ra khuyến nghị “Trung lập” hoặc “Theo dõi”, với giá mục tiêu quanh 16,000 đồng/cp, do triển vọng lợi nhuận 2025–2026 giảm nhẹ.

Ủy ban châu Âu (EC) công bố quyết định khởi xướng điều tra chống bán phá giá đối với thép cuộn cán nguội nhập khẩu từ Việt Nam

Ngày 22.9.2025, cổ phiếu của Nam Kim (NKG) giảm kịch sàn sau khi Ủy ban châu Âu (EC) khởi xướng điều tra chống bán phá giá đối với thép cán nguội nhập khẩu từ Việt Nam. Thanh khoản cổ phiếu này cũng tăng vọt, đạt hơn 44 triệu đơn vị trao tay, tương ứng giá trị 816 tỷ đồng. Đây là khối lượng giao dịch cao thứ hai trong lịch sử, chỉ sau phiên 29/7/2025.

Điều này diễn ra khi VN-Index mất hơn 24 điểm trong phiên 22/9. Nam Kim đang đối mặt với áp lực lớn khi EU là thị trường xuất khẩu thép lớn thứ hai của Việt Nam, trong khi kết quả kinh doanh nửa đầu năm 2025 của công ty vẫn còn cách xa kế hoạch đề ra.

Theo thông báo, mặt hàng bị điều tra là thép cuộn cán nguội (trừ thép không gỉ, thép mạ và thép phủ màu). Giai đoạn điều tra bán phá giá kéo dài từ 1/7/2024 đến 30/6/2025, giai đoạn xem xét thiệt hại tính từ 1/1/2022 đến 30/6/2025. EC cáo buộc các doanh nghiệp Việt Nam đã bán thép vào thị trường EU với giá thấp hơn giá nội địa, tạo ra biên độ phá giá “đáng kể”.

Động lực tăng trưởng trung hạn từ nhà máy thép Phú Mỹ và thách thức ngắn hạn

KBSV cho rằng động lực tăng trưởng chính của NKG trong trung hạn sẽ đến từ sự phục hồi của nhu cầu nội địa. Sự hồi phục của thị trường bất động sản và hoạt động xây dựng dân dụng được kỳ vọng sẽ thúc đẩy tiêu thụ tôn mạ trong nước. Thị phần tôn mạ của NKG đã có sự cải thiện đáng kể trong 7 tháng đầu năm 2025, đạt 15% so với mức 11% của năm 2024.

Tuy nhiên, NKG đang phải đối mặt với cạnh tranh thị phần gay gắt tại thị trường trong nước. Các doanh nghiệp ngành thép đang dịch chuyển kênh tiêu thụ từ xuất khẩu sang nội địa do chính sách phòng vệ thương mại tại các thị trường lớn như Mỹ và EU. Điều này sẽ ảnh hưởng đến khả năng tăng giá bán của NKG, ngay cả khi giá HRC đầu vào tăng.

KBSV ước tính thị phần của NKG trong 7 tháng đầu 2025 đạt xấp xỉ 15% (so với 11% trong 2024), thị phần tại khu vực miền Nam đạt 22% (so với 14% trong cùng kỳ).

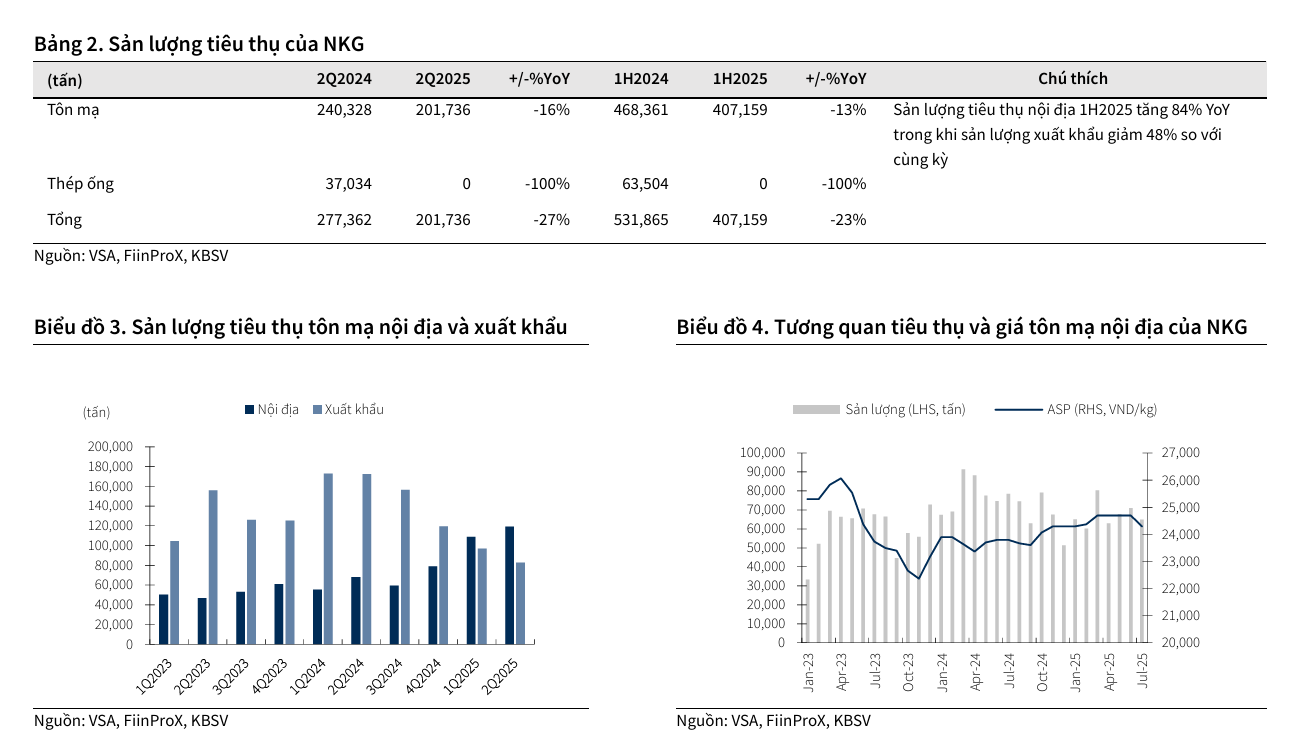

Doanh thu và lợi nhuận sau thuế của NKG trong 6 tháng đầu năm 2025 đạt lần lượt 7,899 tỷ đồng và 157 tỷ đồng, giảm mạnh so với cùng kỳ năm trước. Nguyên nhân chính đến từ sự sụt giảm 23% của tổng sản lượng tiêu thụ, trong đó sản lượng xuất khẩu giảm 48%. Bên cạnh đó, chi phí sản xuất tăng do thay đổi nguồn nguyên liệu HRC đầu vào cũng gây áp lực lên lợi nhuận.

Theo KBSV, nhà máy Nam Kim Phú Mỹ giai đoạn 1 dự kiến sẽ đi vào hoạt động từ quý 1/2026, nâng tổng công suất tôn mạ của NKG lên 1.4 triệu tấn trong năm 2026. Điều này sẽ giúp NKG tăng sản lượng tiêu thụ trong tương lai.

KBSV ước tính sản lượng tiêu thụ tôn mạ của NKG đạt 0.82/1.06 triệu tấn (giảm 7% YoY trong 2025 nhưng tăng 30% YoY trong 2026).

Tính tới cuối 2Q2025, giá trị xây dựng cơ bản dở dang của Nhà máy Nam Kim Phú Mỹ đạt 3,003 tỷ VND (tương ứng với 48% tổng vốn đầu tư). NKG đã điều chỉnh tăng CAPEX của Nam Kim Phú Mỹ lên 6,200 tỷ VND (+38% so với kế hoạch ban đầu) nhằm bổ sung dây chuyền, công nghệ, sản xuất Thép điện từ Silic ứng dụng trong động cơ điện, ô tô, máy biến áp…

Theo chia sẻ của Ban lãnh đạo, 2-3 quý đầu tiên sau khi đi vào hoạt động, Nam Kim Phú Mỹ sẽ vận hành ở mức công suất 50-60%, hướng tới mục tiêu 100% vào 2027.

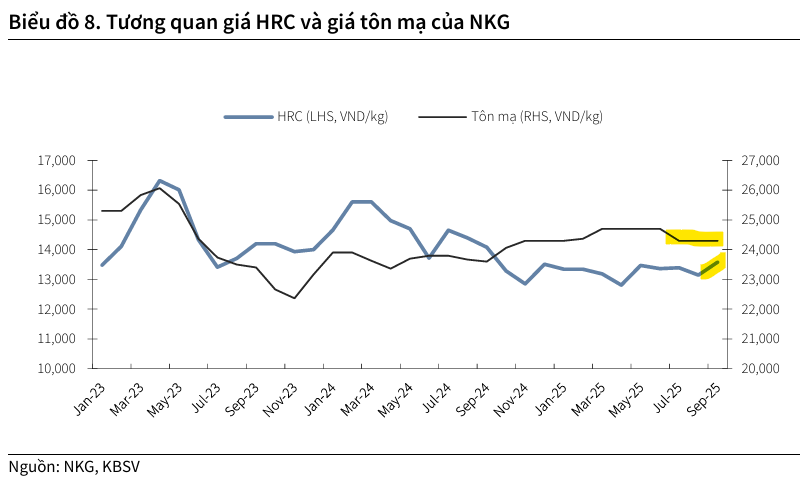

Biên lợi nhuận có thể bị áp lực từ chu kỳ tăng giá mới của HRC

Về giá thép, KBSV kỳ vọng giá HRC và tôn mạ sẽ dần bước vào chu kỳ tăng mới, được hỗ trợ bởi chính sách “chống cạnh tranh tiêu cực” của Trung Quốc. Gá HRC và tôn mạ trong 3Q2025 tăng lần lượt 7%/4% so với thời điểm cuối 2Q2025.

Ngành thép Việt Nam và HPG hưởng lợi từ Chính sách “chống cạnh tranh tiêu cực” của Trung Quốc

Tuy nhiên, các nhà sản xuất thép thượng nguồn (thép xây dựng, HRC) sẽ là những đơn vị hưởng lợi lớn nhất, trong khi các doanh nghiệp tôn mạ như NKG có thể gặp áp lực lên biên lợi nhuận trong ngắn hạn do giá đầu vào tăng nhanh hơn giá bán đầu ra. NKG phải cân bằng giữa mục tiêu lợi nhuận và công suất, đặc biệt là khi Nam Kim Phú Mỹ sẽ đi vào hoạt động từ 1H2026.

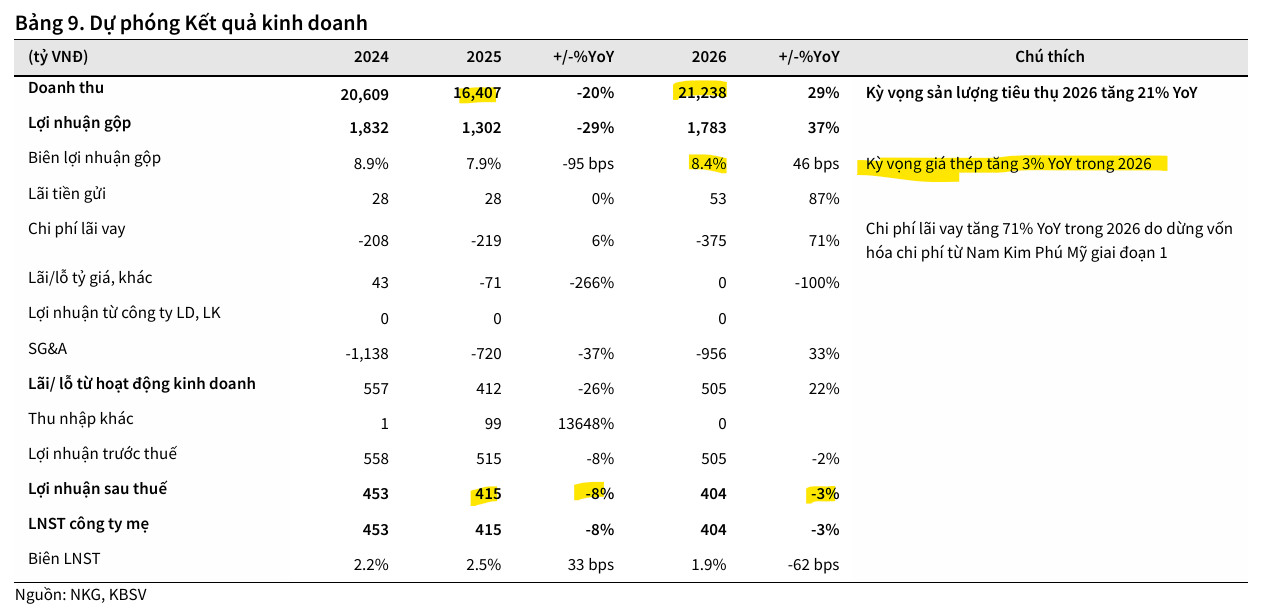

KBSV kỳ vọng nhu cầu tiêu thụ hồi phục tại thị trường nội địa sẽ tạo điều kiện để NKG điều chỉnh giá tôn mạ tương ứng với diễn biến giá HRC, kỳ vọng giá tôn mạ tăng 3% YoY. KBSV ước tính biên lãi gộp của NKG đạt 7.9%/8.4% trong 2025/2026.

Định giá và khuyến nghị

Giá cổ phiếu NKG đã tăng 31% trong 3 tháng trở lại đây, vượt trội so với tỷ suất lợi nhuận của VN-Index trong cùng khoảng thời gian.

Tác động tiêu cực của thuế quan áp dụng cho tôn mạ nhập khẩu tại các thị trường lớn như Mỹ và EU đã được phản ánh vào giá cổ phiếu, đồng thời, các thông tin tích cực liên quan tới việc tăng giá thép trong 3Q2025 đã có những tác động lên triển vọng của NKG trong thời gian tới.

KBSV (22.9.2025) đã đưa ra khuyến nghị TRUNG LẬP đối với cổ phiếu NKG, với mức giá mục tiêu là 16,500 đồng/cổ phiếu. Theo đó, LNST năm 2025 ước giảm -5% xuống còn 415 tỷ, và tiếp tục giảm -3% trong năm 2026 xuống còn 404 tỷ đồng.

BSC (15.8.2025) khuyến nghị “Theo dõi” cổ phiếu này và đưa ra mức giá mục tiêu 15,840 đồng/cổ phiếu.

Nam Kim (NKG): Bức tranh lợi nhuận ảm đạm và cú đặt cược lớn từ nhà máy mới

So sánh quan điểm của các công ty chứng khoán về NKG