TTCK Việt Nam

FTSE công bố nâng hạng có điều kiện dành cho Việt Nam: đánh giá, so sánh kinh nghiệm quá khứ và hệ quả

Tóm tắt ngắn về nội dung FTSE công bố hôm nay và điều kiện kèm theo

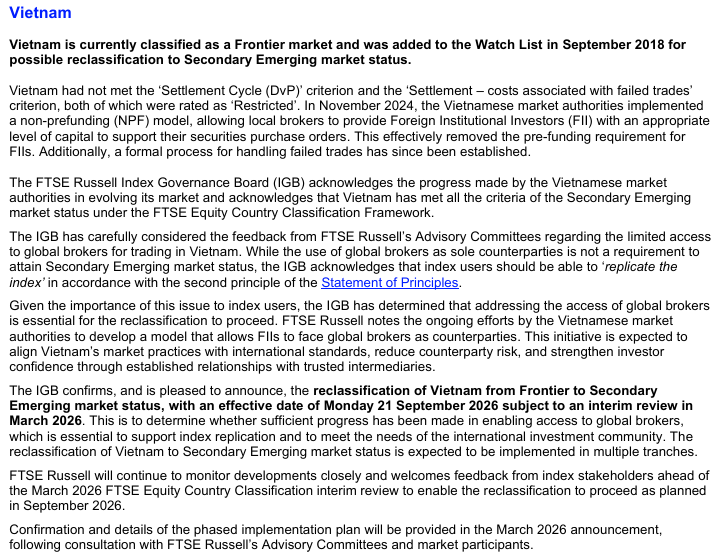

FTSE Russell thông báo sẽ nâng hạng Việt Nam từ thị trường cận biên lên thị trường mới nổi thứ cấp, với ngày công bố chính thức là 21 tháng 9 năm 2026, đồng thời kèm theo điều kiện sẽ có một đợt đánh giá tạm thời vào tháng 3 năm 2026 nhằm xác minh mức độ cải thiện trong khả năng tiếp cận của các công ty môi giới quốc tế. Theo FTSE, các cải cách gần đây của cơ quan quản lý Việt Nam — đặc biệt là việc áp dụng cơ chế giao dịch không cần ký quỹ trước, giúp giảm yêu cầu nộp tiền trước khi thực hiện lệnh, cùng với quy trình chính thức xử lý các giao dịch thất bại — được xem là bước tiến quan trọng. Tuy nhiên, FTSE vẫn yêu cầu có bằng chứng thực tế về việc các cơ chế này được triển khai hiệu quả nhằm bảo đảm khả năng mô phỏng chỉ số cho các nhà đầu tư quốc tế.

Vì sao thông báo này vừa là tín hiệu tích cực vừa gây hoang mang mạnh trên thị trường?

Thông báo của FTSE là tín hiệu tích cực ở hai mặt:

(1) Về mặt chính sách và kỹ thuật: FTSE đã chính thức thừa nhận tiến bộ và đưa ra mốc thời gian hiệu lực;

(2) Về kỳ vọng dòng vốn: nhiều ước tính cho rằng nâng hạng có thể thu hút vài tỷ USD vốn thụ động vào thị trường Việt Nam:

- HSBC ước tính Việt Nam có thể chiếm 0.5% trong chỉ số thị trường mới nổi FTSE, có khả năng thu hút 3.4 tỷ đô la vốn đầu tư, bao gồm 1.5 tỷ đô la từ các quỹ thụ động.

- World Bank dự kiến dòng vốn ngắn hạn khoảng 5 tỷ đô la trước và sau khi nâng cấp từ cả nhà đầu tư thụ động và chủ động.

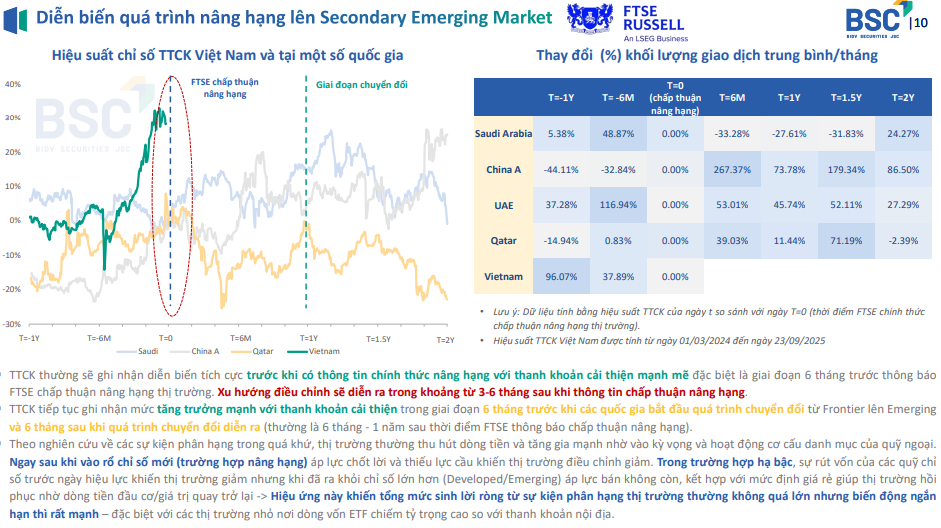

Tuy nhiên nỗi hoang mang đến từ ba điểm then chốt: (1) là tính “có điều kiện” của quyết định: một cuộc rà soát vào tháng 3/2026 có thể đảo ngược hay trì hoãn hiệu lực nếu bằng chứng vận hành chưa thuyết phục. (2) là khoảng cách thời gian khá dài giữa công bố hôm nay và ngày hiệu lực (gần 12 tháng), (3) là cơ chế phân bổ và hành vi của các ETF/quỹ chỉ số sẽ kích hoạt cả dòng bán và mua mạnh tại các mốc tái cơ cấu; lịch sử cho thấy trước và ngay sau các thông báo nâng hạng, thanh khoản và biến động thường tăng mạnh.

Những tiến bộ kỹ thuật và pháp lý đã đạt được tại Việt Nam

Các cơ quan quản lý tại Việt Nam đã triển khai một loạt cải cách đáng kể, bao gồm việc ban hành cơ chế giao dịch không cần ký quỹ trước (loại bỏ yêu cầu ký quỹ đối với nhà đầu tư nước ngoài), xây dựng quy trình xử lý giao dịch thất bại, nâng cấp hệ thống xử lý tự động STP, cùng với nhiều thay đổi trong quy định nhằm cải thiện tính minh bạch thông tin, chẳng hạn như yêu cầu công bố song ngữ ở một số mục nội dung. Bên cạnh đó, các bước chuẩn bị cho hệ thống bù trừ trung tâm (CCP) trong tương lai cũng đang được xúc tiến.

FTSE đã ghi nhận những tiến bộ rõ rệt này, song vẫn nhấn mạnh rằng các tiêu chí kỹ thuật như chu trình thanh toán DvP hoàn chỉnh, cũng như chi phí và tỷ lệ giao dịch thất bại trong quá trình thanh toán, cần được chứng minh qua thực tế vận hành. Nói cách khác, dù khung pháp lý đã được cải thiện đáng kể, FTSE vẫn yêu cầu số liệu vận hành cụ thể như tỷ lệ giao dịch thất bại, tỷ lệ hoàn tất giao dịch theo cơ chế DvP, và số lượng công ty môi giới quốc tế đủ điều kiện tham gia, trước khi tiến trình nâng hạng chính thức được triển khai đúng kế hoạch.

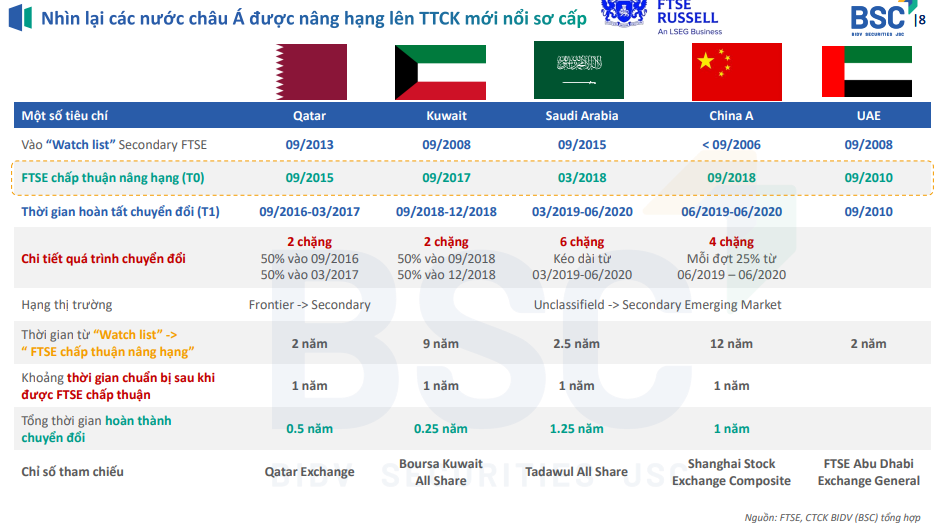

Nhìn lại các nước châu Á được nâng hạng lên TTCK mới nổi sơ cấp

Khi quan sát biểu đồ tóm tắt về các trường hợp như Qatar, Kuwait, Ả Rập Xê Út, Trung Quốc (cổ phiếu hạng A) và Các Tiểu vương quốc Ả Rập Thống nhất, có thể rút ra hai điểm nhất quán:

(1) FTSE thường đưa ra quyết định chấp thuận nâng hạng trước, sau đó mới thực hiện việc phân bổ vốn dần theo từng giai đoạn.

(2) Khoảng thời gian từ khi được đưa vào danh sách theo dõi đến khi được chấp thuận nâng hạng khác nhau đáng kể giữa các quốc gia, và quá trình phân bổ vốn sau khi được chấp thuận thường được chia thành nhiều đợt để tránh biến động mạnh về cung – cầu trên thị trường.

Ví dụ:

- Qatar được đưa vào danh sách theo dõi từ tháng 9/2013, được chấp thuận vào tháng 9/2015 và phân bổ làm hai đợt bằng nhau vào tháng 9/2016 và tháng 3/2017.

- Kuwait vào danh sách từ tháng 9/2008 nhưng phải đến tháng 9/2017 mới được chấp thuận, sau đó phân bổ nhanh trong hai đợt vào tháng 9 và tháng 12/2018.

- Ả Rập Xê Út được theo dõi từ tháng 9/2015, được chấp thuận tháng 3/2018 và phân bổ kéo dài thành 6 đợt từ tháng 3/2019 đến tháng 6/2020. Trung Quốc (cổ phiếu hạng A) đã nằm trong danh sách theo dõi từ trước tháng 9/2006 nhưng chỉ được chấp thuận vào tháng 9/2018, rồi phân bổ thành 4 đợt từ tháng 6/2019 đến tháng 6/2020.

- UAE được đưa vào danh sách từ tháng 9/2008, được chấp thuận vào tháng 9/2010 và hoàn tất phân bổ ngay trong cùng năm đó.

Việc FTSE Russell công bố chấp thuận nâng hạng Việt Nam nhưng đặt hiệu lực chính thức vào tháng 9/2026 không phải là sự trì hoãn, mà là bước đi theo đúng thông lệ quốc tế, phản ánh quy trình chuẩn mà các thị trường như Qatar, Kuwait hay Ả Rập Xê Út từng trải qua. Tất cả các quốc gia châu Á từng được nâng hạng trước đây đều trải qua một giai đoạn “chờ có hiệu lực” tương tự, kéo dài 6–12 tháng để chuẩn bị vận hành, kiểm thử hệ thống và giúp thị trường thích nghi với dòng vốn mới. Đây là giai đoạn cần thiết để kiểm chứng vận hành, hoàn thiện hạ tầng và chuẩn bị thanh khoản, qua đó bảo đảm khi dòng vốn quốc tế thực sự vào, thị trường Việt Nam đã sẵn sàng để hấp thụ bền vững và ổn định.

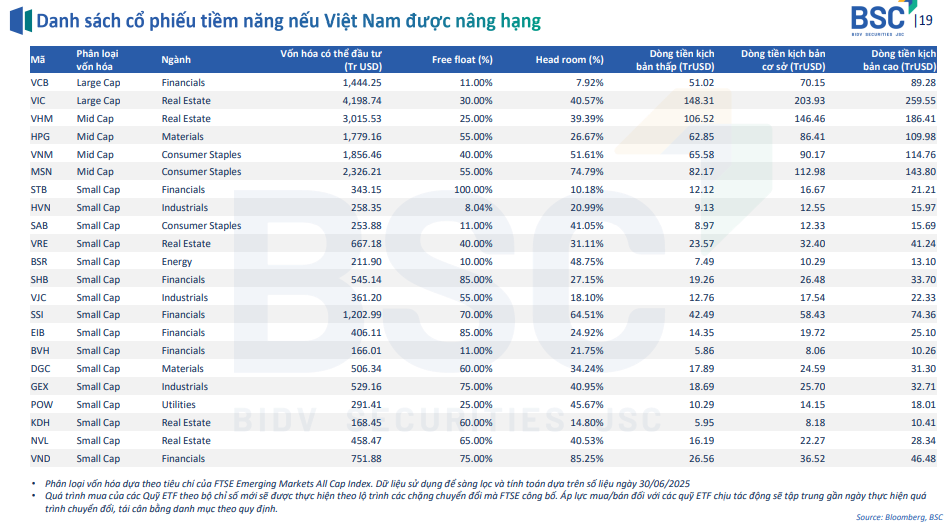

Danh sách cổ phiếu “ứng viên” và ước tính dòng vốn theo kịch bản

Tiêu chí lựa chọn cổ phiếu trong rổ FTSE Emerging Secondary

Theo quy chuẩn của FTSE, chỉ những cổ phiếu thỏa mãn các điều kiện sau mới đủ điều kiện tham gia chỉ số:

- Vốn hóa điều chỉnh free-float đạt tối thiểu 0.04% tổng giá trị rổ chỉ số.

- Thanh khoản trung bình hàng ngày (3 tháng gần nhất) đạt trên 0.05% free-float market cap.

- Tỷ lệ sở hữu nước ngoài không bị khóa tại mức giới hạn (còn room giao dịch).

- Tính sẵn có dữ liệu định giá và khả năng giao dịch qua nhà môi giới quốc tế (thông qua hệ thống NPF và custody).

Các cổ phiếu được BSC dự báo có khả năng cao được thêm vào rổ chỉ số

Dựa trên dữ liệu vốn hóa, free-float và thanh khoản 12 tháng gần nhất, nhóm cổ phiếu có khả năng cao được đưa vào FTSE Emerging Secondary Market Index bao gồm:

- Ngân hàng: VCB, BID, CTG, TCB, MBB, ACB, STB.

- Bất động sản và khu công nghiệp: VHM, VIC, NVL, KDH, BCM.

- Hàng tiêu dùng và dịch vụ: MWG, FPT, MSN, VNM, SAB.

- Năng lượng và vật liệu: GAS, HPG, POW, DGC

Liên hệ Bảo Khánh CANSLIM, zalo: 0703983308

Các cổ phiếu các công ty chứng khoán lựa chọn cho câu chuyện nâng hạng này, HPG và MSN được chỉ điểm

| Mã cổ phiếu | SHS | BSC | SSI | KBSV | Lý do và điểm nổi bật theo từng báo cáo |

|---|---|---|---|---|---|

| HPG | ✔ | ✔ | ✔ | ✔ | Doanh nghiệp thép quy mô lớn, thanh khoản cao, vốn hóa vượt chuẩn FTSE; hưởng lợi từ dự án Dung Quất 2 và nhu cầu nội địa; đáp ứng free-float, room ngoại và thanh khoản. |

| MSN | ✔ | ✔ | ✔ | ✔ | Doanh nghiệp tiêu dùng đầu ngành, vốn hóa lớn, room ngoại còn rộng; tăng trưởng nhờ chuỗi bán lẻ Winmart và cải thiện lợi nhuận 2025–2026. |

| VIC | ✔ | ✔ | ✔ | Tập đoàn tư nhân lớn nhất Việt Nam, vốn hóa rất lớn, thanh khoản tốt; hưởng lợi từ tiêu chí quy mô và có thể nằm trong nhóm đầu tiên được thêm vào rổ. | |

| VHM | ✔ | ✔ | ✔ | Doanh nghiệp bất động sản lớn, vốn hóa cao, thanh khoản và room ngoại ổn; kỳ vọng dòng vốn chủ động sẽ tăng tỷ trọng. | |

| VNM | ✔ | ✔ | ✔ | Doanh nghiệp sữa đầu ngành, room ngoại lớn, vốn hóa ổn định; cổ phiếu phòng thủ được quỹ nước ngoài ưa chuộng. | |

| SSI | ✔ | ✔ | ✔ | Công ty chứng khoán đầu ngành, hưởng lợi trực tiếp từ tăng thanh khoản, phí môi giới và dòng vốn ngoại; vốn hóa và room ngoại lớn. | |

| VND | ✔ | Cổ phiếu chứng khoán quy mô lớn, thanh khoản cao; hưởng lợi từ tăng khối lượng giao dịch khi nâng hạng. | |||

| VCI | ✔ | ✔ | Công ty chứng khoán dẫn đầu mảng môi giới tổ chức; được hưởng lợi từ dòng vốn ngoại và cải thiện thanh khoản toàn thị trường. | ||

| GEX | ✔ | Được nhắc do thanh khoản 12 tháng cao, room ngoại ổn; có thể đáp ứng tiêu chí FTSE về free-float. | |||

| FPT | ✔ | Doanh nghiệp công nghệ lớn, room ngoại thực tế ~25%; được xem là mã đủ điều kiện kỹ thuật. | |||

| STB | ✔ | ✔ | ✔ | Ngân hàng có câu chuyện tái cấu trúc và thu nhập bất thường từ VAMC; thanh khoản cao, vốn hóa đủ lớn để được thêm vào rổ. | |

| VRE | ✔ | ✔ | Doanh nghiệp bất động sản thương mại, mở thêm trung tâm thương mại, tăng diện tích cho thuê; room ngoại còn dư. | ||

| VCB | ✔ | ✔ | Ngân hàng quốc doanh có quy mô vốn hóa lớn nhất, room ngoại rộng, free-float đủ; hưởng lợi từ dòng vốn thụ động. | ||

| SAB | ✔ | Doanh nghiệp bia đầu ngành, vốn hóa lớn, room ngoại còn dư; được xếp vào nhóm hưởng lợi gián tiếp nhờ chỉ số mở rộng. | |||

| BSR | ✔ | Doanh nghiệp dầu khí lớn, vốn hóa và thanh khoản cao, có thể lọt rổ khi thị trường mở rộng. | |||

| HVN | ✔ | Doanh nghiệp hàng không, room ngoại còn thấp nhưng được kỳ vọng hưởng lợi khi mở cơ chế NVDR hoặc nới room. | |||

| SHB | ✔ | Ngân hàng vốn hóa vừa, thanh khoản cao, kỳ vọng cải thiện định giá khi dòng vốn ngoại tham gia. | |||

| VJC | ✔ | Doanh nghiệp hàng không tư nhân, free-float tốt, room ngoại còn dư; có thể vào rổ khi nới giới hạn. | |||

| LPB | ✔ | Ngân hàng quy mô vừa, thanh khoản tốt; được KBSV liệt kê nhóm hưởng lợi trung hạn. | |||

| HCM | ✔ | Công ty chứng khoán lớn, hưởng lợi gián tiếp từ tăng khối lượng giao dịch. |