Phân tích Doanh Nghiệp

OCB: Tăng Trưởng Lợi Nhuận Trở Lại, Câu Chuyện Hồi Phục Rõ Ràng

-

Kết quả kinh doanh: Quý 3/2025 LNTT tăng gấp 3.5 lần YoY, 9 tháng đạt 34% YoY và hoàn thành 81% kế hoạch năm, nhờ chi phí dự phòng giảm và thu hồi nợ xấu mạnh.

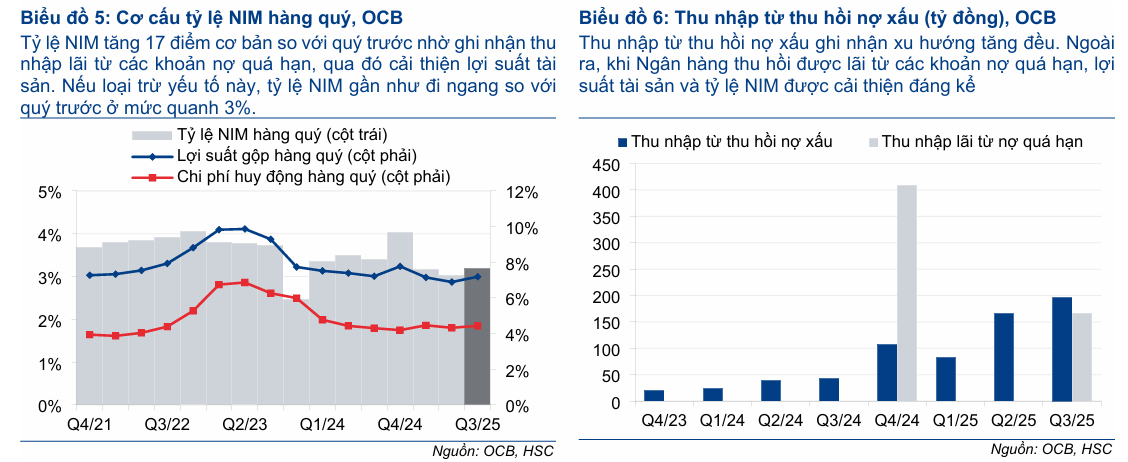

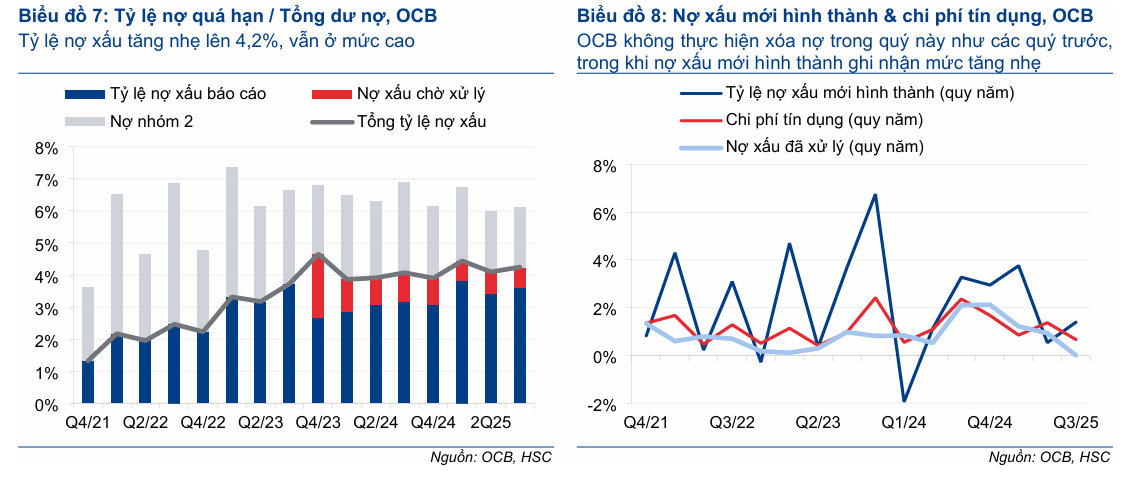

- Chất lượng tài sản & NIM: Nợ xấu tăng nhẹ lên 3.6%, nhưng tỷ lệ nợ nhóm 2 giảm xuống 1.9%; NIM chịu áp lực song dự kiến ổn định hơn từ 2026 và cải thiện nhẹ vào 2027.

-

Định giá & khuyến nghị: HSC nâng khuyến nghị lên Mua vào, giá mục tiêu 14,900 đồng/cp (+23% tiềm năng); OCB đang giao dịch P/B ~0.9 lần, thấp hơn 30% so với bình quân nhóm ngân hàng tư nhân, được coi là hấp dẫn.

Công ty Chứng khoán HSC đã nâng khuyến nghị đối với cổ phiếu Ngân hàng TMCP Phương Đông (OCB) lên Mua vào (từ Tăng tỷ trọng) và điều chỉnh tăng 1% giá mục tiêu lên 14,900 đồng/cổ phiếu. Quyết định này được đưa ra sau khi giá cổ phiếu OCB giảm 10% trong ba tháng qua, tạo ra tiềm năng tăng giá 23%. HSC tin rằng OCB đang có định giá hấp dẫn và nền tảng cơ bản đang dần ổn định, báo hiệu chu kỳ tăng trưởng lợi nhuận trở lại sau ba năm sụt giảm liên tiếp.

Động Lực Tăng Trưởng và Thách Thức Chính

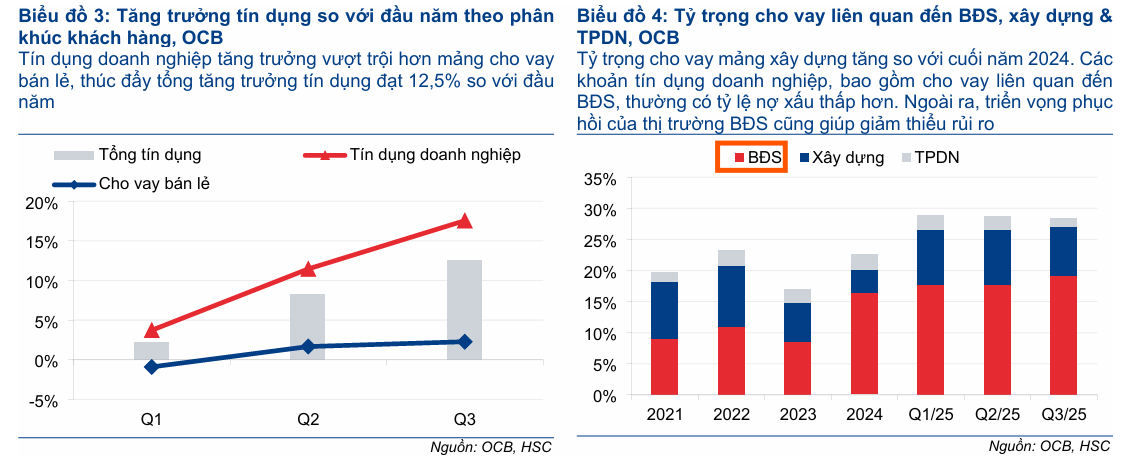

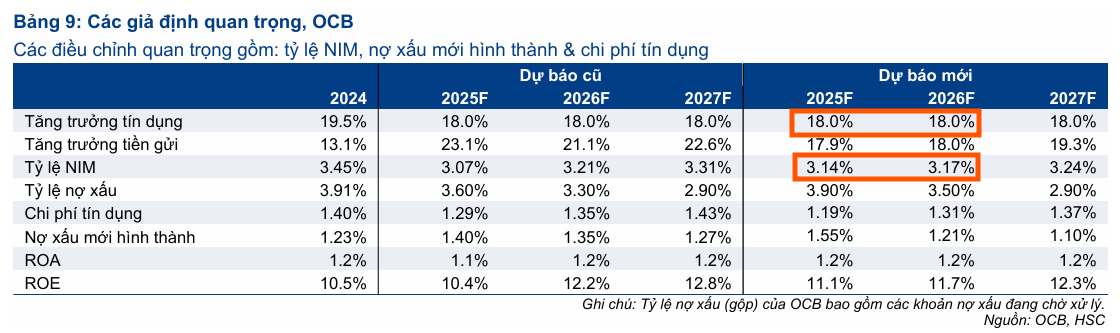

Động lực tăng trưởng lợi nhuận năm 2025 đến từ việc kiểm soát chi phí dự phòng. Trong khi đó, động lực cho năm 2026-2027 sẽ chuyển sang tăng trưởng tín dụng vững chắc, dẫn đầu bởi phân khúc khách hàng doanh nghiệp (tăng 17.5% kể từ đầu năm).

Bên cạnh đó, HSC đánh giá tỷ lệ NIM ổn định hơn kể từ năm 2026. Thu nhập từ thu hồi nợ xấu vững chắc. Hoạt động mua bán trái phiếu gần hòa vốn trở lại (sau khi ước tính lỗ trong năm 2025).

Mối lo ngại hàng đầu vẫn là chất lượng tài sản. Tỷ lệ nợ xấu báo cáo tăng nhẹ lên 3.6% trong Quý 3/2025, và nợ xấu ở phân khúc bán lẻ vẫn là thách thức chính. Tuy nhiên, HSC nhận thấy các dấu hiệu cải thiện, khi tỷ lệ nợ nhóm 2 giảm xuống 1.9%, thấp hơn đáng kể so với mức bình quân giai đoạn chất lượng tài sản suy yếu. Tỷ lệ nợ xấu mới hình thành tuy tăng nhẹ nhưng vẫn thấp hơn đáng kể so với bình quân giai đoạn sau năm 2022.

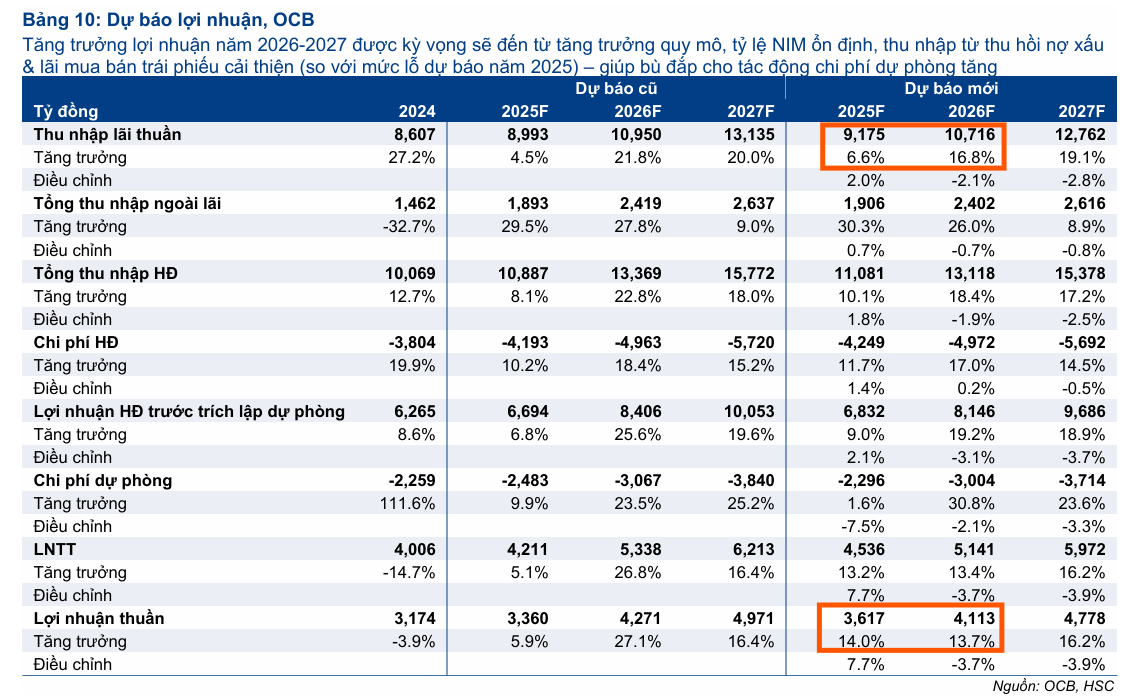

Điều chỉnh dự phóng lợi nhuận năm 2025 sau khi quý 3 vượt dự phóng

Lợi nhuận trước thuế (LNTT) của OCB trong Quý 3/2025 và 9 tháng đầu năm 2025 tăng mạnh lần lượt 3.5 lần và 34% so với mức nền thấp cùng kỳ. LNTT 9 tháng đầu năm 2025 đã hoàn thành 81% dự báo cả năm trước đó của HSC, vượt kỳ vọng chủ yếu nhờ chi phí dự phòng thấp hơn dự báo sau hoạt động thu hồi nợ xấu mạnh mẽ và tỷ lệ NIM tốt hơn kỳ vọng.

Theo đó, HSC đã điều chỉnh tăng 8% dự báo LNTT cho năm 2025, nhờ chi phí dự phòng giảm xuống.

Tuy nhiên, giảm nhẹ bình quân 4% dự báo cho năm 2026-2027, với giả định chính là hạ tỷ lệ NIM do áp lực lợi suất và giữ nguyên áp lực trích lập dự phòng.

Định Giá và Khuyến Nghị

Công ty Chứng khoán HSC (8.12.2025) đã nâng khuyến nghị đối với cổ phiếu Ngân hàng TMCP Phương Đông (OCB) lên Mua vào (từ Tăng tỷ trọng) và điều chỉnh tăng 1% giá mục tiêu lên 14,900 đồng/cổ phiếu. Quyết định này được đưa ra sau khi giá cổ phiếu OCB giảm 10% trong ba tháng qua, tạo ra tiềm năng tăng giá 23%. HSC tin rằng OCB đang có định giá hấp dẫn và nền tảng cơ bản đang dần ổn định, báo hiệu chu kỳ tăng trưởng lợi nhuận trở lại sau ba năm sụt giảm liên tiếp.

OCB đang giao dịch với P/B trượt dự phóng 1 năm là 0.9 lần, thấp hơn một chút so với bình quân quá khứ (0.94 lần) và thấp hơn 30% so với bình quân nhóm NHTM tư nhân. Mức định giá này được coi là hấp dẫn, đặc biệt trong bối cảnh hệ số ROE dự phóng bình quân 3 năm ở mức 11.7% đang dần phục hồi từ mức thấp hiện tại.

HSC tin rằng việc giá cổ phiếu giảm gần đây là cơ hội để nhà đầu tư tích lũy cổ phiếu có câu chuyện phục hồi rõ rệt.

Lợi Nhuận Ngành Ngân Hàng Quý 3 Tăng 23%: Sức Mạnh Tín Dụng và Thu Ngoài Lãi Bù Đắp Áp Lực NIM

Trong khi đó, SSI trung lập với OCB và đưa ra giá mục tiêu 14,300 đồng.

Trên đồ thị, RS của OCB là 71, hoạt động khá tốt trong nhóm ngân hàng. Sau khi breakout thất bại mẫu hình Hai Đáy (điểm pivot 13,400 đồng), OCB đang tích lũy trở lại và giá hiện đang được hỗ trợ bởi MA150 ngày tại 11,900 đồng. Elibook Team dù không nắm giữ OCB nhưng cho rằng cổ phiếu có thể hồi phục trở lại trong thời gian tới.