BLOG CỦA ELI

Các trader bị “cá mập” săn stoploss như thế nào? Học cách để trở thành thợ săn!

Thế nào là săn stoploss và tại sao chỉ có các nhà giao dịch thua lỗ than trách về điều đó

Bạn có bao giờ tự hỏi: “Săn Stoploss là gì”

Vâng! rất đơn giản, bạn đặt mua cổ phiếu nhưng sau đó giá chạm vào lệnh dừng lỗ. Ngay sau khi bạn vừa cắt lỗ xong, thị trường lại bật tăng trở lại theo hướng dự đoán ban đầu.

Tại sao các trader thua lỗ hay than trách về điều này!

Họ sẽ đổ lỗi cho thị trường, cho nhà môi giới, hoặc bất cứ ai đó. Tệ hơn, họ thề rằng: “sẽ không bao giờ sử dụng lệnh dừng lỗ nữa”.

Đây là vấn đề!

Chứng nào bạn không hoàn toàn 100% chịu trách nhiệm về hành động mua bán của bản thân mà kiếm cớ đổ lỗi cho người khác, bạn sẽ không bao giờ thành công.

Liệu nhà môi giới của bạn có phải là kẻ săn stop loss?

Hầu hết các nhà môi giới đều không muốn săn stoploss vì không đáng phải chấp nhận rủi ro như thế.

Tại sao?

Hãy thử tưởng tượng:

Nếu một nhà môi giới săn stoploss của khách hàng, rất dễ khách hàng sẽ bỏ đi tìm nhà môi giới khác.

Là một người kiếm lời dựa trên phí hoa hồng, không đáng để mất khách hàng chỉ vì vài pip giá.

Theo tôi nghĩ, không phải các broker sẵn stoploss.

Bạn có thể nói rằng: “Thế tại sao các broker nới rộng các spread (chênh lệch bid-ask) và khiến cho tôi bị dính lệnh stoploss?”

Thực sự, các broker làm thế cũng là để tự vệ. Khi thị trường xuất hiện thông tin mới (chẳng hạn như NFP), các broker buộc phải nới rộng spread để bảo vệ chính họ.

Thợ săn thực sự: “Cá Mập” hay dòng tiền thông minh hoặc các tay chơi lớn.

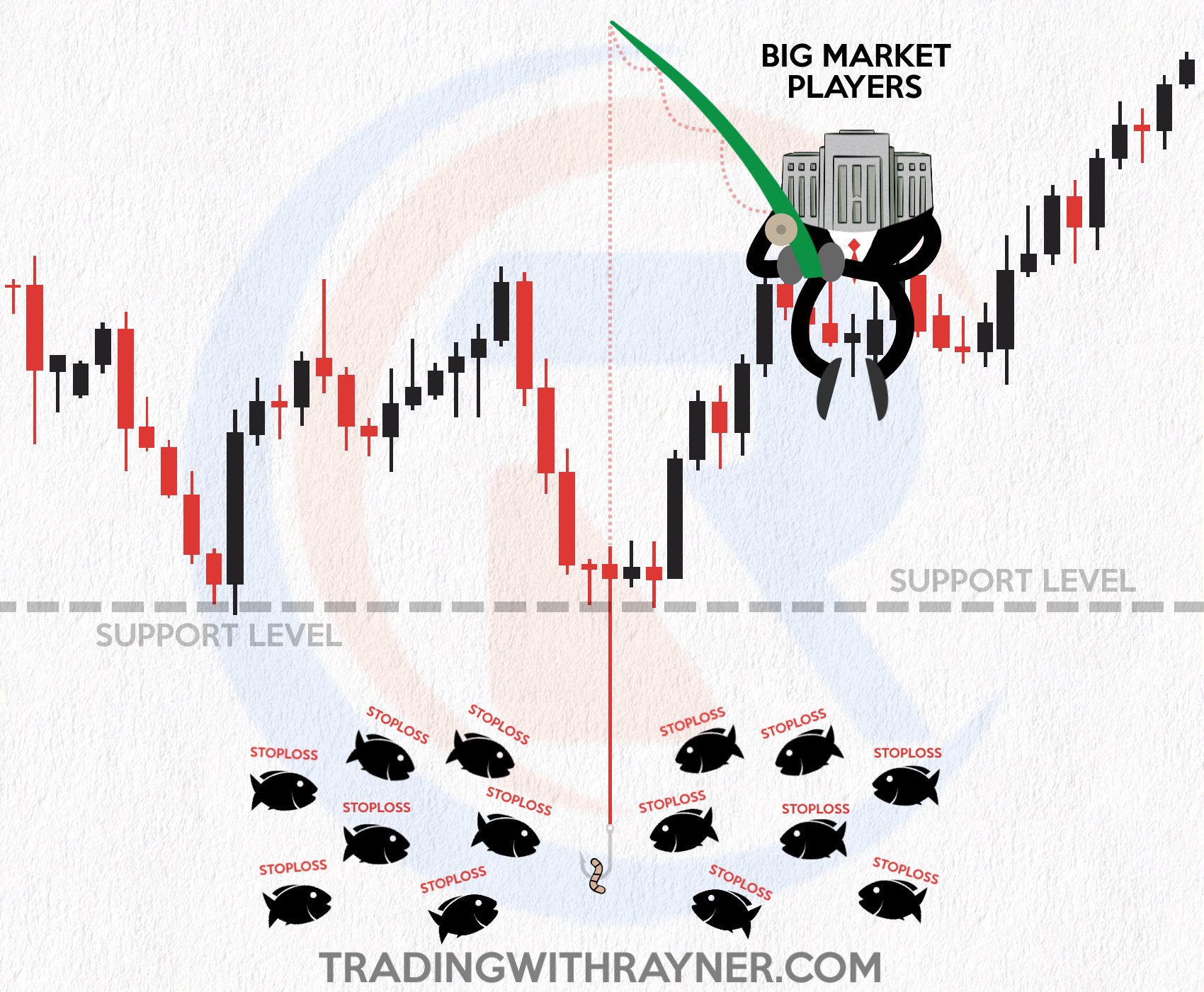

Thủ phạm thực sự là các tay chơi lớn. Đối với các nhà đầu tư tổ chức thanh khoản luôn là một vấn đề. Vì khối lượng mua bán lớn, hành động giao dịch của họ sẽ tác động đến giá.

Hãy thử tưởng tượng:

Bạn là là nhà quản lý quỷ phòng hộ và bạn mua mua 1 triệu cổ phiếu ABC. Bạn biết mức hỗ trợ của ABC hiện nay là $100 và mức giá giao dịch hiện nay là $110. Nếu bạn mua ngay lập tức, chắc chắn bạn sẽ không phải mua ở giá $110 vì giá sẽ bị đẩy lên $115.

Bạn sẽ làm gì?

Vâng, nếu như bạn biết mức hỗ trợ nằm ở $100, chắc chắn sẽ có nhiều người nhà giao dich đặt lệnh dừng lỗ (stoploss) ngay ở dưới hỗ trợ.

Nếu bạn có sẵn một ít cổ phiếu ABC, bạn sẽ bán mạnh để khiến các nhà giao dịch này bị chạm lệnh dừng lỗ. Lúc này, các nhà giao dịch buộc phải bán ra. Đây là lúc các tổ chức sẽ gom hàng từ những người bị dính lệnh dừng lỗ.

Làm thế nào để tránh bị săn

Trước hết, bạn không thể nào tránh né hoàn toàn khỏi việc bị săn. Chỉ là bạn hạn chế bớt việc trở thành con mồi.

Alexander Elder trong cuốn sách “Phương Pháp Mới Để Giao Dịch Kiếm Sống” đã chỉ ra một vài phương pháp tránh bị săn stoploss:

- Không đặt lệnh tại các mức giá rõ ràng: Đó là các mức giá làm tròn hoặc các mức giá mà khi nhìn vào đồ thị bạn biết rằng ai cũng đặt stoploss ở đó.

- Đừng đặt lệnh dừng lỗ ngay quá gần các mức hỗ trợ hoặc kháng cự. Hãy đảm bảo đủ cách xa.

- Đặt lệnh dừng lỗ tại điểm mà tín hiệu mua từ hệ thống giao dịch của bạn trở nên không còn giá trị.

Alexander Elder đề xuất phương pháp đặt lệnh dừng lỗ kiểu Nic. (Xem chi tiết ở chương 11)

Bạn có thể hỏi làm sao biết mình đang đặt độ lệnh dừng lỗ đủ xa so với điểm dừng lỗ. Rayner Teo và Alexander Elder đề xuất sử dụng 1 ATR, 2 ATR hoặc 3 ATR so với khu vực hỗ trợ hoặc kháng cự.

Nếu bạn muốn biết cách thức sử dụng chỉ báo ATR, vui lòng đọc chi tiết tại cuốn sách trên hoặc xem video sau.

Tôi thích đặt lệnh dừng lỗ theo các đường trung bình di động. Bạn có thể tham khảo video hướng dẫn của Rayner Teo

Từ con mồi trở thành thợ săn

Các điểm bị săn stoploss thường là những điểm phá vỡ giả. Nếu bạn hiểu ra ý nghĩa của những điểm phá vỡ giả là nơi mà các nhà giao dịch bị mắc bẫy, bạn sẽ tìm kiếm lợi nhuân bằng cách trở thành kẻ săn mồi. Alexander Elder đề xuất chiến lược “Điểm phá vỡ giả kết hợp với phân kỳ” để khai thác lợi nhuận. Sau đây là một ví dụ. Vào cuối tháng 6, các cá mập sẽ đánh sập S&P500 về dưới 1,300 để những người mua bị dính stoploss. Sau đó giả được đẩy lên trở lại. Đây được gọi là điểm phá vỡ giả.

Chúng ta sẽ nhìn thấy sự phân kỳ giữa giá và MACD Histogram tại các điểm phá vỡ giả.

Xem chi tiết trong cuốn sách của Elder.

![]()

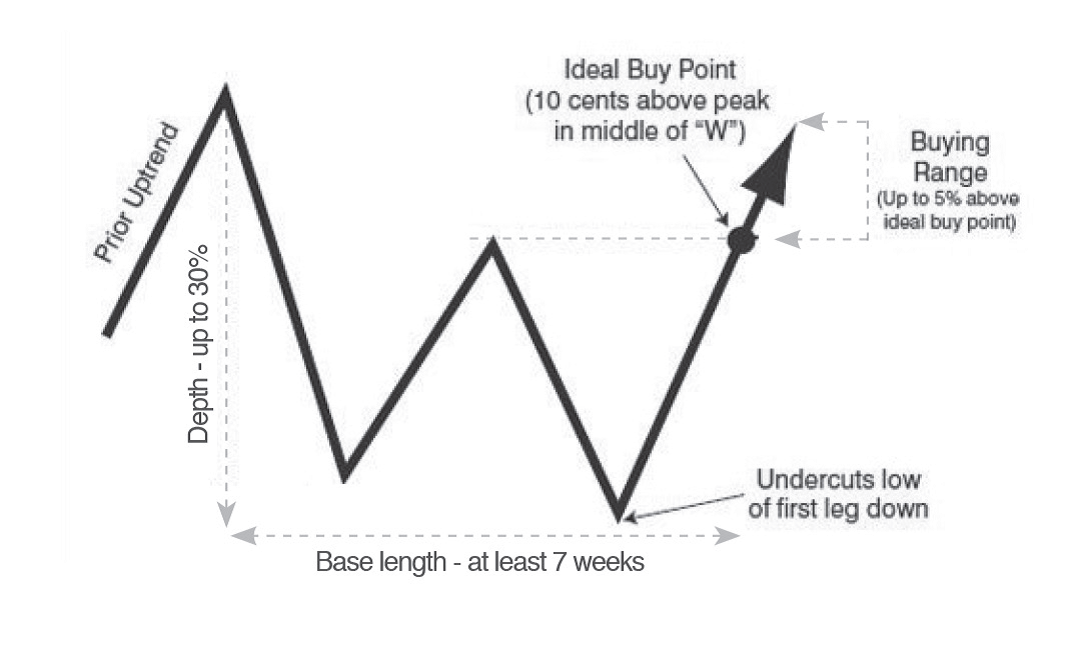

Có một mẫu hình khác của William O’Neil mà các cá mập chuyên dùng để săn stoploss. Đó chính là mẫu hình W. Sau đáy thứ nhất, cá mập sẽ nhanh chóng nhận ra các trader phần lớn đặt lệnh dừng lỗ ngay dưới đáy thứ nhất. Thế là họ đánh sập xuống và nhanh chóng kéo giá lên trở lại. Như vậy, những người mua sau đáy thứ nhất sẽ bị dính lệnh dừng lỗ hết. Đây được gọi là cú rũ bỏ (shakeout hay undercut)

Tham khảo mô hình giao dịch ở dưới.

Ví dụ ở mã cổ phiếu BVH vào tháng 12.2017.

Nguồn: tham khảo từ Tradingwithrayner.