TTCK Thế giới

SP500 hai tuần bay mất 20%, liệu đó có phải là một con gấu hợp lệ. Xem lại bài học của O’Neil

BÀI VIẾT SAU ĐƯỢC TRÍCH TỪ HỒI KÝ CỦA MỘT TRADER TRONG NHỮNG NĂM THÁNG KỀ VAI SÁT CÁNH GIAO DỊCH CÙNG O’NEIL

Một Sự Nhiễu Loạn Khó Tin Trong Hành Động Giá của Ngài Thị Trường

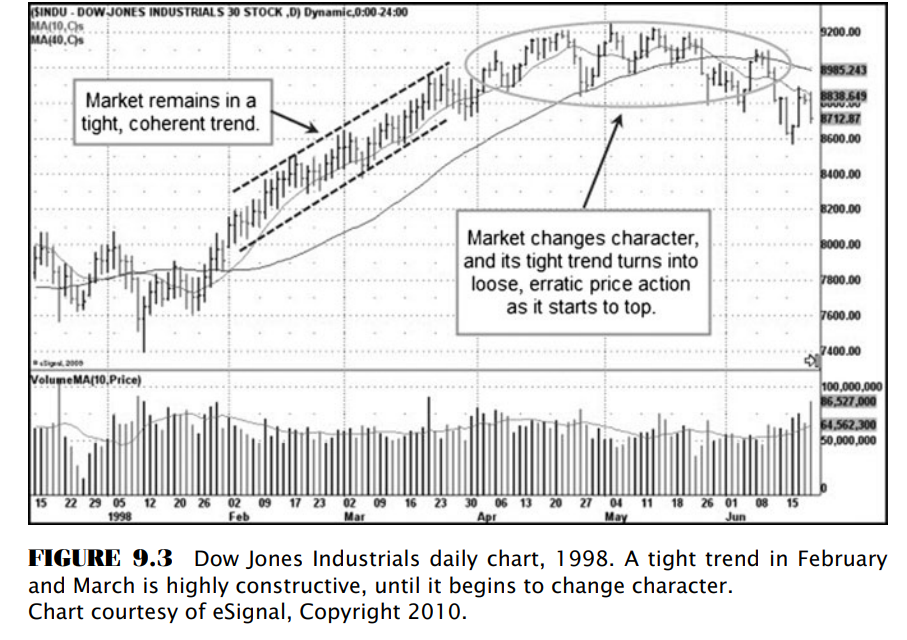

Khi thị trường tăng giá đến tháng 4 năm 1998, nó bắt đầu đều đặn tăng giá đi lên tạo nên một kênh giá chặt bắt đầu từ tháng 2 và xuyên suốt hết tháng 3. O’Neil xem đây là hành động giá tích cực. Ông nói “sự thắt chặt trong hành động giá của chỉ số thị trường trong khi xu hướng vẫn tăng là tích cực.” Hình 9.3 cho thấy xu hướng tăng được thắt chặt của chỉ số DJIA. Vấn đề quan trọng ở đây là sự thay đổi trong đăc điểm hành động giá, khi mà xu hướng tăng với giá thắt chặt bắt đầu chuyển sang biến động, rung lắc mạnh (choppy) và dần trở nên ít có xu hướng rõ rành (ND: là phần khoanh tròn trong Hình 9.3), là mang mối quan trọng cho thấy có điều đó “sai sai ở đây”. Thực sự, thị trường bắt đầu chao đảo vào mùa hè năm 1998, và mặc dù các chỉ số thị trường có thể tiếp tục thiết lập đỉnh mới vào giữa tháng 7 năm 1998, nhưng đây chính là bẫy tăng giá, và thị trường bắt đầu rớt nhanh khi chịu dư chấn từ cú sốc từ Cuộc Khủng Hoảng Đông Á năm 1997.

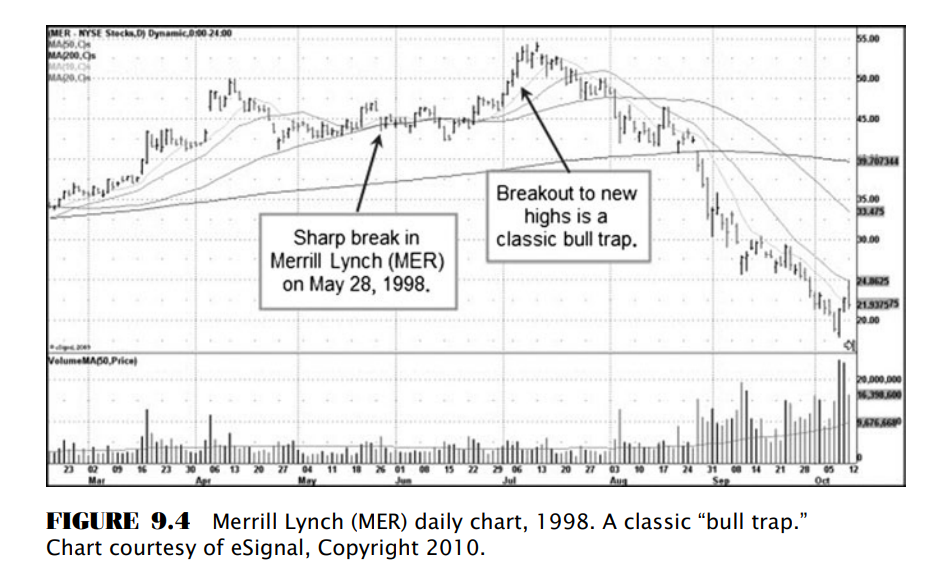

O’Neil có thể đánh hơi thấy có cái gì đó bất ổn rất nhanh. Vào ngày 27 tháng 5, ông ấy chỉ ra “Cổ phiếu các ngân hàng và công ty môi giới hiện đang gặp khó và không tăng giá. Cuộc khủng hoảng tài chính bắt đầu lan rộng. Có bằng chứng rõ ràng từ cuộc khủng hoảng Đông Á- không chỉ là có vài thông tin mà có rất nhiều thông tin cần lưu ý.” Các vấn đề khó khăn ở Philippines và Indonesia, cùng với một số quốc gia khác ở Châu Á đang tạo ra “nhịp tim hoảng loạn” trên thị trường, và hãy lưu ý cổ phiếu các công ty môi giới và ngân hàng đã giảm mạnh vào ngày 28 tháng 5, trong bối cảnh mà thị trường chung vẫn có xu hướng tăng giá chặt trong kênh giá từ tháng 2 đến tháng 3 (xem lại Hình 9.3) rồi bắt đầu loạng choạng khi thiết lập đỉnh cao mới. Merrill Lynch (MER), như minh họa trong Hình 9.4, có khoảng trống giảm giá mạnh vào ngày 28 tháng 5 nhưng sau đó không có bất cứ cú giảm giá mạnh nào khác, rồi hồi phục trở lại và thiết lập đỉnh cao mới vào đầu tháng 7. Tuy nhiên, nó đã bắt đầu bốc mùi, và chắc chắn O’Neil sẽ không thích điều này. Khi MER và các cổ phiếu tài chính khác như Lehman Brothers (LEH) và Morgan Stanley (MS) cố gắng thiết lập đỉnh cao mới vào đầu tháng 7 năm 1998, nhưng chúng đều thất bại và sau đó giảm rất mạnh tạo nên cú bẫy tăng giá điển hình. Lưu ý trên đồ thị của MER khi nó bắt đầu phá thủng đường MA 200 ngày vào cuối tháng 8. Các nhà đầu tư đã chứng kiến sự sụp đổ của cổ phiếu ngành tài chính vào tháng 3 năm 2008 có thể nhận ra sự tương đồng với cú sụt giảm năm 1998 của nhóm ngành tài chính

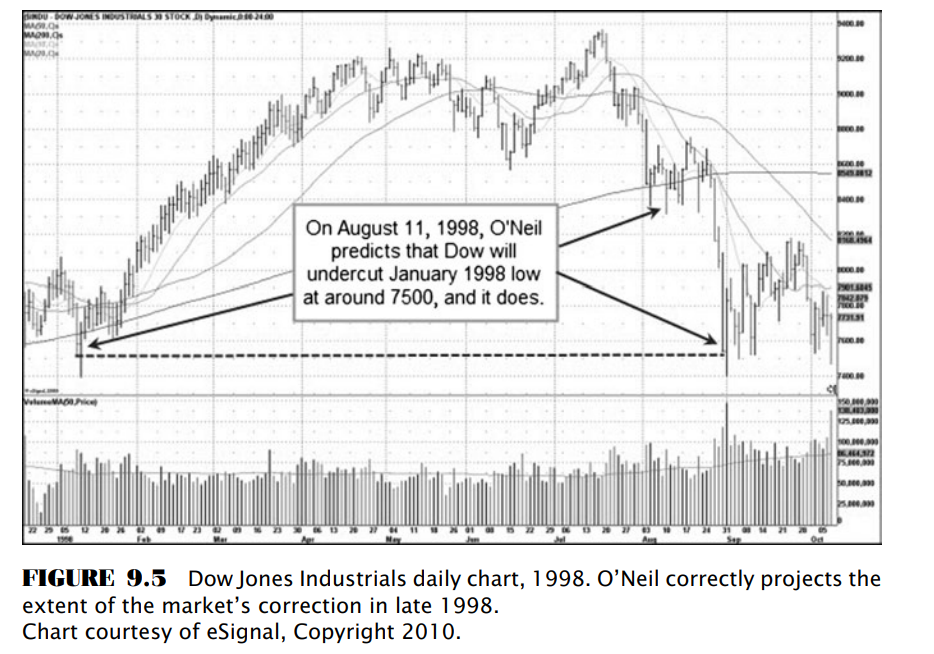

Đến giữa tháng 8, O’Neil lưu ý chu kỳ 12 năm thường xảy ra những cú sụt giảm lớn trên thị trường tài chính, như 1962, 1974, và 1987 (ND: sau đó là 2008 và đến lượt 2020). Khi thị trường bắt đầu đảo chiều giảm vào tháng 8, O’Neil đã nhìn thấy một cú sụt giảm khác trên thị trường để nối gót chu kỳ 12 năm. Ông dự phóng rằng “Ngay bây giờ thị trường có thể phá thủng đáy cũ 7,500. Chúng ta có thể dự đoán rủi ro giảm về mức 7,000-7,500. Các quỹ hỗ tương đang chất đầy cổ phiếu và họ không thể làm bất cứ điều gì để cản thị trường giảm giá, vì thế họ sẽ bắt đầu hoài nghi về thành tích hoạt động, và e sợ họ sẽ không trụ nổi. Chú ý tỷ lệ bán khống trên sàn NYSE[1] gần bằng 0 cho thấy đây là điềm bó đáng lo ngại”

Là một “kẻ đọc bảng giá” theo trường phái cổ điển, Bill O’Neil cực kỳ nhạy bén với thị trường, và giác quan thứ 6 của ông có được là bởi nhiều năm tháng trải nghiệm và cẩn trọng quan sát thị trường, điều khiến ong có khả năng nhạy bén trong việc xác định sự thay đổi của xu hướng thị trường. Khi bảng giá diễn ra đúng như dự báo của O’Neil, ông sẽ bắt đầu phỏng đoán về mức độ giảm giá.

O’Neil luôn quan sát sự sụt giảm của thị trường và phỏng đoán độ lớn tiềm năng của nó dựa trên bối cảnh đồ thị dài hạn. Khi thị trường bắt đầu giảm mạnh vào cuối tháng 8 năm 1998, ông đã xác định một mục tiêu giảm giá tiềm năng, chính là phá thủng đáy đầu năm 1998 như Hình 9.5 minh họa. Đáy thấp nhất trong ngày của ngày đóng cửa thấp nhất tháng 1 năm 1998 là 7,500, vì thế O’Neil nhanh chóng kết luận rằng đây là vùng giá đầu tiên mà thị trường con gấu sẽ chạm đến và cố gắng tạo đáy ở đây. Giá phá thủng mức hỗ trợ lớn này sẽ rũ bỏ phần lớn các nhà đầu tư, là những người trông chờ giá sẽ tạo đáy tại vùng hỗ trợ này (ND: khi họ thấy vùng hỗ trợ không còn phát huy tác dụng họ sẽ vội vàng bán cổ phiếu hoặc thậm chí quay sang bán khống.” Và như tất cả chúng ta đều biết, khi đám đông chạy về một phía của thị trường, thì ngài thị trường sẽ chạy về một phía khác.

Khi các chỉ số thị trường về đúng MA 200 ngày, O’Neil quan sát thấy, “hỗ trợ tại MA200 ngày là quá rõ ràng vì thế nó sẽ bị phá thủng”. Lúc này, ông nhấn mạnh rằng, mặc dù ông vẫn tập trung ưu tiên quan sát cổ phiếu sau đó mới tới lượt chỉ số thị trường, nhưng điều quan trọng là luôn tuân thủ quy tắc bán của bạn.” O’Neil vẫn luôn thổi vào một chút sự lạc quan và tích cực trong mỗi lần nói chuyện với chúng tôi. Ông ấy nhanh chóng nói thêm: “Một điều rất quan trọng khác là bạn phải có quy tắc để giúp bạn ôm chặt cổ phiếu một khi bạn mua nó. Ví dụ, nếu bạn mua cổ phiếu tại điểm phá vỡ, sau đó bạn phải nắm giữ nó ít nhất 6 tuần, cho đến khi nó phá thủng mức cắt lỗ 8%”. Mặc dù lời bình luận này là chẳng liên quan và cũng không phù hợp với bối cảnh thị trường lúc ấy, nhưng chúng tôi đã ghi chú trong nhật ký giao dịch rằng, điều này cho thấy O’Neil luôn để một con mắt nhìn về hướng tăng giá của thị trường.

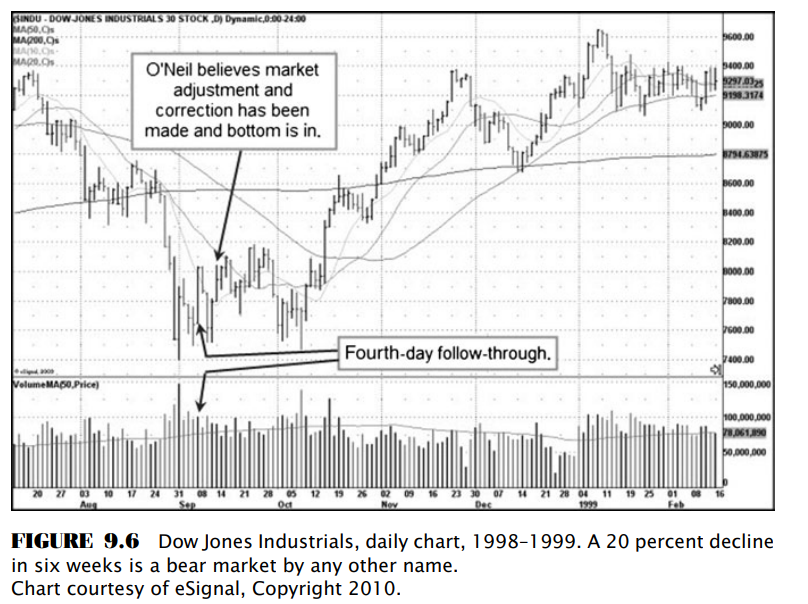

Dự báo của O’Neil đã hoàn toàn chính xác khi chỉ số Dow Jones phá thủng đáy 7,500 như minh họa trong Hình 9.6. Năm ngày sau kể từ đáy vào đầu tháng 9, thị trường bắt đầu thiết lập ngày bùng nổ theo đà, nhưng O’Neil cảm thấy rằng nó vẫn còn quá sớm sau 6 tuần giảm giá. Tuy nhiên, ông nhận thấy sự điều chỉnh hiện tại chắc chắn đã kết thúc khi ông đưa ra đánh giá: “Một cú giảm mạnh hơn 20% chỉ trong 6 tuần. Thị trường có thể mới chỉ có sóng hồi và chúng ta cần thêm thời gian để thị trường biến động đi ngang.” Mặc dù nhiều người tin rằng thị trường con gấu phải “tồn tại trong một khoảng thời gian nhất định” mới tạo nên một thị trường con gấu đúng nghĩa, nhưng O’Neil hiểu rằng một cú giảm giá với độ lớn mạnh và vận tốc nhanh như thế là rất hiếm và nó đủ để loại bỏ những kẻ bán cuối cùng ra khỏi thị trường và dễ dàng tạo ra một thị trường con gấu giá trị.

[1] ND: Tỉ lệ bán khống (tiếng Anh: Short Interest Ratio) là một thông số cho biết một cổ phiếu đang bị bán khống nhiều hay ít, được xác định bằng cách chia số lượng cổ phiếu được bán khống cho khối lượng giao dịch trung bình hàng ngày của cổ phiếu.

Bộ Sách: “LÀM GIÀU TỪ CHỨNG KHOÁN (phiên bản mới) + “Hướng Dẫn Thực Hành CANSLIM”