BLOG CỦA ELI

Bài học từ nhà giao dịch bí ẩn từng kiếm 1,000% trong bong bóng dotcom: “Vượt mất siêu phẩm vì nghe lời người khác”

Ngay cả khi đã từng kiếm 1,000% trong bong bóng Dot.com, nhưng nhà giao dịch này cũng đã bỏ lỡ nhiều siêu cổ phiếu vì nghe lời người khác.

Bài học để đời từ nhà đầu tư ” bí ẩn” kiếm 1,000% trong bong bóng Dotcom: KHÔNG DỰ ĐOÁN!

Ít nhất với tôi, một trong những sai lầm cơ bản nhất trong việc quản lý tiền cho khách hàng là bị tác động bởi cảm xúc và ý kiến của khách hàng. Điều này không hẳn thực sự tệ, nhưng bạn phải tách bản thân ra khỏi những lực ảnh hưởng đó bất kể thời điểm đó khó khăn đến thế nào, đặc biệt là các quan điểm học thuật từ các chuyên gia danh tiếng.

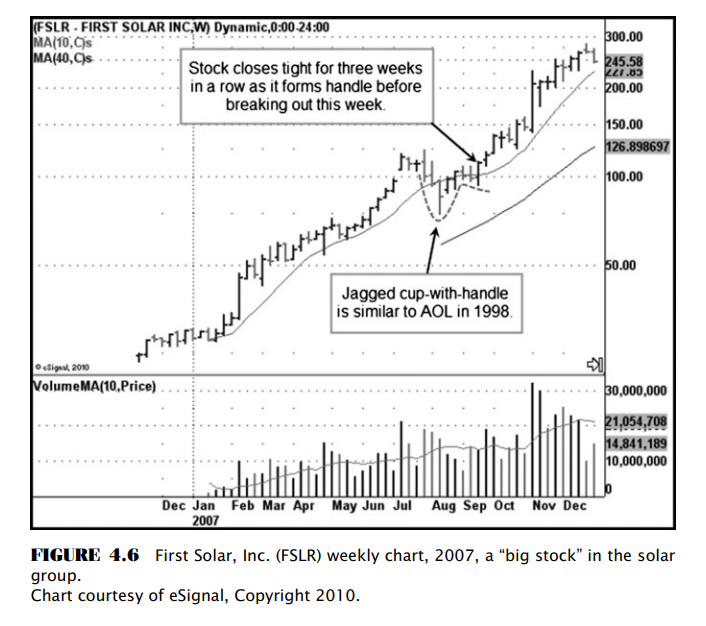

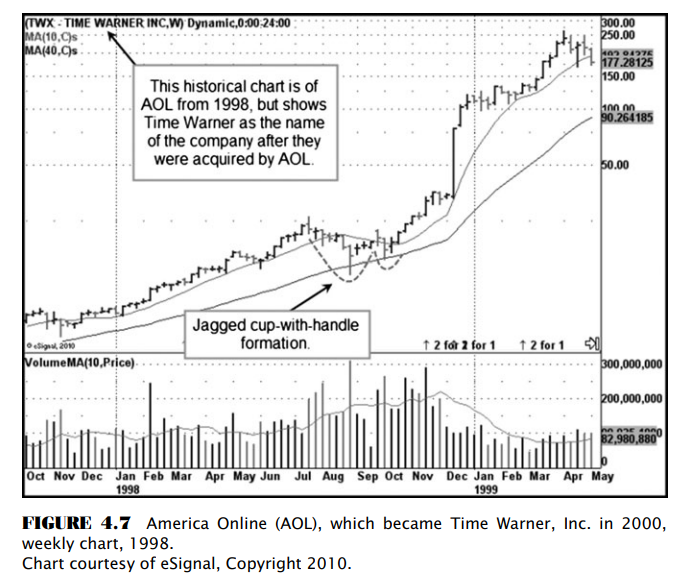

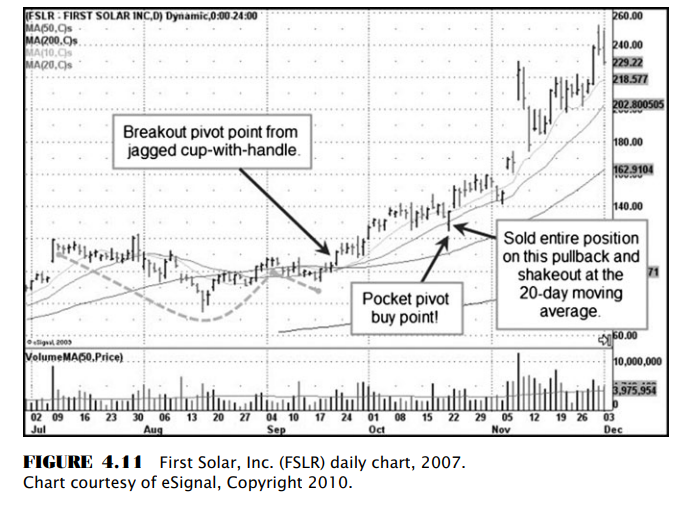

Vào tháng 9-tháng 10 năm 2007, tôi mua một số cổ phiếu điện mặt trời tại các điểm mua hợp lý. Một trong những vị thế lớn nhất của tôi là First Solar (FSLR), vốn phù hợp với định nghĩa của tôi về nguyên lý “Cổ Phiếu Lớn) và đang hình thành mẫu hình chiếc cốc-tay cầm tương tự như America Online (AOL) đã hình thành vào tháng 10 năm 1998, ngay trước khi nó có sóng tăng 460% trong 67 tuần. Tôi đã chú ý đến mẫu hình này trước khi có điểm phá vỡ, và giá đóng cửa thắt chặt trong 3 tuần quanh đường MA50 ngày nên trông rất hấp dẫn. Tôi chú ý đến tiền lệ trước đó ở mã AOL, cũng có mẫu hình chiếc cốc-tay cầm với V nhọn nhưng cũng hoạt động khá tốt trong khoảng thời gian cuối năm 1998 đến đầu năm 1999. Có sự tương đồng rõ nét giữ đồ thị FSLR (Hình 4.6) với đồ thị AOL vào năm 1998 (Hình 4.7), cũng như toàn bộ nhóm cổ phiếu năng lượng mặt trời đang bắt đầu thiết lập tín hiệu mua kỹ thuật. FLSR cũng có công nghệ hấp dẫn, với chi phí thấp nên không sử dụng nhiều silicon đa tinh thể trong các tấm năng lượng mặt trời. Năm 2007, sự thiếu hụt của silicon đa tinh thể khiến cho công nghệ ít sử dụng silicon đa tinh thể của First Solar tạo nên lợi thế so với đối thủ cạnh tranh.

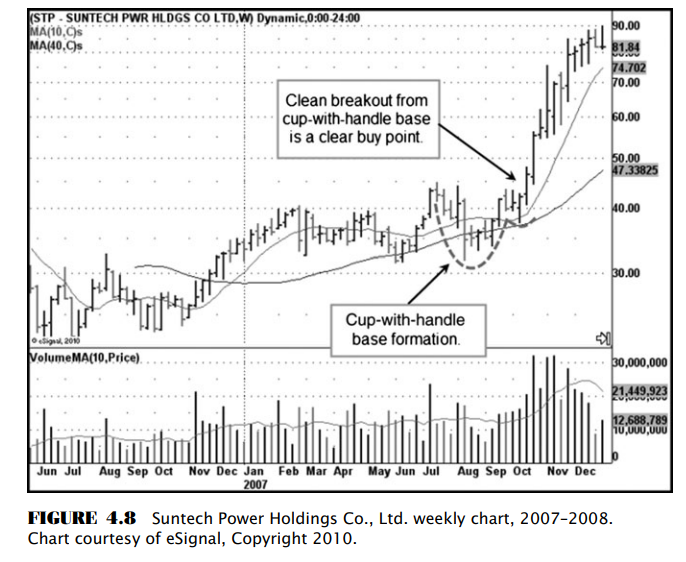

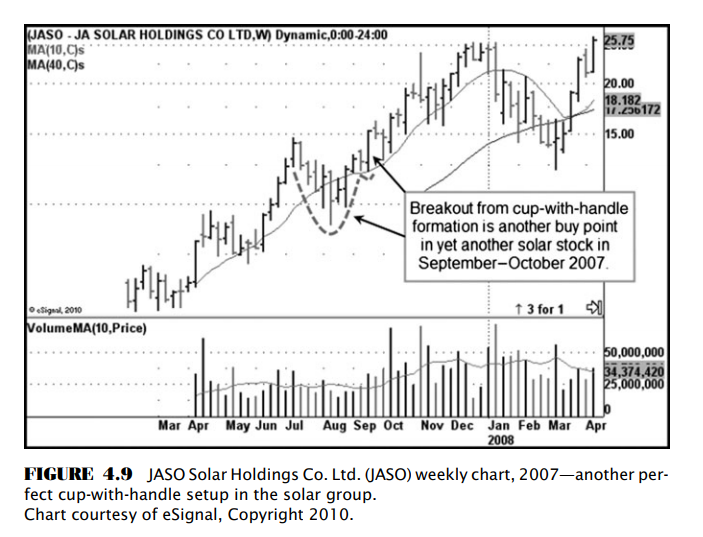

Đây là “cổ phiếu lớn” trong lĩnh vực năng lượng mặt trời và tôi đang mua một lượng lớn cổ phiếu quanh đường MA50 ngày và mức giá $100 trước khi cổ phiếu bắt đầu có điểm phá vỡ. Vào ngày 21 tháng 9, khối lượng của FSLR bắt đầu tăng vọt vào đầu ngày, vì thế tôi bắt đầu bổ sung thêm vị thế khi nhìn thấy khối lượng lớn ở điểm phá vỡ. Bạn không thể đòi hỏi điểm mua tốt hơn ở cả FSLR và nhóm ngành năng lượng mặt trời, khi điểm phá vỡ có khối lượng lớn. Với sự xác nhận của cả nhóm ngành, rõ ràng sóng ngành đang diễn ra. Đây được xem là cơ hội mua theo nhóm ngành tốt nhất kể từ sóng dotcom vào năm 1999 với các mẫu hình chiếc cốc-tay cầm xuất hiện ở các cổ phiếu như Suntech Power Holdings Co.,Ltd (STP) trong Hình 4.8 cũng như JASO Corp. (JASO) trong Hình 4.9.

Vào thứ 6, ngày 17 tháng 10 năm 2007, đối tác kinh doanh đã viết cho tôi một chuỗi email (thậm chí cả ngày cuối tuần) để khăng khăng thị trường vẫn chưa sẵn sàng có sóng, và tôi nên “chốt” lợi nhuận quanh ngưỡng 10% với giá đóng cửa ngày thứ 6. Để hiểu điều này khó tác động đến suy nghĩ của tôi như thế nào, thì mức lãi 10% quá nhỏ bé so với mức lãi mà tôi kỳ vọng ở một siêu cổ phiếu. Một email khác, được viết với chất giọng khinh khỉnh, đã khẳng định với tôi rằng, chúng ta đang ở cơ hội thoát hàng.

Tôi còn nhớ vào năm 1985, là giai đoạn mà sự tăng giá của chỉ số Nasdaq đã xảy ra với khối lượng thấp cùng với nhiều ngày phân phối. Chỉ có ngày tăng giá mạnh duy nhất vào ngày 16 tháng 7 năm 1996 trong 8 tuần là không đủ. Ông biết đấy, tăng giá với khối lượng thấp cho thấy sự lưỡng lự thị trường.

Sai lầm lớn nhất của tôi là để tâm tới những lời nói ngốc nghếch này. Sự thực là tôi đã tuân thủ đúng lời dạy của Bill O’Neil khi quan sát cổ phiếu là YẾU TỐ QUAN TRỌNG ĐẦU TIÊN, còn hành động giá của chỉ số là YẾU TỐ THỨ HAI. Các chỉ số có thể yếu, đôi khi là đang điều chỉnh trung hạn 7%-12% trong khi các cổ phiếu dẫn dắt đang thắt chặt và xây dựng các nền giá tốt. Việc thoát hàng chỉ vì hành động giá của chỉ số là rất ngu ngốc. Tôi trả lời cho đối tác của mình bằng cách trích dẫn nguyên lý được dạy bởi Bill O’Neil. Thế nhưng, tôi nhận được phản hồi như sau: “Vâng, thời điểm bây giờ thì khác, tôi tin rằng các cổ phiếu dẫn dắt đang có những dấu hiệu mơ hồ và quan trọng hơn, chúng khó có thể tăng giá mạnh nếu không có sự đồng thuận của thị trường chung.”

Điều khôi hài là giữa tuần trước, tôi đã nói với nhà giao dịch của mình và Gám Đốc Giao Dịch Bill Griffith rằng, sóng ngành năng lượng mặt trời là mạnh, và chúng ta đang ở thời điểm vàng để kiếm được khoản tiền lớn vào cuối năm. Tôi cũng thấy rằng, các điểm phá vỡ hoàn hảo xảy ra đồng loạt ở các mẫu hình tốt như chúng ta đã nhìn thấy trong hình của FSLR, STP, JASO và SPWRA (từ Hình 4.8 đến 4.10), là tín hiệu quan trọng cho sóng ngành, và vì thế đây là cơ hội tuyệt vời. Dựa trên kinh nghiệm của mình và thực tế tôi biết thị trường thường cố gắng đánh lừa bạn, nên tôi nói với Bill Grififth rằng, chúng ta sắp có “cú điều chỉnh khá mạnh”, trước khi có sóng lớn và điều chúng ta phải làm là giữ các vị thế thật chặt.

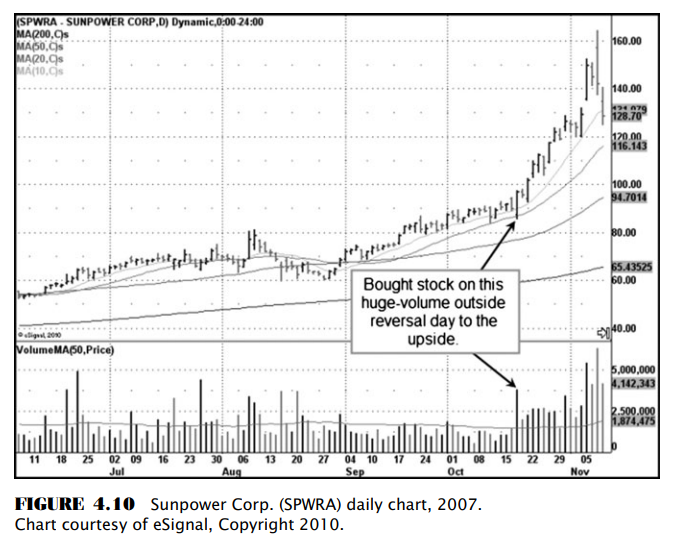

Trong suốt tuần giao dịch, tôi đã mở một số vị thế mua ở một cổ phiếu năng lượng mặt trời khác vừa có điểm phá vỡ và đang tăng giá mạnh là Sunpower Corp.C(SPWRA) như trong Hình 4.10. Vào ngày 18 tháng 10, SPWRA có một phiên tăng giá mạnh bằng cây nến dạng “outside bar (thanh giá bên ngoài)” lớn với khối lượng. Khi sóng ngành năng lượng mặt trời đang diễn ra, tôi quan sát thấy khối lượng lớn là dấu hiệu tích cực, và đã mua vào SPWRA quanh giá tầm 95 +/-. Tôi thấy giá đã nén rất tốt trong thời gian từ tháng 9 đến tháng 10 năm 2007.

Thật không may, một rỗ các email tiêu cực đã gửi cho tôi vào tuần kết thúc ngày 19 tháng 10, lo lắng về việc “nên chốt lợi nhuận”, cũng như hàng tá câu chuyện truyền thông đang so sánh sự tương đồng của thị trường với tháng 10 năm 1997 (là ngày thứ hai đen tối nổi tiếng) khiến tôi bắt đầu mất đi sự tự tin và lạc lối.

Vào thứ hai, ngày 22 tháng 10, một cú rũ bỏ mạnh (giống như tôi đã nói với nhà giao dịch của mình và phải kiên quyết bám chặt cổ phiếu ngành năng lượng mặt trời) cuối cùng cũng xuất hiện. Vì tôi bị ảnh hưởng bởi các thông tin truyền thông tiêu cực và của đối tác trong công ty quản trị tiền, tôi đã đánh rơi hàng bởi cú điều chỉnh mà tôi đã dự kiến trước. Bài học ở đây là rất rõ ràng, và tôi muốn chỉ trích đối tác của mình hay truyền thông. Tôi chỉ trích chính mình vì đã vi phạm một nguyên tắc đơn giản trong giao dịch, đó là không tuân thủ kế hoạch gao dịch và để cho cảm xúc và các ý kiến cá nhân khác chi phối! Mặc dù tôi dã mua đúng các cổ phiếu, vào đúng thời điểm, nhưng đã không vượt qua được nổi sợ hãi tác động đến tôi từ bên ngoài.

Như bạn thấy trong Hình 4.11, FSLR đơn giản chỉ có cú rũ xuống dưới đường MA20 ngày, sau đó đóng cửa tăng giá, và không bao giờ điều chỉnh nữa. Tôi đã có một quy mô vị thế lớn ở cổ phiếu này nhưng đã bán sạch vào ngày hôm đó. Tôi cố gắng mua trở lại vài ngày sau đó nhưng vì bị sốc bởi sai lầm đầu tiên, nên đã không mua đủ số lượng lớn cần thiết. Thật nực cười là vào đúng ngày tôi bán sạch hàng, thì giá cổ phiếu FSLR lại đảo chiều tăng giá và đóng cửa trên MA20 ngày. Đây chính là điểm mua pocket pivot! Nếu sớm hiểu về điểm mua này, tôi có thể nhanh chóng nhận ra và mua lại toàn bộ số cổ phiếu FSLR đã bán trong ngày hôm đó.

Ngoài việc có thêm công cụ điểm mua pocket pivot, điều mà tôi không có vào năm 2007, ngày nay tôi cũng sử dụng quy tắc phải chờ giá đóng cửa phá thủng MA20 ngày trước khi bán, vì các cổ phiếu mạnh có thể đảo chiều tăng trong ngày và đóng cửa trên MA20 ngày. Nếu tôi có quy tắc này, tôi đã có thể nắm giữ FSLR vào ngày 22 tháng 10 năm 2007. Không kể MA20 ngày hay MA50 ngày, tôi không xem chúng là mức giá “cứng” mà là trung bình của một “vùng giá” và xem phản ứng của giá cổ phiếu quanh đường trung bình. Các cổ phiếu thường chui xuống dưới đường trung bình di động trong ngắn hạn, ví dụ như trong ngày, hoặc thậm chí 1-2 ngày, trước khi vượt trở lại lên trên đường trung bình di động. Chắc chắn nhiều nhà giao dịch sẽ đánh rơi hàng khi nhìn thấy giá bị bán thủng đường trung bình di động. Do đó, bạn phải quan sát hành động giá/khối lượng quanh đường trung bình di động để chắc chắn đó không phải là tình huống rũ bỏ. Ngày này, quan điểm của tôi cho rằng đường trung bình di động và các mức hỗ trợ thực ra là mức trung bình hoặc điểm giữa của một vùng hỗ trợ (hoặc kháng cự). Ngoài ra, một khi giá cổ phiếu lần đầu tiên phá thủng đường trung bình di động, ví dụ như MA20 ngày, thì bạn phải có sự xác nhận “vi phạm” của đường trung bình di động bằng cách thấy giá ở các phiên sau phá thủng đáy thấp nhất của ngày đầu tiên nằm dưới đường MA20 ngày. Điều này có thể áp dụng cho mọi khung thời gian của đường trung bình di động, bằng cách định nghĩa “sự vi phạm” là khi giá phá thủng đáy thấp nhất của ngày đầu tiên giá đóng cửa nằm dưới đường trung bình di động, vì hành động giá của một ngày không đủ để xác nhận sự vi phạm.

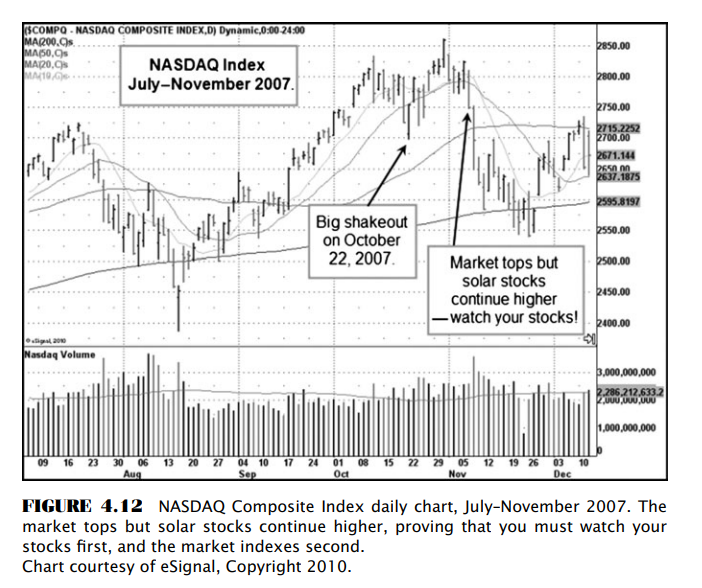

Vào quý 4 năm 2007, nguyên tắc bạn phải quan sát cổ phiếu TRƯỚC, và chỉ số thị trường SAU (là chỉ số Nasdaq trong Hình 4.2) đã chứng tỏ giá trị. Trong khi chỉ số Nasdaq đạt đỉnh vào đầu tháng 11, thì các cổ phiếu nhóm ngành năng lượng mặt trời vẫn hoạt động tốt khi liên tục thiết lập đỉnh mới (tôi đã nói với đối tác kinh doanh của mình nên chú ý theo dõi nhóm ngành năng lượng mặt trời thay vì cứ mãi mê chú ý đến từng diễn biến của chỉ số).

Rốt cuộc, các nhà giao dịch phải kiên trì với kế hoạch giao dịch của mình, loại bỏ tất cả ảnh hưởng từ thế giới bên ngoài, chẳng hạn như các bất đồng ý kiến từ đối tác kinh doanh, truyền thông…có thể làm bạn đi trật đường ray. Hãy nhớ quy tắc này: chỉ giao dịch theo kế hoạch của bạn, và luôn luôn giao dịch theo kế hoạch của bạn. Thực hành quy tắc này sẽ giúp bạn tối thiểu hóa các tác động từ bên ngoài. Đây chính là ý tưởng “sự cô độc của nhà giao dịch” theo trường phái Livermore.

Bộ Sách: “LÀM GIÀU TỪ CHỨNG KHOÁN (phiên bản mới) + “Hướng Dẫn Thực Hành CANSLIM”