Nhà Đầu Tư Thành Công

Cuộc chiến AI: Domino’s Pizza hợp tác với Microsoft về AI (Trí Tuệ Nhân Tạo), cổ phiếu tiềm năng bứt phá

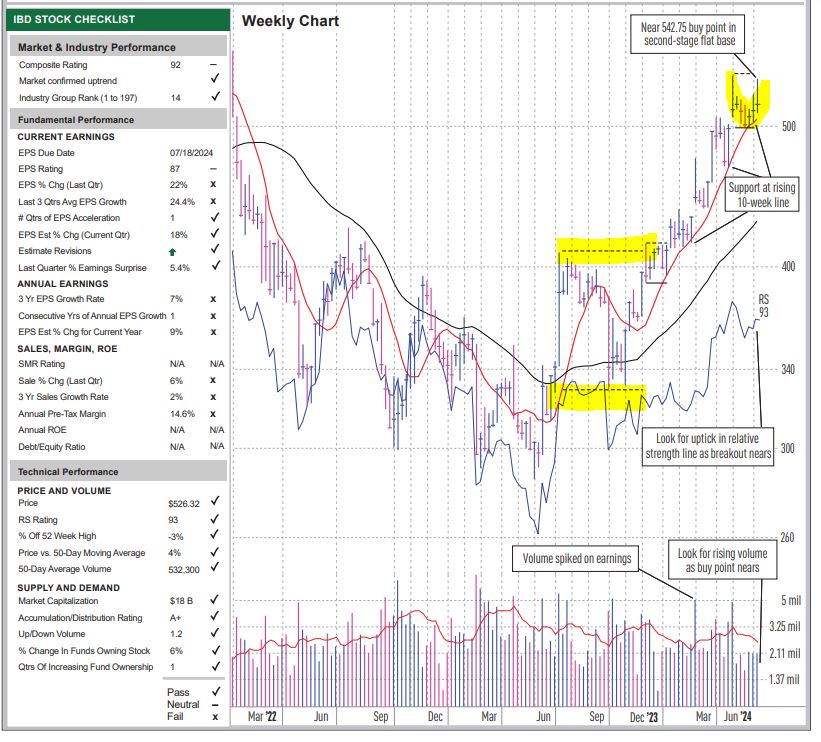

Phố Wall vẫn cho thấy nhu cầu mạnh mẽ đối với các công ty dẫn đầu về trí tuệ nhân tạo (AI) như Nvidia (NVDA). Giờ đây, nhu cầu về AI đang trở nên “ngon ăn” khi Domino’s Pizza (DPZ) gia nhập cùng Nvidia trong danh sách mua mới của các quỹ tương hỗ hàng đầu tháng này. Và khi Nvidia bay lên đỉnh kỷ lục mới, Domino’s cũng đang chuẩn bị cho một đợt điểm breakout mới.

Vào tháng 10, Domino’s đã công bố hợp tác về AI tổng hợp với Microsoft (MSFT). Công ty bánh pizza lớn nhất thế giới và gã khổng lồ về phần mềm và điện toán đám mây này đặt mục tiêu cải thiện hơn nữa quy trình đặt hàng. Domino’s sẽ tận dụng Microsoft Cloud và Azure OpenAI Service để cung cấp các đơn đặt hàng pizza thông minh hơn. Bằng AI, Domino’s cũng hướng đến việc giúp quản lý cửa hàng tiết kiệm thời gian cho các tác vụ như quản lý hàng tồn kho, đặt hàng nguyên liệu và lên lịch nhân viên.

Ngoài ra, Domino’s còn lên kế hoạch sử dụng công nghệ AI tổng hợp để đơn giản hóa việc chế biến pizza và kiểm soát chất lượng với các công cụ dự đoán tiên tiến hơn. Trong bốn quý gần đây, Domino’s đã tạo ra doanh thu 18.5 tỷ USD. Trong báo cáo mới nhất vào ngày 29 tháng 4, Domino’s ghi nhận thu nhập trên mỗi cổ phiếu (EPS) là 3.58 USD, đánh dấu mức tăng 22% so với cùng kỳ năm ngoái.

Trong cả năm, Phố Wall dự đoán mức tăng 9% lên 15.93 USD một cổ phiếu, tiếp theo là mức tăng 13% lên 18.08 USD một cổ phiếu vào năm 2025. Từ đáy 285.84 USD cách đây một năm (tháng 6 năm 2023), cổ phiếu của Domino’s Pizza gần như tăng gấp đôi để đạt đỉnh 542.75 USD trước khi thoái lui để hình thành nền giá hiện tại. Hiện đang xây dựng nền giá phẳng (nền thứ hai), Domino’s đã đóng cửa phiên giao dịch giảm 4% so với điểm mua mới 542.75 USD.

Thể hiện nhu cầu tiếp tục đối với đà tăng ấn tượng của cổ phiếu, Domino’s một lần nữa tìm thấy hỗ trợ tại đường trung bình động 10 tuần vào cuối tháng 5. Thêm vào đó, cho thấy nhu cầu của các tổ chức đối với cổ phiếu “AI phô mai” này, Domino’s sở hữu Xếp hạng tích lũy/phân phối A+ và tỷ lệ khối lượng giao dịch lên xuống là 1.2. Cổ phiếu này đạt Xếp Hạng Tổng Hợp là 92.

Alphabet đang tăng trưởng về Trí tuệ Nhân tạo (AI)

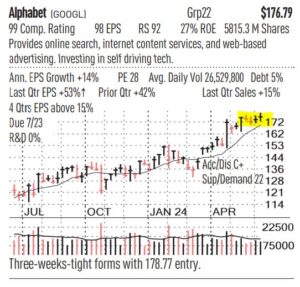

Alphabet (GOOGL), công ty mẹ của Google và là một trong những Magnificent Seven, tiếp tục đi ngang trong nền giá chặt chẽ hứa hẹn tiềm năng tăng giá. Cổ phiếu GOOGL đang được giao dịch gần với mức đỉnh cao nhất mọi thời đại.

Vào ngày 26 tháng 4, Alphabet báo cáo lợi nhuận và doanh thu quý đầu tiên vượt xa ước tính của các nhà phân tích. Công ty tuyên bố khoản cổ tức đầu tiên và chương trình mua lại cổ phiếu trị giá 70 tỷ USD mới. Điều này khiến cổ phiếu tăng vọt hơn 10%. Lợi nhuận trên mỗi cổ phiếu (EPS) của Alphabet đạt 1.74 USD, tăng 53% so với cùng kỳ năm ngoái, với doanh thu tăng 15% lên 80.5 tỷ USD. Các nhà phân tích dự kiến lợi nhuận 1.51 USD trên mỗi cổ phiếu trên doanh thu 78.7 tỷ USD.

Mặc dù chi tiêu vốn cho các khoản đầu tư vào trí tuệ nhân tạo (AI) tăng nhanh, các giám đốc điều hành cho biết họ kỳ vọng tỷ suất lợi nhuận hoạt động sẽ được mở rộng trong năm 2024 khi công ty kiềm chế chi phí và nhắm tới hiệu quả trên toàn bộ doanh nghiệp. Giảm biên chế lực lượng lao động có thể xảy ra trong tương lai.

“Chúng tôi tiếp tục tin rằng Google đang ở giai đoạn đầu của một chu kỳ tăng trưởng thế tục mới lớn được thúc đẩy bởi những đổi mới về trí tuệ nhân tạo tổng hợp trong lĩnh vực tiêu dùng, quảng cáo và doanh nghiệp,” nhà phân tích Mark Mahaney của Evercore ISI cho biết trong một báo cáo.

“Chúng tôi tiếp tục tin rằng Google đang ở giai đoạn đầu của một chu kỳ tăng trưởng thế tục mới lớn được thúc đẩy bởi những đổi mới về trí tuệ nhân tạo tổng hợp trong lĩnh vực tiêu dùng, quảng cáo và doanh nghiệp,” nhà phân tích Mark Mahaney của Evercore ISI cho biết trong một báo cáo.

Cổ phiếu Alphabet đã thiết lập một nền giá chặt chẽ trong bốn tuần với điểm mua 178.77 USD. Và hiện tại, cổ phiếu đã có thêm 5 tuần đóng cửa giá chặt chẽ theo tuần. Bất cứ khi nào cổ phiếu đóng cửa ở mức gần bằng giá của các tuần trước đó, đó là hành vi tích cực. Điều này cho thấy các nhà đầu tư tổ chức đang miễn cưỡng bán ra sau khi giá tăng lên. Các nền giá tích lũy thường được sử dụng để mua thêm cổ phiếu nhưng cũng có thể được sử dụng để bắt đầu các vị thế mới.

Một dấu hiệu tích cực khác là đường sức mạnh giá tương đối (RS Line) đang đi lên. RS Line so sánh hiệu suất của cổ phiếu với chỉ số S&P 500. Khi đường RS Line vượt lên trên đường trung bình động của nó, điều đó cho thấy cổ phiếu đang hoạt động tốt hơn so với chỉ số.

Triển Vọng TTCK Chứng Khoán Mỹ Nửa Sau 2024: Cổ phiếu Nhà hàng, Giày Dép và Chip đang diễn biến tích cực

Triển Vọng TTCK Chứng Khoán Mỹ Nửa Sau 2024: Cổ phiếu Nhà hàng, Giày Dép và Chip đang diễn biến tích cực

Thị trường giá tăng phi nước đại trong nửa đầu năm theo kiểu ăn mừng chủ yếu, hất tung vó và đạt được những đỉnh cao mới như để chế giễu những kỳ vọng khiêm tốn của các chuyên gia. Khi giữa năm 2024 đang đến gần, dự báo thị trường chứng khoán cho sáu tháng tới vẫn có vẻ lạc quan, dựa trên cùng các yếu tố hỗ trợ đã thúc đẩy cổ phiếu trong cả năm. Mặc dù rủi ro vẫn còn, nhưng những lý do cho tâm trạng hy vọng chất chồng lên nhau như các tầng của một chiếc bánh gato.

Nền kinh tế phục hồi là nền tảng. Trên hết, thu nhập doanh nghiệp đang ở mức an tâm. Phố Wall dự báo thu nhập sẽ tăng đều cho đến ít nhất là năm 2026. Ngay cả khi loại bỏ các cổ phiếu công nghệ vốn hóa lớn, triển vọng thu nhập vẫn khả quan. Các chủ đề đầu tư thuận lợi, bắt đầu với đầu tư vào Trí tuệ Nhân tạo (AI) nhưng không chỉ giới hạn ở đó, cung cấp thêm thức ăn cho cổ phiếu. Và tăng cổ tức là một lớp bánh khác để hưởng thụ.

Cho đến nay trong năm nay, S&P 500 đã tăng khoảng 14%, đứng sau mức tăng 18% của Nasdaq Composite nhưng cao hơn nhiều so với mức tăng 2.4% chậm chạp của Dow Jones Industrial Average. Kết quả này tốt hơn nhiều so với mong đợi. Vào đầu năm, nhiều nhà phân tích dự đoán mức tăng cổ phiếu sẽ chậm lại so với đà tăng mạnh của năm 2023, với đồng thuận cho rằng S&P 500 chỉ tăng 8% đến 9% trong cả năm 2024.

Chắc chắn, một vài cái tên nổi bật đã dẫn đầu thị trường chứng khoán năm 2024. Yardeni Research gần đây đã ghi nhận mức tăng doanh thu tổng hợp 10.5% theo năm và mức tăng 48.8% thu nhập trên mỗi cổ phiếu của tám công ty công nghệ lớn – cụ thể là Magnificent Seven cộng với Netflix (NFLX). Nhưng Yardeni nhận thấy rằng ngay cả khi không có những con số lớn của họ, lợi nhuận của các công ty S&P 500 trong quý 1 vẫn tăng 8.4% và doanh số bán hàng tăng 4.1% so với cùng kỳ năm ngoái. Tính đến ngày 7 tháng 6, khi 99% các công ty công bố kết quả, 79% các công ty S&P 500 đã vượt qua ước tính của quý 1, FactSet Research cho biết. Con số này hơi cao hơn mức trung bình 5 năm là 77%. Tuy nhiên, họ đã vượt qua ước tính của Phố Wall tổng cộng 7.4%, hoặc thấp hơn mức trung bình 5 năm là 8,5%.

Đối với quý 2, 67 công ty S&P 500 đã đưa ra hướng dẫn thu nhập tiêu cực cho đến nay so với 44 công ty có hướng dẫn tích cực, John Butters, nhà phân tích thu nhập cấp cao tại FactSet cho biết. Butters lưu ý rằng tỷ lệ giá trên thu nhập 12 tháng tới cho S&P 500, ở mức 20.7, đang vượt xa mức trung bình 10 năm là 17.8 lần thu nhập. Vì vậy, thị trường chứng khoán dường như cho rằng thu nhập sẽ tiếp tục tăng với tốc độ thuận lợi. Adam Parker, người sáng lập kiêm Giám đốc điều hành của Trivariate Research, cũng đưa ra quan điểm tương tự trong một cuộc phỏng vấn trên CNBC vào đầu tháng 6, trích dẫn nghiên cứu cho thấy 75% các công ty vốn hóa lớn được dự báo sẽ mở rộng biên lợi nhuận của họ trong 20 tháng tới.

Phân tích Cơ Bản

Ed Yardeni, nhà kinh tế kỳ cựu của Yardeni Research, lưu ý rằng biên lợi nhuận trung bình của các công ty S&P 500 đã tăng lên 12% trong quý 1 so với mức 11.7% trong quý 4 năm ngoái. Đây là một “khía cạnh ấn tượng” của quý 1 mặc dù doanh thu và lợi nhuận đều giảm nhẹ so với quý trước. “Nhìn vào dữ liệu từ năm 2004 cho thấy doanh thu quý 1 thường giảm theo quý so với quý vì doanh thu quý 4 được hỗ trợ bởi doanh số bán hàng ngày lễ của các nhà bán lẻ,” Yardeni nói.

Yardeni lưu ý rằng cổ phiếu tài chính ghi nhận mức tăng trưởng doanh thu theo quý đáng kể nhất là 9.9%. Dịch vụ truyền thông đứng thứ hai với mức tăng 9.5%, tiếp theo là công nghệ thông tin (tăng 8.8%) và chăm sóc sức khỏe (tăng 7.5%).

Nhìn chung, Yardeni Research dự báo thu nhập hoạt động của S&P 500 đạt 250 USD trong năm 2024, tăng 12% so với năm 2023. Ông dự báo mức này sẽ là 270 USD trong năm 2025 (tăng 8%) và 300 USD trong năm 2026 (tăng 11.1%). Những con số này so với dự báo đồng thuận của các nhà phân tích là 244.70 USD vào năm 2024, 279.70 USD vào năm 2025 và 314.80 USD vào năm 2026.

Các nhà quản lý danh mục đầu tư đã nắm lấy một số chủ đề đầu tư đang thúc đẩy những khoản lợi nhuận vững chắc trong năm nay. Hãy coi yếu tố này như một bằng chứng cho thấy “tinh thần ham lợi” của Phố Wall vẫn còn sống sót.

Yếu tố Trí tuệ Nhân tạo (AI)

Chủ đề chính là trí tuệ nhân tạo. Theo các giám đốc điều hành công nghệ, việc triển khai AI tổng hợp trên khắp các doanh nghiệp, chính phủ và các tổ chức khác đang được đẩy nhanh. Điều này đã thúc đẩy nhu cầu đối với cổ phiếu của các công ty hàng đầu trong lĩnh vực chip, điện toán đám mây, phần mềm và trung tâm dữ liệu.

Nhưng đó không phải là chủ đề tăng giá duy nhất trong năm 2024. Thị trường chứng khoán đã chứng kiến các công ty được hưởng lợi từ nhu cầu mạnh mẽ đối với nhà ở mới, thuốc kéo dài tuổi thọ và thiết bị y tế, các concept nhà hàng mới lạ và sự đổi mới trong thiết kế và kiểu dáng giày dép. Ví dụ, nhóm cổ phiếu nhà hàng của IBD đã tăng trưởng vượt trội thị trường 22% từ đầu năm đến nay.

Tuy nhiên, nhà hàng không phải là ngành duy nhất. Tính đến ngày 13 tháng 6, 21 nhóm ngành khác trong số 197 nhóm được theo dõi bởi IBD đã tăng ít nhất 20% trong năm nay. Nhóm bán dẫn không có nhà máy sản xuất đã tăng vọt 50%, chỉ đứng sau nhóm giày dép đã tăng 41%. Lưu trữ dữ liệu tăng hơn 58%.

Sức mạnh bất thường giữa các ngành năng động, thú vị là điềm lành cho dự báo thị trường chứng khoán trong sáu tháng tới.

Đối với các nhà đầu tư bảo thủ và dài hạn, triển vọng tăng trưởng cổ tức cũng rất hấp dẫn. Howard Silverblatt, nhà phân tích chỉ số cao cấp tại S&P Dow Jones Indices, đã đưa ra dự báo tích cực về việc chi trả bằng tiền mặt. Ông dự kiến “thanh toán tiền mặt thực tế” trong năm nay sẽ tăng 6% – 6.5%, lên 629 tỷ USD.

Cổ phiếu vốn hóa nhỏ có triển vọng

Một số nhà phân tích nhìn thấy cơ hội trước mắt ở các cổ phiếu vốn hóa nhỏ. Solita Marcelli, Giám đốc điều hành khu vực châu Mỹ tại UBS Global Wealth Management, cho biết trong một email gửi cho IBD: “Ngoài việc phân bổ chiến lược cho lĩnh vực công nghệ, chúng tôi còn thấy một cơ hội đặc biệt ở các cổ phiếu vốn hóa nhỏ được hỗ trợ bởi sự khởi đầu của chu kỳ nới lỏng của Cục Dự trữ Liên bang.”

Cổ phiếu ngân hàng là một phần lớn trong các thước đo cổ phiếu vốn hóa nhỏ. Nhìn chung, họ đã tụt hậu trong sáu tháng đầu năm. SPDR S&P Regional Banking (KRE) đã giảm 11% trong năm. Vì vậy, dự báo thị trường chứng khoán trong sáu tháng tới có thể được thúc đẩy nếu các tổ chức cho vay khu vực hoạt động tốt hơn.

Thật vậy, nhiều tổ chức cho vay siêu vùng dự kiến sẽ chứng kiến lợi nhuận chuyển từ mức giảm nhẹ trong năm nay sang tăng tốc trong năm tới. Ví dụ như U.S. Bancorp (USB). Ngân hàng có trụ sở tại Minneapolis này có Xếp hạng Thu nhập trên mỗi cổ phiếu (EPS) chỉ là 42. Nhưng các nhà phân tích dự kiến lợi nhuận sẽ tăng từ mức giảm 11% trong năm 2024 xuống 3.84 USD/cổ phiếu lên mức tăng 11% trong năm 2025 lên 4.28 USD. USB cung cấp mức cổ tức hàng năm khỏe mạnh khoảng 5%, gần gấp bốn lần mức cổ tức 1.32% của S&P 500.

Rủi ro lãi suất

Tuy nhiên, một yếu tố ảnh hưởng lớn đến thị trường diễn biến rất khác so với dự kiến là lãi suất. Nhận thức của các nhà đầu tư về lãi suất đang thay đổi, và đó là một lĩnh vực mà dự báo thị trường chứng khoán trong sáu tháng tới phải đối mặt với rủi ro.

Đầu năm, các nhà đầu tư tổ chức và chuyên gia Phố Wall tin rằng Cục Dự trữ Liên bang Mỹ (Fed) sẽ cắt giảm lãi suất quỹ ít nhất 6 lần trong năm 2024. Bản thân Fed dự kiến giảm lãi suất ba lần, mỗi lần 0.25%. Tuy nhiên, hiện tại hầu hết các nhà quản lý danh mục đầu tư và giao dịch trái phiếu cho rằng chỉ có một hoặc hai lần cắt giảm diễn ra trước cuối năm. Thậm chí một số người hoàn toàn bác bỏ ý tưởng này.

Tuy nhiên, thị trường chứng khoán dường như phản ánh suy nghĩ rằng nền kinh tế Mỹ sẽ tiếp tục tăng trưởng và đạt được mục tiêu “hạ cánh mềm” (soft landing) hoặc thậm chí không cần hạ cánh. Theo CME FedWatch, sau các báo cáo CPI và giá sản xuất được công bố vào thứ Năm, khả năng Fed cắt giảm lãi suất 0.25% tại cuộc họp tháng 9 là 60%. Đối với cuộc họp tháng 11, diễn ra ngay sau bầu cử, khả năng cắt giảm 0.25% là 49%, với 29% khả năng lãi suất quỹ sẽ được cắt giảm thêm 0.25% nữa vào thời điểm đó.

Hiện tại, lãi suất ngắn hạn vẫn duy trì gần mức cao nhất trong nhiều năm. Ví dụ, trái phiếu kỳ hạn 2 năm đang ở gần 4.71%, mức cao nhất kể từ năm 2007. Khi lợi suất của trái phiếu Kho bạc Mỹ ngắn hạn vượt quá trái phiếu dài hạn – chẳng hạn như trái phiếu 10 năm, hiện có lợi suất khoảng 4.21% – thì việc đảo ngược thường khiến các ngân hàng hạn chế cho vay và đầu tư. Tuy nhiên, điều đó dường như không phải là vấn đề hiện tại. Nền kinh tế Mỹ dường như dồi dào tiền mặt, không chỉ là nợ. Các công ty đầu tư tư nhân đã đóng một vai trò cho vay quan trọng trong thế giới doanh nghiệp. “Tín dụng tư nhân” đã trở thành một từ khóa khác trên Phố Wall.

Kevin Jestice, phó chủ tịch cấp cao của nhóm quản lý đầu tư thuộc tập đoàn bảo hiểm khổng lồ Nationwide Financial, cho rằng tình trạng hiện tại của lãi suất và cổ phiếu không nên được gọi là một mô hình mới. Ông nhấn mạnh rằng chi tiêu tài chính khổng lồ và nhu cầu kéo dài đối với các dịch vụ kể từ đại dịch coronavirus đã bù đắp những tác động tiêu cực thông thường của đường cong lợi suất bị đảo ngược. “Thị trường chứng khoán thực sự hấp dẫn“, Jestice nói với IBD tại Hội nghị toàn cầu Viện Milken ở Beverly Hills vào tháng trước. “Trong 18 tháng qua, chúng tôi đã thấy niềm tin chung về một cuộc suy thoái sắp xảy ra. Tuy nhiên, trong ba tháng qua, chúng tôi đã chứng kiến một người tiêu dùng kiên cường, lạm phát được kiểm soát nhưng vẫn dai dẳng và một Fed muốn đạt được mục tiêu hạ cánh mềm cho nền kinh tế.”

Tiêu dùng của Người tiêu dùng Đang Hỗ trợ Thị trường Chứng Khoán

Thị trường chứng khoán dự báo trong sáu tháng tới dường như cũng đang nghiêng về các công ty tăng trưởng. So sánh quỹ iShares Russell 1000 Growth ETF (IWF) với iShares Russell 1000 Value (IWD), quỹ tăng trưởng dẫn đầu khoảng 20% so với 5% tính đến thời điểm hiện tại. Người tiêu dùng là một động lực lớn. Cuộc khảo sát mới nhất của Hội đồng Thương mại cho thấy chỉ số niềm tin tiêu dùng của họ đã tăng lên 102 so với mức được điều chỉnh tăng 97,5 vào tháng 4. Các nhà kinh tế được Reuters thăm dò dự đoán chỉ số này sẽ giảm từ 97 xuống 95.9. Hội đồng Thương mại ghi nhận sự cải thiện ở tất cả các nhóm tuổi. Nhưng theo Reuters, những người tiêu dùng có mức lương hàng năm vượt quá 100,000 USD là những người có niềm tin tăng vọt nhất. “Với lãi suất cao như vậy, giờ đây những người tiết kiệm đang kiếm được nhiều tiền hơn. Thu nhập danh nghĩa của họ, trước đây là 2%, giờ đây là 4%”, Arnim Holzer, chiến lược gia toàn cầu của Easterly EAB, một công ty đầu tư quỹ tương hỗ và tư vấn chiến lược, nói với IBD. “Họ sở hữu nhà riêng của mình, vì vậy họ làm gì? Họ tiếp tục chi tiêu.”

Holzer cho biết ông cũng đang theo dõi chặt chẽ tiềm năng của Trí tuệ Nhân tạo (AI) và liệu việc AI thúc đẩy năng suất có thể khiến Cục Dự trữ Liên bang không cần phải cắt giảm lãi suất để duy trì nền kinh tế hoạt động trơn tru hay không. Holzer nói thêm, nếu việc triển khai AI thành công có thể đóng góp thêm 1.5 điểm phần trăm vào GDP của Mỹ, “thì bạn có thể chấp nhận việc duy trì lãi suất ở mức cao hơn. Và việc làm gia tăng có thể hợp lý hóa tỷ lệ P/E cao hơn.” Số liệu mới nhất về tăng trưởng năng suất của Mỹ là 0.2% trong quý 1 năm nay, được báo cáo vào ngày 6 tháng 6, đáp ứng dự báo của Econoday nhưng giảm so với mức tăng 0,3% trong quý trước.

Trong khi đó, các dữ liệu gần đây cho thấy bức tranh không đồng nhất về nền kinh tế Mỹ, với nhiều báo cáo vẫn cho thấy sự mạnh mẽ. Trong tuần đầu tiên của tháng 6, các nhà đầu tư nhận được những tín hiệu trái chiều về tình trạng của thị trường lao động. Cuộc khảo sát JOLTS (số việc làm mở và luân chuyển lao động) tháng 5 về số việc làm mở và luân chuyển lao động được công bố vào ngày 4 tháng 6 cho thấy số lượng vị trí tuyển dụng trên một người tìm việc giảm xuống tháng thứ 3 liên tiếp. Tỷ lệ này giảm xuống mức thấp nhất kể từ tháng 2 năm 2021. James Knightley, nhà kinh tế trưởng tại ING, lưu ý rằng dữ liệu cho thấy các nhà tuyển dụng đang thu hẹp kế hoạch tuyển dụng. Ngoài ra, tỷ lệ nghỉ việc đã giảm mạnh so với mức đỉnh trên 3% vào năm 2021 và 2022. Knightley viết trong bình luận gửi cho IBD: “Tỷ lệ này hiện đã quay trở lại mức 2.2%, thấp hơn mức của năm 2018 và 2019, cho thấy rằng mặc dù có những công việc ngoài kia, nhưng chúng trở nên kém hấp dẫn hơn.” “Điều này cho thấy ‘sự bình thường hóa’ của thị trường lao động. Nó cũng là một chỉ báo quan trọng dẫn đầu cho tăng trưởng tiền lương.” Ông nói thêm, tỷ lệ nghỉ việc cũng đã “phù hợp với lịch sử với chi phí lao động tăng chỉ hơn 3% mỗi năm, điều mà Cục Dự trữ Liên bang có thể khá hài lòng.”

Tuy nhiên, chỉ ba ngày sau, cổ phiếu ban đầu giảm giá trước tin tức bảng lương phi nông nghiệp tăng vọt vượt quá mong đợi. Tiền lương tăng 4,1% trong tháng 5 so với cùng kỳ năm ngoái, vượt quá dự báo của Econoday. Nhưng tỷ lệ thất nghiệp đã tăng nhẹ lên 4,0% so với 3,9% trong tháng 4.

Kinh tế có đang Chậm lại?

“Chúng ta vẫn cần một nền kinh tế mềm mại hơn“, Ned Davis, người sáng lập và là cố vấn cấp cao của Ned Davis Research, viết trong bình luận gửi cho IBD. “Thu nhập thực tế khả dụng của cá nhân, xu hướng việc làm, tăng trưởng chính sách thực tế, những bất ngờ về kinh tế và kỳ vọng của người tiêu dùng cho thấy điều đó có thể đang xảy ra.” Davis nói thêm rằng tăng trưởng GDP thực tế của Mỹ đã chậm lại từ 3.3% trong quý 4 năm 2023 xuống 1.3% trong quý 1 năm nay.

Peter Berezin, chiến lược gia toàn cầu tại BCA Research, đề xuất khách hàng nên áp dụng “chiến lược đầu tư theo ngành barbell”. Nghĩa là, ở một đầu, họ có thể tập trung quá mức vào các ngành phòng thủ, trong khi ở đầu kia, họ có thể đầu tư vào “các ngành chu kỳ sâu như vật liệu để phòng ngừa rủi ro tăng trưởng toàn cầu mạnh hơn dự kiến.”

Tuy nhiên, bất chấp xu hướng đi lên của thị trường chứng khoán, những rủi ro vẫn tồn tại. Tính biến động của các chỉ số chứng khoán và cổ phiếu riêng lẻ có thể tăng mạnh vào cuối năm nay không? Chắc chắn rồi. Chỉ số Biến động Thị trường Cboe đã diễn biến như vậy vào tháng 9 và tháng 10 năm ngoái.

Vấn đề Bầu cử

Năm 2024, sự kiện lớn nhất trong năm của nước Mỹ chắc chắn là cuộc bầu cử diễn ra vào ngày 5 tháng 11. Vào ngày 31 tháng 5, một bồi thẩm đoàn New York đã tuyên bố cựu Tổng thống Donald Trump phạm tội 34 tội danh làm giả hồ sơ kinh doanh nhằm che giấu khoản thanh toán im lặng cho ngôi sao phim khiêu dâm Stormy Daniels trước thềm cuộc bầu cử tổng thống năm 2016. Tuy nhiên, sự kiện lịch sử này, biến Trump thành cựu tổng thống đầu tiên trở thành tội phạm bị kết án, nhanh chóng phai nhạt tầm quan trọng đối với các nhà đầu tư – ít nhất là cho đến hiện tại. Thẩm phán chủ tọa Juan Merchan đã ấn định ngày tuyên án cho Trump vào ngày 11 tháng 7, người đang kháng cáo bản án. Thị trường chứng khoán đã tăng trở lại kể từ sự chấn động tạm thời diễn ra sau tin tức này. Một vài chỉ số đã đạt mức cao nhất mọi thời đại.

Khi cuộc bầu cử đến gần, rủi ro chính trị có thể gia tăng. “Cuộc bầu cử tổng thống Mỹ vào tháng 11 hứa hẹn sẽ là một trong những cuộc đua cạnh tranh và gây chia rẽ nhất trong lịch sử Mỹ“, các chiến lược gia của State Street Global Advisors cảnh báo. “Các nhà đầu tư nên chuẩn bị tinh thần cho những rủi ro chính trị lớn hơn.” Các cuộc bầu cử ở Ấn Độ, Mexico và Châu Âu đã gây ra những biến động lớn trên các thị trường tài chính này trong vài tuần qua. Theo lịch sử, Phố Wall hoạt động tốt trong những năm diễn ra cuộc bầu cử tổng thống Mỹ, đặc biệt là khi tổng thống đương nhiệm tái tranh cử.

Ảnh hưởng mạnh mẽ của Công nghệ lớn

Liz Ann Sonders, chiến lược gia đầu tư trưởng tại Charles Schwab (SCHW), lưu ý rằng mức độ tập trung trong S&P 500 vẫn ở mức cao, khoảng 24%. Con số này chỉ thấp hơn một chút so với mức đỉnh mọi thời đại là 25% vào năm 1964 trong đợt tăng giá thị trường được gọi là “Những năm Go-Go Sixties”. Sự tập trung cao độ là một rủi ro vì những rắc rối của một số ít cổ phiếu có thể ảnh hưởng mạnh đến toàn bộ chỉ số. Sonders nhấn mạnh trong bình luận ngày 28 tháng 5 rằng mối tương quan giữa biến động của “bộ tứ quyền lực” – các công ty công nghệ lớn và S&P 500 đã giảm. Vào đầu năm 2024, mối tương quan giữa cổ phiếu dẫn đầu thị trường Nvidia (NVDA) và S&P 500 là 0.95. Gần đây, tỷ lệ đó đã giảm mạnh xuống 0.30

Ít dấu hiệu Cổ phiếu bị thổi phồng

Sự nhiệt tình quá mức của các nhà đầu tư cũng có thể là một tín hiệu cảnh báo cho thị trường chứng khoán. Hiện tại, các thước đo tâm lý (sentiment) của nhà đầu tư không cho thấy sự hưng phấn tột độ. Tất nhiên, sự quay trở lại của những biến động điên cuồng trong các cổ phiếu meme như GameStop (GME) và AMC Entertainment (AMC) nhấn mạnh mong muốn làm giàu nhanh chóng của các nhà giao dịch. Tuy nhiên, nhìn chung, các chỉ báo tâm lý quan trọng cho thấy sự hoài nghi của công chúng về thị trường giá tăng hiện tại là khá cao. Điều đó có nghĩa là các nhà đầu tư đang do dự ngồi ngoài cuộc chơi cuối cùng có thể tham gia vào thị trường chứng khoán. Các giao dịch mua mới của họ sẽ giúp đẩy giá cổ phiếu lên.

Vào ngày 11 tháng 6, Chỉ số Biến động Thị trường Cboe, hay VIX, đóng cửa ở mức 12.85, giảm mạnh so với mức đỉnh từ đầu năm đến nay là 21.36. Nó cũng đang tiếp cận đáy trong nhiều năm là 11.52, được thiết lập chỉ vào ngày 23 tháng 5. Ở những nơi khác, sự lạc quan giữa các biên tập viên bản tin được Investors Intelligence thăm dò đã tăng lên trong những tháng gần đây, nhưng vẫn thấp hơn mức đỉnh 64.7% của tháng 12 năm 2020. Chỉ số Fear & Greed của CNN vẫn ở mức trung lập là 45 trên thang điểm từ 0 (cực kỳ sợ hãi) đến 100 (cực kỳ tham lam).

Cơ hội Đầu tư ở nước ngoài

Đối với các cơ hội đầu tư khác, một số thị trường quốc tế đang thu hút sự chú ý. Các nhà đầu tư đang thể hiện nhiều hơn sự quan tâm đến các khu vực đang phát triển nhanh như Ấn Độ và Nam Á. Mark Galasiewski, nhà quan sát kỳ cựu của thị trường chứng khoán nước ngoài, lưu ý rằng Quỹ ETF theo dõi chỉ số iShares MSCI Emerging Markets (EEM) đã đẩy nhanh đà tăng trưởng vào tháng 5 và “có thể đang muốn bắt kịp” với một quỹ ETFphổ biến khác, iShares MSCI Emerging Markets Ex-China (EMXC). Quỹ ETF thị trường mới nổi đã có một tháng 5 biến động.

Tại Ấn Độ, Narendra Modi đã giành được nhiệm kỳ thứ ba liên tiếp làm thủ tướng, nhưng Bharatiya Janata Party của ông đã mất đa số tuyệt đối tại quốc hội. Quỹ này đã tăng tới 7% trong tháng 5 trước khi ổn định ở mức tăng 2% theo tháng. Quỹ EMXC chỉ đạt được mức tăng 0.8% trong tháng 5. Tuy nhiên, điều này diễn ra sau một đợt phục hồi ấn tượng 34% so với mức thấp của tháng 10 năm 2022.

“Các thị trường mới nổi có vẻ như đang thức dậy sau một loạt các làn sóng đầu tiên và thứ hai, điều này cũng được phản ánh bởi các cuộc xung đột khác nhau trở nên nhỏ dần theo quy mô,” Galasiewski, biên tập viên của Báo cáo Theo dõi Hàng tháng Châu Á-Thái Bình Dương của Elliott Wave International, viết trong báo cáo gửi khách hàng vào tháng 6. Ông lưu ý rằng cuộc xung đột đầu tiên bắt đầu với Ukraine và Nga vào năm 2022, tiếp theo là cuộc tấn công nhỏ hơn của Hamas vào Israel vào tháng 10 năm 2023 và cuộc xung đột thậm chí còn nhỏ hơn giữa Israel và Iran vào năm 2024. “Tâm lý xã hội được cải thiện thúc đẩy xu hướng tăng mới có yếu tố địa chính trị quan trọng. Điều đó có nghĩa là triển vọng hòa bình sẽ bắt đầu được cải thiện, ngay cả khi những sự cố bạo lực riêng lẻ vẫn tiếp tục nổ ra đôi khi, duy trì bức tường lo lắng,” Galasiewski viết.

IBD Sector Learder: Novo Nordisk dẫn đầu danh sách cổ phiếu tăng trưởng

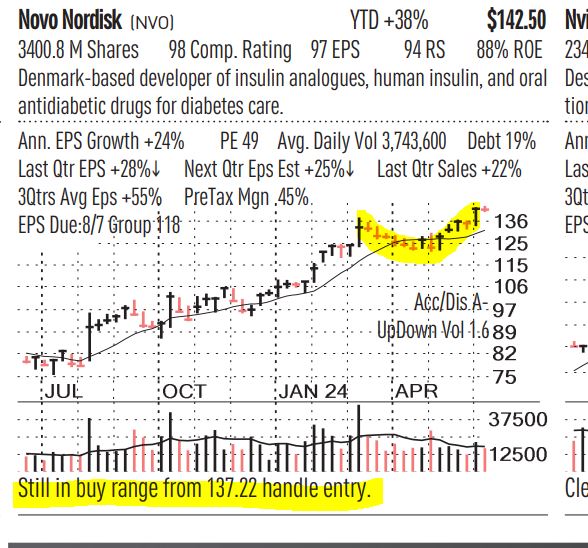

Theo màn hình Sector Leaders của IBD, các cổ phiếu tăng trưởng hàng đầu đáng chú ý trong tuần này bao gồm Nvidia (NVDA) và nhà sản xuất Ozempic, Novo Nordisk (NVO).

Novo Nordisk gần đây đã breakout thoát khỏi mô hình Chiếc Cốc với điểm mua 137.22 USD. Mặc dù cổ phiếu vẫn nằm trong vùng mua, chúng đang tiến gần đến mức đỉnh là 144.08 USD. Novo Nordisk lần đầu tiên vượt đỉnh vào ngày 4 tháng 6 với khối lượng giao dịch cao hơn mức trung bình.

Vào ngày 2 tháng 5, công ty dược phẩm của Đan Mạch báo cáo doanh số bán thuốc giảm cân ăn khách Wegovy gần như tăng gấp đôi so với cùng kỳ năm ngoái. Nhưng do không đạt được kỳ vọng của các nhà phân tích, cổ phiếu đã giao dịch giảm nhẹ trong thời gian ngắn. Tuy nhiên, trong tháng tiếp theo, cổ phiếu đã tăng hơn 17% so với đáy của ngày 3 tháng 5. Hiện tại, cổ phiếu đang được giao dịch chặt chẽ trên đường trung bình động MA 10 ngày và EMA 21 ngày. Kể từ tháng 8 năm 2023, cổ phiếu phần lớn giữ được mức giá trên đường trung bình động MA 50 ngày, ngoại trừ một thời gian ngắn khi cổ phiếu đang hình thành mô hình Chiếc Cốc gần đây nhất.

Vào ngày 2 tháng 5, công ty dược phẩm của Đan Mạch báo cáo doanh số bán thuốc giảm cân ăn khách Wegovy gần như tăng gấp đôi so với cùng kỳ năm ngoái. Nhưng do không đạt được kỳ vọng của các nhà phân tích, cổ phiếu đã giao dịch giảm nhẹ trong thời gian ngắn. Tuy nhiên, trong tháng tiếp theo, cổ phiếu đã tăng hơn 17% so với đáy của ngày 3 tháng 5. Hiện tại, cổ phiếu đang được giao dịch chặt chẽ trên đường trung bình động MA 10 ngày và EMA 21 ngày. Kể từ tháng 8 năm 2023, cổ phiếu phần lớn giữ được mức giá trên đường trung bình động MA 50 ngày, ngoại trừ một thời gian ngắn khi cổ phiếu đang hình thành mô hình Chiếc Cốc gần đây nhất.

Một điểm tích cực khác là đường sức mạnh giá tương đối (RS Line) của Novo Nordisk. Đường RS đang giữ gần mức cao gần đây sau khi cho thấy sức mạnh giá tương đối đáng kể trong đợt thị trường lao dốc rộng rãi vào tháng 4.

Cổ phiếu Nvidia đã tăng trưởng mạnh mẽ kể từ khi trở thành công ty dẫn đầu trong lĩnh vực trí tuệ nhân tạo (AI). Cổ phiếu của nhà sản xuất chip AI này đã tăng vọt hơn 173% kể từ đầu năm. Nhưng các nhà đầu tư không nên cố gắng đuổi theo nó, vì hiện tại cổ phiếu đang bị tăng giá kéo dài quá mức. Cổ phiếu không chỉ tăng hơn 25% so với các điểm mua gần nhất mà còn cao hơn gần 33% so với đường trung bình động MA 50 ngày. Các nhà đầu tư của IBD coi một cổ phiếu vượt quá 10% so với mức hỗ trợ này là được kéo dài và có nguy cơ giảm giá cao hơn. Hiện tại cũng đã được một tuần kể từ khi công ty thực hiện chia tách cổ phiếu theo tỷ lệ 10 đổi 1.

Cổ phiếu Nvidia thuộc nhóm ngành bán dẫn không có nhà máy sản xuất, xếp thứ 4 trong số 197 nhóm ngành của IBD, cho thấy khả năng lãnh đạo đáng kể. Cổ phiếu Nvidia cũng tự hào có Xếp hạng IBD mạnh: Xếp hạng Tổng hợp là 99 và Xếp hạng Sức mạnh Tương đối là 99.