Phân tích Doanh Nghiệp

Triển vọng sớm thực hiện thuế chống bán phá giá (AD) đối với HRC và Tôn Mạ Kẽm (GI) giúp cổ phiếu thép tăng vọt

Hồ sơ yêu cầu điều tra chống bán phá giá (AD) đối với HRC được cho là hợp lệ

Vào ngày 14 tháng 6 năm 2024, Cổng thông tin thương mại (TRA) thông báo rằng vào ngày 31 tháng 5, cơ quan đã nhận được hồ sơ bổ sung cho yêu cầu điều tra việc áp dụng các biện pháp chống bán phá giá đối với HRC nhập khẩu từ Trung Quốc và Ấn Độ.

Vào tháng 3 năm nay, HPG và Formosa, hai nhà sản xuất HRC tại Việt Nam, đã gửi yêu cầu lên TRA thuộc Bộ Công Thương xin điều tra biện pháp chống bán phá giá đối với HRC nhập khẩu từ Trung Quốc và Ấn Độ để bảo vệ các nhà sản xuất trong nước trước các hoạt động bán phá giá. Đề xuất này phải đối mặt với sự phản đối từ các nhà sản xuất ống thép/tôn thép trong nước vì họ cần nhập khẩu các sản phẩm HRC do năng lực sản xuất HRC của Việt Nam hiện đang thiếu hụt.

Sau khi xem xét, TRA đã thông báo rằng hồ sơ đã hoàn tất và hợp lệ. Như vậy, trong vòng 45 ngày, cơ quan điều tra sẽ tiến hành đánh giá đầy đủ và trình lên Bộ Công Thương (Bộ Công Thương) để xem xét có nên khởi xướng điều tra vụ việc hay không.

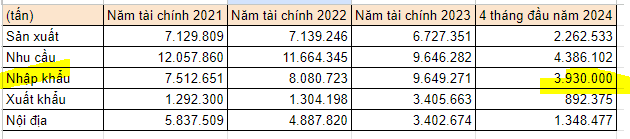

Việt Nam nhập khẩu tổng cộng 5 triệu tấn HRC trong 5 tháng đầu năm 2024, trong đó 74% khối lượng nhập khẩu từ Trung Quốc (3.7 triện tấn) Trong 5 tháng đầu năm 2024, khối lượng HRC nhập khẩu bằng 176% khối lượng sản xuất trong nước, và bằng 59% khối lượng HRC của cả năm 2023. Nếu các biện pháp chống bán phá giá được áp dụng, HPG sẽ được hưởng lợi nhiều nhất.

Giá HRC nhập khẩu từ Trung Quốc rẻ hơn 48-186 USD/tấn, tương đương chiết khấu 8% – 30% so với các nước khác. HRC giá rẻ chủ yếu được sử dụng để sản xuất ống thép trong khi HRC chất lượng cao hơn đủ điều kiện để sản xuất tôn thép.

Mỗi năm, Việt Nam thiếu hụt khoảng 3-5 tấn HRC, chủ yếu nhập khẩu từ Trung Quốc và Ấn Độ. Vào năm 2025, khi Dung Quất GĐ2 của HPG đi vào hoạt động, sự thiếu hụt sẽ còn khoảng 1.3 triệu tấn. Theo đó, năng lực sản xuất HRC của HPG sẽ được nâng lên 9.1 triệu tấn, từ 3.5 triệu tấn vào cuối năm 2023. Chỉ còn 99 ngày nữa, HPG sẽ có mẻ HRC đầu tiên của GĐ2. Ước tính, năng lực sản xuất HRC của HPG sẽ tăng lên 6.3 triệu tấn, vượt mặt Formusa, vào cuối năm 2024.

Theo quan điểm của CTCK HSC, cuộc điều tra về các biện pháp chống bán phá giá áp dụng cho HRC nhập khẩu từ Trung Quốc và Ấn Độ có khả năng bắt đầu trong vòng 45 ngày kể từ ngày 31 tháng 5, hoặc vào giữa tháng 7. Theo thủ tục thông thường, thời gian điều tra sẽ kéo dài 12 tháng. Do đó, có thể phải đến nửa cuối năm 2025, thuế chống bán phá giá HRC mới được áp dụng. Đó cũng là thời điểm mà Dung Quất 2 gần như sẽ hoạt động 80%-90% công suất.

Trước khi chính thức khởi động, nếu vấn đề trở nên nghiêm trọng hơn, các biện pháp tạm thời có thể được áp dụng. Một khi được cấp, thuế chống bán phá giá sẽ giúp giảm thiểu lượng HRC nhập khẩu từ Trung Quốc và Ấn Độ để bảo vệ các nhà sản xuất trong nước bao gồm HPG và Formosa (Công ty FDI Đài Loan).

Nếu các biện pháp chống bán phá giá được áp dụng trong nửa cuối năm 2025, CTCK KHSC dự kiến khối lượng HRC nhập khẩu từ Trung Quốc và Ấn Độ vào Việt Nam sẽ giảm. Điều này sẽ làm giảm nguồn cung HRC để các công ty sản xuất tôn thép và ống thép ở Việt Nam mua. Tuy nhiên, tác động tiêu cực đến từng nhà sản xuất thép trong nước sẽ khác nhau tùy thuộc vào cơ cấu bán hàng của họ và mức độ phụ thuộc vào nguồn HRC Trung Quốc.

Các sản phẩm HRC giá rẻ nhập khẩu từ Trung Quốc chủ yếu được sử dụng cho sản xuất ống thép chứ không phải tôn thép. Trong khi hầu hết các sản phẩm ống thép được tiêu thụ trong nước mà không yêu cầu về nguồn gốc của HRC, thì đối với các sản phẩm tôn thép xuất khẩu sang thị trường Mỹ và EU, các công ty đã chuyển đổi nhà cung cấp HRC sang Việt Nam và Nhật Bản, rời xa Trung Quốc một thời gian. Do đó, cuộc điều tra này sẽ tác động tiêu cực hơn đến các công ty có tỷ trọng sản phẩm ống thép trong doanh số bán hàng cao hơn.

HSG có tỷ trọng ống thép trong doanh số bán hàng cao hơn một chút (17%) và cũng phụ thuộc nhiều hơn vào nguồn HRC của Trung Quốc (30%) so với NKG (hai thông trên lần lượt là 11% và 25%). Tuy nhiên, chúng tôi ước tính HSG nhập khẩu khoảng 30% nhu cầu HRC từ Trung Quốc và sẽ dần dần giảm tỷ lệ này trong thời gian tới. Do đó, tác động tiêu cực của việc xem xét áp dụng biện pháp chống bán phá giá đối với HRC ở giai đoạn này có thể kiểm soát được.

Như vậy, HPG là bên hưởng lợi chính từ sự kiện này khi hoàn thành. Trong khi đó, NKG/HSG sẽ bị ảnh hưởng vì họ cần phải chuyển đổi nguồn cung HRC cho sản xuất của mình sang các nước khác ngoài Trung Quốc và Ấn Độ. Chúng tôi thấy tác động tiêu cực hạn chế.

Điều tra chống bán phá giá đối với tôn mạ kẽm nhập khẩu bắt đầu

Bộ Công Thương (Bộ CT) chính thức khởi động điều tra chống bán phá giá (AD02) đối với các sản phẩm tôn mạ kẽm (GI) nhập khẩu với mức thuế đề xuất lần lượt là 69.23% / 3.41% đối với sản phẩm từ Trung Quốc / Hàn Quốc.

Lưu ý rằng AD02 đã hết hiệu lực vào tháng 4 năm 2022 sau 5 năm thực thi. Sau khi hết hạn, khối lượng GI nhập khẩu tăng 63% theo năm trong năm tài chính 2023 và tiếp tục tăng trong quý 1 năm 2024. Nếu AD02 được khôi phục, các nhà sản xuất GI (HSG / NKG / HPG / GDA) sẽ được bảo vệ và do đó được hưởng lợi.

Thông thường, thủ tục điều tra này sẽ kéo dài 12 tháng trước khi đưa ra quyết định cuối cùng về các biện pháp chống bán phá giá. Tuy nhiên, do dữ liệu sẵn có từ cuộc điều tra AD02 trước đó vừa kết thúc vào tháng 4 năm 2022, CTCK HSC dự kiến thông báo chính thức có thể được đưa ra vào cuối năm tài chính 2024 hoặc đầu năm tài chính 2025, sớm hơn 6 tháng so với bình thường. Việc áp dụng AD02, dự kiến sẽ có hiệu lực vào cuối năm tài chính 2024, sẽ là một động lực mạnh mẽ cho ngành.

AD02 đã từng có hiệu quả trong quá khứ. Lượng GI nhập khẩu vào Việt Nam trong giai đoạn 2014-2015 ở mức rất cao, khoảng 1.2-1.3 triệu tấn/năm do hoạt động bán phá giá của Trung Quốc. Lúc đó, lượng GI nhập khẩu chiếm tới 50% sản lượng sản xuất trong nước của Việt Nam. Để đối phó với tình trạng bán phá giá này, Việt Nam đã áp dụng thuế chống bán phá giá đối với các sản phẩm GI nhập khẩu từ Trung Quốc và Hàn Quốc với mức thuế từ 4.02% đến 38.34% trong thời gian áp dụng thuế tạm thời từ ngày 16/09/2016 đến ngày 13/01/2017.

Sau khi bắt đầu áp dụng biện pháp bảo vệ tạm thời vào tháng 9/2016, lượng GI nhập khẩu trong năm 2016 đã giảm xuống 868,397 tấn, giảm 30.7% so với cùng kỳ năm ngoái do tác động ban đầu của chính sách thuế này. Sau khi gia hạn thời gian áp dụng thuế tạm thời đến ngày 13/04/2017, thuế chống bán phá giá chính thức được áp dụng với mức thuế từ 3.17% đến 38.34%

AD02 có hiệu lực trong 5 năm, kéo dài đến ngày 13 tháng 4 năm 2022. Nhờ tác dụng bảo vệ của chương trình này, lượng GI nhập khẩu vào Việt Nam đã giảm mạnh xuống mức thấp kỷ lục trong năm 2022, ở mức 335,990 tấn, giảm 35% so với cùng kỳ năm ngoái và giảm 79% so với mức cao kỷ lục ghi nhận trong năm 2017.

Tuy nhiên, sau khi AD02 hết hiệu lực, lượng GI nhập khẩu lại tăng mạnh trở lại, cho thấy mức tăng trưởng 63% yoy trong năm tài chính 2023 lên 546,895 tấn. Lượng nhập khẩu tiếp tục tăng với tốc độ nhanh hơn trong quý 1 năm 2024, đạt 183,018 tấn, tương đương 33.5% khối lượng của năm tài chính 2023.

Tuy nhiên, sau khi AD02 hết hiệu lực, lượng GI nhập khẩu lại tăng mạnh trở lại, cho thấy mức tăng trưởng 63% yoy trong năm tài chính 2023 lên 546,895 tấn. Lượng nhập khẩu tiếp tục tăng với tốc độ nhanh hơn trong quý 1 năm 2024, đạt 183,018 tấn, tương đương 33.5% khối lượng của năm tài chính 2023.

Lượng GI nhập khẩu trong năm tài chính 2023/Quý 1 năm 2024 tương đương với 26%/27% tổng sản lượng GI nội địa. So với dữ liệu năm 2017, quy mô nhập khẩu hiện nay vẫn thấp hơn nhiều so với mức năm 2017, khi đó ở mức khoảng 50% sản lượng trong nước. Tuy nhiên, xu hướng gia tăng lượng tôn thép nhập khẩu sẽ tiếp tục diễn ra nếu không có biện pháp bảo vệ nào được đưa ra.

Do lo ngại về sự gia tăng lượng GI nhập khẩu, các nhà sản xuất tôn mạ kẽm đã phối hợp với cơ quan chức năng để tiến hành điều tra chống bán phá giá đối với các sản phẩm tôn mạ kẽm nhập khẩu. Cục Quản lý Thương mại Cạnh tranh (TRAV) thuộc Bộ Công Thương đã xác nhận vào ngày 3 tháng 5 rằng các hồ sơ đã hoàn chỉnh và hợp lệ theo quy định hiện hành về luật phòng vệ thương mại. Trong vòng 45 ngày kể từ ngày nhận đủ hồ sơ, cơ quan điều tra sẽ tiến hành đánh giá toàn diện và trình lên Bộ Công Thương xem xét khởi xướng điều tra vụ việc hay không.

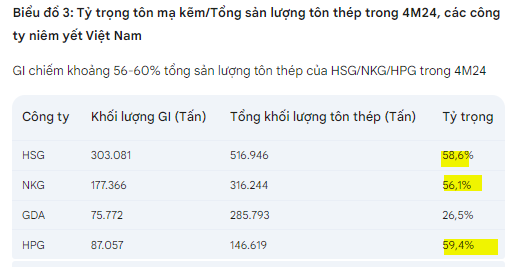

HSG/NKG/HPG) đều có tỷ trọng GI/tổng sản lượng tôn thép giống nhau trong 4 tháng đầu năm 2024 (4M24) ở mức 56-60%. Trong khi đó, GDA có tỷ trọng thấp hơn, chỉ ở mức 26.5% trong cùng kỳ. Dựa trên dữ liệu 4M24, HSG/NKG/HPG sẽ được hưởng lợi nhiều hơn nếu đề xuất AD02 được chấp thuận.

Cổ phiếu Thép Tăng Vọt

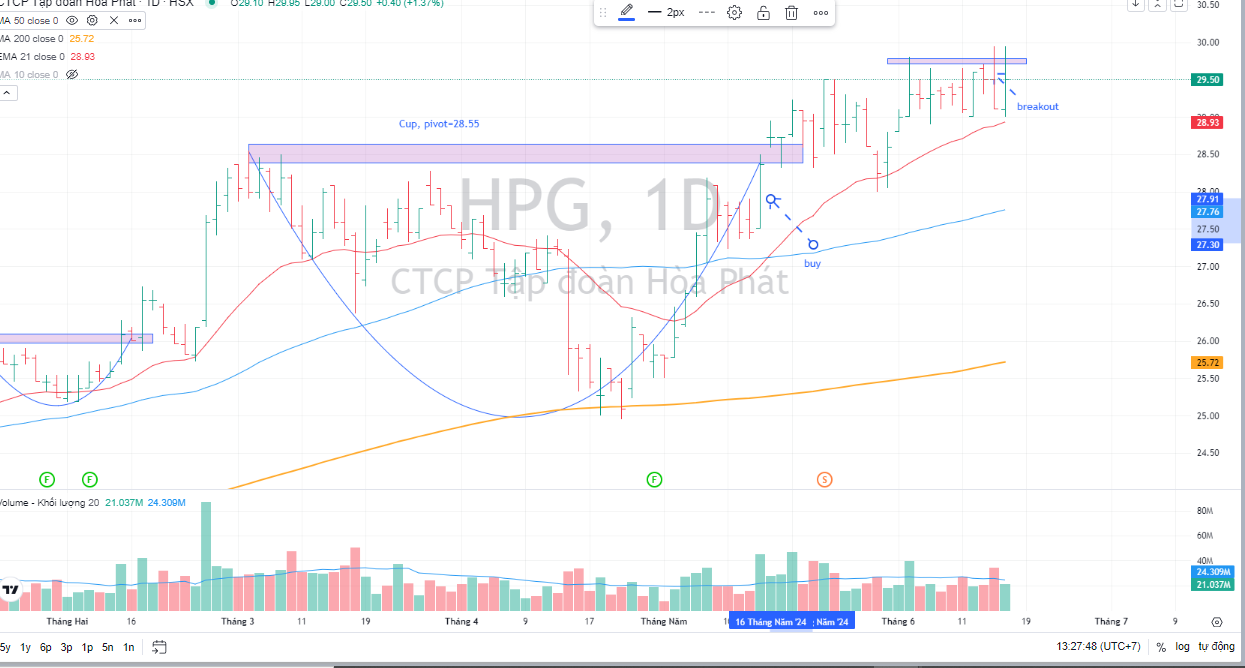

Ngay sau khi thông tin các hồ sơ khởi kiện chống bán phá HRC và GI được hoàn chỉnh và đặc biệt triển vọng áp thuế AD02 sớm thực hiện trong năm 2024, các cổ phiếu thép lập tức tăng vọt, Elibook Team đã khuyến nghị mua HPG (ưu tiên) và NKG/HSG vào đầu tháng 6 khi các cổ phiếu breakout nền giá.

HPG có điểm mua Breakout Chiếc Cốc Tay Cầm vào ngày 15 tháng 5, cung cấp điểm mua đầu tiên.

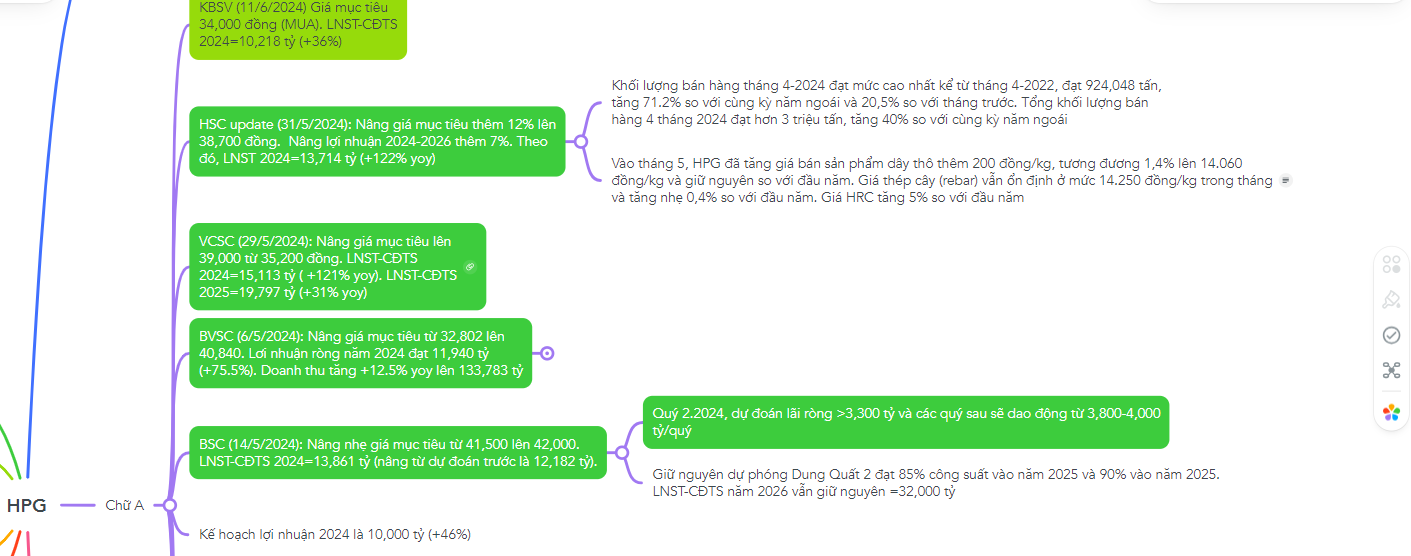

Các CTCK gần đây liên tục nâng triển vọng phục hồi của HPG nhờ kết quả quả bán hàng tích cực trong 4 tháng đầu năm. Theo đó, sản lượng tiêu thụ tháng 4 của HPG lên mức cao nhất kể từ tháng 4/2022 là 924,000 tấn (+72% yoy, và +20% mom). Tổng 4 tháng sản lưuọng tiêu thụ tăng +40% yoy, đạt hơn 3 triệu tấn.

CTCK BSC dự đoán rằng, ngành thép đang bước vào chu kỳ hồi phục mới với lợi nhuận mỗi quý quý của HPG sẽ nâng từ mức hơn 3,000 tỷ hiện tại lên 3,800-4,000 tỷ/quý. Triển vọng tươi sáng vào năm 2025 khi Dung Quất 2 hoạt động 90% công suất sẽ mang lại lợi nhuân trên 32,000 tỷ năm, so với lợi nhuận dự kiến quanh 13,000-14,000 tỷ của năm 2024.

Do đó, giá mục tiêu của HPG liên tục được nâng lên. Hiện BSC và BVSC lạc quan nhất về HPG với giá mục tiêu 40,000-42,000 đồng. Theo sau là HSC và VCSC với giá mục tiêu quanh 39,000 đồng.

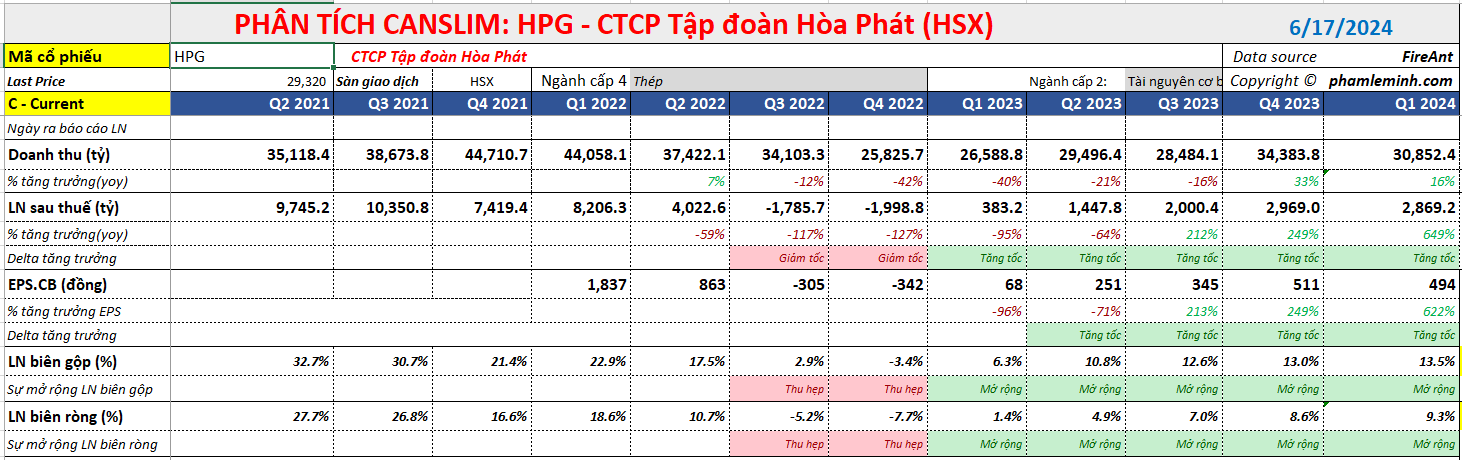

HPG đang có sự tăng tốc trong tăng trưởng lợi nhuận ròng và biên lợi nhuận mở rộng (mẫu hình CODE 32)

ElibooK Team khuyến nghị mua NKG và HSG vào ngày 4.6.2024 khi có điểm breakout nền giá sau HPG trước đó nửa tháng. Ngay sau khi triển vọng áp thuế chống bán phá giá AD02 có thể áp dụng sớm trong năm 2024, HSG và NKG tăng mạnh trong phiên hơn 5% và có điểm mua Pocket Pivot (17/6/2024)

Cả NKG và HSG đều có triển vọng tăng giá nhờ chiến lược quản lý hàng tồn kho hiệu quả, đặc biệt khi tăng cường nhập khẩu HRC ở vùng đáy 530-550 USD/tấn. Điều này giúp công ty hưởng lợi trong thời gian tới.