BLOG CỦA ELI

Phù Thủy đầu tư giá trị Kevin Daly kiếm được tổng lợi nhuận gộp 2557% trong 23 năm, nhưng chẳng biết Warren Buffet là ai?

Công việc đầu tiên của Daly và cũng là công việc duy nhất trước khi thành lập quỹ phòng hộ của mình – là tại Hoefer & Arnett, một công ty môi giới và ngân hàng đầu tư. Sau một thời gian ngắn làm môi giới, ông trở thành nhà phân tích nghiên cứu.

Công việc đầu tiên của Daly và cũng là công việc duy nhất trước khi thành lập quỹ phòng hộ của mình – là tại Hoefer & Arnett, một công ty môi giới và ngân hàng đầu tư. Sau một thời gian ngắn làm môi giới, ông trở thành nhà phân tích nghiên cứu.

Sau 15 năm viết báo cáo nghiên cứu cổ phiếu và quản lý vốn của mình, ông đã mở quỹ riêng có tên Five Corners Partners, LP với 3 triệu đô la (trong đó 1/3 là vốn tự có), hiện ông vẫn đang quản lý với khoảng 100 triệu đô la tài sản do ông quản lý. mà tỷ lệ phần trăm sở hữu của ông vẫn như cũ.

Daly thành lập quỹ này để cho phép một số cá nhân có thể cùng đầu tư, tuy nhiên cách mô tả tốt nhất có lẽ là một nhà đầu tư tư nhân, điều hành quỹ như một doanh nghiệp tự doanh từ văn phòng tại nhà. Kevin Daly là một trong những nhà giao dịch, giống như Ed Sekoyda, người dường như đã tích hợp hoàn hảo giữa giao dịch và đầu tư để sống cuộc sống theo đúng mong muốn của mình.

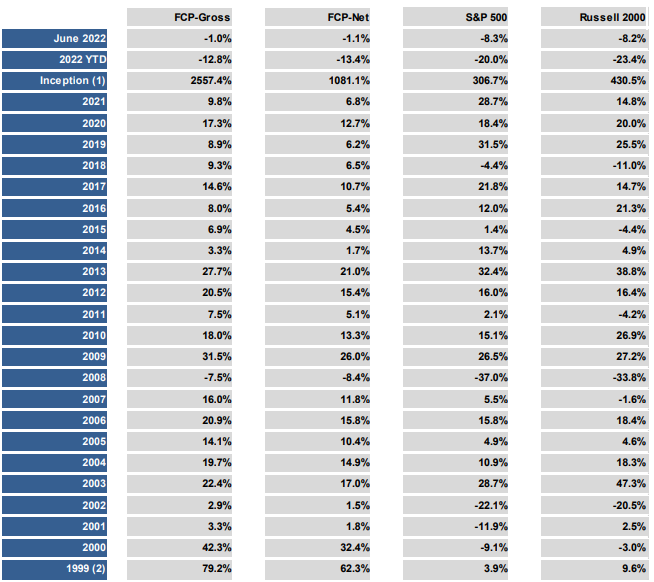

Trong 23 năm quản lý quỹ, lợi nhuận của ông ấy là ~ 2,550% hoặc CAGR là 15.12%. Thành tích của ông ấy sẽ biến 1,000 đô la thành 25,500 đô la trong khoảng thời gian đó.

Có lẽ, đặc điểm ấn tượng nhất về thành tích của ông ấy vẫn là kiểm soát thua lỗ. Thậm chí trước khi mở quỹ, Daly chỉ có một năm thua lỗ, năm 1994!

Trong 23 năm điều hành quỹ, năm thua lỗ duy nhất vẫn là năm 2008 với -7.5% khi thị trường giảm mạnh -50%.

Five Corners Partners performance

Triết lý đầu tư

Daly tìm kiếm các công ty được bán với giá thấp hơn nhiều so với giá trị nội tại của doanh nghiệp.

Mặc dù Daly có thực hiện bán khống trong suốt sự nghiệp của mình, nhưng nó chỉ đóng một vai trò tương đối nhỏ, thường chiếm chưa đến 10% tài sản đang quản lý. Tính đến năm 2022, tỷ lệ vị thế mua ròng của ông là 26.3% đến 30.7% và tỷ lệ vị thế bán khống 4.4%.

Trong bối cảnh này, phương pháp đầu tư của Daly gần giống với một quỹ chỉ mua nắm giữ (long-only fund). Nếu ông cảm thấy định giá hoặc thị trường không phản ánh quan điểm của mình, ông thường sẽ chuyển sang tiền mặt thay vì cố gắng bán khống.

Trong suốt thời gian hoạt động của quỹ, ông luôn tìm kiếm các công ty hơi khó hiểu, không được Phố Wall Street đưa tin, hoặc có một lĩnh vực kinh doanh thích hợp trong công ty mà không ai chú ý đến. Ông tận dụng quy mô của quỹ để tạo lợi thế và cố gắng tìm kiếm giá trị ở những nơi không ai để ý, không cần cạnh tranh không cần thiết.

Quy mô tài sản không quan trọng với ông, điều quan trọng là giá trị mà nó thể hiện thông qua sự tách rời khỏi giá trị nội tại. Vũ trụ đầu tư của ông bao gồm 10,000 cổ phiếu thông qua cách tiếp cận không thiên vị cho phép ông lựa chọn kỹ lưỡng.

Để tránh rắc rối, ông theo dõi nhiều số liệu kinh tế, bao gồm cả dữ liệu khó hiểu hơn như tải trọng toa xe lửa hàng tuần. Khi dữ liệu cho thấy sự chậm lại, ông có thể giảm mức độ đầu tư của mình, việc ông đã thực hiện vào năm 2002, 2008 và 2010. Đối với ông, bỏ lỡ cơ hội luôn tốt hơn là mất tiền.

Theo cách nói của ông, khía cạnh chính cho phép ông bảo vệ danh mục đầu tư của mình là loại tài sản mà ông mua:

‘Đó cũng là loại công ty mà tôi mua – những công ty có bảng cân đối kế toán lành mạnh và dòng tiền tự do vững chắc. Tôi luôn cố gắng mua tài sản trị giá 1 đô la với giá 50 cent, điều này giúp hạn chế rủi ro.’

Quá trình đầu tư

Kevin Daly sử dụng công cụ sàng lọc để cho phép ông nhanh chóng và hiệu quả loại bỏ những công ty không mong muốn. Ông tập trung vào một vài số liệu riêng biệt cung cấp cho ông thông tin chi tiết về giá trị của công ty.

- EV/EBITDA (Giá trị doanh nghiệp / Thu nhập trước lãi vay, thuế, khấu hao và khấu trừ)

- P/FCF (Thị giá trên Dòng tiền tự do từ hoạt động kinh doanh)

- P/E (Thị giá trên Thu nhập trên mỗi cổ phiếu)

- EV/EBIT (Giá trị doanh nghiệp / Thu nhập trước lãi vay và thuế)

Đối với Ngân hàng và các tổ chức tài chính, trọng tâm thay đổi khi kế toán thay đổi. Về phía này, Daly sử dụng các yếu tố sau:

- P/TBV (Thị giá trên Giá trị sổ sách hữu hình trên mỗi cổ phiếu)

- P/E (Thị giá trên Thu nhập trên mỗi cổ phiếu)

- Vốn chủ sở hữu hữu hình / Tổng tài sản

Mục tiêu của ông là tìm kiếm các doanh nghiệp có giá rẻ và mang lại lợi nhuận cho cổ đông. Sau khi quá trình sàng lọc hoàn tất, ông còn lại 200 doanh nghiệp để lựa chọn.

Đánh giá định tính

Bây giờ, khi biết các doanh nghiệp có khả năng là giá rẻ, khía cạnh quan trọng nhất là loại bỏ những doanh nghiệp quá phức tạp. Bản chất của một doanh nghiệp là phải dễ hiểu. Ông tập trung vào các công ty quen thuộc và các doanh nghiệp theo chu kỳ cực đoan vì các công ty có vòng đời sản phẩm khó đoán định như công nghệ sinh học hoặc công nghệ sẽ bị loại bỏ.

Để tránh xa các bẫy giá trị, Daly cố gắng tránh xa các doanh nghiệp không thể tăng dòng tiền tự do và giá trị nội tại.

‘Nếu tôi đầu tư vào một doanh nghiệp có thể mua được với mức chiết khấu so với giá trị nội tại của nó, và giá trị đó đang tăng lên, thì tất cả những gì tôi phải làm là chờ đợi và kiên nhẫn.’

Ông cũng tìm kiếm các ứng cử viên mua lại do thị phần, sở hữu trí tuệ, mạng lưới phân phối hoặc giá trị bất động sản của họ. Một sự thật ẩn giấu đằng sau tuyên bố này, Daly chủ yếu tìm kiếm các công ty có tiềm năng tăng trưởng dài hạn.

‘Một doanh nghiệp tốt là doanh nghiệp cung cấp dịch vụ hoặc sản phẩm cần thiết và có bảng cân đối kế toán và dòng tiền có thể duy trì hoạt động trong những giai đoạn khó khăn.’ Khi tìm thấy những doanh nghiệp này, công việc đọc hiểu thực sự bắt đầu. Ông thường bắt đầu với các bài nghiên cứu hoặc báo cáo của các nhà phân tích. Nó giúp ông hiểu bối cảnh, lĩnh vực hoạt động, đối thủ cạnh tranh và những thứ tương tự.

Một vài dòng kết luận như sau:

Chỉ mua các doanh nghiệp bạn hiểu.

Mua $1 với giá $0.5.

Mục tiêu là nhận lại $1, không gì hơn.

Thị trường sụp đổ cung cấp những giao dịch tốt nhất.

Không dao động khỏi quy trình của bạn.

Mua doanh nghiệp, không mua cổ phiếu.