TTCK Thế giới

TTCK neo cao sau bình luận của Powell: “Giữ lãi suất cao trong một thời gian dài có thể cản trở nền kinh tế”

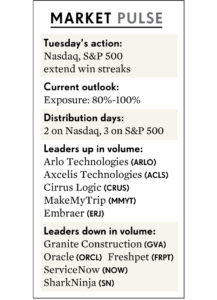

Cổ phiếu tài chính hoạt động vượt trội trên thị trường chứng khoán vào thứ ba, và chỉ số Nasdaq Composite đã kéo dài chuỗi tăng điểm lên phiên thứ sáu, ngay cả khi cổ phiếu phần mềm lại gặp khó khăn. Phố Wall cũng đã đón nhận những bình luận từ Chủ tịch Cục Dự trữ Liên bang Jerome Powell trước Ủy Ban Ngân hàng Thượng Vện.

Nasdaq và S&P 500 tăng nhẹ 0.1%, còn Dow Jones Industrial Average giảm nhẹ 0.1%. Khối lượng giao dịch tăng nhẹ trên NYSE và giảm trên Nasdaq, với số mã giảm giá vượt số mã tăng giá trên cả hai sàn giao dịch với tỷ lệ nhỏ hơn 2 – 1.

Chỉ số S&P 500 đóng cửa gần mức thấp nhất phiên và cho thấy một phiên chững lại (stalling day). Biên độ giá hẹp cho chỉ số này vào thứ ba làm giảm đi ý nghĩa của hành động chững lại. Tuy nhiên, nó đáp ứng các yêu cầu của một ngày phân phối theo kiểu này.

Nasdaq có vẻ như là một ngày chững lại, nhưng không đủ điều kiện do khối lượng giao dịch thấp hơn.

Chỉ số Russell 2000 giảm 0.5%. Chỉ số vốn hóa nhỏ tiếp tục tụt hậu sau khi đảo chiều giảm xuống dưới đường trung bình động MA 50 ngày hai lần trong bốn phiên giao dịch gần đây.

Chỉ số Russell 2000 giảm 0.5%. Chỉ số vốn hóa nhỏ tiếp tục tụt hậu sau khi đảo chiều giảm xuống dưới đường trung bình động MA 50 ngày hai lần trong bốn phiên giao dịch gần đây.

Diễn biến thị trường chứng khoán hôm nay

Trong ngày đầu tiên trong hai ngày điều trần trên Capitol Hill, ông Powell nhắc lại rằng nền kinh tế vẫn mạnh mẽ và đã đạt được tiến bộ trong việc kiềm chế lạm phát. Ông cũng thừa nhận một số yếu tố gần đây khiến thị trường lao động giảm nhiệt và cho biết việc giữ lãi suất ở mức cao trong thời gian quá dài có thể cản trở tăng trưởng kinh tế.

Tại cuộc họp tháng 6, các thành viên của Ủy ban Thị trường Mở Liên bang (FOMC) đã báo hiệu một lần cắt giảm lãi suất trước cuối năm. Thị trường hiện vẫn đang nghiêng về khả năng cắt giảm lãi suất hai lần, lần đầu tiên có thể diễn ra vào cuộc họp tháng 9.

Dữ liệu lạm phát tiếp theo sẽ được công bố vào thứ Năm với việc công bố Chỉ số Giá tiêu dùng (CPI). Chỉ số Giá sản xuất (PPI), đo lường giá bán buôn, sẽ được công bố vào thứ sáu.

JPMorgan (JPM) và Goldman Sachs (GS) hoạt động vượt trội trong chỉ số Dow Jones. Cổ phiếu JPMorgan tăng 1.2% và vượt qua mức giá mua 205.88 đô la với báo cáo thu nhập dự kiến được công bố trước phiên giao dịch vào thứ sáu. Goldman Sachs tăng 1.7% và breakout vượt qua điểm mua 471.48 đô la sau khi nỗ lực vượt đỉnh vào thứ hai bị thất bại. Goldman sẽ báo cáo kết quả kinh doanh vào tuần tới, cùng với Morgan Stanley (MS), cổ phiếu này tăng 2% và đóng cửa ở vượt qua giá mua 103.25 đô la của mô hình Chiếc Cốc Tay Cầm.

Salesforce (CRM) tiếp tục tụt hậu trong chỉ số Dow Jones sau một ngày bán tháo khác của nhóm phần mềm doanh nghiệp. Cổ phiếu Salesforce giảm 4.1% trong tuần này so với mức giảm 3.5% của nhóm phần mềm doanh nghiệp. Cổ phiếu cùng ngành ServiceNow (NOW) tiếp tục giảm giá, một ngày sau khi Guggenheim đưa ra khuyến nghị bán.

Với xu hướng tăng của thị trường vẫn được duy trì, việc tìm kiếm cổ phiếu để mua là điều hợp lý. Tuy nhiên, việc mua mới với sự tự tin không hề dễ dàng khi Nasdaq cao hơn khoảng 8% so với đường trung bình động MA50 ngày, và đạt đỉnh mới với khối lượng giao dịch thấp. Khối lượng giao dịch tăng cũng đã giảm trong Nvidia (NVDA) sau khi cổ phiếu này giảm mạnh từ ngày 20 đến 24 tháng 6. Trước đó, Nvidia đã đạt đỉnh mới với khối lượng giao dịch thấp.

Nvidia tăng thêm 2.5% vào thứ Ba, nhờ mức giá mục tiêu được KeyBanc nâng từ 130 lên 180. Điều đó cho thấy, thị trường chứng khoán vẫn tiếp tục cung cấp đáng để nhiều cơ hội đầu tư. Công ty du lịch trực tuyến có trụ sở tại Ấn Độ MakeMyTrip (MMYT) đã tăng vọt 4.7% với khối lượng giao dịch lớn sau khi breakout thoát khỏi mẫu hình Chiếc Cốc Tay Cầm.

Nhà sản xuất máy bay Brazil Embraer (ERJ) đã gia nhập lại danh mục Leader Board sau khi cổ phiếu này vượt qua đường trung bình động MA 50 ngày và thoát khỏi đường xu hướng đi xuống. Embraer vẫn đang trong giai đoạn xây nền giá kéo dài sáu tuần khi tiến gần mức cao nhất trong tháng 6 là 29.95. Một động thái vượt qua mức này một cách thuyết phục có thể tạo cơ hội gia tăng vị thế.

Trong khi đó, trong lĩnh vực máy tính, Agilysys (AGYS) vẫn đang trong giai đoạn đầu tiên cố gắng breakout vượt qua điểm mua 104.84 của mô hình Chiếc Cốc Tay Cầm.

Công ty thiết bị chip Onto Innovation (ONTO) đã breakout từ mô hình Nền Giá Phẳng vào đầu phiên với giá mua 238.13. Nhưng mức tăng 2.5% đã giảm xuống còn chưa đến 1% vào lúc đóng cửa, và Onto đóng cửa dưới mức giá mua. Đây cũng là các nền giá cuối.

Theo dõi Các Cổ Phiếu Dẫn Dắt (Leader) Mới

Cổ phiếu dẫn đầu ngành nhà hàng lại giảm mạnh, với cổ phiếu Cava (CAVA), Dutch Bros (BROS) và Chipotle Mexican Grill (CMG) thuộc danh mục Leader Board đóng cửa với mức giảm từ 3% đến 5%. Bảng Leader Board đã giảm tỷ trọng cổ phiếu Cava xuống còn 1/4 vị thế từ 1/2 sau khi giá cổ phiếu này thủng đường trung bình động EMA 21 ngày. Cava lần đầu tiên gia nhập danh sách Leader Board vào ngày 26 tháng 4 với giá 64.31 đô la.

Với việc cổ phiếu phần mềm và nhà hàng chịu áp lực, điều quan trọng là phải theo dõi các cổ phiếu dẫn dắt mới. Cổ phiếu bán dẫn vẫn hoạt động tốt, nhưng nhiều cổ phiếu đã vượt xa các điểm mua hợp lý.

Nhà sản xuất chip hàng đầu Taiwan Semiconductor (TSM) dự kiến báo cáo dữ liệu doanh số tháng 6 vào sáng sớm thứ Tư. TSMC sẽ báo cáo thu nhập vào tuần tới, cùng với công ty thiết bị chip ASML (ASML).

Hãy tiếp tục tìm kiếm những cái tên mới trong MarketSurge Growth 250 và IBD 50. Cả hai danh sách này đều thực hiện khá tốt việc tìm các cổ phiếu dẫn dắt mới.

Chủ tịch Fed Powell: Thị trường lao động ‘mạnh’ làm dịu triển vọng cắt giảm lãi suất; S&P 500 chờ đợi CPI

Chủ tịch Cục Dự trữ Liên bang Jerome Powell phát biểu trước hội đồng ngân hàng Thượng viện vào sáng thứ Ba rằng “điều kiện thị trường lao động đã hạ nhiệt, trong khi vẫn mạnh“. S&P 500 vẫn tăng nhẹ sau khi Powell đưa ra bài phát biểu khai mạc, đây là một bất ngờ tiêu cực sau báo cáo việc làm tháng 6 yếu kém vào thứ Sáu .

Bất chấp mô tả về tình trạng hiện tại của thị trường lao động của Powell, Fed vẫn được kỳ vọng sẽ chuyển sang cắt giảm lãi suất tại cuộc họp ngày 18 tháng 9. Nhưng việc Powell không lo ngại ngay lập tức rằng thị trường lao động đang đi chệch khỏi nhiệm vụ tạo việc làm đầy đủ của Fed có thể làm giảm quan điểm về mức độ Fed sẽ cắt giảm trong năm nay. Hiện tại, lạm phát thấp hơn là chìa khóa cho việc cắt giảm lãi suất của Fed, điều này làm tăng rủi ro cho báo cáo chỉ số giá tiêu dùng vào thứ Năm.

Lời bình luận của Powell có ghi nhận tỷ lệ thất nghiệp tăng, nhưng chỉ ở “mức thấp là 4.1% vào tháng 6“.

Tỷ lệ thất nghiệp đang ở mức cao nhất kể từ cuối năm 2021 và thậm chí còn cao hơn dự báo 4% của Fed cho cuối năm 2024. Tỷ lệ thất nghiệp đang gia tăng vì số lượng người gia nhập hoặc tái gia nhập lực lượng lao động đã vượt quá số lượng việc làm mới được tạo ra. Trong khi đó, mức tăng trưởng tiền lương trong 12 tháng đã giảm xuống còn 3.9%, mức thấp nhất kể từ giữa năm 2021.

Powell lưu ý rằng “tăng trưởng tiền lương danh nghĩa đã chậm lại trong năm qua”.

Các nhà đầu tư có lý do để hy vọng rằng Powell sẽ hạ đánh giá của mình sau báo cáo việc làm tháng 6, bao gồm cả việc điều chỉnh giảm lớn đối với mức tăng tuyển dụng trong tháng 4 và tháng 5. Trong ba tháng qua, việc tuyển dụng ròng của các công ty tư nhân đã chậm lại ở mức trung bình hàng tháng là 146.666, mức thấp nhất kể từ khi đóng cửa vì đại dịch.

Powell đã nói rằng sự suy yếu không đáng có của thị trường lao động sẽ tạo ra sự cấp bách hơn trong việc hạ lãi suất chủ chốt của Fed từ mức hạn chế. Nhưng lời khai của ông trước Quốc hội cho thấy rõ ràng rằng chúng ta chưa đến gần thời điểm đó.

Lạm phát CPI

Lời bình luận của Powell khá hạn chế về tiến triển của lạm phát. Tuy nhiên, ông đã đưa ra quan điểm lạc quan này tại diễn đàn Ngân hàng Trung ương Châu Âu tuần trước: “Chúng ta đang quay trở lại con đường giảm phát”.

Điểm dữ liệu lớn tiếp theo sẽ diễn ra vào thứ năm lúc 8:30 sáng, với việc công bố CPI tháng 6. Các nhà kinh tế dự kiến CPI chung sẽ tăng 0,1% trong tháng, với mức tăng 0.2% trong CPI lõi, không tính thực phẩm và năng lượng.

Nhưng nó có thể đi theo cả hai hướng. Deutsche Bank dự kiến CPI lõi sẽ tăng 0.25% vì giá dịch vụ vận tải giảm trong tháng 5 có thể dẫn đến sự phục hồi vào tháng 6. Tuy nhiên, Nomura dự đoán CPI cốt lõi sẽ tăng nhẹ 0.135%, nhờ giá phòng khách sạn và nhà nghỉ thấp hơn, cũng như giá vé máy bay thấp hơn.

Triển vọng cắt giảm lãi suất của Fed

Sau bài phát biểu khai mạc của Powell, thị trường đang định giá 73% khả năng Fed sẽ cắt giảm lãi suất tại cuộc họp ngày 18 tháng 9, giảm nhẹ so với mức 75% vào đầu thứ Ba. Thị trường hiện thấy 72% khả năng Fed sẽ cắt giảm lãi suất hai lần, mỗi lần một phần tư điểm trước cuối năm 2024, về cơ bản là giảm so với mức 75%.

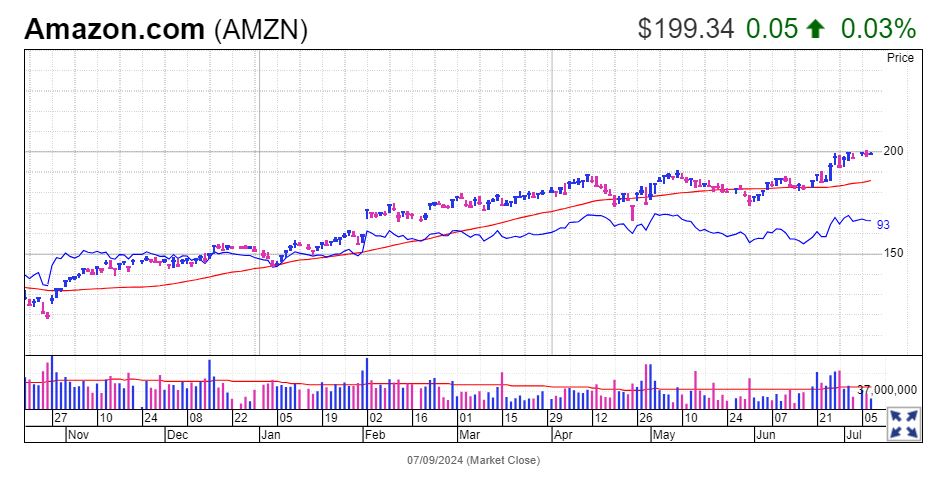

Đà tăng của quảng cáo và dịch vụ điện toán đám mây AWS sẽ tiếp tục thúc đẩy cổ phiếu Amazon

Cổ phiếu của Amazon (AMZN) đang neo gần vùng đỉnh lịch sử với báo cáo thu nhập quý 2 của gã khổng lồ công nghệ này. Tuy nhiên, cổ phiếu Amazon vẫn có tiềm năng tăng giá nhờ các mảng kinh doanh điện toán đám mây và quảng cáo có lợi nhuận cao, theo một nhà phân tích.

Nhà phân tích Brent Thill của Jefferies đã lặp lại khuyến nghị mua đối với cổ phiếu Amazon ,và nâng mức giá mục tiêu của công ty đối với AMZN lên 235, từ mức 225 trước đó.

“Đà tiếp tục của (Amazon Web Services-AWS) và quảng cáo cùng với đòn bẩy hoạt động bán lẻ sẽ hỗ trợ mức tăng hơn 18%” lên mức giá mục tiêu của Jefferies, Thill nói với các khách hàng vào cuối thứ Hai.

Trên thị trường chứng khoán ngày hôm nay, cổ phiếu Amazon chỉ tăng một chút để đóng cửa ở mức 199.34.

Phân tích cổ phiếu Amazon: AWS và Quảng cáo dẫn đầu

Các nhà phân tích đã đặt mục tiêu giá dựa trên phân tích tổng hợp từng mảng kinh doanh của Amazon. Theo Jefferies, dịch vụ điện toán đám mây Amazon Web Services (AWS) và mảng quảng cáo của công ty chiếm tới 71% trong tổng giá trị doanh nghiệp 2,500 tỷ USD của Amazon.

“Hai mảng kinh doanh có tỷ suất lợi nhuận hoạt động cao nhất đang dẫn đầu, thúc đẩy lợi nhuận và giá trị doanh nghiệp của toàn công ty được cải thiện“, Thill viết.

Đối với mảng điện toán đám mây, Jefferies dự kiến doanh thu hàng năm sẽ tăng tốc và đạt 21% vào quý 4 năm nay, so với mức tăng 13% trong quý 4 năm 2023. Theo Thill, AWS sẽ được thúc đẩy khi các công ty “hiện đại hóa các ngăn xếp CNTT để tận dụng trí tuệ nhân tạo thế hệ mới“.

Trong khi đó, mảng quảng cáo duy trì mức tăng trưởng doanh thu hàng quý khoảng 20% so với cùng kỳ năm ngoái. Mặc dù hoạt động kinh doanh này chủ yếu bán quảng cáo hiển thị trên trang web và ứng dụng của Amazon, nhưng hiện công ty đang bán quảng cáo trong Prime Video. Theo ước tính của Jefferies, quảng cáo trên dịch vụ streaming có thể tạo ra doanh thu gần 3 tỷ USD trong năm nay, nâng tổng doanh thu quảng cáo lên 57 tỷ USD.

Mặt khác, theo Jefferies, mảng bán lẻ cốt lõi sẽ chiếm tới hai phần ba trong tổng doanh thu 639 tỷ USD dự kiến của Amazon trong năm 2024, nhưng chỉ đóng góp khoảng 26% vào giá trị doanh nghiệp tiềm năng của Amazon. Thill lưu ý rằng mảng bán lẻ đang tập trung vào việc nâng cao hiệu quả, giúp thúc đẩy lợi nhuận cao hơn.

Tuy nhiên, rủi ro đối với phân tích của Jefferies bao gồm sự suy giảm doanh số bán hàng của AWS và quảng cáo nhanh hơn dự kiến. Theo Jefferies, một rủi ro tiềm ẩn khác là Temu, Shein, TikTok và các nhà bán lẻ Trung Quốc khác ảnh hưởng đến doanh số bán lẻ của Amazon tại Mỹ.

Cổ phiếu Amazon đang ở trong vùng mua

- Cổ phiếu Amazon mở cửa giao dịch trong vùng mua hợp lý mở rộng đến 201,29 đô la.

- Vào cuối tháng 6, giá cổ phiếu đã breakout vượt qua điểm mua theo mô hình Nền Giá Phẳng là 191.70 đô la. Sự bứt phá này cũng giúp công ty đạt được một cột mốc mới: Vốn hóa thị trường 2 nghìn tỷ đô la. Đây chỉ là công ty thứ năm đạt được mức đó.

- Cổ phiếu đã dao động quanh mức 200 đô la trong tuần qua, với mức cao nhất trong ngày là 201.20 đô la vào thứ Hai.

- Cổ phiếu Amazon nằm trong danh sách Leader Board IBD (Investor’s Business Daily) và cũng là một trong những Công ty Công nghệ hàng đầu của IBD.

- Công ty chưa ấn định ngày công bố kết quả quý 2. Năm ngoái, Amazon báo cáo kết quả quý 2 vào ngày 3 tháng 8.