TTCK Thế giới

Nasdaq có ngày phân phối đầu tiên, ngay trước bài phát biểu của Powell tại Jackson Hole

Thị trường chứng khoán Mỹ mở cửa tăng điểm vào thứ năm nhưng cổ phiếu công nghệ sớm dẫn đầu đà giảm, chờ đợi bài phát biểu của Powell tại Jackson Hole.

Chỉ số Dow Jones Industrial Average giảm 0.4% trong phiên giao dịch thứ Năm. Chỉ số S&P 500 giảm 0.9%. Chỉ số Nasdaq Composite giảm 1.7%, chỉ thấp hơn một chút so với mức MA 50 ngày. Chỉ số Russell 2000 giảm 0.95%.

Khối lượng trên sàn Nasdaq cao hơn phiên trước, tạo nên ngày phân phối đầu tiên cho chỉ số này. Trong khi đó, khối lượng thấp hơn ở trên sàn NYSE giúp cho SP500 tránh được ngày phân phối.

Cú điều chỉnh của ngày thứ năm trông có vẻ bình thường, sau một đợt tăng giá mạnh, khi thị trường chờ đợi báo cáo lợi nhuận của Nvidia và bài phát biểu của Powell tại hội nghị Jackson Hole.

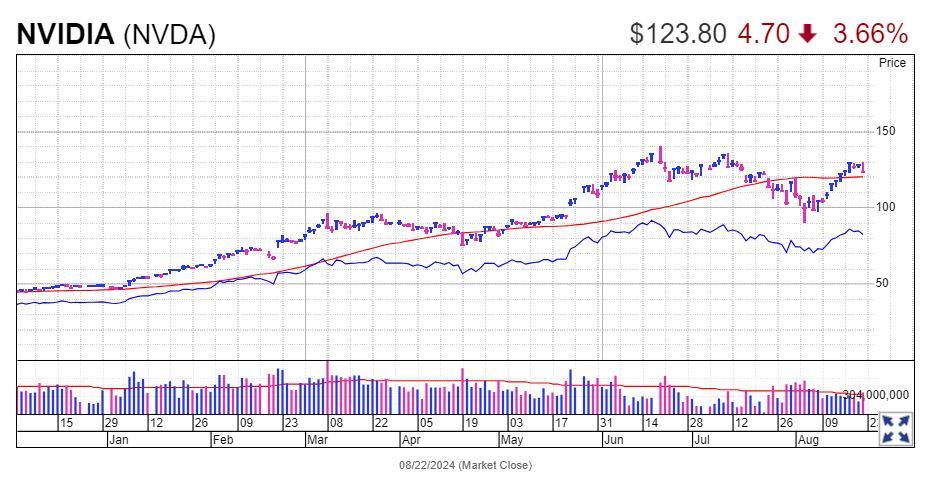

Chứng khoán Nvidia giảm 3.7% xuống còn 123.80 vào thứ năm, sau một đợt tăng lớn từ đáy ngày 5 tháng 8. Cổ phiếu NVDA có điểm mua chính thức 140.76 với 136.15 là điểm mua sớm. Các nhà đầu tư có thể sử dụng mức đỉnh trong tuần này để vào lệnh mua một cách tích cực, giả lập như một tay cầm. Nhưng kết quả kinh doanh của Nvidia sắp công bố vào ngày 28 tháng 8.

Nợ chính phủ cũng được bán ra với lợi suất trái phiếu kho bạc kỳ hạn 2 năm (nhạy cảm với lãi suất) tăng 9 điểm cơ bản lên 4.01%, trong khi lợi suất trái phiếu 10 năm cũng tăng 9 điểm cơ bản lên 3.87%.

Sự giảm giá diễn ra sau khi dữ liệu cho thấy đơn xin trợ cấp thất nghiệp mới của Hoa Kỳ tuần trước phù hợp với kỳ vọng, và khi các nhà đầu tư hướng tới bài phát biểu của Powell hôm nay, nơi ông dự kiến sẽ chuẩn bị mặt bằng cho đợt cắt giảm lãi suất đầu tiên của Fed kể từ năm 2020.

Steve Englander, người đứng đầu chiến lược tiền tệ tại Standard Chartered, nói với tạp chí Financial TImes, biên bản cuộc họp của Ủy ban Thị trường Mở Liên bang tháng 7 được công bố vào thứ tư là “bộ biên bản ôn hòa nhất mà tôi đã thấy trong một thời gian dài” và “mở cửa cho [một đợt cắt giảm 0,5 điểm phần trăm lớn hơn], nếu không phải tại cuộc họp tháng Chín thì sẽ sớm sau đó”.

Ông nói thêm: “Tôi khó hiểu tại sao [FOMC] lại đưa ra biên bản với giọng điệu này nếu Powell định làm thị trường sai lầm” tại Jackson Hole.

Dạo Quanh Toàn Cầu

Chỉ số đồng đô la Mỹ, đo lường đồng tiền so với một rổ sáu đối thủ, tăng 0,5% sau khi giảm xuống mức thấp nhất trong năm đầu tuần này.

Ở bên kia Đại Tây Dương, chứng khoán châu Âu đóng cửa cao hơn sau khi tăng trưởng tiền lương khu vực giảm mạnh trong quý thứ hai.

Stoxx Europe 600 tăng 0,3%, được hỗ trợ bởi các nhóm bất động sản nhạy cảm với lãi suất.

Mặc dù dữ liệu riêng biệt cho thấy hoạt động kinh doanh trong khu vực Eurozone tăng mạnh vào tháng Tám, nhưng các nhà phân tích cho rằng một số cải thiện là do Thế vận hội Paris.

Bert Colijn, nhà kinh tế học của ING, cho biết: “Dữ liệu cơ bản vẫn đủ yếu để Ngân hàng Trung ương châu Âu cân nhắc nghiêm túc về việc cắt giảm lãi suất thêm một lần vào tháng 9”.

FTSE 100 tăng 0.1% sau khi hoạt động của khu vực tư nhân tại Anh tăng với tốc độ nhanh nhất trong 4 tháng, đẩy đồng bảng lên mức cao nhất trong 13 tháng so với đồng đô la.

Dầu thô Brent, chuẩn mực dầu mỏ quốc tế, tăng 2.1% lên 77.63 USD/thùng, phục hồi từ mức giảm trong phiên trước đó.

Powell tại Jackson Hole

Từ tháng 1, Powell đã nói rằng Fed đang cân nhắc giữa rủi ro nới lỏng quá sớm, điều này có thể khiến lạm phát duy trì ở mức cao, và rủi ro hành động quá muộn. Hành động muộn sẽ mở ra cánh cửa cho sự yếu kém không cần thiết của thị trường lao động. Vào thứ sáu, Powell có thể sẽ nói trong bài phát biểu tại Jackson Hole rằng lạm phát đã giảm đến mức rủi ro hiện nay nghiêng về việc chờ đợi quá lâu. Mặc dù báo cáo việc làm tháng 7 có thể yếu hơn do ảnh hưởng của Bão Beryl, nhưng đà tuyển dụng rõ ràng đã chậm lại.

Cuộc khảo sát BLS-Job Openings and Labor Turnover Survey (Tuyển dụng việc làm và vòng quay lao động) mới nhất cho thấy tỷ lệ tuyển dụng giảm xuống còn 3.4% tổng số việc làm phi nông nghiệp vào tháng 6. Ngoài các tháng bị ảnh hưởng bởi đại dịch vào tháng 3 và tháng 4 năm 2020, đây là mức thấp nhất kể từ tháng 2 năm 2014.

Tỷ lệ thất nghiệp, bất ngờ tăng lên 4.3% từ 4.1% vào tháng 7, đã vượt quá dự báo của Fed cho quý 4 là 4%.

Các nhà kinh tế cho rằng Fed sẽ quan tâm nhiều hơn đến tăng trưởng việc làm hiện tại hơn là dữ liệu đã được điều chỉnh mềm hơn cho đến tháng 3. Tuy nhiên, các điều chỉnh giảm cho thấy chính sách của Fed đã hạn chế hơn so với dự đoán trước đây.

Liệu FED có cắt giảm 0.5% lãi suất?

Tính đến sáng thứ tư, thị trường đang định giá 100% khả năng cắt giảm lãi suất 0.75% vào cuối năm 2024. Điều này tương đương với một động thái giảm 0.25% tại mỗi cuộc họp cuối cùng của năm.

Thị trường thấy 70% khả năng cắt giảm lãi suất 1%, điều này cho thấy khả năng cao sẽ có một động thái giảm 0.5% tại một trong những cuộc họp đó.

Những khả năng này hầu như không thay đổi sau các điều chỉnh của BLS.

Tuy nhiên, ngưỡng để có một động thái cắt giảm 0.5% là cao. Điều này có thể sẽ không xảy ra trừ khi sự bất ổn của thị trường tài chính gần đây quay trở lại hoặc các dấu hiệu của sự suy thoái kinh tế trở nên rõ ràng hơn. Một lý do lớn là: BofA Global Research đã viết trong tháng này rằng một đợt cắt 0.5% có thể sẽ đánh dấu sự kết thúc của việc thu hẹp bảng cân đối của Fed, còn được gọi là thắt chặt định lượng hoặc QT.

Chính sách QT có thể tiếp tục nếu Fed chỉ nới lỏng mức độ hạn chế của chính sách bằng các động thái giảm 0.25%. Tuy nhiên, “QT có khả năng sẽ dừng lại” nếu Fed phải sử dụng đến việc cắt giảm lớn hơn để kích thích nền kinh tế, theo nhóm BofA do Mark Cabana dẫn đầu.

Nếu không, chính sách bảng cân đối của Fed sẽ hoạt động trái ngược với chính sách lãi suất của mình. Chủ tịch Fed Powell cho biết trong cuộc họp báo ngày 31 tháng 7 rằng các nhà hoạch định chính sách chưa thảo luận về khả năng có một động thái giảm 0.5% sắp tới.

Nên làm gì bây giờ?

Thị trường chứng khoán đang có dấu hiệu tăng điểm tích cực trước bài phát biểu của Powell tại Jackson Hole, đây có thể là một yếu tố kích thích lớn cho thị trường tăng hoặc giảm – hoặc không có tác động gì.

Các nhà đầu tư có thể đã dần dần mua vào cổ phiếu trong vài phiên giao dịch qua. Diễn biến hôm thứ Năm cho thấy lợi ích của việc không tăng tỷ trọng đầu tư trong một ngày duy nhất.

Bây giờ, cần theo dõi phản ứng của thị trường đối với Powell để xem liệu nên tăng tỷ trọng hay rút lui. Đặc biệt đối với cổ phiếu AI, đừng quên rằng kết quả kinh doanh của Nvidia chỉ còn vài ngày nữa.

Hãy cập nhật danh sách theo dõi và chiến lược thoát lệnh của bạn.