Phân tích Doanh Nghiệp

BMP tiếp tục hưởng lợi nhờ hạt nhựa PVC giá rẻ

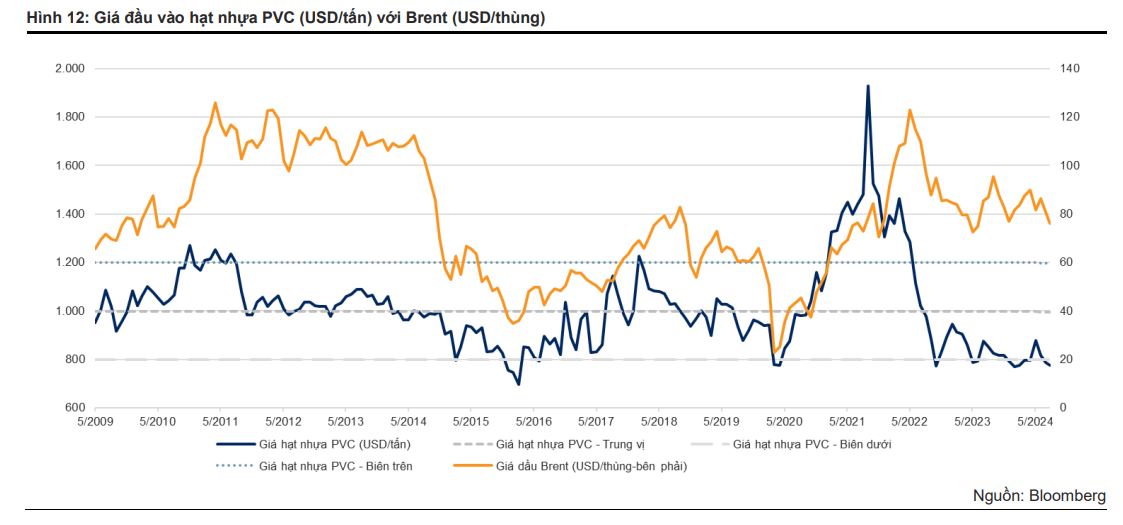

Động lực tăng trưởng của BMP trong năm lợi nhuận kỷ lục 2023 đến từ việc giá hạt nhựa PVC rẻ, điều giúp mở rộng biên lợi nhuận để giúp doanh nghiệp tăng trưởng trong bối cảnh cầu yếu và cạnh tranh giá khá gay gắt.

Vào đầu tháng 9, BSC (11.9.2024) đưa ra giá mục tiêu 102,000 (Theo Dõi), dựa trên dự phóng LNST-CĐTS 2024 đạt 935 tỷ VNĐ (-10% yoy). LNST-CĐTS 2025=761 tỷ (-19% yoy).

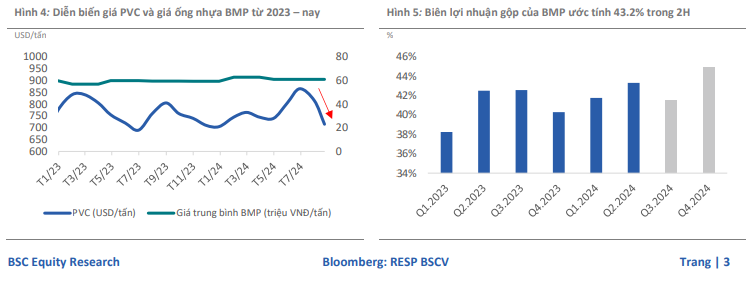

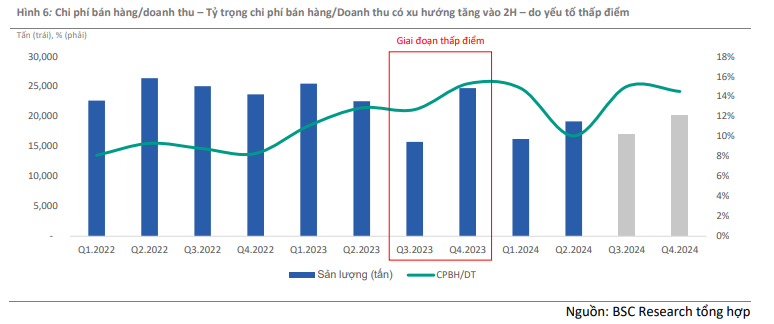

Trong 2H.2024, BSC dự báo BMP ghi nhận doanh thu thuần đạt 4,400 – 4,500 tỷ VNĐ, LNST – CĐTS đạt 460 – 470 tỷ VNĐ đi ngang so với 1H. Mặc dù sản lượng kỳ vọng +5% và biên lợi nhuận gộp kỳ vọng +0.6 điểm %, tuy nhiên, BSC cho rằng điều này sẽ ảnh hưởng bởi chi phí bán hàng chiết khấu cho đại lý tăng.

Trong tháng 8, các CTCK tiếp tục đánh giá cao tiềm năng BMP tiếp tục được hưởng lợi từ việc giá hạt nhưa PVC duy trì ở mức thấp. Trong đó,

VNDirect (30.8.2024) giảm 4% giá mục tiêu xuống 120,000 đồng (Duy trì Khả Quan), dựa trên kỳ vọng LNST năm 2024 đạt 1,100 tỷ đồng (+7% yoy)

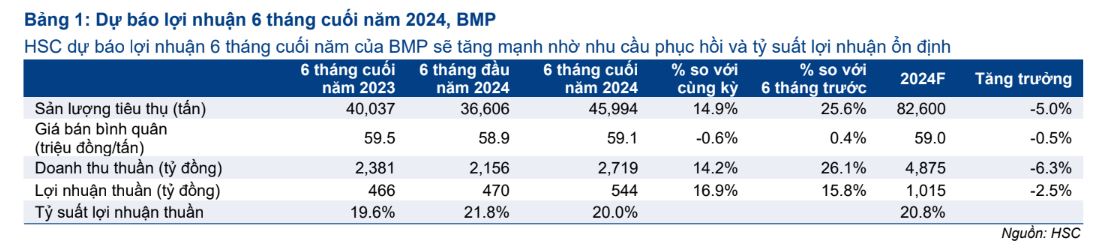

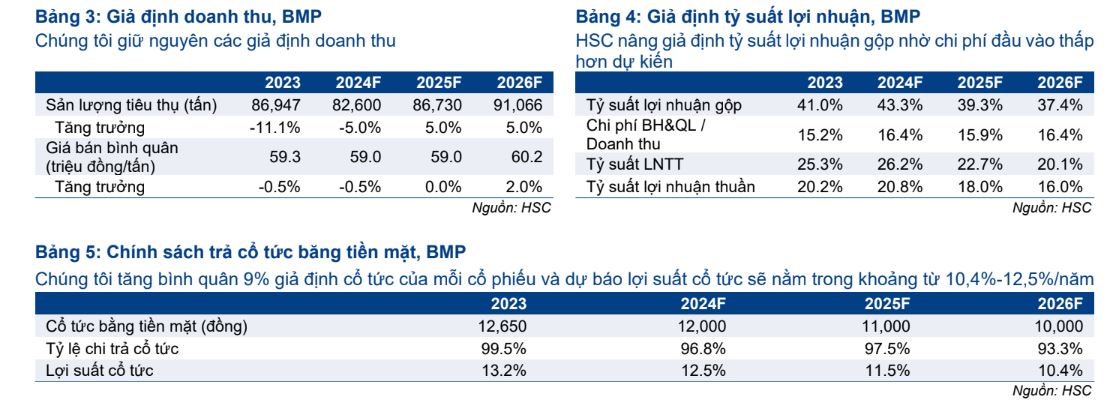

HSC (20.8.2024) nâng 15% giá mục tiêu lên 112,300 đồng (nâng khuyến nghị lên Tăng Tỷ Trọng), dựa trên việc tăng 12% LNST 2024-2026, với tốc độ tăng trưởng bình quân -6%/năm. Trong đó, tăng 7% dự báo lợi nhuận thuần năm 2024 lên 1,015 tỷ đồng (-3% yoy).

Mặc dù giảm nhẹ giá mục tiêu, nhưng VNDirect hiện nay vẫn là CTCK lạc quan nhất về triển vọng của BMP. Trong một so sánh, Vietcap (18/6/2024) đã giảm giá mục tiêu -8% xuống còn 109,700 đồng do giảm -9% LNST-CĐTS năm 2024 xuống còn 900 tỷ (tương ứng giảm -14% yoy).

Trên đồ thị giá, BMP hiện đang cố gắng giành lại MA50 ngày, và xây nền giá số 3. Cổ phiếu có sức mạnh giá tương đối (RS là 74) chưa thực sự vượt trội vào lúc này.

Cổ phiếu cùng ngành là NTP có RS là 94, đang cho thấy hoạt động vượt trội hơn. NTP đã lập đinh mới New High.

Mặc dù chúng tôi đánh gia BMP có yếu tố cơ bản nhỉnh hơn so với NTP, nhưng hành động giá hiện tại của NTP đang tốt hơn so với BMP.

Dự báo giá hạt nhựa PVC vẫn duy trì ở mức thấp, quanh 800 USD/tấn, giúp BMP duy trì biên lợi nhuận cao.

Điều gây ra bất ngờ cho các CTCK hiện nay là giá hạt nhựa PVC không tăng như kỳ vọng mà lại tiếp tục sụt giảm -6% yoy (hoặc -4% mom) do cầu yếu ở Trung Đông và Trung Quốc. Vì thế, những công ty chứng khoán như Vietcap đã bị việt vị khi giảm mục tiêu lợi nhuận năm 2024 do kỳ vọng giá hạt nhữa PVC sẽ tăng vào nửa cuối năm.

Với thực tế hiện nay, đánh giá tháng 8 của VNDirect và HSC đều kỳ vọng BMP sẽ duy trì được biên lợi nhuận cao trong thời gian còn lại của năm 2024.

Theo HSC, với chi phí đầu vào (hạt nhựa PVC) thấp hơn ở mức 806 USD/tấn, biên lợi nhuận ròng dự báo đạt mức 20% trong nửa cuối năm 2024, so với 19,6% trong nửa cuối năm 2023 và 21.8% trong nửa đầu năm 2024.

Tương tự VNDIrect cho rằng, biên EBITDA của BMP sẽ duy trì ở mức trên 30% trong năm 2024 và 2025, giống như hồi năm 2023.

BSC dự báo cả năm 2024, biên lợi nhuận gộp BMP đạt 43%. Biên lợi nhuận kỳ vọng ở mức 43.2%, tăng 0.6 điểm % so với 1H nhờ giá đầu vào PVC giảm.

Dự kiến khối lượng bán hàng trong nửa cuối năm 2024 sẽ tăng 8% yoy. Tiếp tục duy trì chính sách khuyến mãi để cạnh tranh.

VNDirect kỳ vọng sự hồi phục của thị trường bđs Việt Nam sẽ thúc đẩy sự tăng trưởng khối lượng bán hàng trong nửa cuối năm 2024 khoảng 8% yoy.

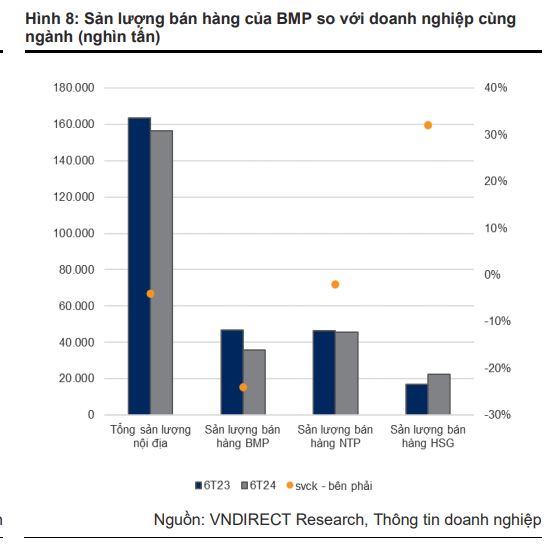

Khối lượng bán hàng BMP trong nửa đầu năm 2024 giảm 24% yoy, trong khi tổng khối lượng bán hàng cả ngành ống nhựa xây dựng Việt Nam chỉ giảm 4% yoy và khối lượng bán hàng của NTP gần như không tăng trưởng so với cùng kỳ.

Với chiến lược giá bán cao, BMP tiếp tục mất thị phần trong Q2/2024. HSG dẫn đầu với sản lượng tiêu thụ tăng 45.5% so với cùng kỳ và 14.3% so với quý trước, tiếp theo là NTP (CTCP Nhựa Thiếu niên Tiền Phong) với mức tăng ước tính 18.1% so với cùng kỳ và 73.4% so với quý trước, sau khi Công ty khởi động chương trình khuyến mãi trong tháng 4-5/2024. CTCP Nhựa Thiếu niên Tiền Phong (NTP) vẫn giữ vị trí dẫn đầu với thị phần 29.2% trong nửa đầu năm 2024.

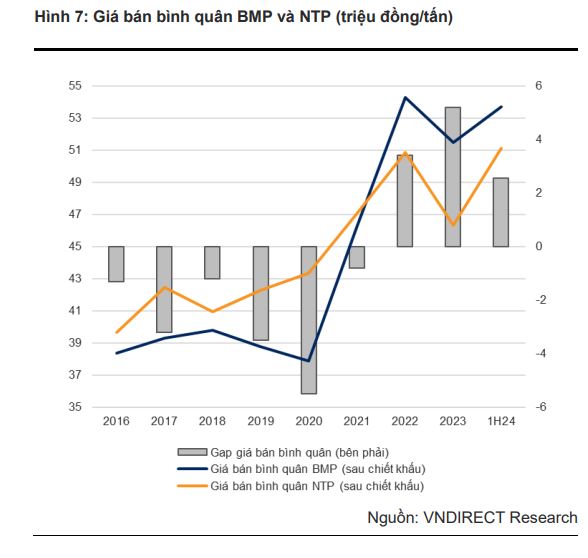

Giá bán trung bình sau giảm giá trong nửa đầu năm 2024 vẫn tăng 2% yoy, ngay cả khi khối lượng bán hàng giảm 12% yoy. Khoảng cách giá cả của BMP so với NTP đã thu hẹp lại để trở nên cạnh tranh hơn về giá so với NTP với giá bán trung bình của NTP ghi nhận tăng 10% yoy

Trong quý 2, mức chênh lệch giá bán giữa NTP và BMP ước tính khoảng 15-20%. Đây là mức cao nhất kể từ khi Công ty mới thành lập (thông thường mức chênh lệch tối đa là 10%),

Tuy nhiên, HSC cho rằng chương trình khuyến mãi sẽ được BMP tiếp tục trong nửa cuối năm 2024 để hỗ trợ doanh thu, vì giá nguyên liệu đầu vào giảm xuống sẽ tạo thêm dư địa để Công ty giảm giá cho khách hàng mà vẫn có thể duy trì tỷ suất lợi nhuận ở mức cao.

Tỏ ra thận trọng hơn, BSC cho rằng với việc (1) Quý 3 là mùa thấp điểm, (2) BMP tiếp tục mất thị phần, áp lực chiết khấu sẽ gia tăng trong 2H.2024, làm hạn chế tăng trưởng lợi nhuận.