Nhà Đầu Tư Thành Công

5 Cách nhận biết Một Điểm Breakout Có Thể Thất Bại

Thị trường chứng khoán đang trải qua những ngày tồi tệ nhất kể từ khi đại dịch Covid-19 bùng phát hai năm trước, điều này khiến thị trường đầy rẫy những sự bùng nổ thất bại, đặc biệt là trong số các công ty tăng trưởng.

Mặc dù chúng ta có thể đổ lỗi cho thị trường yếu kém, nhưng điều đó không thể bào chữa cho các nhà đầu tư không nhận ra các dấu hiệu của một điểm breakout sắp thất bại. Một số tín hiệu phân tích cổ phiếu có thể cảnh báo các nhà đầu tư bán cổ phiếu trước khi thua lỗ trở nên quá lớn.

Trước khi thảo luận về các tín hiệu chính, hãy định nghĩa những gì khiến một điểm breakout thất bại. Một điểm breakout là bất kỳ động thái nào vượt lên trên điểm mua từ một nền giá thích hợp. Điểm breakout thất bại khi cổ phiếu kích hoạt tín hiệu bán, phổ biến nhất là giảm 7%-8% hoặc hơn so với điểm mua.

Dấu Hiệu của Điểm Breakout Thất Bại

- Khối lượng quá thấp: Các nghiên cứu hàng thập kỷ về cổ phiếu chiến thắng cho thấy các điểm breakout thành công cần sự tăng lên trong khối lượng. Điều này cho bạn biết rằng các nhà đầu tư tổ chức đang đẩy giá cổ phiếu lên cao hơn, và bạn cần những quỹ giàu có này để đưa cổ phiếu lên cao hơn nữa.

Cụ thể, hãy tìm kiếm khối lượng tăng ít nhất 40% so với thanh khoản bình quân của cổ phiếu. Điều này nên xảy ra vào ngày cổ phiếu breakout vượt qua điểm mua hoặc ngay sau đó. Nếu khối lượng hàng ngày không lớn như vậy, hãy tìm kiếm sự tăng lên đột biến trên biểu đồ tuần của cổ phiếu.

- Nên giá ban đầu bị lỗi: Đừng mong đợi một nền giá xấu sẽ tạo ra một điểm breakout tốt. Hãy cẩn thận với các nền giá quá ngắn (thường dưới 7 tuần), quá sâu (hơn 35% hoặc tương đương), rộng và lỏng lẻo, hoặc có nhiều tuần giảm với khối lượng lớn. Một nền giá hình thành chủ yếu dưới đường MA50 ngày là một dấu hiệu khác của một mô hình yếu.

- Nền Giá Cuối: Các nền giá thứ nhất và thứ hai về mặt lịch sử tạo ra lợi nhuận cổ phiếu tốt nhất. Các nền giá thứ ba có thành tích trái chiều. Các nền giá thứ tư và sau đó thường thất bại.

Quỹ đạo bình thường của một cổ phiếu tăng trưởng là sự nhiệt tình của nhà đầu tư lớn nhất trong những tháng hoặc năm đầu tiên của chuỗi tăng trưởng. Theo thời gian, ít nhà đầu tư hơn đặt cược vào công ty. Sau chuỗi tăng trưởng cổ phiếu kéo dài khoảng hai năm, đến lúc đó một nền giá thứ tư hoặc thứ năm đã hình thành.

Sử dụng công cụ nhận dạng mô hình của MarketSurge để giúp xác định nền giá hoặc giai đoạn của nó.

- Tăng thẳng đứng từ đáy lên mức đỉnh cao mới: Nếu một cổ phiếu tăng trong một hoặc hai tuần từ đáy của nền giá lên mức đỉnh cao mới, hãy nghi ngờ. Mặc dù điều này trông có vẻ tăng giá, nhưng những bùng nổ nhanh chóng như thế này thường không đi đến đâu.

Một nền giá hình thành các tuần cuối cùng trong một đợt tăng giá. Nhưng nếu tất cả người mua đều vào cùng một lúc, sẽ còn mấy ai còn lại để giữ cho cổ phiếu tăng giá?

- Thị trường chứng khoán đang yếu: Đây có thể là lý do số 1 khiến các sự điểm breakout thất bại. Về mặt lịch sử, ba trong bốn cổ phiếu đi theo xu hướng giảm của thị trường, vì vậy bất kỳ mua cổ phiếu nào cũng bắt đầu với tỷ lệ cược chống lại nó. Ngay cả các đkiểm breakout hoàn hảo cũng có thể thất bại.

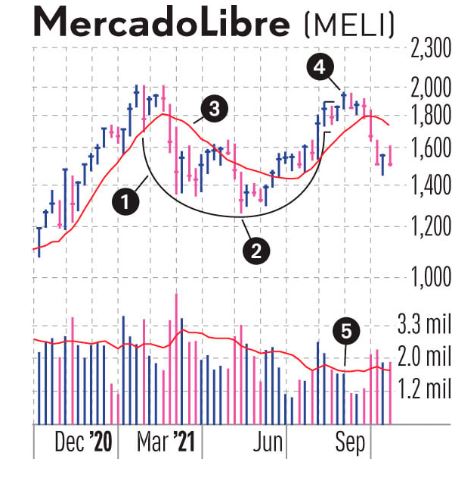

Phân tích điểm Breakout Thất Bại của MercadoLibre

MercadoLibre (MELI) đã hình thành một nền giá thứ ba từ tháng Giêng đến tháng Tám năm ngoái (1). Tổng mức giảm của nó là 38%, sâu hơn bình thường (2). Phần lớn nền giá hình thành dưới đường 50 ngày (3). Nói ngắn gọn, cổ phiếu có ba điểm trừ ngay cả trước khi nó đạt đến điểm mua.

Vào ngày 2 tháng 9, khi nhà bán lẻ trực tuyến có trụ sở tại Nam Mỹ lần đầu tiên đóng cửa trên điểm mua 1,899.33 (4), khối lượng tăng 36% và khối lượng hàng tuần thấp hơn mức thanh khoản bình quân (5). Bốn tuần sau khi bùng nổ, MercadoLibre giảm xuống dưới đường MA10 tuần và hơn 8% so với mức nhập cảnh. Các tín hiệu bán chỉ là sự khởi đầu của sự suy giảm của nó.

Tham khảo Nhật Báo IBD, link gốc