TTCK Thế giới

Nasdaq giảm nhẹ từ đỉnh cao lịch sử. Bầu cử Mỹ tác động gì đến SP500 và FOMC?

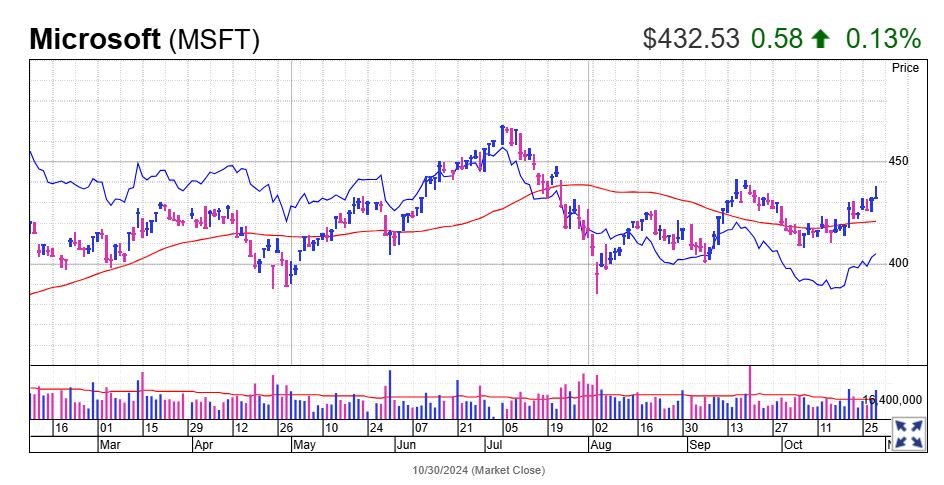

Microsoft (MSFT) và Meta Platforms (META) vượt qua kỳ vọng quý 3, nhưng cổ phiếu giảm.

Robinhood Markets (HOOD), Coinbase (COIN), MicroStrategy (MSTR), DoorDash (DASH), GoDaddy (GDDY) và Ryan Specialty Holdings (RYAN) là một số công ty nổi bật khác công bố kết quả kinh doanh sau giờ đóng cửa.

Thị trường chứng khoán tăng nhẹ vào thứ Tư, với Nasdaq đảo chiều từ mức cao kỷ lục ngay cả khi Alphabet (GOOGL) dẫn đầu các cổ phiếu tăng mạnh.

Diễn Biến TTCK hôm nay

Thị trường chứng khoán giảm vào cuối phiên, với Nasdaq dẫn đầu đà giảm sau khi đạt mức cao kỷ lục mới trong phiên.

Chỉ số công nghiệp Dow Jones giảm 0.2% trong phiên giao dịch chứng khoán thứ Tư, một lần nữa gặp mức kháng cự tại đường trung bình EMA 21 ngày. Chỉ số S&P 500 giảm 0.3%. Chỉ số tổng hợp Nasdaq giảm 0.6%. Chỉ số Russell 2000 vốn hóa nhỏ giảm nhẹ 0.1%, vẫn trên đường trung bình EMA 21 ngày.

Reddit (RDDT) tăng vọt 42%, trong khi Garmin (GRMN) tăng 23%, trong số nhiều cổ phiếu hàng đầu tăng vọt nhờ kết quả kinh doanh. Nhưng có rất nhiều người thua cuộc, với Eli Lilly (LLY) giảm 13%. Đối thủ của Nvidia, Advanced Micro Devices (AMD) giảm gần 11%.

Giá dầu thô Mỹ tăng 2.1% lên 68.61 USD/thùng.

Lợi suất trái phiếu kho bạc 10 năm giảm một điểm cơ bản xuống 4.26%.

Báo cáo thu nhập của Microsoft và Meta

Microsoft

- Báo cáo thu nhập và doanh thu vượt qua dự kiến cho quý 1 tài khóa, với mức tăng trưởng doanh thu của mảng điện toán đám mây Azure đạt 33%, vượt qua kỳ vọng.

- Gã khổng lồ công nghệ Dow đưa ra dự báo thấp hơn một chút so với dự kiến cho quý 2 tài khóa. Microsoft cho biết họ dự định chi 80 tỷ USD cho đầu tư vốn trong năm tài khóa 2025 hiện tại, bắt đầu từ tháng 7. Con số này tăng so với mức 49 tỷ USD trong năm tài khóa 2024. Điều này có thể ảnh hưởng đến thu nhập của Microsoft, nhưng là tin tốt cho các nhà sản xuất phần cứng AI.

- Cổ phiếu của Microsoft giảm mạnh trong phiên giao dịch ngoài giờ. Giá cổ phiếu tăng nhẹ 0.1% lên 433.53 USD trong phiên giao dịch thông thường của thứ Tư, sau khi Google dẫn đầu thị trường nhờ báo cáo thu nhập về mảng điện toán đám mây. Cổ phiếu MSFT đã di chuyển ra khỏi các đường trung bình EMA 21 ngày, MA 50 ngày và MA 200 ngày. Điểm mua truyền thống là 468.35 USD, với mức 441.85 USD là điểm mua sớm.

- Nhưng Microsoft đã tụt hậu trong phần lớn năm 2024.

Meta

- Thu nhập của Meta dễ dàng vượt qua dự kiến, trong khi doanh thu nhỉnh hơn một chút. Số người dùng hoạt động hàng ngày thấp hơn một chút so với dự kiến. Công ty mẹ của Facebook và Instagram dự báo doanh thu quý 4 cao hơn một chút ở mức trung bình. Nhưng Meta cũng dự báo chi phí cả năm tăng một chút và dự kiến “tăng trưởng đáng kể về chi phí vốn trong năm 2025″.

- Cổ phiếu của Meta giảm nhẹ trong phiên giao dịch qua đêm. Giá cổ phiếu giảm 0.25% xuống 591.80 USD vào thứ Tư, ngay dưới đỉnh của một đợt tích lũy ngắn hạn.

Tác động đến các công ty khác

Báo cáo thu nhập và dự báo của Microsoft và Meta là yếu tố then chốt cho Nvidia (NVDA) và các nhà sản xuất phần cứng AI khác.

Cổ phiếu của Nvidia giảm nhẹ trong phiên giao dịch muộn. Giá cổ phiếu giảm 1.4% xuống 139.34 USD vào thứ Năm, ngay dưới điểm mua 140.76 USD, sau dự báo doanh số bán yếu của AMD.

Arista Networks (ANET), tự hào là khách hàng lớn của Microsoft và Meta, cũng giảm một chút trong phiên qua đêm. Giá cổ phiếu giảm 1.4% vào thứ Tư, nhưng vẫn giữ vững đường trung bình EMA 21 ngày.

Các báo cáo thu nhập khác

Cổ phiếu của Ryan Specialty và GoDaddy không thay đổi nhiều, trong khi DoorDash tăng nhẹ.

Lemonade (LMND) tăng vọt nhờ kết quả tốt hơn dự kiến, trong khi một công ty bảo hiểm khởi nghiệp khác, Root (ROOT), cũng tăng vọt. Giá cổ phiếu của nhà sản xuất phần mềm truyền thông Twilio (TWLO) và Sprouts Farmers Market (SFM) cũng tăng qua đêm.

Nhà giao dịch nên làm gì?

Các chỉ số giảm điểm với thanh khoản thấp hơn giúp tránh được ngày phân phối. Việc Nasdaq thiết lập đỉnh lịch sử trong tuần này đã giúp xóa ngày phân phối 21 tháng 9.

Cho đến nay, thị trường chứng khoán đã xử lý mùa báo cáo thu nhập khá tốt, nhưng vẫn còn nhiều điều sắp tới. Chúng ta sẽ xem thị trường phản ứng như thế nào vào thứ Năm đối với Microsoft và Meta, với Amazon.com (AMZN) và Apple (AAPL) dự kiến báo cáo vào tối thứ Năm. Báo cáo việc làm của Thứ Sáu sẽ theo sau, cùng với thông báo họp của Fed vào ngày 7 tháng 11 và nhiều hơn thế nữa.

Ngoài ra, không có nhiều cơ hội mua gần đây và một số công ty trong số đó sẽ báo cáo thu nhập trong vài ngày tới.

Vì vậy, ngoài các giao dịch mua gia tăng hoặc điều chỉnh danh mục đầu tư, các nhà đầu tư không cần phải làm quá nhiều. Nhưng hãy tiếp tục tham gia và chuẩn bị danh sách theo dõi của bạn.

Bầu cử 2024: Kết quả của Trump so với Harris có ý nghĩa gì đối với S&P 500 và việc cắt giảm lãi suất của Fed

Một kết quả rõ ràng cho cuộc chiến bầu cử năm 2024 giữa cựu Tổng thống Donald Trump và Phó Tổng Thống Kamala Harris sẽ khiến Phố Wall thở phào nhẹ nhõm và có khả năng thúc đẩy đà tăng của S&P 500 lên một tầm cao mới — hầu như chắc chắn sẽ có một cuộc càn quét của phe Dân Chủ với tỷ lệ cược thấp và mức thuế cao.

Tuy nhiên, tuần trăng mật có thể không kéo dài lâu, bất kể Trump đấu với Harris giải quyết như thế nào. Hãy xem xét các chính sách kinh tế của các ứng cử viên tổng thống. Ngay cả khi thị trường xoay xở để tránh rủi ro tăng thuế và thuế quan, các kế hoạch được tài trợ bằng thâm hụt của cả hai ứng cử viên có nguy cơ làm chậm tiến độ hạ lạm phát và gây ra phản ứng dữ dội trên thị trường trái phiếu. Điều đó có thể gây nguy hiểm cho việc cắt giảm lãi suất liên tục của Cục Dự trữ Liên bang và làm giảm định giá thị trường chứng khoán.

Tình hình khả quan dưới thời Trump phụ thuộc vào việc ông sẽ giảm nhẹ hoặc ít nhất là hoãn lại các mối đe dọa về thuế quan và trục xuất vốn được đưa lên hàng đầu trong chiến dịch tranh cử của ông.

Chính sách kinh tế của Trump so với Harris: Tác động đột ngột của S&P 500

Tony Roth, giám đốc đầu tư tại Wilmington Trust, nói với tờ Investor’s Business Daily rằng đề xuất tăng thuế đối với thu nhập từ lãi vốn, mua lại cổ phiếu và lợi nhuận doanh nghiệp của Harris sẽ “khiến các công ty trở nên đắt đỏ hơn” chỉ sau một đêm với chiến thắng áp đảo của đảng Dân chủ.

Tuy nhiên, Roth kỳ vọng S&P 500 sẽ phục hồi nếu Trump chiến thắng, bất kể có hay không Quốc Hội do Đảng Cộng Hòa kiểm soát.

Ban đầu, “thị trường sẽ định giá trong một môi trường thuế và quy định thuận lợi hơn“, ông nói. “Sau đó, chỉ theo thời gian, thị trường mới định giá theo quy mô và tác động của thuế quan” khi những phát súng tiếp theo trong cuộc chiến thương mại của Trump trở nên rõ ràng.

Chiến thắng của Harris cùng với việc đảng Cộng Hòa kiểm soát Hạ viện, Thượng viện hoặc cả hai phần lớn sẽ duy trì được tình trạng hiện tại đã tạo nên đợt tăng giá kéo dài hai năm của thị trường. Điều đó có thể tạo ra một đợt phục hồi nhẹ nhõm, nhưng sẽ không có thêm chất xúc tác nào để thúc đẩy S&P 500.

Rủi ro trong cuộc bầu cử năm 2024: Liệu Trump có thực hiện lời đe dọa áp thuế không?

Roth dự đoán một cuộc chiến tranh thương mại “có thể gây khó chịu cho nhiều ngành công nghiệp và công ty”. Nhưng ông nghi ngờ chính quyền Trump sẽ thực hiện “lập trường cực đoan hơn” của ông về thuế quan và nhập cư, vì chúng “sẽ gây ra sự gián đoạn đáng kể cho nền kinh tế và gần như chắc chắn là suy thoái”.

Khi giai đoạn đầu tiên của cuộc chiến thương mại nổ ra vào năm 2018, Trump đã áp thuế đối với 300 tỷ đô la hàng nhập khẩu từ Trung Quốc. Theo Moody’s Analytics, con số này chỉ chiếm khoảng 10% tổng lượng hàng hóa nhập khẩu của Hoa Kỳ. Bây giờ, ông đang chào hàng mức thuế 20% đối với tất cả 3,500 tỷ đô la hàng nhập khẩu, cộng với mức thuế 60% đối với hàng hóa Trung Quốc.

Trump đã không thực hiện một số lời đe dọa vào năm 2018 và 2019. Ông có thể lại đang theo đuổi lập trường cứng rắn để tăng đòn bẩy đàm phán của mình.

Tuy nhiên, Moody’s cho rằng mức thuế quan 10% trên diện rộng và sự trả đũa vừa phải của các đối tác thương mại có thể gây ra suy thoái nhẹ. Tăng trưởng kinh tế sẽ bị cản trở bởi ba điểm phần trăm trong hai năm đầu tiên. Tỷ lệ thất nghiệp sẽ vượt quá 5%, giá tiêu dùng cốt lõi sẽ tăng thêm một điểm phần trăm và S&P 500 sẽ bị suy giảm 6%.

Bầu cử năm 2024 và việc cắt giảm lãi suất của Fed

Moody’s cho rằng Fed sẽ phản ứng với lạm phát vượt mục tiêu bằng cách làm chậm tốc độ cắt giảm lãi suất. Điều đó sẽ góp phần làm tăng chi phí lãi suất và kéo dài sự gia tăng lợi suất trái phiếu kho bạc kỳ hạn 10 năm. Fed có thể phản ứng khác nhau, tùy thuộc vào tình hình kinh tế.

Mối lo ngại về thị trường việc làm đang chững lại đã thúc đẩy Fed cắt giảm lãi suất chủ chốt 50 điểm cơ bản vào ngày 18 tháng 9, nhưng nỗi sợ đó đã tan biến khi nền kinh tế cho thấy khả năng phục hồi. GDP quý 3 tăng ở mức 2.8% hàng năm sau mức tăng trưởng 3% trong quý 2, Bộ Thương mại báo cáo hôm thứ Tư. Người tiêu dùng thực sự đã tăng tốc trong quý 3, chi tiêu ở mức 3,7%.

Phố Wall chia rẽ về việc liệu Fed có cần cắt giảm đáng kể lãi suất hay không. Kết quả bầu cử năm 2024 sẽ làm cuộc tranh luận đó trở nên gay gắt hơn. Các nhà đầu tư phải cân nhắc rủi ro rằng việc cắt giảm thuế, chi tiêu liên bang cao hơn và — nếu Trump thắng — thuế quan lạm phát có thể khiến chu kỳ cắt giảm lãi suất của Fed kết thúc sớm. Fed sẽ bắt đầu cuộc họp tiếp theo vào ngày sau cuộc bầu cử. Chủ tịch Fed Jerome Powell có thể sẽ lảng tránh các câu hỏi về chính sách tài khóa.

Chính sách của Trump giống nhau, nền kinh tế khác nhau

Các chính sách của Trump có thể trông rất giống với những chính sách mà ông đã ban hành với một số thành công trong nhiệm kỳ đầu tiên của mình. Nhưng điều kiện kinh tế đã thay đổi. Khi ông thắng cử năm 2016, nền kinh tế Hoa Kỳ được cho là cần một cú hích kích thích. Lạm phát quá thấp, không quá cao. Lãi suất chủ chốt của Fed dưới 1%, không gần 5%. Và thâm hụt ngân sách liên bang, bằng 3.1% GDP, ít hơn một nửa mức tăng vọt của nó vào năm 2024.

Các chính sách của Trump có thể trông rất giống với những chính sách mà ông đã ban hành với một số thành công trong nhiệm kỳ đầu tiên của mình. Nhưng điều kiện kinh tế đã thay đổi. Khi ông thắng cử năm 2016, nền kinh tế Hoa Kỳ được cho là cần một cú hích kích thích. Lạm phát quá thấp, không quá cao. Lãi suất chủ chốt của Fed dưới 1%, không gần 5%. Và thâm hụt ngân sách liên bang, bằng 3.1% GDP, ít hơn một nửa mức tăng vọt của nó vào năm 2024.

“Không cần phải nói thì ai cũng biết rằng nền kinh tế không cần đến các biện pháp kích thích tài khóa“, David Kelly, chiến lược gia toàn cầu tại JP Morgan Asset Management, đã viết vào ngày 14 tháng 10.

Với nền kinh tế đạt “toàn dụng việc làm “, nhu cầu tăng thêm do cắt giảm thuế và tăng chi tiêu của chính phủ “sẽ không làm tăng sản lượng mà sẽ làm tăng lạm phát”.

Phản biện của Roth thuộc Wilmington Trust là lãi suất quá hạn chế đến mức Fed có thể tiếp tục nới lỏng mà không làm hỏng lộ trình rõ ràng của lạm phát xuống mức 2%. Roth nhìn thấy bối cảnh tăng trưởng năng suất được cải thiện và nguồn cung lao động đầy đủ, điều này sẽ giúp nền kinh tế thích ứng với sự thúc đẩy tài chính.

Roth cho biết “Không hoàn toàn rõ ràng rằng thậm chí thặng dư tài chính nhiều hơn nhất thiết sẽ dẫn đến Fed chậm hơn“. Một phần là do thị trường đang chuẩn bị cho thâm hụt lớn hơn bằng cách đẩy lợi suất trái phiếu kho bạc kỳ hạn 10 năm lên, làm tăng chi phí cho các khoản vay mua ô tô và thế chấp. Lãi suất dài hạn cao hơn có thể khiến Fed lạc quan hơn về tác động lạm phát của việc hạ lãi suất ngắn hạn.

Cuộc bầu cử năm 2024 có thể đánh thức những người bảo vệ trái phiếu

Jeffrey Buchbinder, chiến lược gia cổ phiếu chính tại LPL Financial, cũng nhấn mạnh rủi ro tăng giá đối với lợi suất trái phiếu kho bạc kỳ hạn 10 năm. Trong bài bình luận hôm thứ Hai, ông đã chốt mức 4.3% là mức quan trọng. Đợt điều chỉnh của S&P 500 vào mùa thu năm 2023 và đợt điều chỉnh vừa phải hơn của thị trường chứng khoán vào tháng 4 “đều trùng với đợt đột phá về lợi suất trên mức quan trọng này“. Lợi suất trái phiếu kho bạc kỳ hạn 10 năm đã tăng lên 4.3% vào đầu tuần này, nhưng đã giảm trở lại sau báo cáo GDP quý 3.

Vào thứ Hai, chiến lược gia thị trường Ed Yardeni đã viết rằng ông dự kiến lợi suất trái phiếu kỳ hạn 10 năm sẽ duy trì ở mức từ 4.25% đến 4.5% cho đến cuối năm. Trong khi đó, ông cho rằng S&P 500 sẽ vẫn dao động quanh mức hiện tại là 5,800 trong bối cảnh “lo lắng về phản ứng của thị trường trái phiếu đối với các chính sách tài khóa của chính quyền tiếp theo”.

“Chúng tôi cũng luôn nói rằng khi thị trường trái phiếu bắt đầu lo lắng về thâm hụt và nợ liên bang, chúng tôi cũng sẽ lo lắng“, Yardeni viết. “Điều đó có thể đang bắt đầu xảy ra“, khi chưa thấy hồi kết cho chính sách tài khóa “liều lĩnh“.

Trump đấu với Harris: Chi phí ngân sách

Theo Ủy Ban Ngân Sách Liên Bang, chi phí ròng trong 10 năm cho các đề xuất của Trump là 7,750 tỷ đô la, bao gồm thêm 1 nghìn tỷ đô la tiền lãi. Tổng chi phí cắt giảm thuế cộng với một số biện pháp chi tiêu lên tới 10,400 tỷ đô la. Khoảng 4 nghìn tỷ đô la sẽ kéo dài phần lớn các đợt cắt giảm thuế năm 2017 của Trump, dự kiến sẽ hết hạn vào cuối năm 2025.

Một số hạng mục lớn khác bao gồm cắt giảm thuế doanh nghiệp từ 21% xuống 15% đối với các nhà sản xuất trong nước (200 tỷ đô la), miễn thuế thu nhập tiền boa (300 tỷ đô la), miễn thuế thu nhập làm thêm giờ (2 nghìn tỷ đô la), chấm dứt thuế đối với các chế độ phúc lợi An Sinh Xã Hội (1,300 tỷ đô la) và tăng chi tiêu quân sự (400 tỷ đô la). Tổng cộng 3,700 tỷ đô la tiền bù trừ doanh thu sẽ chủ yếu đến từ thuế quan (2,700 tỷ đô la), hủy bỏ các khoản chi theo Đạo luật Giảm lạm phát, bao gồm tín dụng thuế cho xe điện và sản xuất năng lượng và điện (700 tỷ đô la) và giải tán Bộ Giáo dục (200 tỷ đô la).

Bài học rút ra: Ngay cả khi đảng Cộng hòa chiến thắng trong cuộc bầu cử năm 2024, trừ khi Trump thực hiện kế hoạch thuế quan của mình, ông vẫn sẽ cần tìm thêm các khoản bù trừ chi tiêu hoặc cắt giảm thuế.

Chi phí của các chính sách kinh tế của Harris so với Trump

Nhóm giám sát ngân sách ước tính chi phí ròng của các chính sách kinh tế của Harris là 3,950 tỷ đô la, với nửa nghìn tỷ tiền lãi. Tổng chi phí của các đề xuất là 7,650 tỷ đô la, dẫn đầu là 3 nghìn tỷ đô la để gia hạn các khoản cắt giảm thuế năm 2017 cho các hộ gia đình có thu nhập không quá 400,000 đô la. Các mục lớn khác bao gồm mở rộng tín dụng thuế trẻ em và tín dụng thuế thu nhập đã kiếm được (1,400 tỷ đô la); gia hạn và mở rộng trợ cấp bảo hiểm để mua bảo hiểm theo Đạo Luật Chăm Sóc Giá Cả phải chăng (550 tỷ đô la); mở rộng tài trợ cho trẻ mẫu giáo và chăm sóc trẻ em (700 tỷ đô la); mở rộng Medicare để chi trả cho chăm sóc dài hạn, thính giác và thị lực (500 tỷ đô la); và thiết lập chế độ nghỉ phép gia đình và y tế quốc gia được trả lương (350 tỷ đô la).

Nguồn tài trợ cho kế hoạch Harris với tổng số tiền là 4,25 nghìn tỷ đô la trong một thập kỷ chủ yếu đến từ việc tăng thuế suất thuế doanh nghiệp từ 21% lên 28% (900 tỷ đô la); tăng thuế đối với thu nhập từ vốn, cổ tức, mua lại cổ phiếu và thu nhập từ vốn chưa thực hiện (850 tỷ đô la); tăng phụ phí Medicare lên 5% (800 tỷ đô la); tăng thuế đối với thu nhập ở nước ngoài của các tập đoàn (550 tỷ đô la); và mở rộng đàm phán về thuốc theo toa (250 tỷ đô la).

Harris so với Trump: Tỷ lệ cược bầu cử năm 2024

Các nhà dự báo bầu cử cho rằng Harris và đảng Dân chủ Hạ viện là những ứng cử viên yếu thế hơn một chút. Nếu Harris thắng, đảng Dân chủ sẽ chỉ cần 50 ghế để kiểm soát Thượng Viện, nhưng điều đó có vẻ như là một cú đánh xa vời. Nếu Thượng nghị sĩ Ohio Sherrod Brown giành chiến thắng trong cuộc đua sít sao của mình, đảng Dân Chủ vẫn cần một ứng cử viên đương nhiệm của đảng Cộng hòa để thua ở Texas, Florida hoặc Nebraska.

Ngay cả khi đảng Dân Chủ giành được chiến thắng bất ngờ, chỉ cần một người ôn hòa là có thể bác bỏ một số đề xuất thuế ít được ưa chuộng nhất của Harris.

S&P 500, Thị trường chứng khoán phát triển mạnh mẽ với sự bế tắc

Yardeni viết: “Chúng tôi vẫn nghĩ rằng tình trạng bế tắc sẽ là kết quả khả quan nhất của cuộc bầu cử tổng thống và quốc hội vào ngày 5 tháng 11, khiến cho vị tổng thống tiếp theo khó có thể thực hiện mọi lời hứa mà mình đã đưa ra“.

Yardeni viết: “Chúng tôi vẫn nghĩ rằng tình trạng bế tắc sẽ là kết quả khả quan nhất của cuộc bầu cử tổng thống và quốc hội vào ngày 5 tháng 11, khiến cho vị tổng thống tiếp theo khó có thể thực hiện mọi lời hứa mà mình đã đưa ra“.

Gridlock có thành tích tốt. Kể từ năm 1958, các cuộc bầu cử có kết quả chia rẽ đã mang lại mức tăng trung bình trong hai năm của S&P 500 là 20.7%. Các cuộc bầu cử mang lại sự cai trị của một đảng đã tạo ra nhiều lợi nhuận trung bình hơn, với mức tăng trung bình trong hai năm của S&P 500 là 14.2%.

Một phần là do chính phủ chia rẽ thường đưa ra các ngân sách khắc khổ hơn. Đó là những gì đã xảy ra sau kết quả chia rẽ của cuộc bầu cử năm 2012. Để tránh một cuộc hạ cánh kinh tế khó khăn với tất cả các khoản cắt giảm thuế của Bush năm 2001 và 2003 sắp hết hạn vào đầu năm 2013, Tổng thống Obama và Đảng Cộng Hòa tại Hạ Viện đã đạt được một sự thỏa hiệp. Obama để khoản cắt giảm thuế lương 2 phần trăm của mình hết hạn trong khi Đảng Cộng Hòa tại Hạ Viện chấp nhận trả lại mức thuế thu nhập cao nhất từ 35% lên 39,6%.

Một sự thu hẹp tài chính mạnh mẽ đã xảy ra sau đó, nhưng nó không hề kìm hãm thị trường chứng khoán. S&P 500 đã tăng vọt 41% trong hai năm cho đến Ngày bầu cử 2014.

Thâm hụt ngân sách liên bang sau cuộc bầu cử năm 2024

Tuy nhiên, loại thỏa thuận tài chính đó khó có thể hình dung được ngày nay, ngay cả khi cuộc bầu cử năm 2024 tạo ra một kết quả chia rẽ khác. Nếu Harris thắng và GOP giành được Thượng Viện, nhóm kinh tế của Deutsche Bank cho rằng bà sẽ cần phải từ bỏ kế hoạch tăng thuế của mình để giành được sự ủng hộ cho bất kỳ khoản chi tiêu mới nào, như mở rộng tín dụng thuế trẻ em và tín dụng thuế thu nhập kiếm được.

Tuy nhiên, loại thỏa thuận tài chính đó khó có thể hình dung được ngày nay, ngay cả khi cuộc bầu cử năm 2024 tạo ra một kết quả chia rẽ khác. Nếu Harris thắng và GOP giành được Thượng Viện, nhóm kinh tế của Deutsche Bank cho rằng bà sẽ cần phải từ bỏ kế hoạch tăng thuế của mình để giành được sự ủng hộ cho bất kỳ khoản chi tiêu mới nào, như mở rộng tín dụng thuế trẻ em và tín dụng thuế thu nhập kiếm được.

Thâm hụt liên bang lên tới 1,800 tỷ đô la trong năm tài chính 2024, tương đương khoảng 6.4% GDP. Đây đã là mức cao nhất được ghi nhận, ngoài thời kỳ Thế chiến II, hậu quả của cuộc khủng hoảng tài chính năm 2008 và hai năm đầu tiên của đại dịch. Deutsche Bank dự kiến con số này sẽ tăng lên 7.9% GDP vào năm 2026, hay 2,500 tỷ đô la, với nhiệm kỳ tổng thống của Harris và Quốc hội chia rẽ.

Deutsche Bank cho biết nếu đảng Dân Chủ chiến thắng tuyệt đối và ban hành chương trình nghị sự của Harris, thâm hụt năm 2026 sẽ nhỏ hơn một chút ở mức 7.3% GDP. Tuy nhiên, việc thông qua các đợt tăng thuế lớn với số phiếu đa số sít sao nhất sẽ là một thách thức.

Mức thâm hụt nhỏ nhất (7.2% GDP) sẽ xảy ra dưới thời tổng thống Trump và Quốc hội chia rẽ. Nhưng điều đó chỉ xảy ra nếu Trump áp dụng thuế quan mạnh trong khi đảng Dân Chủ ngăn chặn việc cắt giảm thuế thu nhập doanh nghiệp sâu hơn và chấm dứt đánh thuế phúc lợi An sinh xã hội.

Mức thâm hụt lớn nhất (8.8% GDP) sẽ xảy ra nếu đảng Cộng Hòa thắng cử năm 2024 và Trump gác lại cuộc chiến thương mại của mình.

Trong bất kỳ kết quả nào giữa Trump và Harris, Deutsche Bank dự kiến mức thâm hụt sẽ cao hơn so với trường hợp các đợt cắt giảm thuế năm 2017 chỉ đơn giản được gia hạn.

Vấn đề tài khóa ảnh hưởng gì đến quyết định của Cục Dự trữ Liên bang

“Chủ nghĩa dân túy đã thắng thế”, đảm bảo rằng thâm hụt ngân sách lớn hơn sẽ tiếp tục cung cấp “nhiều năng lượng” cho nền kinh tế, chiến lược gia cổ phiếu trưởng của Stifel Barry Bannister cho biết trong một cuộc phỏng vấn với Bloomberg vào ngày 16 tháng 10. Bannister nhận thấy rủi ro là S&P 500 sẽ tiếp tục tăng do kỳ vọng cắt giảm lãi suất, cung cấp thêm nhiên liệu cho nền kinh tế, nhưng sau đó đảo ngược xuống thấp hơn khi lạm phát bất ngờ tăng vào năm tới và Fed buộc phải “bắt kịp”.

Trong khi ít người ở Phố Wall kỳ vọng lạm phát sẽ tăng trở lại, các nhà kinh tế đang chuẩn bị kiềm chế kỳ vọng cắt giảm lãi suất của Fed. Deutsche Bank đã dự đoán rằng lãi suất chính sách quan trọng của Fed sẽ chạm đáy khoảng 3.5% vào mùa thu tới. Tuy nhiên, Fed có thể dừng ở mức 3,75% hoặc thậm chí là 4,25%, nhà kinh tế trưởng của Deutsche Bank tại Hoa Kỳ Matthew Luzzetti đã viết trong một lưu ý ngày 22 tháng 10.

“Nếu Trump áp dụng biện pháp kích thích tài khóa trước khi theo đuổi chiến tranh thương mại, thì Fed sẽ là người theo chủ nghĩa diều hâu“, ông viết. Đó là cách Trump tiến hành trong nhiệm kỳ đầu tiên của mình, thông qua việc cắt giảm thuế vào năm 2017 trước khi tăng cường chiến tranh thương mại của mình bắt đầu vào năm 2018. Tuy nhiên, nếu thuế quan được đẩy nhanh hơn, sàn của Fed có thể giảm xuống mức thấp tới 3%, Luzzetti cho biết.

Nếu Harris điều hành một chính phủ chia rẽ, Deutsche Bank cho rằng sàn lãi suất của Fed có thể tăng cao tới 4%. Một chiến thắng tuyệt đối của Harris có thể là ôn hòa. Điều đó có thể thúc đẩy Cục Dự trữ Liên bang cắt giảm xuống mức thấp nhất là 3%, trừ khi việc tăng chi tiêu được đẩy nhanh để bù đắp tác động của việc tăng thuế.

Trump đấu với Harris: Sự gián đoạn hay tình trạng hiện tại

Chiến thắng bất ngờ của Trump năm 2016 dường như đã tiếp thêm cho nền kinh tế và thị trường chứng khoán vốn yếu kém sau cuộc khủng hoảng tài chính một liều adrenaline cần thiết.

Lần này có thể giống như một trận động đất hơn, khi mọi thứ thay đổi cùng một lúc. Việc vàng đạt mức cao kỷ lục có thể phản ánh điều đó.

“Vàng được coi là nơi trú ẩn an toàn có nghĩa là nó có thể là biểu hiện toàn diện của sự lo lắng về việc phá vỡ nguyên trạng”, Michael Hsueh, chiến lược gia ngoại hối và hàng hóa tại Deutsche Bank, đã viết vào ngày 24 tháng 10. Một nhiệm kỳ nữa của Trump sẽ không chỉ đưa nợ liên bang lên một tầm cao mới và buộc Fed phải thiết lập lại chính sách, mà còn gây ra “những gián đoạn đột ngột trong thương mại, nhập cư và chính sách đối ngoại”. Hsueh đã viết.

Không còn nghi ngờ gì nữa, việc Trump thay đổi hiện trạng sẽ mở ra cơ hội cho các nhà đầu tư, nhưng những người hưởng lợi từ hiện trạng có thể bị ảnh hưởng. Đạo luật Chăm sóc Giá cả phải chăng và Đạo luật Giảm lạm phát sẽ bị tấn công trong một cuộc càn quét sạch sẽ của Trump. Thị trường đã chuẩn bị cho điều đó, với cổ phiếu của các công ty chăm sóc sức khỏe được quản lý Medicaid, cổ phiếu năng lượng mặt trời và các công ty EV nhỏ hơn như Rivian ( RIVN ) không được ưa chuộng.

Đã đến lúc phá bỏ ‘Nhà nước quản lý’?

“Chúng tôi muốn dùng đèn khò để thổi bùng nhà nước quản lý“, Chủ tịch Hạ viện Mike Johnson phát biểu tuần này. “Trump sẽ làm lớn”.

Roth đang trông chờ vào bối cảnh quản lý được cải tổ dưới thời Trump, đây là động lực cho nền kinh tế và giá tài sản. “Tôi nghĩ bạn sẽ có nhiều hoạt động M&A hơn” trong các lĩnh vực liên quan đến chăm sóc sức khỏe, bệnh viện, công ty bảo hiểm, tài chính và công ty năng lượng, ông nói. “Tất cả những lĩnh vực đó sẽ được hưởng lợi theo nhiều cách từ nhiệm kỳ tổng thống của Trump.”

Các sáng kiến chính sách đối ngoại lớn nhất của Biden cũng có thể bị hủy bỏ dưới thời Trump. Các biện pháp kiểm soát xuất khẩu để giữ chip và thiết bị chip tiên tiến khỏi tay Trung Quốc có thể được Trump sử dụng làm đòn bẩy để đạt được thỏa thuận thương mại với Bắc Kinh. Điều đó sẽ có tác động lớn đến Nvidia ( NVDA ), ASML ( ASML ) và Taiwan Semiconductor Manufacturing ( TSM ).

Tóm lại, cơ hội và nguy hiểm sẽ rình rập khắp mọi nơi trong nhiệm kỳ tổng thống của Trump. Tuy nhiên, nếu Harris thắng, điều đó có thể đảo ngược các khoản cược thị trường gần đây chống lại các công ty được chính quyền Biden khen thưởng. Vàng và tiền điện tử cũng có thể đảo ngược mức tăng trước bầu cử gần đây.

Dù bằng cách nào, hãy sẵn sàng xây dựng danh mục đầu tư và chiến lược giao dịch có thể ứng phó với biến động lớn.