Phân tích Doanh Nghiệp

QNS: lợi nhuận quý 3 tích cực, kỳ vọng giá đường thế giới tăng trở lại

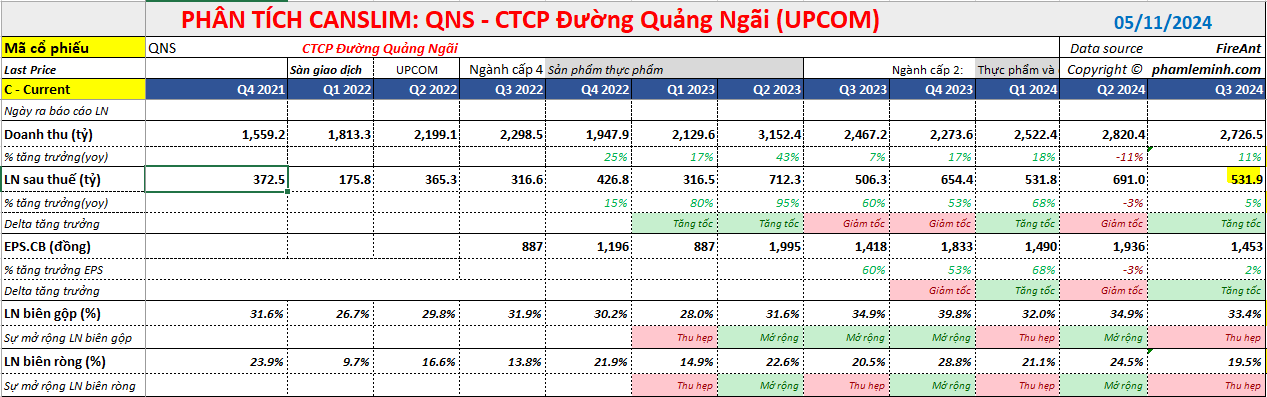

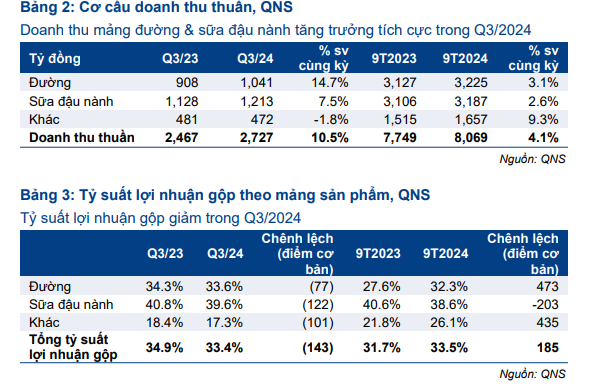

CTCP Đường Quảng Ngãi (QNS) đã công bố kết quả kinh doanh doanh thu thuần Q3/2024 tăng 11% so với cùng kỳ đạt 2,727 tỷ đồng nhờ mảng đường và mảng sữa đậu nành, trong khi lợi nhuận thuần đạt 532 tỷ đồng, tăng 5% so với cùng kỳ và sát với dự báo của HSC.

Biên lợi nhuận gộp đã giảm 150 điểm cơ bản so với cùng kỳ xuống mức 33,4% so với mức 34.9% trong Q3/2023 (và 34.9% trong Q2/2024), do biên lợi nhuận gộp giảm xuống ở cả mảng đường (do giá bán bình quân giảm xuống) và mảng sữa đậu nành (do đồng USD tăng giá làm tăng chi phí đầu vào).

Mặc dù QNS không có sự tăng tốc trong tăng trưởng lợi nhuận và biên lợi nhuận giảm nhưng việc duy trì nền lợi nhuận trên 500 tỷ/quý là tích cực.

HSC duy trì khuyến nghị Mua vào và tăng 6% giá mục tiêu lên 61,000 đồng và là công ty chứng khoán lạc quan nhất về cổ phiếu QNS.

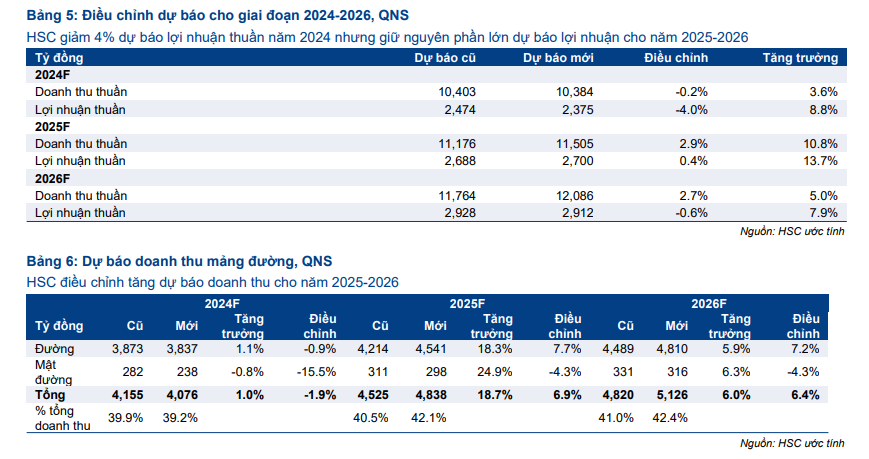

HSC giảm 4% dự báo lợi nhuận thuần năm 2024 xuống 2,375 tỷ đồng, tương ứng với mức tăng trưởng lợi nhuận 9%, chủ yếu do giảm 10% dự báo lợi nhuận mảng đường.

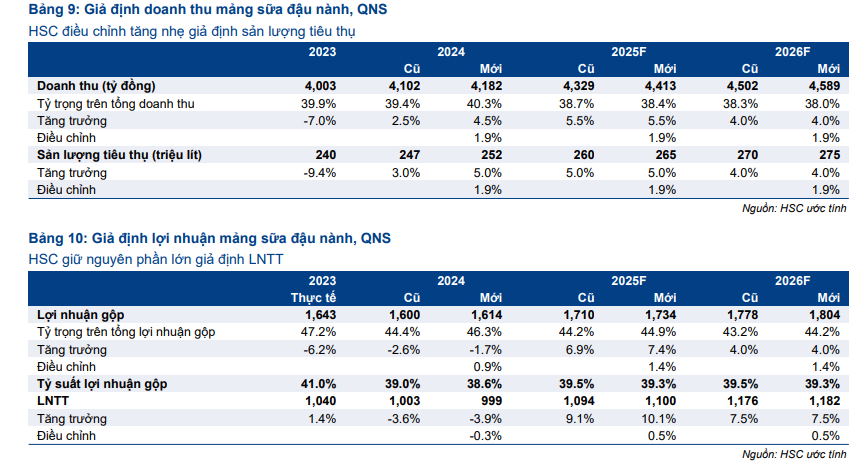

Trong khi đó, HSC giữ nguyên dự báo lợi nhuận cho năm 2025-2026 nhưng điều chỉnh nhẹ dự báo lợi nhuận cho mảng đường và sữa đậu nành.

Theo đó, lợi nhuận thuần năm 2024, 2025, và 2026 được dự báo đạt lần lượt 2,375 tỷ đồng, 2,700 tỷ đồng, và 2,912 tỷ đồng, với mức tăng trưởng lần lượt 9%, 13% và 8%

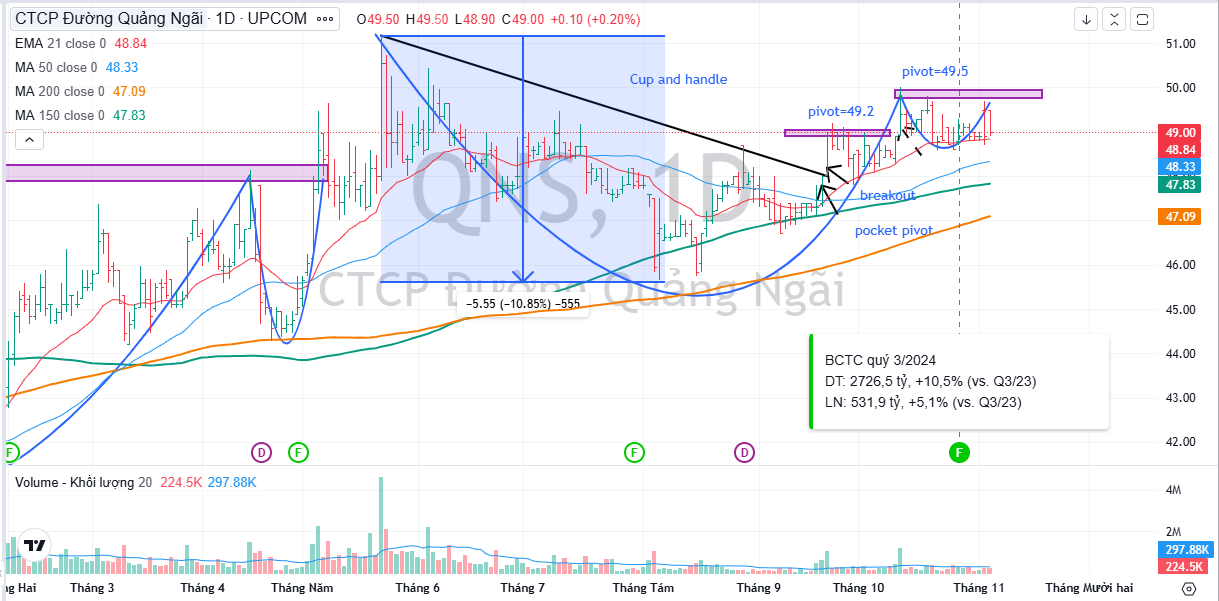

Elibook Team duy trì việc nắm giữ cổ phiếu QNS. Trên đồ thị, QNS có RS=77 điểm, hoạt động khá tốt trên thị trường. Cổ phiếu QNS đang xây tay cầm với điểm mua mới là 49,500 đồng.

Chi tiết mảng đường trong quý 3 và triển vọng dài hạn

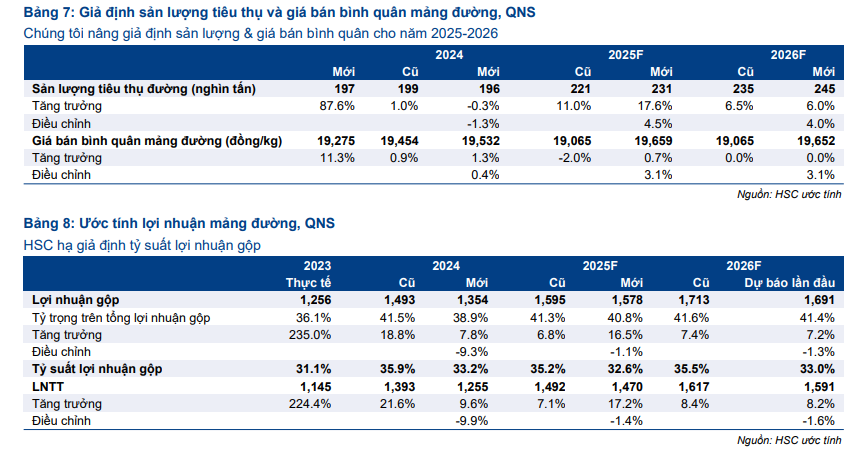

Doanh thu mảng đường tăng 15% so với cùng kỳ đạt 1,041 tỷ đồng nhờ sản lượng tiêu thụ mảng này tăng 18% đạt 60,000 tấn (bao gồm cả tiêu dùng nội bộ và bán ra ngoài)

Biên lợi nhuận gộp của mảng đường giảm 77 điểm cơ bản so với cùng kỳ (và giảm 107 điểm cơ bản so với quý trước) xuống mức 33.6% do giá bán đường bình quân giảm khoảng 4% so với cùng kỳ.

BLĐ kỳ vọng giá đường sẽ ổn định trong Q4/2024 và cả năm 2025.

Sản lượng đường tối đa của mùa vụ 2024/2025 (bắt đầu từ tháng 12/2024), được dự báo đạt 260,000 tấn, tăng 17% so với cùng kỳ. Trong đó, có đến 240,000 tấn đường được sản xuất từ mía tại nhà máy An Khê, trong khi số còn lại được sản xuất từ đường thô.

Ngày 20/9/2024, Bộ Công Thương tổ chức đấu giá đề phân bổ hạn ngạch nhập khẩu đường cho năm 2024, cho phép QNS nhập 20,000 tấn đường trên tổng số 121,000 tấn.

BLĐ cho biết Công ty có kế hoạch nhập khẩu lượng đường trên từ Úc để phục vụ công tác sản xuất từ tháng 12/2024 và kỳ vọng giá đường trong nước sẽ ổn định trong Q4/2024 và năm 2025, với đường RS có giá tối thiểu 20,000-21,000đ/kg.

Giá đường trong nước ổn định nhờ Chính phủ Việt Nam tiếp tục áp thuế chống bán phá giá và chống trợ cấp đối với đường nhập khẩu từ Thái Lan, cùng với việc áp dụng biện pháp chống lẩn tránh biện pháp phòng vệ thương mại đối với đường nhập khẩu từ các nước ASEAN (Cambodia, Indonesia, Myanmar, Malaysia, và Lào).

Đáng lưu ý, những biện pháp thuế này dự kiến hết hiệu lực từ tháng 6/2026. Tuy nhiên, theo BLĐ, Hiệp hội Mía đường Việt Nam sẽ sớm đề xuất Bộ Nông nghiệp và Phát triển nông thôn và

Bộ Công Thương kéo dài thời gian áp dụng các biện pháp thuế trên.

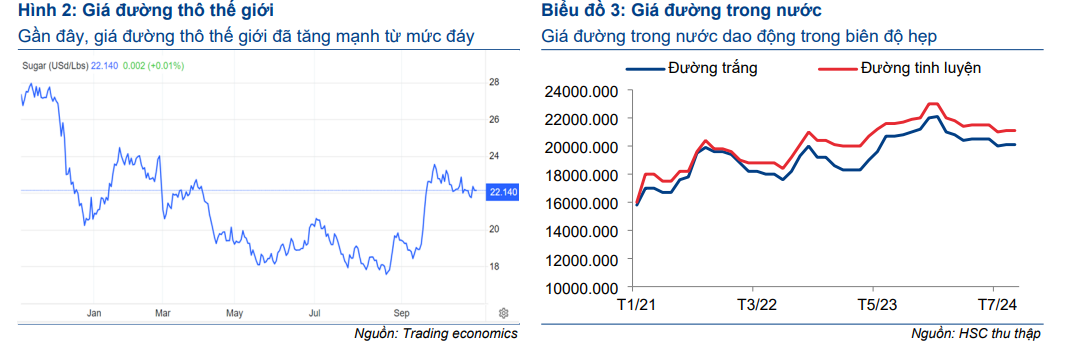

Giá đường thế giới bứt phá khỏi đáy, giá trong nước giao dịch trong biên độ hẹp.

Hoạt động sản xuất đường ở Brazil – nước sản xuất đường lớn nhất thế giới – bị ảnh hưởng bởi thời tiết khô hạn và cháy rừng.

Tính đến ngày 25/9/2024, giá đường thế giới cán mốc 23.55 US cent/pound, mức cao nhất kể từ tháng 3/2024 và tăng 32% từ mức thấp 17.7 US cent/pound trong tháng 8/2021. Đang được giao dịch ở mức giá 22.1 US cent/pound, giá đường vẫn cao hơn 21% so với mức đáy trong thời gian gần đây. Nước sản xuất và xuất khẩu đường lớn nhất thế giới Brazil đang bị ảnh hưởng bởi thời tiết khô hạn, làm tình trạng khan hiếm nguồn cung thêm trầm trọng. Hiệp hội Công nghiệp Mía đường Brazil (UNICA) cho biết nạn cháy rừng làm ảnh hưởng đến 230,000 ha mía đường từ tháng 8 đến giữa tháng 9/2024, trong đó có 180,000 ha mía đường chuẩn bị thu hoạch. Hơn nữa, sản lượng đường sản xuất tại miền Trung Nam của Brazil giảm 16% so với cùng kỳ trong

2 tuần cuối cùng của tháng 9/2024.

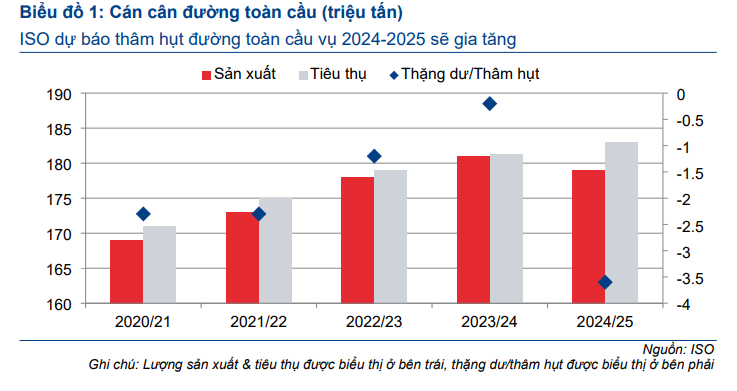

Các chuyên gia dự báo rằng tác động toàn diện của nạn cháy rừng lên hoạt động sản xuất đường sẽ được thể hiện trong niên vụ 2025/2026 (tháng 4/2025 đến tháng 3/2026). Thiệt hại hại do cháy rừng gây ra có thể buộc nông dân phải bón phân, phun thuốc và sử dụng thuốc diệt cỏ. Một số khu vực có thể phải trồng lại hoàn toàn. Tổ chức Đường Quốc tế dự báo tình trạng thiếu hụt sẽ trầm trọng hơn trong mùa vụ tới

Trong tháng 8/2024, Tổ chức Đường Quốc tế (ISO) lần đầu tiên công bố đánh giá sơ bộ về lượng đường trên toàn cầu trong năm 2024-2025, với dự báo lượng đường thiếu hụt sẽ ở mức 3.58 triệu tấn, lớn hơn nhiều so với mức thiếu hụt 0.2 triệu tấn ghi nhận trong năm 2023-2024. Dựa trên những yếu tố này, chúng tôi dự báo giá đường thế giới sẽ duy trì ở mức cao hơn nhiều so với mức thấp gần đây trong thời gian tới.

Đường trong nước: Giao dịch trong biên độ hẹp.

Tại thị trường trong nước, giá đường RS đang giao dịch trong biên độ hẹp ở mức 20.000-21.000đ/kg kể từ đầu năm đến nay. HSC cho rằng giá đường trong nước có thể sẽ vẫn duy trì ở mức này trong thời gian tới.

Mặc dù giá đường thế giới trước đó giảm chạm đáy, giá trong nước vẫn giữ ổn định trong phạm vi này. Hiện tại, giá đường thế giới đã phục hồi, nên giá đường trong nước càng có khả năng duy trì ít nhất mức này hoặc thậm chí có thể tăng.

Chi tiết mảng sữa đậu nành trong quý 3 và triển vọng dài hạn

Doanh thu mảng sữa đậu nành tăng 8% so với cùng kỳ đạt 1,213 tỷ đồng nhờ sản lượng tiêu thụ tăng 7% đạt 73 triệu lít.

Biên lợi nhuận gộp của mảng sữa đậu nành cũng giảm 122 điểm cơ bản so với cùng kỳ (nhưng tăng 160 điểm cơ bản so với quý trước) xuống mức 39.6%, có thể do đồng USD tăng giá khiến chi phí nhập khẩu đậu nành và chi phí bao bì giấy mua từ Tetra Pak tăng lên.

Biên lợi nhuận gộp của các sản phẩm khác (bia & nước giải khát, bánh kẹo và điện sinh khối) cũng giảm 101 điểm cơ bản so với cùng kỳ, tuy nhiên chúng tôi không có thông tin chi tiết về các sản phẩm này

Ngành sữa đậu nành đang trải qua một năm kém khả quan. Euromonitor dự báo doanh thu của ngành trong năm 2024 sẽ giảm 3% so với cùng kỳ.

Mảng sữa đậu nành của QNS hoạt động tốt hơn toàn ngành (theo ước tính của Euromonitor) và tăng 3% so với cùng kỳ trong 9 tháng đầu năm 2024 (lên 3,225 tỷ đồng), tuy nhiên LNTT giảm 6% so với cùng kỳ (xuống 578 tỷ đồng) do ảnh hưởng của đồng USD tăng giá, làm chi phí đầu vào tăng.

Euromonitor dự báo ngành này có thể vẫn trì trệ trong năm 2025 và dự kiến doanh thu sẽ tăng trưởng rất khiêm tốn ở mức 1.3%. Trong khi doanh thu có thể vẫn ở mức thấp, HSC cho rằng lợi nhuận của các công ty sữa đậu nành có thể cải thiện hơn vì giá đậu nành (nguyên liệu đầu vào chính) đang ở mức thấp.

Bức tranh 9 tháng

Lũy kế 9 tháng đầu năm 2024 với doanh thu đạt 8,100 tỷ đồng (+4% YoY) và LNST sau lợi ích CĐTS đạt 1,800 tỷ đồng (+14% YoY), lần lượt hoàn thành 79% và 81% dự báo cả năm của Vietcap.

Doanh thu nhìn chung phù hợp với dự báo, trong khi lợi nhuận đạt mức cao hơn so với kỳ vọng nhờ lợi nhuận cao hơn dự kiến từ mảng đường.

Trong 9 tháng đầu năm 2024, doanh thu của mảng kinh doanh đường tăng 3% YoY, nhờ giá bán trung bình tăng 6% YoY lên 17,000 đồng/kg, mặc dù sản lượng bán giảm 3% YoY.

Theo QNS, việc chi phí sản xuất trên mỗi kg được cải thiện, cùng với việc giá đường duy trì ở mức cao, đã giúp biên lợi nhuận gộp của mảng đường tăng 4.7 điểm % YoY.

Các mảng kinh doanh khác, đặc biệt là mảng là sinh khối, ghi nhận mức tăng trưởng lợi nhuận gộp mạnh mẽ, nhờ hưởng lợi từ nguồn bã mía ổn định từ mảng đường.

Trong khi đó, trong 9 tháng đầu năm 2024, doanh thu mảng sữa đậu nành đã tăng 3% YoY nhờ sản lượng tăng 5% YoY, nhưng biên lợi nhuận gộp đã giảm 2.0 điểm % YoY.

Theo QNS, nguyên nhân lợi nhuận sụt giảm chủ yếu là do (1) việc giảm giá bán trung bình để thúc đẩy các sản phẩm sữa hạt mới của Veyo, và (2) chi phí nguyên liệu đầu vào ghi nhận ở mức

cao hơn.

Ngoài sự cải thiện của lợi nhuận mảng đường, công tác quản lý chi phí hiệu quả của QNS (được thể hiện qua việc tỷ lệ chi phí bán hàng & quản lý (SG&A)/doanh thu của công ty đã giảm 30 điểm cơ bản YoY) đã đóng góp vào mức tăng 2,1 điểm % YoY của biên lợi nhuận từ HĐKD của công ty trong 9 tháng đầu năm 2024.