Phân tích Doanh Nghiệp

Liệu CTD có trở thành số 1 trong ngành xây lắp?

HSC duy trì khuyến nghị MUA vào và tăng 10.3% giá mục tiêu đối với CTD lên 96,000đ sau khi phân tích KQKD Q1/NĐTC 2024-2025 (năm tài chính kết thúc vào tháng 6) và triển vọng sắp tới sau khi Công ty đấu thầu thành công nhiều dự án. Tính đến cuối Q1/NĐTC 2024-2025, tổng giá trị hợp đồng chưa triển khai của CTD lên đến 35 nghìn tỷ đồng, con số trên chưa tính đến các hợp đồng với tổng trị giá 10 nghìn tỷ đồng vẫn đang trong quá trình đấu thầu.

Dự báo EPS cho NĐTC 2024-2025 và NĐTC 2025-2026 được điều chỉnh tăng lần lượt 48% và 44.4% nhờ doanh thu/số lượng dự án chưa triển khai tăng cũng như tỷ suất lợi nhuận gộp cải thiện. Dự báo mới cho thấy lợi nhuận thuần tăng trưởng với tốc độ CAGR 3 năm là 30.1%.

HSC tin rằng CTD đang trên đà trở thành một công ty đầu ngành, nhờ sự phục hồi của thị trường BĐS, chủ trương đẩy mạnh phát triển đầu tư công của Chính phủ và dòng vốn FDI tiếp tục đổ mạnh vào Việt Nam.

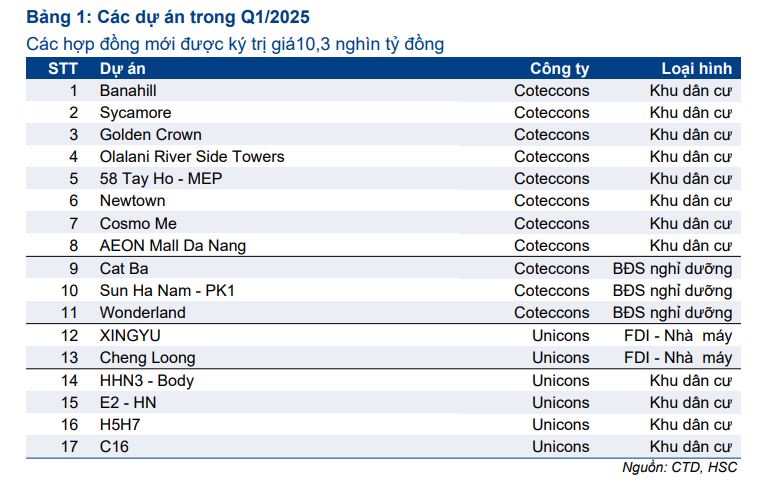

Sau khi giành thêm các hợp đồng mới thuộc nhiều lĩnh vực khác nhau như FDI, BĐS nhà ở, và BĐS nghỉ dưỡng với tổng trị giá 10,300 tỷ đồng, nâng giá trị của tổng số dự án chưa triển khai lên 35 nghìn tỷ đồng, CTD đang có vị thế tốt để trở lại vị trí công ty đầu ngành.

Như vậy, HSC trở thành người lạc quan nhất về cổ phiếu CTD sau khi cập nhật báo cáo tài chính quý 3

VCBS (ngày 21/10/2024) đưa ra khuyến nghị MUA đối với cổ phiếu CTD với mức định giá hợp lý là 76,017 VND/ cổ phiếu, dựa trên kỳ vọng lợi nhuận ròng năm 2025F tăng 20% đạt 401 tỷ. Động lực tăng trưởng cho CTD là backlog giai đoạn 2025-2027 dự báo đạt mức 25,000-30,000 tỷ

Elibook Team đã nâng triển vọng đối với cổ phiếu CTD sau một thời gian theo dõi và đưa trở lại vào danh sách Leader Board vào ngày 12 tháng 11. Elibook Team khuyến nghị mua CTD khi có điểm breakout mẫu hình 3C, vượt qua điểm mua 69,800 đồng. Hiện CTD đang có súc mạnh giá tương đối (RS) là 86, nằm trong số các cổ phiếu hoạt động tốt trên thị trường.

Lợi nhuận quý 1 của CTD tăng 39%, không còn trích lập dự phòng nợ xấu.

HSC tăng mạnh dự báo lợi nhuận NĐTC 2024-2025 và NĐTC 2025-2026 lên mức cao hơn bình quân dự báo thị trường.

Dự báo mới của HSC cho thấy lợi nhuận ròng NĐTC 2024-2025 và 2025-2026 tăng lần lượt 61.9% và 25.2% đạt 500 tỷ đồng và 627 tỷ đồng.

HSC cũng đưa ra dự báo lần đầu cho NĐTC 2026-2027, với doanh thu dự báo đạt 28,100 tỷ đồng (tăng trưởng 7.1%) và lợi nhuận thuần đạt 681 tỷ đồng (tăng trưởng 8.6%).

HSC điều chỉnh tăng dự báo lợi nhuận cho NĐTC 2024-2025 và NĐTC 2025-2026 sau khi cập nhật các giả định liên quan đến dựa trên KQKD Q1/NĐTC 2024-2025. HSC tin rằng đà tăng trưởng này sẽ duy trì đến NĐTC 2026-2027.

Dự án chưa triển khai: Vững chắc và đa dạng

Tính đến tháng 6/2024 (thời điểm kết thúc NĐTC 2023-2024 của CTD), BLĐ cho biết tổng trị giá của các dự án chưa triển khai đạt 30 nghìn tỷ đồng và trong đó 50% là các dự án FDI, 45% là các dự án BĐS nhà ở và 5% còn lại là các dự án BĐS nghỉ dưỡng.

Với việc ghi nhận doanh thu 4,579 tỷ đồng trong Q1/NĐTC 2024-2025, CTD tiếp tục tham gia đấu thầu, bổ sung thêm các dự án vào danh sách các dự án chưa triển khai (backlog), nhất là sau khi giành thêm các hợp đồng mới thuộc nhiều lĩnh vực khác nhau như FDI, BĐS nhà ở, và BĐS nghỉ dưỡng với tổng trị giá 10,300 tỷ đồng.

Tính đến cuối Q1/NĐTC 2024-2025, tổng giá trị hợp đồng chưa triển khai của CTD lên đến 35 nghìn tỷ đồng, con số trên chưa tính đến các hợp đồng với tổng trị giá 10 nghìn tỷ đồng vẫn đang trong quá trình đấu thầu.

Lưu ý, mặc dù tổng giá trị hợp đồng ký mới gần bằng với hợp đồng khổng lồ Lego CTD ký trong năm 2022, phần lớn các hợp đồng mới này thuộc lĩnh vực BĐS nhà ở và BĐS nghỉ dưỡng, vốn có tỷ suất lợi nhuận gộp cao hơn.

Hơn nữa, sau khi khởi công dự án Đường Lương Hòa – Bình Chánh trong tháng 4/2024 (với tư cách là nhà thầu phụ), CTD tiếp tục tham gia sâu vào lĩnh vực đầu tư công với dự án đường Thùy Vân tại thành phố Vũng Tàu (tổng vốn đầu tư là 1,1 nghìn tỷ đồng) với hợp đồng lên trị giá 485 tỷ đồng (CTD là nhà thầu chính).

Nếu như dự án Lego tạo nên uy tín cho CTD trong lĩnh vực FDI, chúng tôi tin rằng hai dự án này sẽ tạo nền tảng cho Công ty không chỉ nâng cao chuyên môn mà còn giúp mở rộng vị thế trong toàn ngành xây dựng, từ đó trở thành công ty đầu ngành.

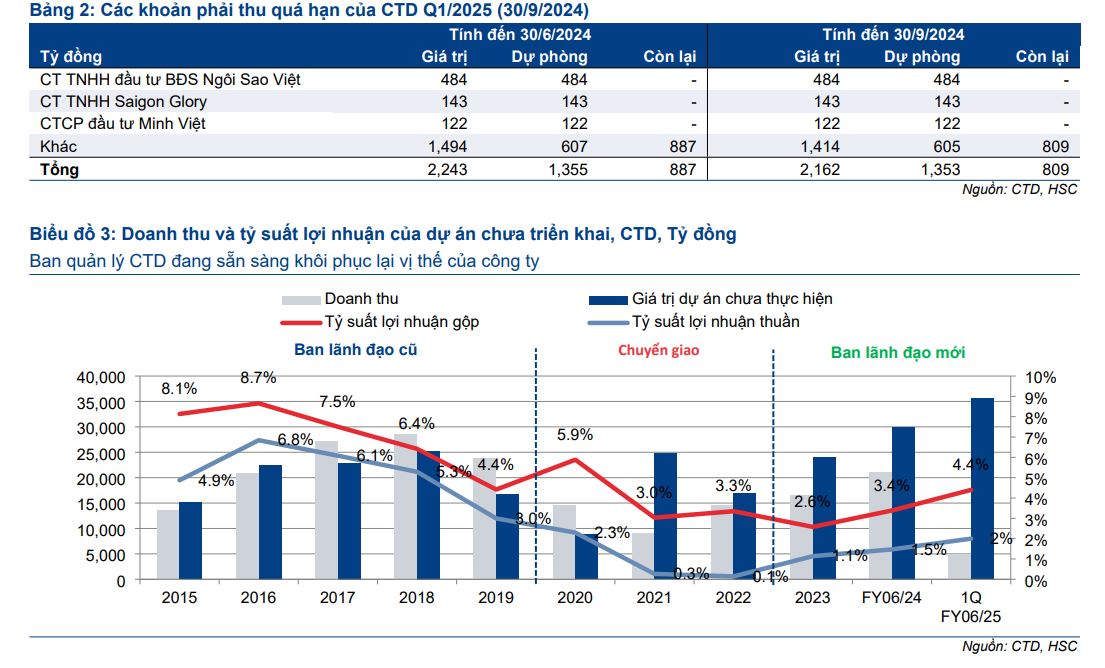

Trích lập dự phòng giảm, nhưng nợ xấu dự báo sẽ ổn định.

HSC tiếp tục nhận thấy có những cải thiện đáng kể liên quan đến việc CTD xử lý các khoản phải thu khó đòi.

Tính đến Q1/NĐTC 2024-2025, số dư nợ xấu của Công ty giảm xuống còn 2,162 tỷ đồng từ 2,242 tỷ đồng trong quý trước đó. Theo đó, 80 tỷ đồng nợ xấu đã được thu hồi trong khi không phát sinh trích lập dự phòng bổ sung.

Do CTD đã trích lập dự phòng đầy đủ cho ba bên nợ lớn nhất, phần còn lại bao gồm các dự án BĐS nhà ở và BĐS nghỉ dưỡng nhỏ hơn trong giai đoạn 2020-2022, thời gian xảy ra đại dịch COVID-19 và sự trầm lắng của thị trường BĐS đã làm ảnh hưởng đến dòng tiền của khách hàng của CTD.

Với việc có sự phục hồi đang diễn ra ở các ngành này, chúng tôi kỳ vọng một số lượng lớn các dự án này sẽ được tái khởi động, giúp Công ty thu hồi được phần nào chi phí dự phòng dưới dạng doanh thu HĐ tài chính.

Mặc dù HSC đồng quan điểm với BLĐ CTD về khả năng duy trì các khoản phải thu khó đòi ở mức hiện tại, dựa trên danh mục khách hàng có tình hình tài chính lành mạnh hiện tại của CTD – bao gồm một số công ty FDI, Sun Group (tư nhân/chưa niêm yết) và DOJI (tư nhân/chưa niêm yết), v.v. – HSC vẫn thận trọng trong dự báo chi phí trích lập dự phòng, dự kiến lần lượt là 163 tỷ đồng, 130 tỷ đồng và 100 tỷ đồng cho ba năm tới, với các điều chỉnh dự phòng sẵn sàng một khi BCTC kiểm toán quý tiếp theo được công bố.

Nếu BLĐ CTD có thể thực hiện được đúng như kế hoạch HĐKD đề ra – không trích lập chi phí dự phòng cho cả năm, thì dự phóng lợi nhuận và định giá trong 3 năm tới sẽ cao hơn chúng tôi dự phóng hiện tại.

Biên lợi nhuận gộp tăng nhờ các thương vụ gần đây và khối lượng dự chưa triển khai đa dạng.

Biên lợi nhuận gộp Q1/NĐTC 2024-2025 tiếp tục cải thiện lên 4.3% (so với mức 2.4% trong Q1/NĐTC 2023-2024 và 3.4% trong Q4/NĐTC 2023-2024.

Chúng tôi lưu ý rằng CTD gần đây đã thực hiện chiến lược thâu tóm để cải thiện biên lợi nhuận. Với chiến lược tích hợp công ty hoạt động trong mảng cơ điện (M&E) và công ty chuyên thiết kế, lắp đặt hệ thống nhôm kính mặt tiền, CTD đang mở rộng loại hình dịch vụ, cho phép Công ty có thể thi công và bàn giao tòa nhà hoàn chỉnh cho các nhà phát triển BĐS. Giải pháp trọn gói này giúp Công ty hợp nhất quy trình xây dựng và cung cấp cho các nhà phát triển BĐS khả năng kiểm soát tốt hơn đồng thời tăng biên lợi nhuận.

Như đã đề cập, HSC dự báo số lượng dự án chưa triển khai của CTD ngày càng đa dạng, với sự gia tăng của các dự án thuộc các phân khúc nhà ở dân dụng và khách sạn (thường có tỷ suất lợi nhuận cao hơn dự án FDI). Điều này cũng sẽ là động lực góp phần cải thiện tỷ suất lợi nhuận gộp trong thời gian tới.

CTD đặt mục tiêu tỷ suất lợi nhuận gộp 44% trong NĐTC 2024-2025.