BLOG CỦA ELI

Không phải tín hiệu giao dịch, xác định số lượng cổ phiếu cần mua bán mới là quy tắc quan trọng nhất mà trader phải học!

“Trong giao dịch, đúng hay sai không quan trọng, điều quan trọng là nếu bạn đúng thì được bao nhiêu tiền và nếu sai thì mất bao nhiêu tiền”, George Soros

Muốn đánh bạc- hãy đến Las Vegas hay Macao, đừng đánh bạc với tài khoản giao dịch của bạn

Alexaner Elder, tác giả của cuốn sách bán chạy “The New Trading For A Living- Phương Pháp Mới Để Giao Dịch Kiếm Sống (MUA TẠI ĐÂY)“ viết: “Một hệ thống giao dịch tốt sau thời gian dài sử dụng sẽ mang lại lợi nhuận lớn thay vì thua lỗ. Tuy nhiên, ngay cả khi hệ thống giao dịch được thiết kế cẩn trọng nhất, cũng không thể đảm bảo mỗi giao dịch đều thành công. Không có hệ thống nào bảo đảm bạn không bao giờ gặp phải thua lỗ hoặc thậm chí một chuỗi thua lỗ kéo dài.”

Hệ thống giao dịch là một kế hoạch, nhưng giống như Helmuth Von Moltke, thống chế người Đức vào thế kỷ 19, viết: “Không có kế hoạch sống sót khi đối diện với kẻ thù.” Câu nói của võ sĩ đấm bốc người Mỹ, Mike Tyson, được trích dẫn bởi The Economist: “Ai cũng có một kế hoạch cho đến khi bị đấm vào mồm”. Chỉ khi bị ăn đấm thì trader mới nhận ra rằng, không phải kỹ thuật giao dịch hay kỹ năng tấn công là yếu tố quyết định thành bại mà điều quan trọng đầu tiên là kỹ năng phòng thủ và giữ mọi thứ trong tầm kiểm soát., trước khi nghĩ đến chuyện hạ gục đối phương. Đối với một võ sĩ, muốn chiến thắng thì điều đầu tiên là đừng bị ăn đòn hay bị đánh Knock-out sau một vài đòn. Đối với một trader, điều đầu tiên là “đừng để cháy tài khoản vì một vài giao dịch” hay mất kiểm soát bởi một loạt giao dịch thua lỗ kéo dài.

Tiếc thay, đa số trader nghiệp dư thường muốn đánh mất lợi thế của hệ thống giao dịch chỉ vì muốn nhanh chóng làm giàu. Một hệ thống giao dịch tốt tuy không đảm bảo cho bạn thắng lợi trong 1 hoặc 2 lệnh giao dịch nhưng về dài hạn, nó là công cụ kiếm tiền. Trong khi đó, trader nghiệp dư thích chơi “tất tay” hoặc “all in one” (ngôn từ của Trader Việt Nam hàm ý đánh vị thế lớn) trong 1 hoặc 2 lệnh giao dịch là tự đẩy mình vào cuộc chơi may rủi chứ không còn là kỹ năng giao dịch tài chính. Hệ thống giao dịch tài chính hay kỹ năng giao dịch là yếu tố giúp bán kiếm tiền trong dài hạn nhưng nó không hề đem lại cho bạn bất cứ ưu thế nào trong những cuộc chơi may rủi. Rất khó để biết, giao dịch tiếp theo là lời hay lỗ, nhưng trader hoàn toàn có thể kỳ vọng được thành quả giao dịch (khi tuân theo một hệ thống giao dịch) trong dài hạn là lời hay lỗ.

Đó là lý do tại sao kiểm soát rủi ro là phần then chốt của mỗi hệ thống giao dịch. Các trader chuyên nghiệp thường tránh chơi “tất tay” hay “all in one”. Ed Seykota, nhà giao dịch theo sau xu hướng huyền thoại nói: “ Hãy đầu cơ với số tiền ít hơn 10% tổng giá trị tài sản có khả năng thanh khoản của bạn. Đặt cược ít hơn 1% tài khoản đầu cơ cho mỗi lần giao dịch. Điều này sẽ giúp cho tổng tài sản của bạn chỉ bị biến động trong một quy mô nhỏ.” Điều này cho thấy, các trader chuyên nghiệp luôn né tránh may/rủi trong nghề giao dịch tài chính. Họ không muốn đánh bạc trong một vài lệnh giao dịch.

Đặt cược quá lớn trong một vài lệnh giao dịch giống hệt như đánh bạc. Trader chỉ có thể trông chờ vào trò chơi của số phận. Hên thì ăn cả, ngã thì về không. Alexander Elder khuyên rằng: “Mếu như bạn muốn đánh bạc, hãy đến Las Vegas hay Macao. Ít nhất đánh bạc ở đó, trader cũng được hưởng chút sung sướng từ rượu ngon và gái đẹp (“rượu vào đôi khi lại có can đảm sờ mông: lời của người viết”). Đánh bạc trên phố Wall, trader vừa mất tiền lại chẳng được gì.

Giao dịch quá mức (overtrader) cũng là đánh bạc. Một trader chuyên nghiệp phải kiểm soát tốt số lần giao dịch. Phải biết khi nào nên dừng lại khi nào nên giao dịch. Một trader chuyên nghiệp khi nhận thấy mình trải qua một loạt chuỗi thua lỗ liên tục cần phải tự mình rời khỏi thị trường để tìm hiểu nguyên nhân. Trái lại, một trader thua lỗ giống như con bạc, càng thua càng muốn giao dịch để gỡ gạc. Nhưng càng đánh lại càng thua.

Alexander Elder: “Muốn đánh bạc thì hãy đến Las Vegas hay Macao, đừng đánh bạc trên phố Wall. Ít nhất thua sạch tiền ở sòng bạc còn được hưởng rượu ngon và gái đẹp.

Đánh bạc trên phố Wall vừa mất tiền lại chẳng được gì”

Tầm quan trọng của số lượng cổ phiếu giao dịch (hoặc số lot trong forex) đối với thành quả của trader.

Một trong những sai lầm tồi tệ nhất của các nhà giao dịch là không kiểm soát được các khoản lỗ. Những nhà giao dịch nghiệp dư thường bị đơ ra, giống như khi con nai bị đèn pha xe ô tô chiếu vào, sau khi trãi qua chuỗi thua lỗ kéo dài khiến lợi nhuận của nhiều giao dịch trước đó bị xóa sạch. Bản năng con người thường chốt lãi nhanh nhưng chậm chạp trong việc cắt lỗ với kỳ vọng giá sẽ quay trở lại điểm hòa vốn. Cho đến khi các nhà giao dịch nghiệp dư phải từ bỏ hy vọng và đóng lệnh giao dịch, anh ta phải nhận lấy một khoản lỗ lớn, tài khoản bị sụt giảm mạnh và đôi khi là không thể nào khôi phục nổi.

Để trở thành nhà giao dịch thành công, bạn cần phải học cách quản trị rủi ro và tuân thủ kỷ luật. Tiếc thay, quản trị rủi ro và quản trị là điều mà các nhà giao dịch nghiệp dư thường bỏ qua.

Có một sự khác biệt rất lớn giữa các nhà giao dịch nghiệp dư và chuyên nghiệp. Trong khi các nhà giao dịch nghiệp dư tập trung vào việc lựa chọn mua bán cổ phiếu và thời điểm tham gia giao dịch thì các trader chuyên nghiệp lại tập trung vào việc quản trị rủi ro và quản trị tiền. Đối với trader chuyên nghiệp, mua hay bán giá nào không quan trọng bằng cắt lỗ và chốt lãi như thế nào. Đối với một trader chuyên nghiệp, chọn mã cổ phiếu giao dịch tuy quan trọng nhưng không việc xác định số lượng cổ phiếu mua bán (hoặc số lot khi giao dịch forex) mới là điều còn quan trọng hơn.

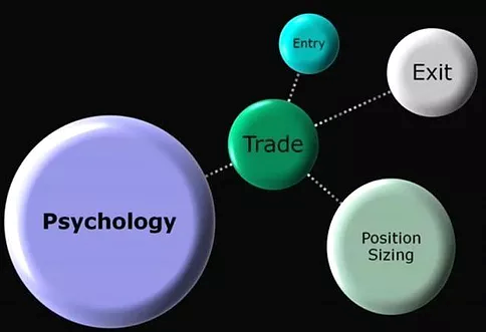

Tại sao lại như vậy? đơn giản vì thời điểm cắt lỗ và chốt lãi là quan trọng để kiểm soát thua lỗ và lợi nhuận (Exit quan trọng hơn Entry). Trong khi đó, số lượng cổ phiếu giao dịch ảnh hưởng trực tiếp đến lãi/lỗ của hệ thống giao dịch. Hình sau mô tả tầm quan trọng của 4 yếu tố ảnh hưởng đến thành quả giao dịch của bạn.

Hình tròn to nhất là tâm lý giao dịch (Psychology), nó là yếu tố quan trọng nhất. Một trader chuyên nghiệp là người phải biết kiểm soát cảm xúc của mình và tuân thủ kỹ luật giao dịch. Hình tròn to thứ hai là số lượng cổ phiếu giao dịch (hay số lot trong forex) (Position Sizing). Đây là yếu tố quan trọng thứ hai ảnh hưởng đến thành quả của một trader.

Cả hai yếu tố này có ảnh hưởng lẫn nhau. Elder và một số nhà tâm lý học tài chính giải thích rằng, số lượng cổ phiếu bạn nắm giữ ảnh hưởng đến cảm xúc và trạng thái tâm lý của bạn khi giao dịch. Nguyên nhân khiến cho trader chậm cắt lỗ thường là nắm giữ vị thế quá lớn so với quy mô tài khoản. Khi bạn nắm giữ quy mô vị thế quá lớn, cảm xúc của bạn trở nên quá mãnh liệt và lấn át lý trí. Rất khó khăn khi cắt một khoản lỗ lớn. Điều này khiến trader trở nên do dự và chậm chạp trong việc cắt lỗ ngay cả khi hệ thống giao dịch yêu cầu. Lý do khiến các trader chuyên nghiệp luôn tránh né chuyện “all in one” hay “tất tay” là vì họ muốn bản thân được thanh thoát và giữ được lý trí khi giao dịch. Cắt một khoản lỗ nhỏ là dễ dàng hơn. Vì vậy, phản ứng cắt lỗ khi hệ thống giao dịch yêu cầu là nhanh chóng hơn, quyết đoán hơn.

Hình dưới cho thấy vòng trong ô Exit to hơn Entry phản ánh hoạt đông cắt lỗ hay chốt lãi quan trọng hơn mức giá mở vị thế. Tôi thường nói đùa rằng. “mua ở đỉnh không đáng sợ, điều đáng sợ là bạn không dám cắt lỗ“. Cho dù bạn mua ở đỉnh nhưng sớm cắt lỗ thì thiệt hại cũng nằm trong tầm kiểm soát. Tín hiệu giao dịch (Entry) chỉ ảnh hưởng rất ít đến thành quả giao dịch của trader.

Nói tóm lại, xác định kích thước vị thế giao dịch là yếu tố mà trader cần phải học. Việc tham gia giao dịch với kích thước hợp lý sẽ giúp trader kiểm soát tâm lý giao dịch dễ dàng hơn. Quản trị tiền hay xác định kích thước vị thế giao dịch là một công việc đòi hỏi sự tính toán tỉ mĩ của toán học. Alexande Elder trong cuốn sách “The New Trading For A Living“ đã đề xuất một số quy tắc quản trị rủi ro và quản trị tiền như 2% và 6% mà các trader chuyên nghiệp thường áp dụng. Trong khi đó, việc xác định số lượng vị thế giao dịch được tính toán một cách chi tiết thông qua “Tam Giác Kiểm Soát Rủi Ro” (xem chi tiết Chương 10″). Đây là những quy tắc giao dịch quan trọng nhất mà trader phải học, chứ không phải là tín hiệu giao dịch (Entry). Trong khi các trader nghiệp dư vẫn miệt mài tìm kiếm chén thánh trong tín hiệu giao dịch thì các trader chuyên nghiệp tập trung thời gian cho hai yếu tố quan trọng nhất là: KIỂM SOÁT TÂM LÝ VÀ XÁC ĐỊNH SỐ LƯỢNG CỔ PHIẾU GIAO DỊCH.

Cắt lỗ là cả một nghệ thuật, kê dao “tự cung” cũng phải biết cách