BLOG CỦA ELI

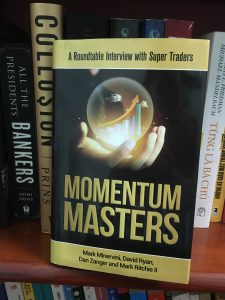

Cuộc đối thoại với 4 tay chơi cổ phiếu siêu hạng (super trader): Mark Minervini, David Ryan, Dan Zanger, Mark Ritchie II

4 bậc thầy đầu tư cổ phiếu theo đà tăng trưởng (momentum master): Họ là ai?

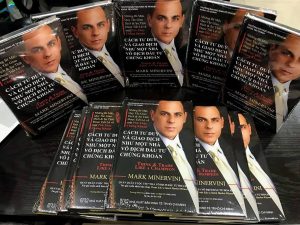

- Mark Minervini: Với tài khoản giao dịch chỉ có vài nghìn đôla, Mark đã biến nó thành tài khoản triệu đô, trung bình với suất sinh lợi 220% trong vòng 5 năm và chỉ có một quý thua lỗ. Tổng tỷ suất sinh lợi trong 5 năm là 36,000%. Như vậy, một tài khoản 100,000 đôla có thể biến thành 30 triệu đôla trong vòng 5 năm. Năm 1997, Mark Minervini đạt giải quán quân Nhà Vô Địch Đầu Tư Hoa Kỳ với tỷ suất sinh lợi 155%. Ông là tác giả của cuốn sách nổi tiếng “Trading like stock Market Wizard (Giao Dịch Như Một Phù Thủy Chứng Khoán) và “Trade and Think like a champion (Tư duy và giao dịch như một nhà vô địch đầu tư chứng khoán).

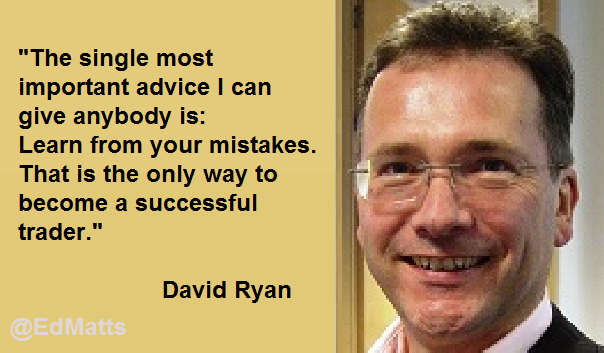

- David Ryan là đệ tử chân truyền của William O’Neil. Ông từng 3 lần liên tiếp đạt giải quán quân Nhà Vô Địch Đầu Tư Hoa Kỳ từ năm 1985-1987. Tỷ suất sinh lợi mà ông kiếm được trong 3 năm là 1,379%. Hiên nay ông đang điều hành quỹ phòng hộ của chính mình là Rustic Partners.

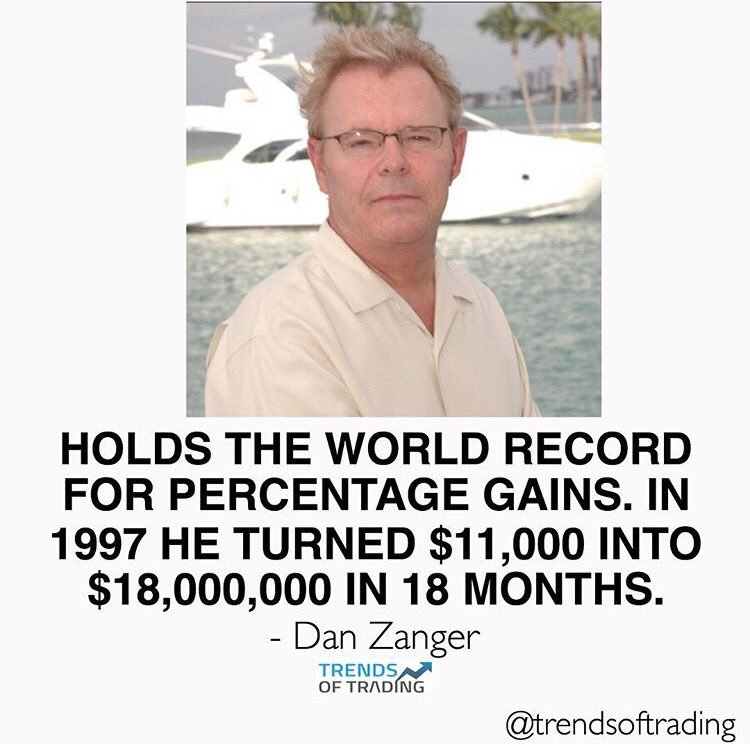

- Dan Zanger là một trong nhà giao dịch thú vị của thế giới giao dịch đương đại. Vào tháng 12 năm 2000, trong bài báo có tựa đề “My Stock are Up 10,000% (Cổ phiếu của tôi đã tăng 10,000%)” trên tạp chí Fortune, Sở thuế vụ Hoa Kỳ đã xác nhận Dan Zanger xác lập 2 kỷ lục thế giới: Đầu tiên là về mức tăng trưởng danh mục đầu tư trong một năm: 29,000% (không phải lỗi đánh máy). Hai là, trong chưa đầy 18 tháng, Dan Zanger đã biến số tiền 10,775 đôla thành 18 triệu đôla, tương ứng với mức sinh lợi 164,000%. Cuối cùng, tài khoản của ông đạt mức 42 triệu đôla sau 23 tháng. Xem thêm tại đây.

- Mark Richie II là con trai của nhà đầu tư nổi tiếng Mark Ritchie,người sáng lập ra sàn giao dịch hàng hóa CBOE, và tác giả hai cuốn sách nổi tiếng God in the Pits ; Spirit of the Rainforest. Đây là một nhà giao dịch trẻ tuổi nhưng cũng khá thành công. Năm 2010, Richie II đã có mức sinh lợi lên đến 1,000%.

Trong bài viết này, tôi sẽ nói vể “TIÊU CHÍ MUA CỔ PHIẾU ” được trích từ cuốn sách “Momentum Master: Những Bậc Thầy Đầu Tư Cổ Phiếu Theo Đà Tăng Trưởng”

Câu hỏi: Tiêu chuẩn nào để đánh giá một cổ phiếu là cơ hội mua tiềm năng.

Minervini: Đứng trên quan điểm yếu tố cơ bản, tôi muốn nhìn thấy sự đột biến lợi nhuận (breakout) ở lợi nhuận năm và sự tăng tốc của tăng trưởng lợi nhuận (accelerating) ở lợi nhuận quý. Tôi cũng muốn nhìn thấy sự tăng tốc của tăng trưởng doanh số. Về khía cạnh kỹ thuật, tôi muốn sở hữu những cổ phiếu tăng giá tương đối tốt từ những nền giá tốt, tại những điểm mua có rủi ro thấp.

Ryan: Tôi muốn nhìn thấy cổ phiếu từng có những chuyển động tăng giá mạnh trong quá khứ. Nhiều lần tôi không mua cổ phiếu ở đợt tăng giá đầu tiên, nhưng nhảy vào ở đợt tăng giá thứ hai hoặc thứ ba. Tôi muốn nhìn thấy một nền giá chặt với khung giá hẹp và sự cạn kiệt của khối lượng. Kết hợp với những yếu tố cơ bản tốt và thuộc nhóm cổ phiếu dẫn dắt, đó chính là đối tương quan tâm của tôi.

Zanger: Một cổ phiếu tăng giá mạnh luôn nằm trong nhóm cổ phiếu dẫn dắt với tăng trưởng doanh số và lợi nhuận cao. Tôi luôn quan sát sát cổ phiếu dưới góc nhìn của mẫu hình giá.

Richie II: Tôi muốn nhìn thấy cổ phiếu đó dang ở giai đoạn tích lũy với tăng trưởng doanh số và lợi nhuận tốt. Ở góc nhìn kỹ thuật, cổ phiếu đó đang ở trong xu hướng tăng dài hạn được hỗ trợ bởi khối lượng.

Câu hỏi: Bạn định nghĩa một điểm vào lệnh tốt là như thế nào?

Minervini: Tôi quan sát cái mà Jesse Livermore gọi là đường kháng cự yếu nhất hay điểm Pivot. Đó là điểm mà nguồn cung không còn đổ vào thị trường. Khi bạn có nguồn cung bị giới hạn và lực cầu mạnh, giá cổ phiếu sẽ tăng vọt. Xem các cách tôi xác định các điểm Pivot trong các cuốn sách của tôi.

Ryan. Tôi có một vài điểm vào lệnh. Một là khi cổ phiếu gần đỉnh cao của nó, và cách vào lệnh khác là tại các điểm kéo ngược (pullback). Khi một cổ phiếu tạo điểm phá vỡ, tôi mua khi nó vừa phá vỡ một khung giá giao dịch gần nhất. Không cần thiết phải là tại đỉnh cao mới, tôi có thể mua khi khung giao dịch nằm gần 90%-95% của đỉnh cao mới. Điểm mua khác là tại điểm kéo ngược nhưng không được quá 15% so với đỉnh cao nhất của nó. Tôi sử dụng một vài chỉ báo kỹ thuật như đường trung bình di động, đường xu hướng và cách đọc đà tăng trưởng qua hành động giá.

Zanger: Các cổ phiếu thiết lập đỉnh cao nhất mọi thời đại với khối lượng lớn luôn là điểm vào lệnh tốt nhất của tôi. Nếu thị trường vừa mới nảy lên từ các điểm bán qua smuwcs, bạn có thể vào lệnh theo các mẫu hình key reversal bars, kênh giảm giá (descending channels), hoặc cái nêm (wedge).

Richie II: Phần lớn các điểm vào lệnh của tôi đều nằm trong 5% của đỉnh 52 tuần. Đôi khi tôi mua trong các đợt điểm chỉnh ở các khung thời gian ngắn hơn.

Câu hỏi: Bạn có bao giờ giao dịch một cổ phiếu vừa mới lỗ không? Kế hoạch mua lại là gì?

Minervini: Vâng, tôi thường mua lại một cổ phiếu vừa mới bị lỗ gần đó, nhưng chỉ khi cổ phiếu đó lại tiếp tục thiết lập tín hiệu mua có rủi ro thấp một lần nữa. Tôi không loai bỏ cổ phiếu ra khỏi danh sách quan sát chỉ vì nó dính lệnh dừng lỗ. Đó là lý do tại sao bạn phải có nhiều cách thiết lập tín hiệu mua. TÔi phân loại các mẫu hình tín hiệu mua lại thành hai nhóm: (1) khôi phục lại các điểm pivot bị thất bại và (2) khôi phuc lại các nền giá thất bại. Khôi phục các điểm pivot thất bại có thể chỉ mất vài ngày nhưng để khôi phục lại các nền giá thất bại có thể mất vài tuần đến vài tháng.

Ryan: Đôi khi tôi bị thua lỗ vài lần trước khi mua lại và lãi lớn. Tiêu chí mua lại của tôi là cổ phiếu lại thiết lập tín hiệu mua kỹ thuật một lần nữa. Tôi có thể mua cổ phiếu khi nó vừa tạo điểm phá vỡ lần đầu, nhưng sau đó bị thất bại và trở lại bên trong nền giá. Nếu cổ phiếu này xây lại nền giá mới, tôi sẽ thử lại lần mua thứ hai hoặc thứ ba.

Zanger. Tôi cũng mua lại các cổ phiếu vừa thua lỗ. Nói chung, chỉ cần cổ phiếu đó xây lại nền giá mới là tôi có thể mua lại. Nền giá cỏ thể mất vài tuần hoặc vài tháng hoặc lâu hơn nữa mới thiết lập lại.

RichieII. Chắc chắn rồi. Nói chung, điểm khác biệt lớn giữa Pro và Ameteur là các nhà chuyên nghiệp không bị nản chí bởi những lần thua lỗ trước đó.

Những Bậc Thầy Đầu Tư Theo Đà Tăng Trưởng (Mark Minervini, David Ryan, Dan Zanger, Ritchie II)

Câu hỏi: Bạn có nghĩ một nhà giao dịch nên mua một cổ phiếu có đà tăng trưởng (momentum stock) bằng cách sử dụng điểm kéo ngược (pullback) về đường trung bình di động (MA) hay không?

Mark Minervini. Tôi thỉnh thonagr mua khi giá kéo ngược và đường trung bình di động 20 ngày hoặc 50 ngày. Tôi nói chung chỉ mua tại điểm kéo ngược về đường trung bình di động ở lần thứ nhất và thứ hai sau khi nó phá vỡ ra khỏi một nền giá tốt. Tuy nhiên, ngay cả khi tôi mua tại điểm kéo ngược, tôi chỉ mua các cổ phiếu bật tăng trở lại từ đường trung bình di đông, không bao giờ mua cổ phiếu đang giảm (người dịch: nói chung phải chờ sự xác nhận của hạnh động giá, giá phải nảy lại từ các đường trung bình di động sau khi kéo ngược về). Nên nhớ, nếu giao dịch mà dễ dàng bằng cách mua tại các điểm kéo ngược về đường trung bình di động, thì mọi nhà giao dịch đều trở nên giàu có. Đây là phương pháp giao dịch cơ bản và dễ, đặc biệt sinh lợi khi cổ phiếu mới ở giai đoạn đầu của chu kỳ tăng giá.

Ryan: Tất nhiên, bạn có thể mua tại các điểm kéo ngược, nhưng không cần thiết là tại các đường trung bình di đông. Tôi sử dụng một số chỉ báo như MACD và Stochastic để giúp tôi biết khi nào điểm kéo ngược sẽ kết thúc. Tôi quan sát hành động giá và khối lượng tại các điểm kéo ngược để giúp tôi nhận biết điểm kéo ngược kết thúc hay chưa. Mua tại điểm kéo ngược (pullback) nói chung phức tạp hơn so với mua tại điểm phá vỡ (breakout).

Zanger: Trong các tình huống lý tưởng, một cổ phiếu mạnh thường kéo ngược về đường trung bình di động 10 ngày hoặc 21 ngày. Tôi phát hiện thấy cá cổ phiếu có đà tăng trưởng mạnh thường tìm điểm hỗ trợ tại các dường trung bình di động này và nảy lên. Đường trung bình di động 50 ngày và 150 ngày vẫn tốt nhưng tốt đối với tôi, MA 10 ngày và 21 ngày vẫn là tốt hơn.

Richie II: Chắc chắn rồi, bạn sẽ tránh được bắt dao rơi khi chờ giá nảy lên khỏi các đường trung bình di động và mua vào.

Xem thêm về cách giao dịch tại điểm pullback (kéo ngược).