TTCK Việt Nam

Tác động của hướng dẫn lợi nhuận (earning guidance) đến giá cổ phiếu: Trường hợp HPG và HBC

Hướng dẫn lợi nhuận là gì?

Trong báo cáo tài chính, hướng dẫn lợi nhuận (earning guidance) hay đơn giản là một bản dự báo được công bố chính thức bởi lãnh đạo của công ty niêm yết về lãi hoặc lỗ trong tương lai gần. Hướng dẫn lơi nhuận thường được phát hành hàng quý để dự báo về kết quả kinh doanh của quý tiếp theo. Các hướng dẫn lợi nhuận được nhắm đến các nhà phân tích tài chính và các nhà đầu tư nhằm hỗ trợ thông tin cho các đối tượng này dễ dàng hơn trong việc định giá doanh nghiệp.

Tại Việt Nam, chúng ta chưa có các hướng dẫn lợi nhuận cho hàng quý. Tuy nhiên, bản kế hoạch kinh doanh được cung cấp tại đại hội cổ đông chính là một tài liệu hướng dẫn dẫn lợi nhuận về tình hình kinh doanh năm tới.

Tại sao phải chú ý đến lợi nhuận?

Trên thị trường bất động sản, câu châm ngôn là “ địa thế, địa thế, địa thế”. Trên thị trường chứng khoán, câu châm ngôn sẽ là “lợi nhuận, lợi nhuận, lợi nhuận”. Công ty có thể kiếm được bao nhiêu tiền và trong bao lâu? Điều này dẫn tới ba câu hỏi cơ bản cho mỗi nhà đầu tư cần phải trả lời khi đánh giá lợi nhuận: Kiếm được bao nhiêu tiền? Mất bao nhiêu lâu để kiếm được số tiền đó? Và Độ bền vững của lợi nhuận như thế nào? Khả năng sinh lợi, tính ổn định và có thể tiên đoán của lợi nhuận là những yếu tố mạnh nhất tác động lên giá chứng khoán.

Để hiểu được tác động của lợi nhuận đến giá cổ phiếu, hãy nhìn phía sau hậu trường và xem phố Wall hoạt động như thế nào. Ai là người đang lái giá cổ phiếu? Chính là các nhà đầu tư tổ chức chẳng hạn như các quỹ tương hỗ, các quỹ phòng hộ, các quỹ hưu trí và các công ty bảo hiểm. Nhiều nhà đầu tư tổ chức, bao gồm các nhiều nhà đầu tư chuyên nghiệp, sử dụng các mô hình định lượng nhằm xác định sự bất ngờ tích cực của lợi nhuận, nghĩa là doanh nghiệp báo cáo lợi nhuận đánh bại ước tính của các nhà phân tích. Ngay sau khi có sự bất ngờ tích cực của lợi nhuận, đây là cơ hội để các nhà đầu tư tổ chức “lên tàu” hoặc ít nhất là đưa các cổ phiếu này vào danh sách ứng cử viên mua tiềm năng cần theo dõi.

Hầu hết các nhà đầu tư tổ chức sử dụng các mô hình định giá dựa trên lợi nhuận để đánh giá xem liệu một cổ phiếu có giá trị hay không. Khi một công ty công bố báo cáo lợi nhuận hàng quý tốt hơn kỳ vọng, các nhà phân tích đang theo dõi cổ phiếu đó sẽ phải kiểm tra lại và điều chỉnh tăng ước tính lợi nhuận của họ. Điều này khiến nhiều nhà đầu tư khác chú ý đến cổ phiếu đó. Điều chỉnh tăng ước tính lợi nhuận sẽ làm tăng mức định giá cổ phiếu của các nhà đầu tư tổ chức. Vì thế, khi ước tính lợi nhuận của một cổ phiếu tăng lên, cổ phiếu đó sẽ trở nên hấp dẫn và kích thích lực mua.

Tính bất ngờ của lợi nhuận và tác động của nó đến giá cổ phiếu

Hãy xem phố Wall định nghĩa như thế nào về sự bất ngờ của lợi nhuận. Đơn giản, lợi nhuận của một công ty là tốt hơn hoặc tệ hơn so với ước tính của các nhà phân tích. Bạn có thể tìm thấy ước tính lợi nhuận của một công ty qua các nguồn thông tin như Yahoo!Finance, Zacks, và Briefing.com. Nếu hàng loạt các nhà phân tích theo dõi công ty XYZ đồng thuận ước tính EPS quý tiếp theo là $0.53, và nếu công ty công bố báo cáo EPS là $0.6, sự bất ngờ tích cực của lợi nhuận là $0.07. Nếu công ty công bố EPS là $0.48, sự bất ngờ tiêu cực là $0.05.

Sự bất ngờ tạo ra những hành động mạnh mẽ, chẳng hạn như là làn sóng các nhà đầu tư đổ xô mua vào trong trường hợp có sự bất ngờ tích cực, làm tăng giá cổ phiếu. Các nghiên cứu đã cho thấy ảnh hưởng của sự bất ngờ này và cú đảo chiều hậu công bố thông tin (giá chuyển động theo hướng của sự bất ngờ) có thể kéo dài trong nhiều tháng. Lý thuyết thị trường hiệu quả cho rằng, các phản ứng của thị trường là ngẫu nhiên và giá cả sẽ nhanh chóng phản ánh đầy đủ các thông tin mới. Nhưng các nhà giao dịch thành công hiểu rằng, lý thuyết thị trường hiệu quả là sai lầm bởi một số lý do. Đầu tiên, rất khó có thể để cho tất cả các nhà giao dịch cùng phản ứng tại cùng một thời điểm như nhau. Thanh khoản là vấn đề tiếp theo. Chỉ có một số cổ phiếu có thanh khoản đủ lớn để sẵn sàng mua và bán. Các nhà đầu tư lớn phải mua cổ phiếu nhiều lần trong một thời gian dài để tránh làm giá cổ phiếu tăng quá nhanh. Và nếu như họ bán quá nhanh, chính họ sẽ làm sụp đổ giá cổ phiếu. Đây chính là lý do giải thích cho cú đảo chiều hậu công bố thông tin có thể duy trì trong một thời gian dài theo hướng của sự bất ngờ. Vì thế, hãy tìm kiếm các công ty đánh bại các ước tính lợi nhuận của các nhà phân tích. Sự bất ngờ lợi nhuận càng lớn, giá cổ phiếu càng tăng mạnh.

Hình dưới giải thích tại sao một cổ phiếu giá trị lại trở thành một cổ phiếu tăng trưởng. Sự bất ngờ tích cực của lợi nhuận chính là yếu tố tạo mồi để giá chuyển động. Sau khi có tính bất ngờ, các nhà phân tích sẽ điều chỉnh ước tính tăng lợi nhuận, các mô hình giao dịch định lượng bắt đầu mua vào. Cổ phiếu có đà tăng trưởng EPS. Đây chính là lúc cổ phiếu tăng trưởng hình thành.

Sự bất ngờ tích cực của lợi nhuận có thể đến từ hai nguồn: (1) Khi doanh nghiệp công bố báo cáo tài chính (kết quả kinh doanh) và (2) Khi doanh nghiệp công bố hướng dẫn lợi nhuận. Đôi khi tác động và ảnh hưởng của việc công bố hướng dẫn lợi nhuận còn mạnh mẽ hơn cả khi công bố báo cáo kinh doanh.

Case study 1: Sự bất ngờ tích cực từ kế hoạch kinh doanh của HBC vào năm 2016

Vào tháng 4/2016, đại hội đồng cổ đông của HBC bất ngờ tung ra kế hoạch kinh doanh rất tích cực. Lãnh đạo doanh nghiệp đặt ra con số lợi nhuận 252 tỷ đồng, tăng 200% so với con số lợi nhuận sau thuế năm 2015. Đây là quả là con số bất ngờ và gây sự chú ý của các nhà phân tích, đầu tư tổ chức. Trước đó, lợi nhuận hàng năm của HBC rất khiêm tốn chỉ vài chục tỷ. Thế mà hiện nay, lãnh đạo dám tuyên bố con số 252 tỷ đồng. Nên nhớ, ban lãnh đạo chẳng dại gì đưa ra kế hoạch kinh doanh cao, ngoài tầm với vì nó sẽ liên quan đến việc tính lương thưởng của họ. Một khi họ dám khẳng định con số 252 tỷ đồng, ban lãnh đạo phải biết chắc đó là chuyện nằm trong tầm tay và khả năng thực tế còn cao hơn thế.

Đồ thị dưới cho thấy thông tin này đã khởi đầu cho con sóng tăng giá cực mạnh của HBC như thế nào

Chưa hết, vào ngày 3/2/2017, HBC còn công bố báo cáo kết kinh doanh quý 4/2016 đột biến. Chỉ riêng lợi nhuận quý 4 đã bằng cả nửa năm 2016 và tăng gấp 6 lần cùng kỳ năm ngoái. Điều này vượt ra ngoài mọi dự báo của các nhà phân tích. HBC tạo điểm phá vỡ tại mẫu hình chiếc cốc tay cầm.

Case study 2: Trường hợp của HPG: Kế hoạch kinh doanh tiêu cực sau khi có sự giảm tốc trong tăng trưởng lợi nhuận

Ngày 14/3/2019, Hòa Phát đặt kế hoạch lợi nhuận sau thuế 6,700 tỷ đồng, giảm 22% so với năm trước. Một số tờ báo giải thích như sau:

Đáng lưu ý, đây không phải lần đầu tiên Hòa Phát khiêm tốn đặt mục tiêu cho kế hoạch sản xuất kinh doanh trong năm. Trong quá khứ, tập đoàn của ông Long cũng từng công bố những con số đầu năm có phần khiêm tốn. Năm 2017, HĐQT Hoà Phát đưa ra kế hoạch doanh thu tăng khoảng 12% so với năm 2016 lên 38,000 tỷ đồng, nhưng mục tiêu lợi nhuận sau thuế giảm mạnh trên 24% so với 2016 xuống 5,000 tỷ đồng. Đây cũng là năm Hòa Phát thông qua chủ trương đầu tư dự án Khu liên hợp sản xuất gang thép Hoà Phát Dung Quất – tỉnh Quảng Ngãi. Năm 2018, Hòa Phát cũng tiếp tục sự thận trọng khi đặt kế hoạch lợi nhuận “đi ngang”, đạt 8,050 tỷ đồng, chỉ tăng 35 tỷ đồng so với năm 2017; doanh thu dự kiến đạt 55,000 tỷ, tăng 19%. Việc Hòa Phát đặt kế hoạch thấp để rồi có kết quả kinh doanh bất ngờ vượt kế hoạch vào cuối năm.

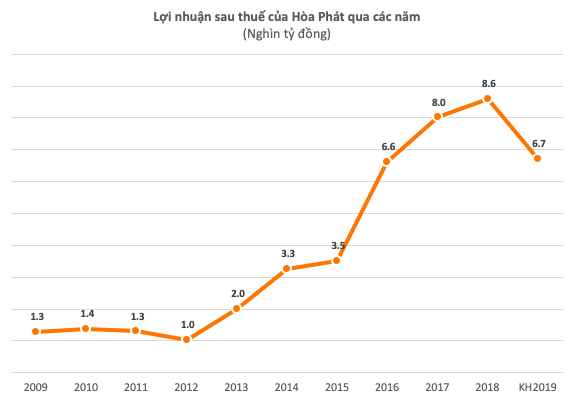

Nhưng cách giải thích này không hợp lý về bối cảnh. Hòa Phát đặt kế hoạch kinh doanh thụt lùi trong bối cảnh tăng trưởng lợi nhuận của doanh nghiệp đã giảm tốc thấy rõ. Tốc độ tăng trưởng lợi nhuận của năm 2016 là 88%, sang năm 2017 là 21.2% và sang năm 2018 là 7.5%. Theo bảng chu kỳ lợi nhuận ở trên, dấu hiệu cho thấy cổ phiếu đạt đỉnh là sự giảm tốc trong tăng trưởng lợi nhuận.Vào tháng 10.2018, tôi đã cảnh báo về sự giảm tốc lợi nhuận của Hòa Phát trong 2 quý liên tiếp.

HPG: Hiệu Ứng 50-80 của Cổ Phiếu Dẫn Dắt Khi Quỹ Đầu Tư Tháo Chạy

Vì vậy, kế hoạch kinh doanh 2019 của Hòa Phát đang dấy lên lo ngại về thời kỳ suy giảm của Hòa Phát. Nên nhớ, Hòa Phát đang ở giai đoạn đầu tư ở Khu liên hợp Dung Quất (khởi công năm 2017) với lượng vốn cực khủng 50,000 tỷ đồng. Sẽ mất khoảng vài năm để hoàn thành nhà máy và đi vào hoạt động. Ở giai đoạn chi phí lãi vay và khấu hao sẽ cao. Nói chung, Hòa Phát đang ở giai đoạn “trồng cây” chứ chưa phải thu hoạch thành quả. Đây không phải là giai đoạn khôn ngoan để các quỹ đầu tư tổ chức trú chân.

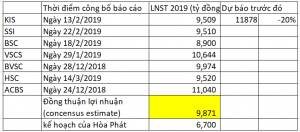

Nên nhớ, kế hoạch kinh doanh này đang thấp hơn dự tính của một số công ty chứng khoán: Cụ thể,.

Theo đó, báo cáo ra ngày 13/2/2019 của công ty chứng khoán KIS dự báo lợi nhuận năm 2019 là 9,509 tỷ đồng. Đây là lần giảm ước tính lợi nhuận so với báo cáo ra ngày 19/11/2018 với dự báo 11,878 tỷ đồng cho lợi nhuận năm 2019. Hay nói cách khác, KIS đã giảm dự báo lợi nhuận sau thuế của HPG gần 20% cho năm 2019 trong thời gian khoảng 3 tháng.

Báo cáo ra ngày 22/2/2019 của SSI dự báo lợi nhuận năm 2019 là 9,510 tỷ đồng.

Báo cáo ra ngày 18/2/2019 của BSC dự báo lợi nhuận năm 2019 là 8,900 tỷ đồng

Báo cáo ra ngày 29/1/2019 của VCSC dự báo lợi nhuận năm 2019 là 10,644 tỷ đồng.

Báo cáo ra của công ty chứng khoán BVSC trong báo cáo ra ngày 28/12/2018 dự báo lợi nhuận năm 2019 là 9,974 tỷ đồng,

Công ty chứng khoán HSC trong bản tin ngày 14/3/2019 vẫn giữ nguyên dự báo 9,520 tỷ đồng cho lợi nhuận năm 2019.

Trước đó, báo cáo của ACBS vào ngày 24/12/2018 dự báo lợi nhuận năm 2019 là 11,040 tỷ đồng.

Như vậy, kế hoạch kinh doanh năm 2019 của Hòa Phát là một sự Bất Ngờ Tiêu Cực (xem lại bảng chu kỳ lợi nhuận). Kết quả HPG đã giảm mạnh sau ngày công ty công bố kế hoạch kinh doanh năm 2019.

Nói cách khác, nếu dựa trên mô hình chu kỳ lợi nhuận, Hòa Phát đang ở giai đoạn suy thoái chứ không còn là tăng trưởng nữa. Đã qua rồi cổ phiếu Hòa Phát là cổ phiếu tăng trưởng.

Để tìm hiểu thêm về sự bất ngờ tích cực của lợi nhuận, xin vui lòng đọc chi tiết tại

GIAO DỊCH NHƯ MỘT PHÙ THỦY CHỨNG KHOÁN (TRADE LIKE STOCK MARKET WIZARD)

Bộ Sách: “LÀM GIÀU TỪ CHỨNG KHOÁN (phiên bản mới) + “Hướng Dẫn Thực Hành CANSLIM”

Pingback: Top 12 Guidance Là Gì - Vozz