Phân tích Doanh Nghiệp

Nhận diện “game” thâu tóm QNS

Công ty cổ phần đường Quảng Ngãi (QNS) là mục tiêu thâu tóm lý tưởng nhất ngành sữa Việt Nam lúc này. Nó có cả điều kiện cần lẫn điều kiện đủ để hấp dẫn các “cá mập”.

Tập đoàn Masan (MSN) – một trong các “tay chơi” được báo cáo này điểm danh đã lên tiếng bác bỏ trên VietTimes. “Phía Masan không đầu tư cổ phiếu QNS nào”, đại diện MSN khẳng định và cho biết sẽ làm việc với đơn vị phát hành báo cáo để yêu cầu đính chính.

“Chúng tôi nhận thấy rằng thông tin này có sự nhầm lẫn do sự chủ quan trong quá trình thực hiện báo cáo của chuyên viên phân tích”, trần tình từ phía CTCK cùng động thái thu hồi khẩn trương báo cáo nọ có thể xoa dịu được MSN nhưng không dập tắt được tin đồn trên thị trường.

“Gỡ vì lộ ‘game’. Chứ thông tin đó chắc chuẩn”, một nhà đầu tư nhắn trong room chứng khoán của mình. Lâu nay trên thị trường, Masan là từ khóa mặc định cho các đồn đoán M&A trong ngành sữa.

Công chúng tin là sớm muộn Masan cũng phải bổ sung sữa vào giỏ hàng tiêu dùng phổ biến nhất Việt Nam của mình. Trên thực tế, các lãnh đạo MSN đã nhiều lần xác nhận công khai về kế hoạch này, tại các phiên ĐHĐCĐ.

Dữ liệu của Euromonitor cho thấy, quy mô thị trường sữa Việt Nam ước đạt 135.000 tỉ đồng (khoảng 6 tỉ USD) trong năm 2020 và dự kiến sẽ còn liên tục tăng trưởng nhanh trong thời gian tới. Tức là, nó lớn và màu mỡ hơn tất cả các ngành mà đế chế hàng tiêu dùng Masan đang có. Kể cả cho đó có là bia rượu, mì ăn liền, nước chấm, cà phê…

Nhưng đến nay, Masan vẫn chưa có sữa. Còn công chúng thì vẫn ngóng và vẫn đồn. Như ở “game” QNS lần này!

Mục tiêu M&A lý tưởng nhất ngành sữa!

Không quá lời khi nói rằng QNS đang hội đủ các yếu tố để trở thành mục tiêu thâu tóm lý tưởng nhất ngành sữa Việt Nam lúc này.

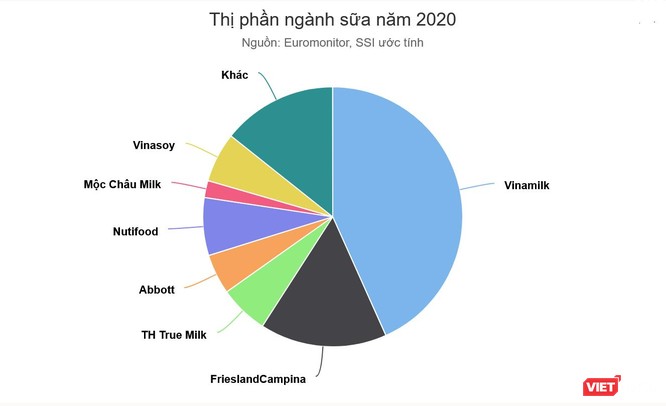

Trước tiên, với Vinasoy, QNS hiện xếp thứ 4 trong số 7 công ty lớn nhất, chia nhau 85,7% thị phần ngành sữa Việt Nam năm 2020 – theo ước tính của SSI, cùng với Vinamilk (43,3%); FrieslandCampia (15,8%); Nutifood (7,2%); TH True Milk (6,1%); Abbott (5%); Mộc Châu Milk (2,1%).

|

Khi ngôi quán quân ngành sữa là sự độc tôn không suy suyển của Vinamilk thì trong nhóm còn lại, khoảng cách thị phần là không quá khác biệt. Khi ấy, công ty nào trong số đó thâu tóm được QNS, họ sẽ có thêm 6,2% thị phần mà Vinasoy nắm giữ và sẽ có vị trí bám đuổi Vinamilk trên bản đồ sữa Việt Nam.

Giá trị hơn nữa khi Vinasoy lại đi theo thị trường ngách và thống trị 85,8% thị phần thị trường sữa đậu nành hộp giấy nội địa năm 2020 – theo báo cáo của Nielsen Vietnam. Chịu tác động trực tiếp bởi Covid-19, nhưng sản lượng tiêu thu năm 2020 của Vinasoy vẫn đạt 250 triệu lít.

Theo báo cáo Brand Foodprint của Kantar Worldpanel, Vinasoy xếp thứ 2 trong top 10 nhà sản xuất được chọn mua nhiều nhất ở nông thôn Việt Nam; trong khi thương hiệu Fami thuộc Vinasoy giữ vị trí thứ 7 ở khu vực thành thị trong ngành hàng sữa và sản phẩm thay thế sữa.

Mà QNS đâu chỉ có Vinasoy. Đây còn là công ty sản xuất đường hàng đầu, chiếm 11% sản lượng đường sản xuất từ mía của cả nước niên vụ 2019 – 2020. Ngoài ra, QNS cũng sở hữu nhà máy sản xuất bánh kẹo BiscaFun công suất 10.000 tấn/năm, nhà máy sản xuất bia Dung Quất Lager Beer công suất 100 triệu lít/năm, nhà máy nước khoáng Thạch Bích công suất 150 triệu lít/năm.

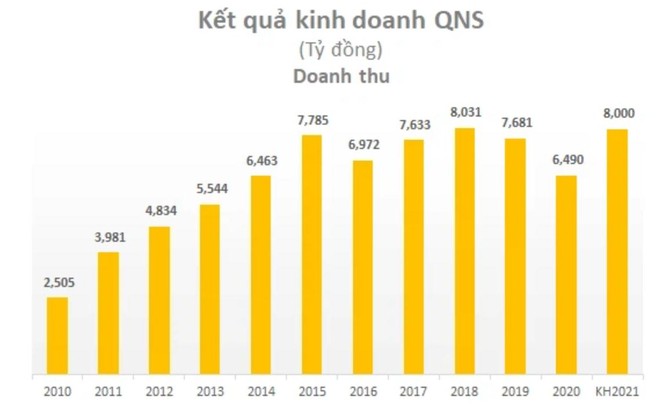

|

Báo cáo tài chính cho thấy hiệu quả ấn tượng của QNS, với doanh thu nửa đầu năm 2021 đạt 3.680 tỉ đồng, lợi nhuận sau thuế đạt 521 tỉ đồng, EPS đạt 1.712 đồng/cổ phiếu. Trong tổng tài sản 9.306 tỉ đồng của QNS tại 30/6/2021, vốn chủ sở hữu chiếm đến 70%, với giá trị 6.513 tỉ đồng.

Nếu xem các yếu tố trên là điều kiện cần của một mục tiêu M&A ngành sữa thì QNS còn có cả điều kiện đủ. Đó là “có thể thâu tóm”.

QNS là công ty hiếm hoi – nếu không muốn nói là duy nhất – trên thị trường sữa chưa thuộc về ai, hay chưa bị một đại gia nào chi phối.

Thành lập từ thập niên 70, tiền thân là một doanh nghiệp nhà nước trực thuộc Bộ Nông nghiệp và Phát triển Nông thôn, chính thức chuyển đổi hoạt động sang mô hình công ty cổ phần từ năm 2006. Sau khi nhà nước thoái toàn bộ vốn tại QNS bằng hình thức bán cho nhà đầu tư bên ngoài và người lao động trong công ty vào tháng 6/2009, phần lớn cổ phần QNS được nắm giữ bởi người lao động.

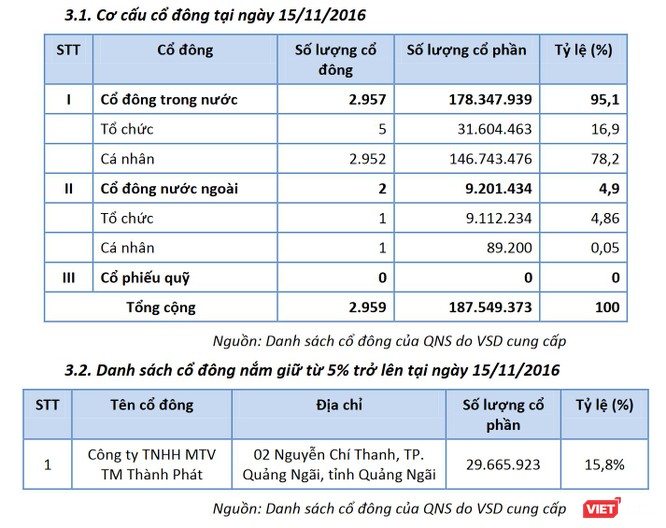

Cơ cấu sở hữu của QNS phân mảnh và suốt nhiều năm, không có cổ đông nào chi phối công ty. Cổ đông lớn nhất của QNS là Công ty TNHH MTV TM Thành Phát, nắm giữ 15,8%. Nhưng Thành Phát lại là công ty con do QNS sở hữu 100% vốn nên bản chất, số cổ phần QNS này cũng như cổ phiếu quỹ của công ty.

Khi chào sàn UPCoM vào cuối năm 2016, cơ cấu sở hữu của QNS vẫn rất phân mảnh, với 2.959 cổ đông, trong đó 2.952 cổ đông cá nhân (phần lớn là người lao động công ty) nắm giữ tới 78,2% vốn cổ phần. Nhóm cầm quyền ở QNS nhiều năm qua, là ban lãnh đạo công ty, theo tính toán của VietTimes hiện cũng chỉ nắm giữ khoảng 17,5% cổ phần – bao gồm cả sở hữu của người có liên quan.

QNS vì thế có tính đại chúng rất cao, mà như cách gọi của một số người là “vô chủ” – trạng thái lý tưởng để thâu tóm.

Ai muốn thâu tóm QNS?

Không chỉ một mà nhiều “cá mập” cùng nhìn thấy cơ hội ở QNS. Nhóm cầm quyền ở QNS càng nhìn thấy rõ hơn; Bên cạnh đó, họ thấy cả nguy cơ: công ty bị thâu tóm, và họ bị loại khỏi cơ cấu lãnh đạo.

Vấn đề là cơ cấu sở hữu QNS quá phân mảnh. QNS làm ăn rất hiệu quả, công ty trả cổ tức rất hậu nên các cổ đông nhỏ lẻ/người lao động của công ty cũng ít có động lực để bán non. Gom số lượng lớn hàng từ nhỏ lẻ, nhìn vậy, mà không đơn giản. Đã thế, “game” lại có nhiều “cá mập”. Vậy nên dù được cổ phần hóa từ năm 2006, niêm yết trên UPCoM từ năm 2016 nhưng đến nay QNS vẫn “vô chủ” như đã nói.

Nhưng các “cá mập” sẽ chẳng chịu bỏ qua cơ hội. Một lựa chọn khả dĩ là âm thầm gom hàng. Nhẫn nại và kín đáo!

“Cá mập” vào QNS cơ bản được chia làm 2 nhóm, dựa theo mục đích: một là để đầu tư tài chính, hai là để kiểm soát công ty. Nhóm 1 sẽ tìm cách bán lại cho nhóm 2; Đồng thời, nhóm 2 cũng sẽ tìm cách mua lại từ nhóm 1.

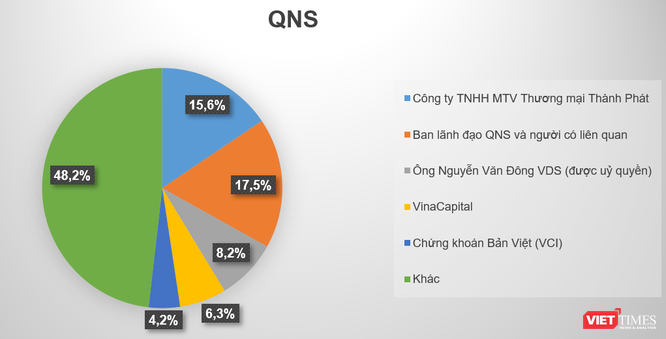

Đến thời điểm hiện tại, đã có một số “cá mập” được nhận diện: Nhóm VinaCapital, nhóm Rồng Việt (VDS), nhóm Nutifood và nhóm Bản Việt (VCI). Dù nhận nhiều đồn đoán nhưng theo tìm hiểu của người viết, “game” QNS không có nhóm Masan – ít nhất là cho đến thời điểm này; cũng không có dấu hiệu của “mua hộ”.

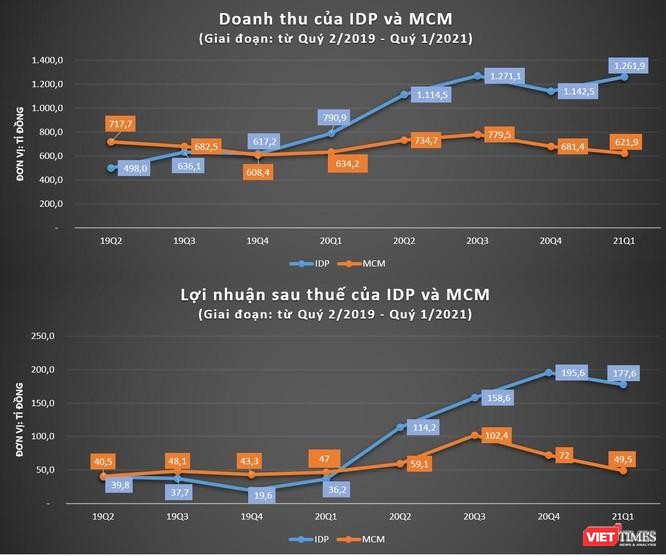

Sự hiện diện của nhóm VinaCapital đã sớm công khai từ đầu năm 2017. Công bố gần nhất cho thấy, nhóm này nắm giữ khoảng 6,28% cổ phần QNS. Các thương vụ đầu tư của VinaCapital trước nay thiên về mục đích đầu tư tài chính. Trong quá khứ, họ từng rót vốn vào một DN sữa, là CTCP Sữa Quốc tế (IDP), nhưng tháng 7 năm ngoái đã thoái vốn cho nhóm VCI.

Nhóm Rồng Việt được chú ý gần đây, khi nhân sự của họ – là Giám đốc Nguyễn Văn Đông – được bầu vào HĐQT QNS, với sự ủy quyền của các cổ đông nắm giữ 29,35 triệu cổ phần, tương đương 8,22% vốn điều lệ QNS. Tuy nhiên, BCTC của VDS cho thấy công ty chứng khoán này chỉ sở hữu hơn 3 triệu cổ phiếu QNS. Số cổ phiếu này được gom từ cuối năm 2019.

| Nutifood có động lực để vào QNS. (Ảnh: Internet) |

VDS khả năng vào QNS với mục đích đầu tư tài chính hoặc “làm deal”. Báo cáo phân tích của một công ty chứng khoán lớn nói rằng Giám đốc VDS Nguyễn Văn Đông là đại diện cho nhà đầu tư liên quan đến nhóm Nutifood.

Nhóm Nutifood được cho là đang sở hữu khoảng 9% cổ phần QNS. Nếu thông tin nhóm Nutifood nhòm ngó QNS là chính xác, người viết tin rằng tập đoàn sữa này có tham vọng làm chủ và kiểm soát QNS. QNS, như phân tích ở phía đầu bài viết, là mảnh ghép lý tưởng cho mục tiêu mở rộng thị phần và đa dạng sản phẩm của Nutifood. Người viết cũng tin rằng Nutifood có nhiều động lực để thâu tóm QNS.

Đối với nhóm VCI, theo tìm hiểu của VietTimes, họ đã gom được hơn 4% cổ phần QNS. Số cổ phần này được VCI gom từ năm trước và hiện được hạch toán tại tiểu khoản cổ phiếu khác trong khoản mục AFS.

| IDP tăng “lột xác” khi về tay nhóm Bản Việt. |

Là chuyên gia “làm deal” M&A cho các tập đoàn lớn và bậc thầy về đầu tư tài chính, nhưng người viết tin rằng, mục tiêu ban đầu của VCI khi vào QNS là để kiểm soát và tiến tới làm chủ công ty đang nắm giữ 6,2% thị phần ngành sữa Việt Nam – tương tự như mục đích của Nutifood.

Nên nhớ, nhóm Bản Việt đã thâu tóm IDP (và cả Lothamilk) và xác định làm đến nơi đến chốn trong ngành sữa. Đặt mục tiêu doanh thu 5.000 tỉ đồng cho IDP trong năm nay nhưng tham vọng của CEO Tô Hải và các đồng sự xa hơn thế.

Để vươn lên thành công ty sữa hàng đầu Việt Nam, QNS là “con đường tắt” khả thi nhất!

Có một vấn đề là số cổ phần mà các “cá mập” nêu trên gom được còn hạn chế. Nó còn cách rất xa tỷ lệ để họ có thể có được tiếng nói có trọng lượng ở QNS, chứ chưa nói đến nắm quyền kiểm soát.

“Chìa khóa” có lẽ nằm ở số cổ phiếu quỹ của QNS. Tại các báo cáo thường niên, QNS đều đề rằng số cổ phiếu quỹ của họ là 0. Nhưng tại báo cáo tài chính, họ đã hạch toán số cổ phiếu mà Thành Phát nắm giữ (chiếm 15,6% vốn điều lệ) là cổ phiếu quỹ. Pháp luật hiện hành cũng quy định, số cổ phiếu này là cổ phiếu quỹ.

Đã là cổ phiếu quỹ, nếu các cổ đông (trong đó có chính các “cá mập”) yêu cầu, QNS sớm muộn sẽ phải có phương án xử lý. Khi ấy cơ hội sẽ mở ra…/.