BLOG CỦA ELI

Thời kỳ lạm phát thì nên đầu tư cổ phiếu nào?

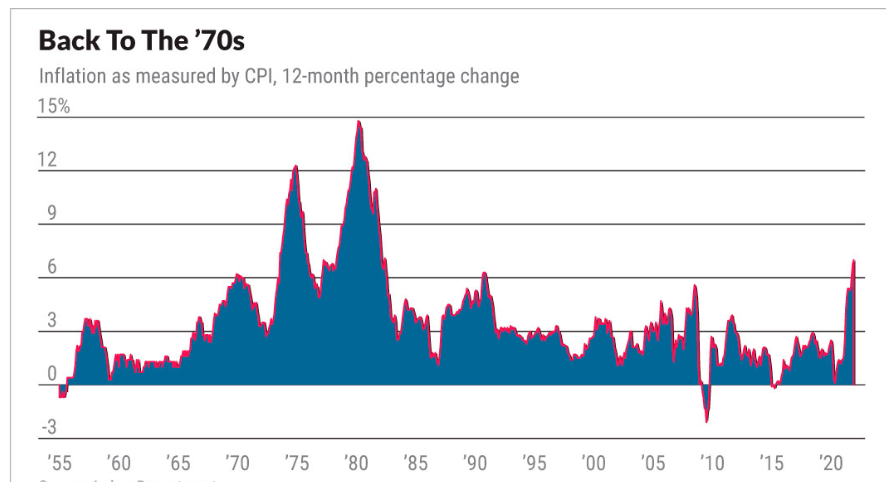

Lạm phát đã chuyển từ “tạm thời” sang “dai dẳng, kéo dài” khiến không ít nhà kinh tế phải lo ngại lặp lại vòng xoáy lạm phát cao kiểu những năm 1970.

Bạn nên tái cơ cấu lại danh mục đầu tư cho bối cảnh lạm phát, chuyển tiền vào một số lĩnh vực hoặc loại tài sản có khuynh hướng hoạt động tốt hơn trong môi trường lạm phát. Đừng phó mặc cho thị trường quyết định số phận khoản đầu tư của bạn.

Câu trả lời còn tùy thuộc bạn kỳ vọng lạm phát kéo dài bao lâu và liệu chúng ta có đang ở trong giai đoạn lạm phát cao hay không.

“Không phải tất cả các lĩnh vực cổ phiếu đều giống nhau.”- Ông Anu Gaggar, CFA, nhà phân tích đầu tư cao cấp của Commonwealth Financial Network. ‘Cụ thể, có một vài lĩnh vực có thể chiến đấu với lạm phát và sau khi lãi suất tăng lên sẽ hoạt động tốt hơn các lĩnh vực khác. Khi lạm phát là thấp và đang nhích tăng lên, nói chung đây là thời kỳ đầu của chu kỳ kinh tế, vì thế nó tốt cho cổ phiếu.”

“Tuy nhiên, nếu như nền kinh tế quá nóng, cầu vượt cung, dẫn tới kỳ vọng lạm phát cao hơn và lãi suất tăng lên.”

“Môi trường lạm phát cao và tăng lên sẽ làm tổn hại niềm tin người tiêu dùng. Thị trường kỳ vọng nền kinh tế đi xuống, và đây là điều làm cho nhà đầu tư sợ hãi.”

MỐI ĐE DỌA CỦA LẠM PHÁT TĂNG

Lạm phát tăng lên 7.9% vào tháng 2.2022, cao nhất từ năm 1982 khi tính theo chỉ số CPI. Chi phí nguyên vật liệu, lao động và vốn đang tăng lên đối với các doanh nghiệp. Lúc này, các công ty không thể chuyển các chi phí cao hơn cho khách hàng. Biên lợi nhuận của doanh nghiệp sau đó sẽ thu hẹp, và kỳ vọng dòng tiền tương lai thấp hơn, từ đó kéo giá cổ phiếu đi xuống.

Chúng ta “đang ngày càng lo lắng lạm phát sẽ còn cao hơn và kéo dài.“, ông Ed Yardeni, chủ tịch và chiến lược gia đầu tư tại Yardeni Research, viết trong bản tóm tắt ngày 15 tháng 3. “Lương đang tăng với tốc độ nhanh hơn so với trước đại dịch, nhưng vì giá cả cũng tăng, chúng ta đang bù đắp được việc tăng lương. Chúng ta ngày càng quan tâm đến hiệu quả sản xuất không đủ tốt để bù đắp vòng xoáy lương-giá bất cứ lúc nào.:

Liệu điều này có dẫn tới giai đoạn đình lạm, tức giá tăng, lương thấp và hiệu quả sản xuất thấp?

Yardeni không nghĩ thế. Ông nghìn thấy kịch bản hạ cánh mềm cho nền kinh tế Mỹ, với lạm phát đạt đỉnh vào giữa năm nay, như ông nói trong báo cáo ngày 7 tháng 4. Ông kỳ vọng lạm phát sẽ ở mức trung bình khoảng 3%-4% trong năm 2023. Nhưng ông nói, “cũng giống như mọi người, tôi cũng đang cảnh báo về khả năng suy thoái kinh tế.”

Điều này khiến cho nhà đầu tư rơi vào một tình cảnh khó khăn. Lần gần nhất nền kinh tế rơi vào môi trường lạm phát cao kéo dài là 1968 đến 1982. Chri số SP500 đóng cửa tại mức 108.37 vào tháng 11 năm 1968. Và cuối tháng 7 năm 1982, nó vẫn đứng yên ở mức 107.09. Tức trong hơn 14 năm, thị trường chứng khoán lỗ nhẹ 1.2%. Để bù đắp cho lạm phát, đáng lẽ ra SP500 nên tăng lên mức 298.02 điểm trong giai đoạn đó thì chúng ta mới hòa vốn bởi sự mất giá.

“Vè lý thuyết, cổ phiếu mang tới một tấm đệm tốt để chống lạm phát vì giá tăng lên dẫn tới việc doanh thu danh nghĩa tăng lên, do đó, đẩy tăng giá cổ phiếu.”- ông Sean Markowicz, chiến lược gia của Schroders Investment Management có trụ sở tại Luân Đôn, nói. Nhưng “cổ phiếu sẽ hoạt động cực kém trong bối cảnh môi trường lạm phát cao và kéo dài.“

Điều này mang tới một điểm thú vị. Thậm chí trong giai đoạn lạm phát cao 1962-1982, vẫn xen kẻ một vài năm lạm phát giảm. Ví dụ, như năm 1975 và 1976, tuy lạm phát ở mức cao nhưng với tốc độ tăng giá giảm xuống. Điều này xảy ra một lần nữa vào năm 1981 và 1982. Chỉ số Sp500 lại tăng giá tốt 3 trong 4 năm này, ngoại trừ năm 1981.

THÀNH TÍCH CỦA THỊ TRƯỜNG CHỨNG KHOÁN VÀ LẠM PHÁT.

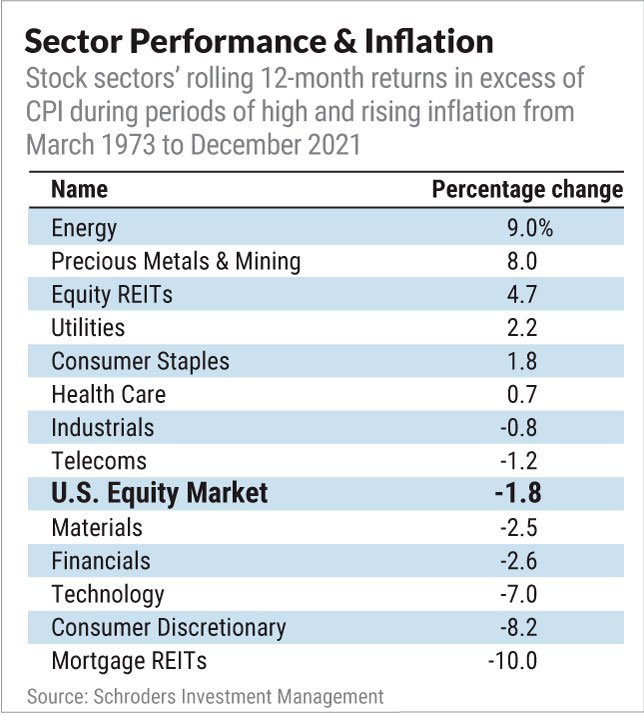

Nhìn lại bối cảnh 1973-2021, tỷ suất sinh lợi thị trường chứng khoán thường tệ và trung bình là âm khi có lạm phát cao và kéo dài.

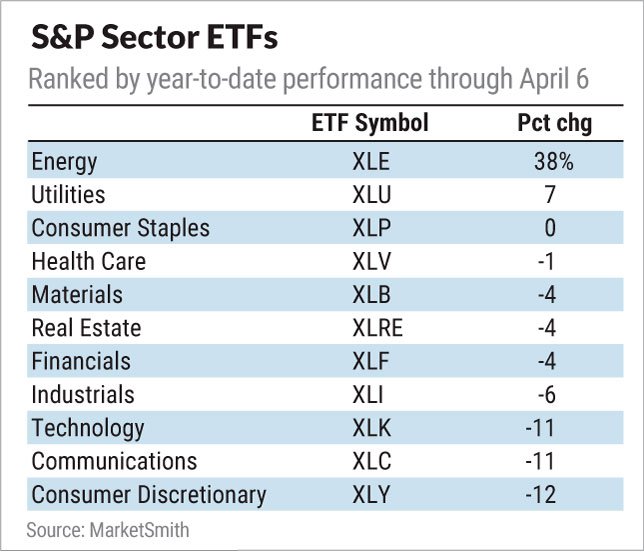

Vậy những lĩnh vực cổ phiếu nào hoạt động tốt hơn trong giai đoạn ấy? Như biểu đồ dưới đây cho thấy những lĩnh vực nào hoạt động tốt nhất. Đó là Năng Lượng, Kim Loại Quý, Ủy Thác Đầu Tư Bất Động Sản REIT,

Một vài lĩnh vực của thị trường chứng khoán trong lịch sử hoạt động tốt hơn so với thị trường chung. Lĩnh vực năng lượng, tức dầu khí, là một trong những nhóm đó.

“Doanh thu của các công ty năng lượng gắn bó mật thiết với giá năng lượng, một thành phần quan trọng của chỉ số lạm phát. Vì thế, lĩnh vực dầu khí thường hoạt động tốt hơn khi lạm phát tăng.” Ông Markowicz nói. “Equity REITs (các khoản ủy thác đầu tư bất động sản) có thể cùng giúp bù trừ tác động của lạm phát tăng. Các Equity REIT sở hữu cá tài sản bất động sản và chúng mang lại sự phòng ngừa lạm phát thông qua việc sự tăng giá trong các hợp đồng cho thuê và giá bất động sản.”

Một trong những lưu ý là độ biến động các lĩnh vực này ở mức cao. Năng lượng là khoản đầu tư tốt trong bối cảnh lạm phát cao và kéo dài, thường đánh bại lạm phát trong 70% khoảng thời gian, theo dữ liệu của ông Schroders. Mặt khác, kim loại quý và khai thác kim loại cũng có tỷ suất sinh lợi điều chỉnh lạm phát trong 12 tháng ở mức 8% trong cùng giai đoạn, nhưng thành tích tăng giá của nhóm này lại không bền vững. Phần lớn thời gian, lĩnh vực kim loại quý đều bị lạm phát đánh bại.

NĂNG LƯỢNG, CHĂM SÓC SỨC KHỎE VÀ HÀNG TIÊU DÙNG THIẾT YẾU.

Lĩnh vực năng lượng có khuynh hướng có nhưng cú tăng và giảm đột ngột theo sự lên xuống của giá dầu, và độ biến động giá này liên quan đến lạm phát. Bạn có thể tăng mức độ hiện diện ở các cổ phiếu dầu khí bằng cách đầu tư vào một ETF như iShares U.S. Oil & Gas Explorers & Producers (IEO), đã tăng 38% từ đầu năm đến ngày 6/4/2022. Hoặc Energy Select Sector SPDR (XLE). Một vài cổ phiếu dàu khí có tỷ suất sinh lợi lớn trong danh mục IBD50 như Occidental Petroleum (OXY), tăng 95% trong năm nay.

So sánh thành tích của lĩnh vực dầu khí với SP500 trong năm nay, hoàn toàn phù hợp với kết quả trong quá khứ.

Bất chấp thành tích gần đây, nhưng Gaggar vẫn cho rằng nhóm hàng tiêu dùng thiết yếu là một khoản phòng ngừa lạm phát hiệu quả. “Hàng tiêu dùng thiết yếu có khuynh hướng giữ giá tốt trong bối cảnh lạm phát vì nhu cầu đối với hàng thiết yếu là không thay đổi”.

Các cổ phiếu chăm sóc sức khỏe cũng được kỳ vọng đánh bại lạm phát theo thời gian.

Vàng và kim loại quý, cũng được xem là nơi an toàn khi lạm phát. Vấn đề là chúng cực kỳ biến động.

REITs VÀ CÁC KHOẢN ĐẦU TƯ BẤT ĐỘNG SẢN.

Bất động sản, bao gồm các Equity REITs, cũng xứng đáng được chú ý khi lạm phát đang tăng. Equtiy REIT là các công ty sở hữu và điều hành các bất động sản có khả năng tạo ra thu nhập. Chúng ta không nên lầm làn với Mortgage REIT, tức các khoản đầu tư mua các chứng khoán được bảo đảm bằng các khoản thế chấp. Các Mortgage REIT cũng được kỳ vọng hoạt động tệ hơn.

Một Equity REITs tạo ra dòng tiền từ giá bất động sản hoặc cho thuê, có khuynh hướng tăng giá khi lạm phát. Một REIT chi trả hầu hết lợi nhuận cho cổ đông thông qua cổ tức để được ưu đãi thuế.

Một Equity REITs tạo ra dòng tiền từ giá bất động sản hoặc cho thuê, có khuynh hướng tăng giá khi lạm phát. Một REIT chi trả hầu hết lợi nhuận cho cổ đông thông qua cổ tức để được ưu đãi thuế.

Bạn có thể mua REIT như Public Storage (PSA), CubeSmart (CUBE), Sun Communities (SUI), Weyerhauser (WY), American Homes 4 Rent (AMH) and Extra Space Storage (EXR).

Hoặc bạn có thể tham gia vào các ETF khác như SPDR Real Estate ETF (XLRE), Vanguard Real Estate ETF (VNQ) or the iShares U.S. Real Estate ETF (IYR). Cả ba ETF này đều giảm giá vào đầu năm nhưng đang tăng trở lại, với tỷ suất sinh lợi từ đầu năm đến ngày 6/4/2022 là -4.5% đến -5.6%.

Một vài REITS cũng đang có điểm breakout trong danh sách của Nhật Báo IBD.

Mua một số bất động sản cũng có thể đánh bại được lạm phát. Nhưng nên nhớ rằng, giá bất động sản thương mại và nhà ở thường tăng khi lạm phát tăng, nhưng không phải là luôn luôn.

Greg Bassul, CEO của AXS Invesments, nói REITS và các chiến lược đầu tư thanh khoản khác có thể là khoản đầu tư tốt trong năm nay.

VÀNG VÀ HÀNG HÓA

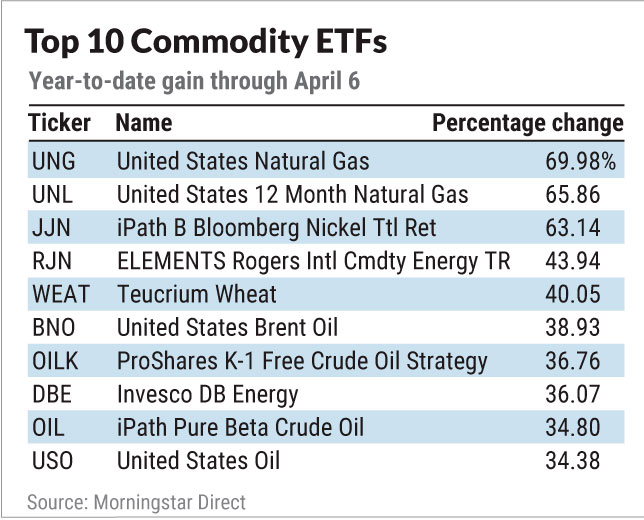

Vàng không chỉ là loại hàng hóa duy nhất cần được chú ý trong môi trường lạm phát. Hàng hóa nói chung cũng được hưởng lợi từ môi trường lạm phát. Hàng hóa gồm nguyên vật liệu thô- nhưn nông nghiệp, kim loại và vân vân-

Các nhà đầu tư dài hạn có thể tìm kiếm cơ hội thông qua các ETFs đầu tư vào vàng và các loại hàng hóa khác. Invesco Optimum Yield Diversified Commodity Strategy No K-1 (PDBC) được quản lý bởi một quỹ năng động 7 tỷ đôla, chuyên đầu tư vào các hàng hóa trên thị trường tương lai. Nó tập trung vào 14 loại hàng hóa được giao dịch nhiều nhất như năng lượng, kim loại quý, và lĩnh vực kim loại công ngiheepj, cũng như nông nghiệp. Nó đã tăng 20% từ đáy ngày 20 tháng 12 đến ngày 6/4/2022.

Các nhà đầu tư có thể tham gia vào một số các ETF hàng hóa tốt nhất và lớn nhất ở hình dưới. Một trong các lựa chọn khác là the S&P Gold Shares ETF (GLD), iShares Gold Trust (IAU) or the Aberdeen Standard Gold ETF (SGOL). Nhưng cần nhớ thành tích của vàng trong lạm phát là không bền vững.

Năm nay GLD tăng 12% khi Nga tấn công Ukraina. Cho đến bây giờ, nó đã tăng 5% từ đầu năm cho đến ngày 6/4/2022, trong khi SP500 giảm 6%.

CÁC KHOẢN ĐẦU TƯ DÀI HẠN VÀO TRÁI PHIẾU

Để làm giảm độ biến động của thị trường chứng khoán, các nhà đầu tư có thể tham gia vào các khoản đầu tư trái phiếu cố định được phòng ngừa lạm phát, ví dụ như U.S. Treasury Inflation Protected Securities (TIPS). Một ETF tốt là Schwab U.S. Tips (SCHP). Quỹ đầu tư 22 tỷ đôla này cung cấp nhiều loại TIPS bond, với mức phí hàng năm chỉ 0.05%. Nó đã giảm 5.5% từ đầu năm đến ngày 6/4/2022 nhưng đã chi trả cổ tức 2.76 USD/cổ phiếu.

“TIPS có thể bù đắp cho nhà đầu tư khi lạm phát tăng lên”– Ông Kevin Harper, CIO của Almanack Investment Partners nói. “

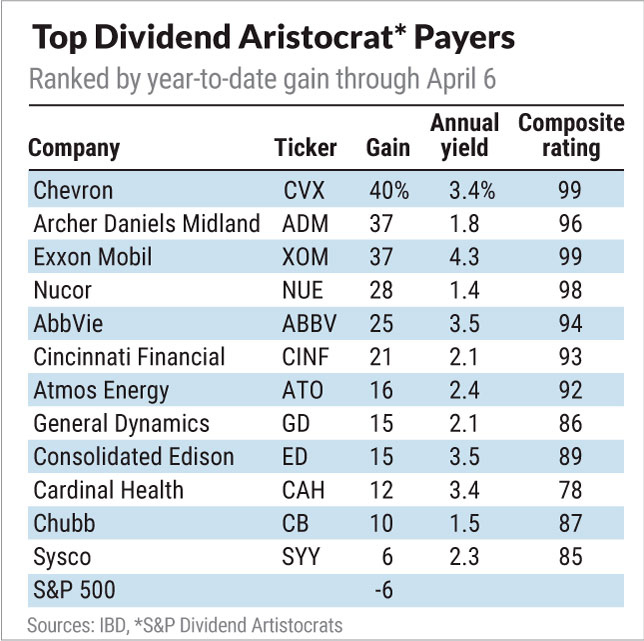

Các cổ phiếu cổ cổ tức cao cũng mang tới một dòng tiền thu nhập tốt. và chúng có thể gia tăng giá trị. Các cổ phiếu chi trả cổ tức cao là AT&T (T) nhưng công ty này đã giảm một nửa cổ tức vào ngày 4 tháng 2, thay vào đó là các công ty khác có cổ tức cao như IBM (IBM), Exxon (XOM) and Chevron (CVX).

Hãy kiểm tra các cổ phiếu có cổ tức cao trong thời gian gần đây có RS ít nhất 75, có thành tích tăng giá tốt cho đến ngày 6 tháng 4.

CỔ PHIẾU GIÁ TRỊ SO VỚI CỔ PHIẾU TĂNG TRƯỞNG

Các cổ phiếu giá trị và cổ phiếu tăng trưởng là chủ đề gây tranh cải trong suốt nhiều thập niên về liệu đâu là khoản đầu tư tốt nhất. Trong 20 năm từ đại suy thoái 2007-2009, thì các cổ phiếu giá trị đã chiến thắng vượt trội so với cổ phiếu tăng trưởng. Nhưng sau đó cổ phiếu tăng trưởng lại chiến thẳng cổ phiếu giá trị. Trong 10 năm gần đây, cho đến ngày 24 tháng 1, Wilshire U.S. Large-Cap Growth Index có khuynh hướng hoạt động tốt hơn so với Wilshire U.S. Large Cap Value Index, với tỷ suất sinh lợi tổng bao gồm tái đầu tư cổ tức là 382% so với 236% (tức cổ phiếu tăng trưởng tốt hơn).

Nhưng một năm trở lại đây, các cổ phiếu giá trị có khuynh hướng hoạt động tốt hơn cổ phiếu tăng trưởng, với Wilshire U.S. Large Cap Value Index tăng 18%, cao hơn mức tăng 9% của Wilshire U.S. Large-Cap Growth Index, tính từ cho đến ngày 24 tháng 1. Từ đầu năm cho đến ngày 7 tháng 4, the S&P 500 Value ETF (IVE) gần như đi ngang, trong khi the S&P 500 Growth ETF (IVW) thì âm -10%. Điều này cho thấy cổ phiếu giá trị đang tốt hơn các cổ phiếu tăng trưởng trong môi trường lạm phát. Các cổ phiếu giá trị có khuynh hương có dòng tiền hiện tại khỏe mạnh nên tăng trưởng chậm hơn, trong khi các cổ phiếu tăng trưởng đôi khi chẳng có dòng tiền ngày hôm nay nhưng được kỳ vọng sẽ có tốc độ tăng trưởng cao trong tương lai.

Trong thập kỹ gần đây, nhiều nhà đầu tư chẳng hề chú ý đến chỉ số P/E.

Các cổ phiếu giá trị cuối cùng cũng bước ra ánh sáng, và có thể hoạt động tốt hơn trong bối cảnh lạm phát cao, lãi suất tăng. Gaggar nói.

Giám đốc chiến lược đầu tư định lượng của Fidelity, Bà Denise Chisholm, nhìn thấy xu hướng các cổ phiếu dẫn dắt đang chuyển sang nhóm cổ phiếu giá trị, đặc biệt là ở nhóm năng lượng và tài chính. Bà giải thích rằng lạm phát đang cao hơn mức trung bình lịch sử là 3%. “Điều này khiến nhà đầu tư ưa thích các cổ phiếu tài chính và ít quan tâm cổ phiếu công nghệ.

Vì thế nếu bạn tin chúng ta đang bước vào môi trường lạm phát cao và kéo dài, bạn hãy chuyển khoản đầu tư của mình sang các cổ phiếu giá trị và các quỹ đầu tư giá trị. Bạn có thể thấy các ETF gái trị tốt nhất năm 2021 như iShares Core S&P 500 (IVV), Vanguard Value ETF (VTV) hoặc Avantis U.S. Small Cap Value (AVUV).

CÁC CỔ PHIẾU TÀI CHÍNH

Các cổ phiếu tài chính cũng mang tới một tấm đệm để chiến đấu với lạm phát. Ngân hàng có khuynh hướng hưởng lợi từ lạm phát cho tới khi FED tăng lãi suất, sự tăng lên của lãi suất giuýp ngâ nhàng tăng lợi nhuận.

Các cổ phiếu tài chính, giống như hầu hết các cổ phiếu giá trị đề có mức lãi tốt, khi lạm phát cao hơn mức trung bình. Các cổ phiếu tài chính là lĩnh vực ít đắt giá nhất vào cuối năm 2021 tính theo P/E. Tuy nhiên, các cổ phiếu tài chính đang gặp khó khăn trong thời gian gần đây khi đường cong lợi suất bắt đầu sụt giảm.

Các ETF đầu tư vào ngân hàng như include Invesco KBW Bank (KBWB) hoặc S&P Regional Banking ETF (KRE).

Hoặc bạn có thể đầu tư vào một số cổ phiếu tài chính có điểm breakout theo Nhật Báo IBD.

Danh sách IBD gồm các cổ phiếu tốt nhất trong lĩnh vực dầu khí, chăm sóc sức khỏe, bất động sản và cổ phiếu hàng hóa như

CF Industries (CF), Matador Resources (MTDR), Regeneron Pharmaceuticals (REGN) and Rexford Industrial Realty (REXR).

Follow Michael Molinski onTwitter @IMmolinski

Trương Minh Huy lược dịch từ Nhật Báo IBD