Chưa có sản phẩm trong giỏ hàng.

BLOG CỦA ELI

Jesse Stine sử dụng đường ma thuật MA50 ngày và MA200 ngày như thế nào?

Đường trung bình động 50 Ngày (MA 50 ngày) Hoặc 10 Tuần (MA 10 tuần) Trong Xu Hướng Tăng Đuổi Kịp Nền Giá

Điểm mua an toàn nhất là đường MA 50 ngày hay MA 10 tuần. Sau một hoặc hai tháng tăng giá, hầu hết các cổ phiếu mạnh nhất đơn giản là sẽ hết năng lượng. Nhiều cổ phiếu sẽ nghỉ ngơi để xây nền giá cho đến khi đường MA 50 ngày bắt kịp nền giá. Nếu cố phiếu đã tăng mạnh và giao dịch nằm cách quá xa các đường trung bình động, có khả năng nó sẽ giảm mạnh cho đến khi gặp đường MA 50 ngày hoặc MA 10 tuần đang tăng lên.

Mặc dù tôi thích sử dụng đường MA 10 tuần trên biểu đồ tuần hơn là đường MA 50 ngày trên biểu đồ ngày (ND: mặc dù chúng tương đương nhau), nhưng cả hai đường đều cho ta góc nhìn với tỷ lệ lợi nhuận/rủi ro tuyệt vời. Cần nhớ là mặc dù MA 10 tuần tương đương với MA 50 ngày, nhưng hai đường trung bình động này thường vẫn có sự chênh lệch đôi chút. Mua ở một trong hai đường trung bình động này khi nó tăng lên và đi vào nền giá vững chắc là điểm mua có rủi ro thấp. Bạn sẽ có sự an toàn của nền giá kết hợp với đường trung bình động để loại bỏ đáng kể rủi ro.

Nhiều nhà giao dịch sẽ đặt điểm dừng lỗ tại MA 50 ngày. Để có ít hành khách nhất trên tàu, công việc của nhà tạo lập và nhà đầu tư tổ chức là đẩy giá cổ phiếu xuống dưới đường MA 50 ngày để bắt các nhà giao dịch thoát khỏi vị thế cổ phiếu. Vì lý do này, chúng ta thường thấy các cổ phiếu mạnh “bị đạp xuống dưới” 5% – 10% so với đường MA 50 ngày trong vài ngày trước khi quay trở lại xu hướng tăng. Nếu cổ phiếu của bạn nằm dưới đường MA 50 ngày trong hơn 1 hoặc 2 tuần, thì nhiều khả năng nó là “đồ rởm”.

Hãy nhớ quy tắc sau: tất cả các cổ phiếu đà tăng trưởng đều “ghé thăm” đường MA 50 ngày hoặc đường MA 10 tuần trong vài tháng sau điểm phá vỡ. Nếu cổ phiếu của bạn nằm cao hơn 50% so với đường MA 50 ngày trong vài tháng sau điểm phá vỡ, chắc chắc ít lâu sau, bạn có thể mua cổ phiếu này với rẻ hơn rất nhiều sau đó. Trong tình huống tệ nhất, bạn có thể mua nó trở lại ở gần mức hiện nay khi đường trung bình động 50 ngày đuổi kịp trong tầm một tháng hoặc tương đương.

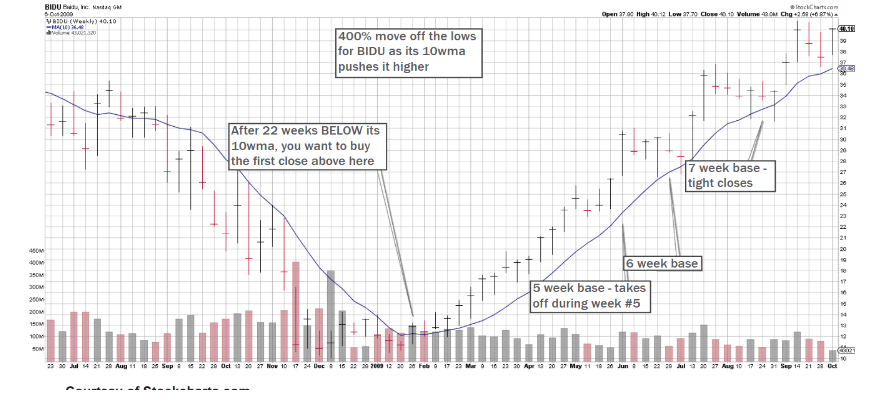

BIDU là một cổ phiếu mà tôi chưa bao giờ dám mua vì có rủi ro cao do tôi cho rằng nó “bị định giá quá cao”. Tuy nhiên, cổ phiếu chết tiệt này liên tục chứng minh tôi sai. Vào năm 2009, đường MA 10 tuần của nó đã vài lần bắt kịp nền giá và tạo tín hiệu kích hoạt sóng tăng mạnh.

Đường Trung Bình Động 200 Ngày Và Trung Bình Động 20 Hoặc 30 Tuần.

Hầu hết các cổ phiếu chiến thắng lớn trong dài hạn cuối cùng đều phải “ghé thăm” hoặc chạm vào đường trung bình động 200 ngày, trung bình động 20 tuần hoặc trung bình động 30 tuần. Nếu bắt các sóng ngắn hạn, chúng ta không cần phải để ý tới tình huống này, nhưng nếu bạn tham gia cuộc chơi dài hạn, thì việc giá chạm vào các đường trung bình động dài hạn này là cơ hội để mua tuyệt vời với rủi ro thấp hoặc bổ sung thêm vị thế.

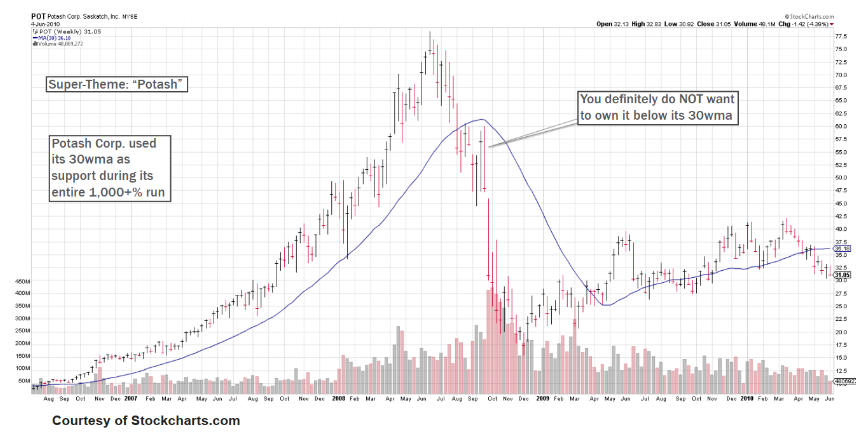

“Potash” là “câu chuyện siêu hạng” vào năm 2007 và năm 2008. Mọi công ty dính đến potash đều chạy theo sóng. Trong đó Potash Corp. là công ty tôi ưa thích. Đường MA 30 tuần trở thành hỗ trợ tuyệt vời trong suốt hành trình tăng giá của nó.

ĐẦU TƯ MẠNH VÀO MÙA XUÂN

Thị trường có nhiều chu kỳ và nhiều cá tính. Có nhiều tháng trời, thậm chí là nhiều năm, tìm đến mờ mắt mà ta chẳng thấy cơ hội nào béo bở. Trong những mùa đông lạnh lẽo kéo dài, nhiều nhà giao dịch rời bỏ thị trường và không bao giờ trở lại. Hầu hết các nhà giao dịch cố gắng chiến đấu và mất tinh thần trước sự tàn khốc của thị trường. Họ thấy danh mục của mình tan nát bởi hàng ngàn vết cắt. Nhưng những nhà giao dịch giỏi nhất lại biết tránh mùa đông khắc nghiệt để tìm cách cải thiện đời sống và chuẩn bị cho sự nghiệp giao dịch tương lai.

Chắc chắn sau khi thủy triều xuống, nó sẽ lên trở lại. Giống như mặt trời lặn rồi lại mọc. Giống khi một ai đó chết đi, thì lại có người sinh ra.

Giống như khi mùa đông đóng băng thời kỳ đầu tư tưởng chừng không bao giờ kết thúc, thì hãy nhìn xem, mùa xuân ấm áp và tươi đẹp bất ngờ xuất hiện mà không một lời báo hiệu. Thường trong những ngày xuân đầu tiên của chu kỳ thị trường, ta có thể kiếm được những khoản lãi vô cùng lớn dễ như ăn kẹo. Đây là khoảng thời gian hiếm hoi trong chu kỳ thị trường khi chỉ cần lướt xem biểu đồ chừng một giờ, ta có thể tìm ra hơn chục cổ phiếu mà chắc chắn ta có thể ăn bằng lần.

Mấu chốt của vấn đề là ở đây: Hàng ngàn giờ nghiên cứu, chuẩn bị, và chăm chỉ chúng ta bỏ vào đầu tư chính là vì thời khắc này. Sự kiên nhẫn và kỷ luật mà chúng ta tích lũy trong giai đoạn mùa thu và mùa đông của chu kỳ thị trường cuối cùng sẽ được tưởng thưởng… bằng món quà hết sức lớn lao. Tất cả sự hy sinh và mọi nỗ lực chúng ta bỏ vào quá trình giao dịch là vì một lý do:

ĐỂ CHÚNG TA LUÔN TRONG TÂM THẾ SẴN SÀNG, NHẠY BÉN, VỮNG VÀNG VỀ MẶT TÂM LÝ, VÀ HOÀN TOÀN TỰ TIN NHẰM TẬN DỤNG NHỮNG THỜI KHẮC ĐẦU TIÊN CỦA MÙA XUÂN KHI CHÚNG XUẤT HIỆN VÀO LÚC TA ÍT KỲ VỌNG NHẤT.

Tôi cho rằng những thời khắc đầu xuân như vậy xuất hiện với xác suất chưa tới 10%. Nếu bạn chỉ cần đầu tư đúng vào những khoảnh khắc ngắn ngủi đó và hoàn toàn không làm gì trong 90% thời gian còn lại, bạn sẽ trở thành nhà đầu tư tầm cỡ thế giới.

Vấn đề là tôi liên tục nhìn thấy ngay cả khi nhà đầu tư nhận thấy bình minh của mùa xuân mới, họ lại tiếp tục đầu tư theo lối mòn trước nay. Họ không “tận dụng thời cơ”. Họ không thấu hiểu những cơ hội ngắn ngủi như vậy hiếm có và “bước ngoặt cuộc đời” ra sao. Ví dụ, Tony Loton (biên tập của tôi) đã đứng ngoài cuộc chơi và nhận ra cơ hội đầu xuân của thị trường tăng giá mới vào đầu xuân năm 2009. Anh ấy đã biết cách chớp lấy cơ hội ngắn ngủi đó và đầu tư mạnh tay hơn hẳn so với những lúc khác của thị trường. Nỗ lực được đền đáp, anh được tưởng thưởng với tỷ suất sinh lợi danh mục 3,000%.

Vì thế, khi mọi thứ dường như không có vẻ gì là tốt và các siêu cổ phiếu chưa thiết lập tín hiệu, đừng chấp nhận rủi ro trên bất cứ đồng vốn nào. Hãy cố gắng ý thức tình hình hiện có và đứng ngoài cho đến khi thời cơ chín muồi. Trong những giai đoạn mùa đông, hãy nhớ câu châm ngôn cũ: “Tiền mặt là vua” và “Tiền cũng là một vị thế”.

Cuối cùng, khi mọi thứ trở nên tốt hơn và bạn bắt đầu nhìn thấy cơ hội “để đời” cực khủng, bạn phải cày sâu cuốc bẫm hơn hẳn từ trước đến nay và tự tin đánh bất cứ cú bóng nào ném từ mọi hướng về phía mình. Những cơ hội như vậy không bao giờ tồn tại quá lâu, vì thế, hãy biết cách tận dụng từng cơ hội.

ĐỪNG TẬP TRUNG VÀO THỊ TRƯỜNG CHUNG

Một khi mọi thứ đã được thiết lập đúng như ý bạn, đừng lãng phí thời gian lo lắng về thị trường chung. Tôi có một người bạn liên tục phán đoán về xu hướng thị trường chung: “S&P500 sẽ đạt mốc 1,250 trước khi lên 1,300”, “S&P500 sẽ lên mức 1,400 sau chỉnh về 1,300, lên lại 1,450 trước khi sụp đổ” hoặc “thị trường hiện tại diễn ra hệt như năm 1997…do đó chúng sẽ tăng hơn 40%.” Tất cả những bình luận như vậy diễn ra trong một tuần!

Tôi cũng xin nói thêm là hiện tại, bạn tôi tập trung nhiều hơn vào sự kiên nhẫn và vào các cổ phiếu cụ thể. Nhờ vậy mà anh ấy đang thu được kết quả vô cùng xuất sắc.

Vấn đề là những niềm tin như trên về thị trường chung thường liên tục rũ bỏ chúng ta ra khỏi các cổ phiếu tốt nhất. Tôi biết một vài nhà đầu tư dành 90% thời gian để dự đoán thị trường chung, và 10% thời gian còn lại để tìm các siêu cổ phiếu. Tôi không nói quá đâu, nhưng đây đã, đang và sẽ là công thức để hứng chịu thất bại đấy.

Tỷ lệ đúng là chỉ dành 3% thời gian để tìm hiểu thị trường chung, và 97% thời gian để tìm kiếm siêu cổ phiếu.

Như tôi đã trình bày chi tiết trong Phụ Lục A: “Những Điểm Uốn Chính Của Thị Trường”, có những trường hợp hiếm hoi tỷ lệ lợi nhuận/rủi ro của thị trường chung cực kỳ chống lại bạn. Rất thường xuyên, tại chính xác các điểm uốn quan trọng này (thường là trước đó một chút), những Siêu cổ phiếu của bạn cũng sẽ phát ra tín hiệu bán chủ chốt rất quan trọng. Đây là những thời điểm ngoại lệ mà lời khuyên tốt nhất là thoát khỏi cổ phiếu của mình bất kể điều kiện kỹ thuật riêng lẻ của từng cổ phiếu ra sao. Nhưng xin nhắc đi nhắc lại rằng khả năng cao các cổ phiếu của bạn sẽ hát chung một giai điệu, cùng nhau phát ra tín hiệu bán ra rõ ràng.

Nhưng trong phần lớn thời gian, tôi cầu xin bạn đừng dành thời gian để lo lắng về thị trường chung. Hãy để cho siêu cổ phiếu của bạn làm tất cả những gì nó phải làm. Lo lắng về thị trường chung sẽ làm giảm mức độ hạnh phúc chung của bạn và sẽ phá hoại khả năng giao dịch những cổ phiếu tốt nhất theo khả năng tốt nhất của bạn. Nếu thị trường chung sụp đổ khiến điểm bán của bạn được kích hoạt, thì hẵng hành động. Ít nhất là bạn không cần lãng phí cuộc sống của mình để lo lắng về các tình huống thị trường chung.

LỜ ĐI CÁC BIẾN ĐỘNG HẰNG NGÀY CỦA TÀI KHOẢN

Theo dõi số dư tài khoản hàng ngày sẽ khiến bạn thêm kiệt sức và mệt mỏi. Ngồi xem các con số nhảy lên nhảy xuống mỗi ngày sẽ khiến bạn thoát ra quá sớm các vị thế rất sinh lợi. Tôi bảo đảm điều đó. Trong lần tôi thu được lợi nhuận khủng nhất, tôi chỉ kiểm tra giá trị tài khoản khi tôi tin rằng nó đã vượt qua ngưỡng 7 con số (triệu đô). Phần lớn thời gian còn lại, tôi đơn giản là ôm chặt cổ phiếu và tận hưởng cuộc sống.