TTCK Thế giới

Chứng khoán Mỹ tăng nhẹ trước cuộc họp FOMC, Nasdaq giành lại MA200 ngày

Thị trường chứng khoán Mỹ đã kết thúc một tháng bán tháo mạnh mẽ với mức tăng khiêm tốn vào thứ Ba. Cổ phiếu tăng trưởng vẫn cho thấy nhịp đập yếu hơn so với các cổ phiếu giá trị.

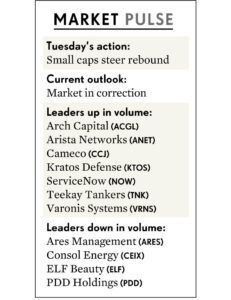

Russell 2000 tăng 0.9%, vượt mức tăng gần 0.7% của S&P 500 và 0.5% của Nasdaq Composite.

Russell 2000 tăng 0.9%, vượt mức tăng gần 0.7% của S&P 500 và 0.5% của Nasdaq Composite.

Trong khi đó, Nasdaq đã tăng cao hơn trong ba phiên liên tiếp để đóng cửa trên đường trung bình động MA 200 ngày lần đầu tiên trong bốn phiên.

Quỹ tín thác Invesco QQQ (QQQ) theo dõi Nasdaq 100, tăng 0.5%, cũng tăng trong ba ngày liên tiếp. Nhưng nó đã giữ nguyên trên mức kỹ thuật dài hạn trong suốt đợt bán tháo hiện tại của thị trường chứng khoán.

Diễn Biến Thị Trường Chứng Khoán Hôm Nay

Cổ phiếu tăng trưởng rõ ràng đã hoạt động kém hơn cổ phiếu giá trị vào thứ Ba.

Quỹ giao dịch trao đổi iShares Russell 1000 Growth (IWF) tăng 0.4%, kém hơn mức tăng 0.9% của iShares Russell 1000 Value (IWD). Tuy nhiên, hiện tại, IWF có Relative Strength Rating (RS) 12 tháng mạnh hơn, đạt 86 so với 51 của IWD.

Tuy nhiên, khi nói đến RS Rating 3 tháng, hiển thị trong bảng Technicals cho mỗi cổ phiếu và ETF của dịch vụ MarketSmith, cả hai quỹ đều là những kẻ tụt hậu. RS Rating 3 tháng của IWF là 57, chỉ cao hơn một chút so với 45 của IWD.

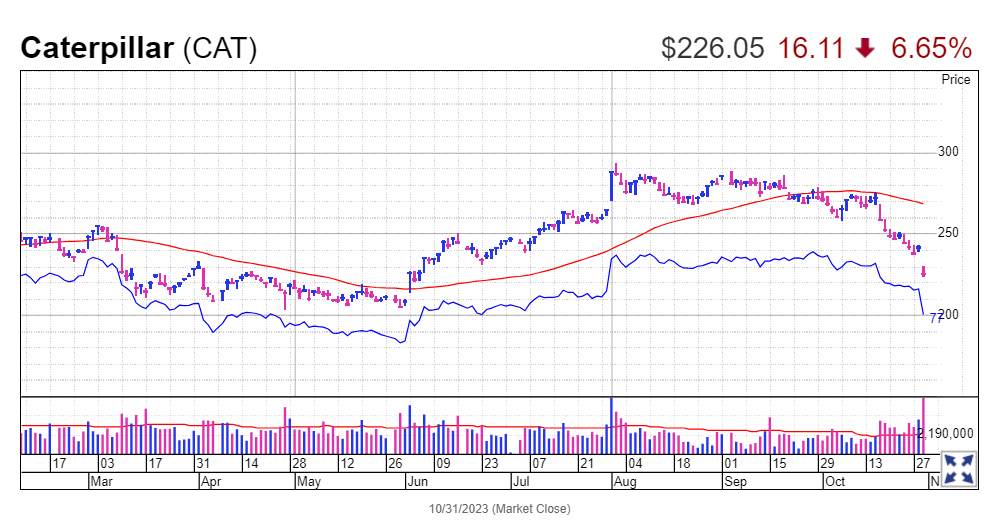

Chỉ số bình quân công nghiệp Dow Jones cũng tụt hậu, giống như những gì nó đã làm trong hầu hết cả năm nay. Chỉ số blue chip này chỉ tăng được 0.4%. Caterpillar (CAT) đã bị ảnh hưởng nặng nề sau báo cáo quý ba bao gồm triển vọng yếu. Mức giảm 16.11 điểm, tương đương 6.7%, xuống 226.05 điểm với khối lượng giao dịch lớn đã gây ra ảnh hưởng tiêu cực lên chỉ số Dow Jones

CAT không chỉ thực hiện một chuyến khứ hồi (round trip) khó chịu với mức tăng 17% từ điểm phá vỡ 250.89 của mô hình Chiếc Cốc Tay Cầm kéo dài năm tháng. Tập đoàn thiết bị xây dựng, khai thác và dầu mỏ đã giảm xuống dưới đường MA200 ngày, một dấu hiệu cho thấy xu hướng tăng dài hạn của nó đang gặp nguy hiểm.

Trong khi đó, lợi suất trái phiếu kho bạc Mỹ đã ổn định ở mức 4.87%, theo dữ liệu của CBOE

Khối lượng giao dịch tăng nhẹ trên cả hai sàn giao dịch chứng khoán so với thứ Hai. Độ rộng thị trường là tích cực. Dữ liệu ban đầu cho thấy các cổ phiếu tăng giá vượt trội hơn các cổ phiếu giảm giá với tỷ lệ hơn 3-2 trên Nasdaq và gần 7-3 trên Sàn giao dịch chứng khoán New York.

Tháng 10 đỏ máu

Kết quả hàng tháng của thị trường chứng khoán có thể khiến ngay cả nhà đầu tư lạc quan nhất cũng cảm thấy rùng rợn.

Chỉ số Nasdaq composite đã giảm lần thứ ba liên tiếp. Mức giảm 2.8% trong tháng 10 xuống 12,851 điểm đã đưa chỉ số hàng đầu dành cho cổ phiếu tăng trưởng giảm 21% so với mức cao nhất mọi thời đại là 16,212 điểm.

Tình hình này cho thấy nỗ lực của Nasdaq chỉ là cố gắng thu hẹp sự thua lỗ của năm 2022 mà thôi, chứ chưa phải thị trường bò tót thực sự.

Ở những nơi khác, S&P 500 giảm 2.2% trong tháng 10 — tương đối tốt hơn so với Nasdaq và mức giảm 6.9% của Russell 2000. Thật vậy, Russell có nguy cơ giảm xuống đáy tháng 10 năm 2020.

Những điều cần chú ý vào thứ Tư

Khảo sát FedWatch của CME vào thứ ba cho thấy khả năng tăng lãi suất là 0% khi Cục Dự trữ Liên bang kết thúc cuộc họp hai ngày vào thứ tư. Trên thực tế, khảo sát này đã đi xa hơn khi cho thấy xác suất 3% rằng ngân hàng trung ương sẽ cắt giảm lãi suất ngắn hạn khoảng 0.25%, hiện đang trong phạm vi mục tiêu 5.25% – 5.5%.

Ngoài những gì Chủ tịch Cục Dự trữ Liên bang Jerome Powell nói vào thứ tư, thị trường chứng khoán sẽ theo dõi chặt chẽ kết quả của một đợt đấu giá trái phiếu kho bạc Mỹ với thời hạn khác nhau khác. Các báo cáo tin tức lưu ý rằng hơn 113 tỷ USD trái phiếu chính phủ các loại sẽ được bán. Một đợt đấu giá kém có thể khiến lãi suất tăng cao hơn, gây tổn hại cho cổ phiếu.

Sự gia tăng mạnh mẽ trong lợi suất trái phiếu chính phủ dài hạn của Mỹ đã làm giảm bớt sự nhiệt tình đối với cổ phiếu trong những tháng gần đây. 3 tháng trước, lợi suất trái phiếu kho bạc kỳ hạn 10 năm là 3.95%. Nhưng trong tháng 10, lợi suất kỳ hạn 10 năm gần như đóng cửa trên 5%.

Có tiếp tục rút khỏi trái phiếu kho bạc của Mỹ không?

Hiệu ứng rút khỏi trái phiếu kho bạc Mỹ chắc chắn đã không giúp ích cho cổ phiếu.

Thị trường chứng khoán dường như đang gửi thông điệp rằng lãi suất cao hơn có thể đóng vai trò như một cơn gió ngược mạnh đối với tăng trưởng kinh tế trong tương lai. Chắc chắn, việc mua lại cổ phiếu của doanh nghiệp, một nguồn cầu lớn được tạo ra trên thị trường chứng khoán, đã trở nên đắt đỏ hơn. Và chi phí vay cao hơn có thể làm giảm biên lợi nhuận trên nhiều ngành công nghiệp.

Liz Ann Sonders, chiến lược gia đầu tư trưởng tại Charles Schwab, lưu ý rằng các nhà đầu tư muốn thấy dấu hiệu của sự phục hồi mạnh mẽ hơn về tăng trưởng doanh thu trong quý gần đây nhất. Nhưng từ quan điểm của cô ấy, cho đến nay vẫn chưa có trường hợp nào như vậy.

Sonders cũng cho rằng chìa khóa để kết thúc đợt điều chỉnh thị trường chứng khoán hiện tại nằm ở việc cải thiện độ rộng của thị trường chứng khoán.

Tính đến phiên giao dịch thứ Ba, có ít hơn trong số 33 nhóm ngành thị trường của IBD cho thấy mức tăng hai chữ số kể từ ngày 1 tháng 1 so với trong sáu tháng đầu năm.