Phân tích Doanh Nghiệp

SZC: Dòng tiền hơn 1,000 tỷ mỗi năm dự án khu dân cư Hữu Phước, khu đô thị Châu Đức và khu công nghiệp Châu Đức sẽ giúp công ty vượt khó khăn

Mặc dù đối mặt với những thách thức từ các chính sách thuế quan có thể làm chậm lại tiến độ cho thuê KCN và tăng trưởng giá, Sonadezi Châu Đức (SZC) vẫn sở hữu những lợi thế vững chắc về quỹ đất lớn, vị trí đắc địa và hạ tầng kết nối tốt. Sự hỗ trợ từ mảng bất động sản nhà ở và dòng tiền ổn định từ KCN sẽ giúp SZC duy trì hiệu quả kinh doanh. Quan điểm của cả Vietcap và BVSC đều cho thấy SZC vẫn có tiềm năng tăng trưởng trong trung và dài hạn, dù cần theo dõi sát sao diễn biến của dòng vốn FDI và chính sách thương mại toàn cầu.

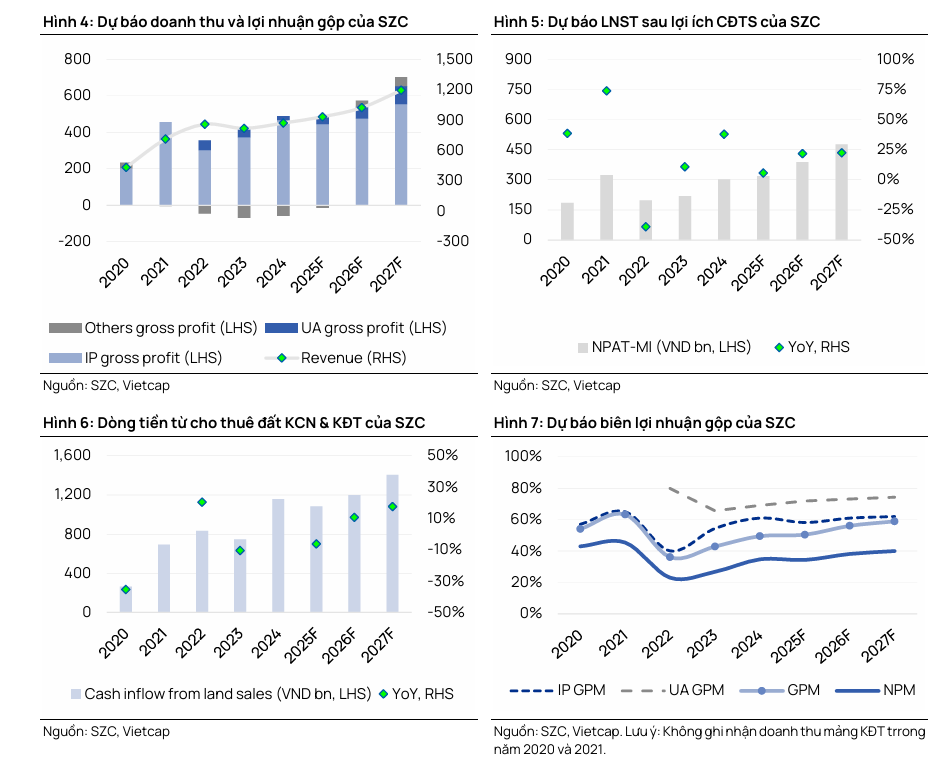

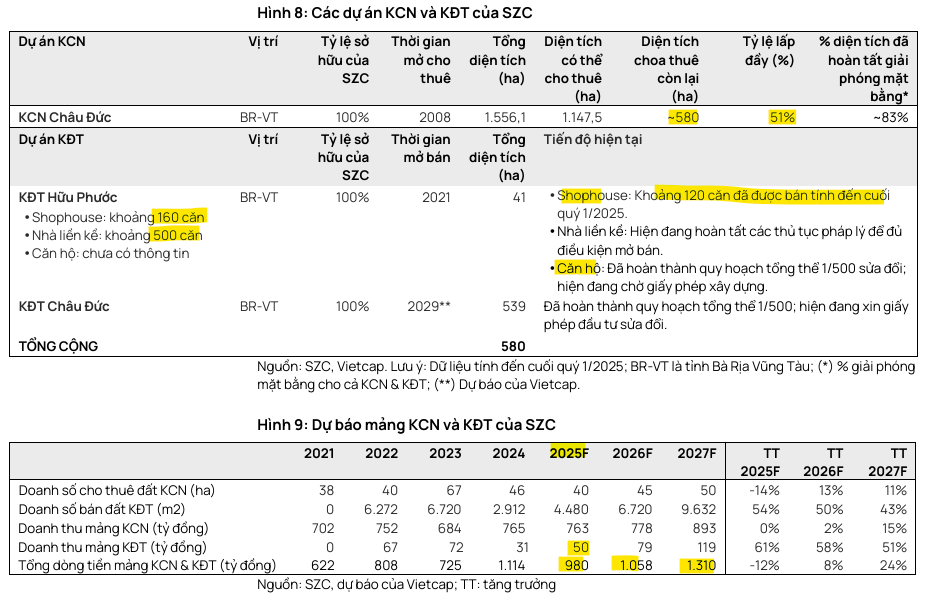

🏭Dòng tiền ổn định từ KCN giúp duy trì hiệu quả: Dự kiến đạt trung bình 1,100 tỷ đồng/năm trong 2025–2027 nhờ giá thuê tăng 5%/năm và hạ tầng tốt.

🏭BĐS nhà ở là bệ đỡ tăng trưởng ngắn hạn: KĐT Hữu Phước dự kiến chiếm 7–10% lợi nhuận gộp năm 2025–2026. Dự án Hữu Phước giai đoạn 2 và KĐT phía Bắc giúp củng cố quỹ đất dài hạn.

🏭 Các CTCK vẫn giữ khuyến nghị tích cực dù điều chỉnh dự báo

-

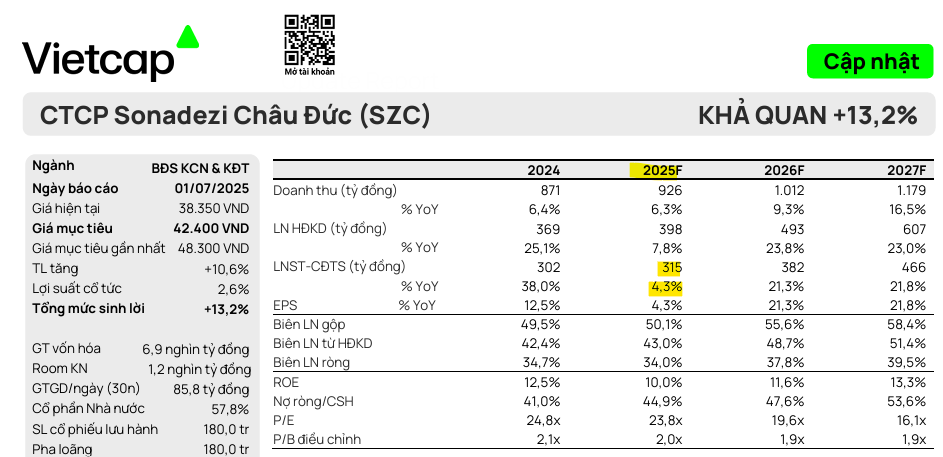

- Vietcap: Giá mục tiêu 42.400 đồng/cp, LNST 2025 dự báo 315 tỷ (+4% YoY).

- BVSC: Giá mục tiêu 41.862 đồng/cp, LNST dự báo 270 tỷ (–11% YoY).

Quan điểm của Vietcap: Dòng tiền KCN ổn định, BĐS nhà ở hỗ trợ tăng trưởng

Vietcap (1.7.2025) đã điều chỉnh giảm 12% giá mục tiêu đối với SZC xuống 42,400 đồng/cổ phiếu và duy trì khuyến nghị KHẢ QUAN. Sự điều chỉnh này chủ yếu phản ánh việc giảm các giả định về doanh số cho thuê đất KCN và tăng trưởng giá cho thuê trung bình trong giai đoạn 2025-2028, do những thách thức tiềm ẩn từ thông báo thuế đối ứng của Mỹ.

Vietcap điều chỉnh giảm 26%/34% dự báo LNST sau lợi ích cổ đông thiểu số các năm 2025/2026, chủ yếu do giảm dự phóng doanh thu mảng KCN & KĐT và giả định biên lợi nhuận gộp thấp hơn cho mảng KCN.

Dự báo LNST sau lợi ích cổ đông thiểu số năm 2025 sẽ tăng 4% YoY lên 315 tỷ đồng, được thúc đẩy bởi tăng bàn giao đất KĐT tại KĐT Hữu Phước và triển vọng cải thiện cho các mảng BOT, sân golf. Doanh thu KCN dự kiến đi ngang do giá cho thuê trung bình tăng bù đắp cho lượng bàn giao đất KCN giảm.

- Dòng tiền KCN ổn định: Dòng tiền từ mảng KCN dự kiến đạt trung bình 1,100 tỷ đồng/năm trong giai đoạn 2025–2027 (tăng từ 1,060 tỷ đồng năm 2024). Điều này được hỗ trợ bởi dự báo giá cho thuê trung bình tăng 5%/năm nhờ tốc độ phát triển hạ tầng và giá cho thuê cạnh tranh.

- BĐS nhà ở và thu phí hỗ trợ: Mảng BĐS nhà ở (KĐT Hữu Phước) dự kiến ghi nhận tăng trưởng mạnh mẽ, đóng góp 7%/10% vào tổng lợi nhuận gộp trong 2025/2026. Hoạt động tái thu phí BOT 768 từ tháng 4/2025 và cải thiện KQKD sân golf cũng sẽ hỗ trợ lợi nhuận.

- Lợi thế hạ tầng và quỹ đất: SZC được hưởng lợi từ các dự án cơ sở hạ tầng lớn như cụm cảng Cái Mép, Sân bay Quốc tế Long Thành và Cao tốc Biên Hòa – Vũng Tàu. SZC đã giải phóng mặt bằng khoảng 83% trên tổng quỹ đất khoảng 2,300 ha.

So sánh với quan điểm của BVSC: Thận trọng ngắn hạn, lạc quan trung dài hạn

BVSC (26.5.2025) duy trì khuyến nghị OUTPERFORM (Vượt trội) với giá mục tiêu 41,862 đồng/cổ phiếu, điều chỉnh giảm 19.6% so với giá mục tiêu cũ do ảnh hưởng của thuế quan.

Trên đồ thị, RS của SZC là 45, hoạt động trung bình trên thị trường. Elibook Team có quan điểm trung lập với ngành BĐS KCN kể từ khi có trade war vào tháng 4.2025

Cổ phiếu SZC đang hiệu chỉnh về tìm hỗ trợ ở vùng EMA 21 ngày và MA50 ngày trong thời gian tới. SZC có thể mất thêm nhiều thời gian để tích luỹ xây nền giá mới ở đây.