TTCK Thế giới

“Chim Hoàng Yến” ở Cuối Chu Kỳ: Chênh lệch Lợi suất 30 năm/10 năm Đang Nói Cho Chúng ta Điều Gì

Tại sao chênh lệch lợi suất trái phiếu kỳ hạn 30 năm–10 năm lại là cảnh báo rõ ràng về cuối chu kỳ

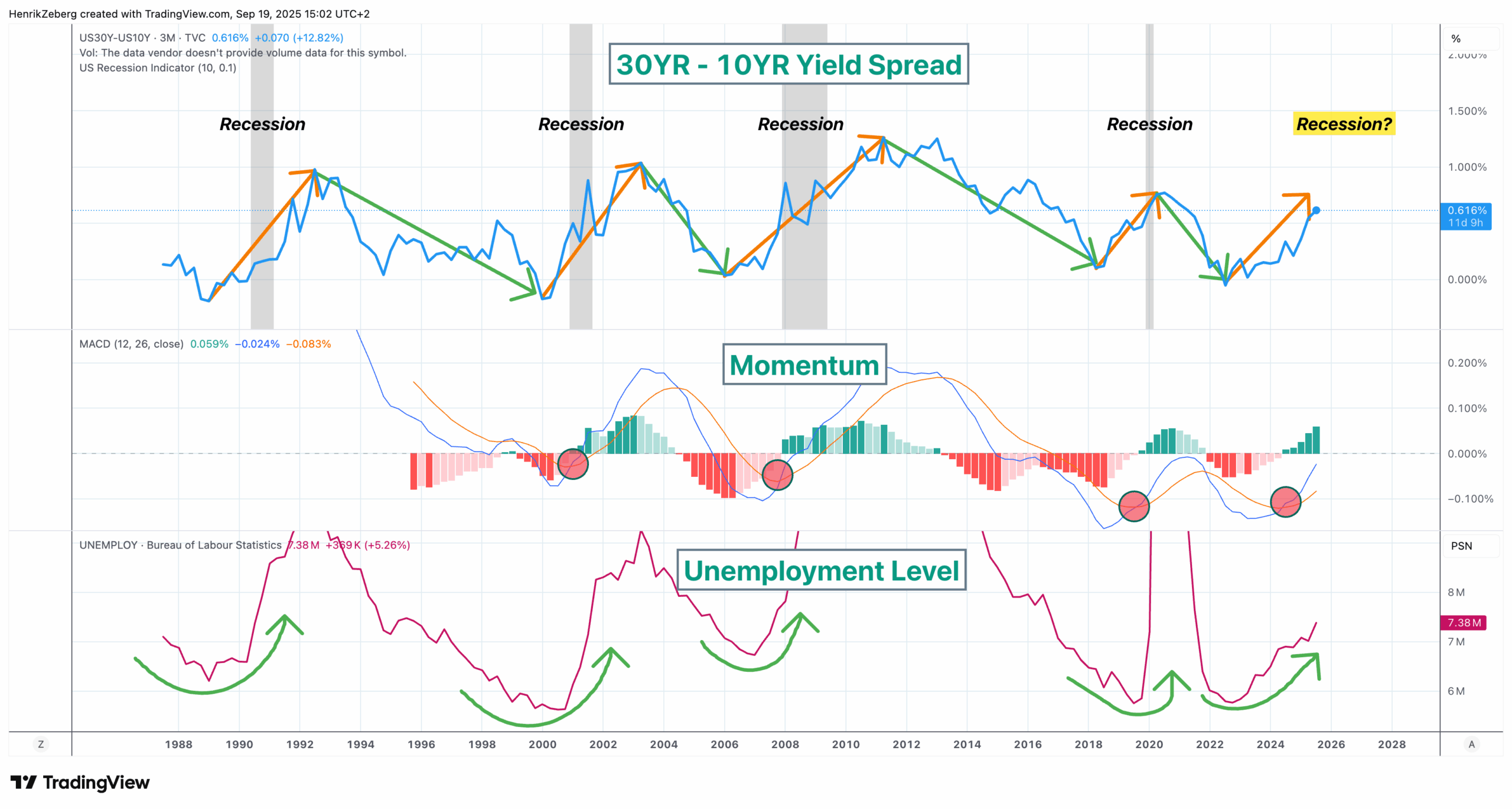

Chênh lệch lợi suất 30 năm–10 năm cảnh báo suy thoái: Sau thời gian dài đảo ngược, chênh lệch này đang tăng mạnh – một mô hình từng xuất hiện trước mọi cuộc suy thoái lớn trong 40 năm qua. Kết hợp với tỷ lệ thất nghiệp gia tăng và động lượng MACD chuyển sang dương, đây là tín hiệu rõ ràng của giai đoạn cuối chu kỳ kinh tế Mỹ.

- Áp lực tài khóa và lạm phát đẩy lợi suất dài hạn lên cao: Thâm hụt ngân sách dai dẳng (~6.5% GDP), phát hành trái phiếu dài hạn ồ ạt và lo ngại lạm phát khiến nhà đầu tư yêu cầu mức lợi suất cao hơn. Điều này làm dốc lên phần cuối của đường cong lợi suất, khuếch đại rủi ro suy thoái.

Thị trường định vị rủi ro cao, dễ xảy ra “short squeez”: Các quỹ đầu cơ đang đặt cược lớn vào việc lợi suất dài hạn giảm. Nếu kinh tế suy yếu bất ngờ, nhu cầu trái phiếu tăng sẽ khiến các vị thế bán khống bị ép đóng, làm lợi suất biến động mạnh hơn và đường cong càng dốc.

Thị trường tài chính từ lâu đã coi độ dốc của đường cong lợi suất – chênh lệch giữa lợi suất trái phiếu dài hạn và ngắn hạn – là một tín hiệu mạnh mẽ về sức khỏe của nền kinh tế. Một đường cong có độ dốc dương, trong đó lãi suất trái phiếu kho bạc ngắn hạn thấp hơn lãi suất dài hạn, thường phản ánh kỳ vọng về tăng trưởng và lạm phát ổn định. Ngược lại, một đường cong đảo ngược hoặc dốc bất thường thường cảnh báo về sự bất ổn kinh tế sắp xảy ra. Ngân hàng Dự trữ Liên bang Hoa Kỳ tại New York lưu ý rằng chênh lệch kỳ hạn giữa lãi suất trái phiếu kho bạc kỳ hạn 10 năm và 3 tháng được sử dụng để tính toán khả năng suy thoái vì đường cong lợi suất theo truyền thống đã vượt trội hơn các chỉ số tài chính và kinh tế vĩ mô khác trong việc dự đoán suy thoái từ hai đến sáu quý tới. Nói cách khác, đường cong lợi suất không chỉ là sự tò mò đối với các nhà giao dịch trái phiếu – mà còn là thước đo định lượng về điều kiện kinh tế trong tương lai.

Hầu hết các bình luận đều tập trung vào phân khúc 2 năm/10 năm của đường cong vốn được theo dõi rộng rãi, nhưng những diễn biến gần đây làm nổi bật tầm quan trọng của phần cuối rất dài. Cụ thể, chênh lệch giữa lợi suất trái phiếu kho bạc kỳ hạn 30 năm và 10 năm (chênh lệch 30 năm–10 năm) đã tăng mạnh sau một thời gian dài đảo ngược. Trong lịch sử, những đợt tăng dốc như vậy chỉ xảy ra vào đêm trước của suy thoái. Cùng với sự tăng dốc bất thường này, chúng ta cũng đang chứng kiến sự giao thoa động lượng trong chênh lệch và sự gia tăng tỷ lệ thất nghiệp. Tổng hợp lại, những tín hiệu này cho thấy nền kinh tế Hoa Kỳ đang bước vào giai đoạn sau của chu kỳ kinh doanh – điều mà các nhà phân tích thị trường thường mô tả là “chim hoàng yến trong mỏ than”.

Bài viết này phân tích tín hiệu chênh lệch lợi suất trái phiếu kỳ hạn 30 năm – 10 năm qua nhiều góc nhìn. Đầu tiên, bài viết trình bày biểu đồ kết hợp chênh lệch lợi suất dài hạn, chỉ báo động lượng và tỷ lệ thất nghiệp, cho thấy chúng liên kết như thế nào xung quanh các giai đoạn suy thoái. Tiếp theo, bài viết giải thích tại sao hình dạng đường cong lợi suất mang lại sức mạnh dự báo suy thoái và xem xét độ dốc hiện tại. Sau đó, bài viết xem xét các lực lượng cấu trúc như thâm hụt tài khóa và kỳ vọng lạm phát có thể đang đẩy lợi suất dài hạn lên cao hơn. Bài viết cũng thảo luận về vị thế đầu cơ trong hợp đồng tương lai trái phiếu kho bạc và khả năng xảy ra tình trạng bán khống. Cuối cùng, bài viết đưa ra góc nhìn về các chỉ số nợ công có thể giúp đánh giá liệu áp lực tài khóa, chứ không phải các động lực hoàn toàn theo chu kỳ, có đang thúc đẩy lợi suất dài hạn hay không. Xuyên suốt bài viết, bài viết vẫn lưu ý đến thực tế là tín hiệu chu kỳ giai đoạn cuối dường như mạnh nhất, trong khi các lo ngại về cấu trúc chỉ đóng vai trò là ẩn ý.

Hiểu về biểu đồ chênh lệch, động lượng và thất nghiệp 30 năm–10 năm

Khung giữa minh họa động lượng của chênh lệch lãi suất 30 năm – 10 năm bằng chỉ báo hội tụ – phân kỳ trung bình động (MACD). Ở đây, đường màu xanh biểu thị sự khác biệt giữa hai đường trung bình động hàm mũ của chênh lệch lãi suất, trong khi đường màu cam là đường tín hiệu. Khi MACD cắt lên trên đường tín hiệu từ phía dưới, động lượng chuyển từ âm sang dương, cho thấy lợi suất dài hạn đang tăng nhanh hơn lợi suất trung hạn. Trong lịch sử, những điểm giao cắt như vậy thường trùng với thời điểm bắt đầu suy thoái (được đánh dấu bằng các vòng tròn đỏ trên biểu đồ). Các điểm giao cắt động lượng nhấn mạnh rằng sự dốc lên gần đây không phải là một sự thay đổi đột ngột tạm thời mà là một động thái bền vững, phù hợp với động lực cuối chu kỳ.

Khung dưới cùng theo dõi mức thất nghiệp. Tỷ lệ thất nghiệp là chỉ báo trễ, nhưng tỷ lệ thất nghiệp gia tăng thường khẳng định nền kinh tế đã chuyển từ giai đoạn mở rộng sang giai đoạn thu hẹp. Tỷ lệ thất nghiệp tăng nhanh thường gắn liền với sự khởi đầu của suy thoái. Các nhà kinh tế tại Ngân hàng Dự trữ Liên bang San Francisco lưu ý rằng khi tỷ lệ thất nghiệp toàn quốc tăng 0.5 điểm phần trăm so với mức trung bình ba tháng thấp nhất của năm trước (quy tắc “Sahm”), thì điều này thường báo hiệu một cuộc suy thoái. Trong biểu đồ, các mũi tên màu xanh lá cây làm nổi bật các trường hợp tỷ lệ thất nghiệp tăng cao hơn trước hoặc trong thời kỳ suy thoái. Sự gia tăng gần đây của tỷ lệ thất nghiệp – mặc dù khiêm tốn – càng củng cố thêm quan điểm cho rằng chu kỳ kinh doanh đang ở giai đoạn cuối.

Bằng cách so sánh chênh lệch lợi suất trái phiếu kỳ hạn 30 năm – 10 năm, điểm giao cắt động lượng và mức thất nghiệp, biểu đồ thể hiện chuỗi nhân quả thường thấy trước khi suy thoái. Chênh lệch dài hạn bắt đầu nới rộng khi các nhà đầu tư dự đoán lãi suất ngắn hạn sẽ giảm và tăng trưởng yếu hơn; động lượng cho thấy xu hướng tăng dần vẫn tiếp diễn; và tỷ lệ thất nghiệp gia tăng khẳng định thị trường lao động đang suy yếu. Kết hợp lại, những yếu tố này tạo nên một trường hợp trực quan thuyết phục về rủi ro suy thoái gia tăng.

Biểu đồ chênh lệch, động lượng và tỷ lệ thất nghiệp 30 năm–10 năm

Hình 1: Chênh lệch lợi suất kỳ hạn 30 năm – 10 năm, Động lượng và Tỷ lệ thất nghiệp. Khung trên cùng thể hiện chênh lệch lợi suất trái phiếu kho bạc kỳ hạn 30 năm trừ đi 10 năm, trong đó suy thoái được tô bóng. Khung giữa thể hiện chỉ báo động lượng MACD, với các vòng tròn làm nổi bật các điểm giao cắt. Khung dưới cùng thể hiện mức thất nghiệp. Lưu ý sự tăng dần của chênh lệch lợi suất, các điểm giao cắt động lượng và tỷ lệ thất nghiệp gia tăng trước suy thoái.

Đường cong lợi suất như một chỉ báo suy thoái

Các đoạn khác nhau của đường cong cung cấp thông tin bổ sung. Chênh lệch 2 năm/10 năm – khoảng cách giữa lợi suất trái phiếu kỳ hạn 2 năm và 10 năm – thường được trích dẫn vì nó phản ánh kỳ vọng về chính sách tiền tệ trong trung hạn. Tuy nhiên, chênh lệch 30 năm – 10 năm phản ánh các yếu tố bổ sung như rủi ro lạm phát, động lực cung và triển vọng tài khóa dài hạn. Sự đảo ngược liên tục giữa lợi suất trái phiếu kỳ hạn 10 năm và 30 năm cho thấy các nhà đầu tư dài hạn đang yêu cầu mức bồi thường ít hơn khi nắm giữ trái phiếu kỳ hạn 30 năm so với trái phiếu kỳ hạn 10 năm, một tình huống thường phát sinh khi nền kinh tế quá nóng hoặc khi Cục Dự trữ Liên bang đang thắt chặt chính sách mạnh mẽ. Ngược lại, sự tăng đột ngột – khi lợi suất trái phiếu kỳ hạn 30 năm tăng so với kỳ hạn 10 năm – có thể báo hiệu rằng các nhà đầu tư đang đánh giá lại quỹ đạo lạm phát dài hạn hoặc đang chuẩn bị cho tăng trưởng yếu hơn và nới lỏng chính sách. Theo truyền thống, những biến động lớn trong chênh lệch lãi suất 30 năm–10 năm rất hiếm và thường xảy ra vào thời kỳ suy thoái, như thể hiện trong Hình 1.

Điều quan trọng là phải phân biệt giữa các đợt tăng giá tạm thời do định vị thị trường và các đợt tăng giá bền vững phản ánh những thay đổi kinh tế sâu sắc hơn. Đợt tăng giá năm 2025 dường như thuộc về trường hợp thứ hai. Nó diễn ra sau một giai đoạn kéo dài mà chênh lệch lãi suất 30 năm – 10 năm bị đảo ngược – một trạng thái bất thường vẫn tiếp diễn ngay cả khi Cục Dự trữ Liên bang tăng lãi suất mạnh mẽ để chống lạm phát. Do đó, sự bứt phá gần đây thể hiện một sự thay đổi quyết định trong tâm lý thị trường. Kết hợp với tỷ lệ thất nghiệp gia tăng và sự giao thoa động lượng, tín hiệu này cho thấy sự suy giảm cuối chu kỳ thay vì tăng tốc tăng trưởng.

Cảnh báo giai đoạn cuối mang tính chu kỳ

Tại sao chênh lệch lãi suất dài hạn lại diễn biến theo cách này? Một lý do là lợi suất trái phiếu dài hạn kết hợp kỳ vọng về tăng trưởng và lạm phát trong nhiều thập kỷ. Vào cuối giai đoạn tăng trưởng, khi tăng trưởng chậm lại và áp lực lạm phát giảm bớt, các nhà đầu tư thường kỳ vọng Cục Dự trữ Liên bang sẽ cắt giảm lãi suất ngắn hạn, điều này đẩy lợi suất trái phiếu kỳ hạn ngắn hơn xuống. Đồng thời, những lo ngại về tính bền vững của tăng trưởng hoặc quỹ đạo thâm hụt có thể đẩy lợi suất dài hạn lên cao hơn, tạo ra sự dốc lên. Giải thích của Reuters về động lực đường cong lợi suất lưu ý rằng khi các nhà đầu tư kỳ vọng lãi suất sẽ sớm được hạ xuống, họ mua trái phiếu có kỳ hạn ngắn hơn để khóa lãi suất hiện tại, đẩy lợi suất ngắn hạn xuống. Kỳ vọng về việc cắt giảm lãi suất mạnh tay cũng làm tăng lo ngại về lạm phát cao hơn theo thời gian, thúc đẩy các nhà đầu tư yêu cầu lợi suất cao hơn đối với trái phiếu kỳ hạn dài hơn. Sự kết hợp giữa lợi suất ngắn hạn giảm và lợi suất dài hạn tăng tạo ra sự dốc lên được thể hiện bởi chênh lệch lãi suất 30 năm – 10 năm.

Một động lực chu kỳ khác là hành vi của thị trường lao động. Tỷ lệ thất nghiệp vẫn ở mức thấp cho đến giai đoạn cuối của quá trình tăng trưởng, nhưng có thể tăng nhanh khi tăng trưởng chậm lại. Các nhà kinh tế tại Cục Dự trữ Liên bang San Francisco chỉ ra rằng tỷ lệ thất nghiệp tăng nhanh thường gắn liền với sự khởi đầu của suy thoái và quy tắc Sahm – mức tăng 0.5 điểm phần trăm so với mức thấp trước đó – thường báo hiệu một sự suy thoái. Trong Hình 1, sự gia tăng gần đây của tỷ lệ thất nghiệp, mặc dù nhỏ, phản ánh mô hình đã thấy trước các cuộc suy thoái trong quá khứ. Do đó, cách giải thích theo chu kỳ phù hợp: sự dốc lên của chênh lệch 30 năm – 10 năm, động lực chuyển sang tích cực và tỷ lệ thất nghiệp tăng cao cùng nhau cho thấy nền kinh tế đang bước vào giai đoạn cuối và có thể sớm suy thoái.

Cần nhấn mạnh rằng cảnh báo mang tính chu kỳ này không dựa trên các chỉ báo kỳ lạ. Đường cong lợi suất và dữ liệu thất nghiệp là những thước đo minh bạch, có sẵn rộng rãi. Thành tích của chúng trong việc báo hiệu suy thoái đã được ghi nhận rõ ràng trong các nghiên cứu học thuật và phân tích của Cục Dự trữ Liên bang. Mặc dù không có chỉ báo nào là hoàn hảo, nhưng sự đồng thuận của một số tín hiệu độc lập càng củng cố thêm lý do cần thận trọng. Đối với các nhà đầu tư và nhà hoạch định chính sách, điều này có nghĩa là chuẩn bị cho một cuộc suy thoái tiềm tàng thay vì suy diễn các xu hướng tăng trưởng gần đây vào tương lai.

Các lực lượng cấu trúc: Lạm phát, thâm hụt tài chính và động lực cung

Thâm hụt ngân sách và nguồn cung trái phiếu kho bạc là một động lực cấu trúc khác. Thâm hụt ngân sách dai dẳng của Hoa Kỳ đòi hỏi chính phủ phải phát hành một lượng lớn nợ, đặc biệt là với kỳ hạn dài. Khi nguồn cung trái phiếu kho bạc dài hạn tăng nhanh hơn cầu, lợi suất sẽ tăng để thu hút người mua. Các phóng viên Divya Chowdhury và Mehnaz Yasmin của Reuters nhận thấy rằng thâm hụt ngân sách dai dẳng của Hoa Kỳ và việc phát hành trái phiếu ồ ạt đã gây áp lực lên trái phiếu kho bạc dài hạn. Hơn nữa, một số nhà đầu tư tin rằng họ không được bù đắp đầy đủ cho lạm phát và rủi ro tài chính, khiến họ yêu cầu lợi suất cao hơn đối với trái phiếu dài hạn. Những yếu tố cấu trúc này có thể làm trầm trọng thêm sự dốc lên theo chu kỳ bằng cách nâng lợi suất trái phiếu kỳ hạn 30 năm, bất kể kỳ vọng về chính sách tiền tệ.

Áp lực từ thâm hụt ngân sách lớn không chỉ xảy ra ở Hoa Kỳ. Tại Châu Âu, lợi suất trái phiếu dài hạn cũng tăng, dẫn đến những cuộc thảo luận về một “vòng lặp lợi suất trái phiếu” tiềm ẩn, trong đó lợi suất tăng khiến các chính phủ khó khăn hơn trong việc tài trợ cho các khoản nợ của mình. Nhà báo chuyên mục Joachim Klement của Reuters lưu ý rằng lợi suất trái phiếu dài hạn tăng cao có thể khiến các chính phủ khó khăn hơn trong việc trả nợ, có khả năng dẫn đến khủng hoảng nếu đà tăng không được ngăn chặn. Ông cảnh báo rằng nếu lợi suất trái phiếu vẫn ở mức cao, các chính phủ và doanh nghiệp có thể cắt giảm đầu tư, làm giảm tăng trưởng và doanh thu thuế, từ đó làm tăng thâm hụt. Mặc dù ông nhận thấy Châu Âu có thể tránh được vòng lặp bi thảm này thông qua các chính sách tài khóa thận trọng, nhưng ông cảnh báo rằng Hoa Kỳ dường như đang trên đà thâm hụt dai dẳng khoảng 6.5% GDP, điều này có thể tạo ra tình trạng dư cung trái phiếu kho bạc và đẩy lợi suất dài hạn lên cao hơn. Những quan sát này nhấn mạnh cách các yếu tố tài khóa mang tính cấu trúc có thể tương tác với kỳ vọng của thị trường để định hình đường cong lợi suất dài hạn.

Một cân nhắc về mặt cấu trúc khác là khả năng các cơ quan tiền tệ và tài chính quản lý các phần của đường cong lợi suất. Lợi suất trái phiếu kho bạc kỳ hạn 10 năm nhạy cảm về mặt chính trị vì nó ảnh hưởng đến lãi suất thế chấp và các chi phí vay khác, trong khi lợi suất trái phiếu kho bạc kỳ hạn 30 năm ít liên quan trực tiếp đến tài chính hộ gia đình. Điều này làm dấy lên khả năng Cục Dự trữ Liên bang hoặc Bộ Tài chính có thể cố gắng ổn định lợi suất trái phiếu kho bạc kỳ hạn 10 năm thông qua những thay đổi trong hoạt động thị trường chứng khoán, để lại lợi suất trái phiếu kho bạc kỳ hạn 30 năm như một “van áp suất” cho rủi ro lạm phát. Klement cho rằng việc kiểm soát đường cong lợi suất – can thiệp trực tiếp để giới hạn lợi suất dài hạn – có thể là một công cụ chính sách nếu thâm hụt và lạm phát vẫn ở mức cao. Mặc dù các biện pháp như vậy hiện chưa được áp dụng tại Hoa Kỳ, nhưng cuộc thảo luận nêu bật cách các lựa chọn chính sách tài khóa và tiền tệ có thể ảnh hưởng đến hình dạng của đường cong dài hạn ngoài các yếu tố hoàn toàn mang tính chu kỳ.

Tại sao lợi suất dài hạn thường tăng vào giai đoạn cuối của một đợt tăng trưởng kinh tế?

Định vị thị trường: Đặt cược ngắn hạn và rủi ro bị bóp nghẹt

Nếu triển vọng kinh tế xấu đi nhanh hơn dự kiến, nhu cầu về trái phiếu kho bạc có thể tăng vọt khi các nhà đầu tư tìm kiếm tài sản trú ẩn an toàn. Một động thái như vậy sẽ đẩy lợi suất xuống thấp hơn và buộc các nhà đầu tư có vị thế bán khống lớn phải che đậy các khoản cược của họ. Việc siết chặt bán khống có thể khiến đường cong dài hạn dốc hơn nữa. Nói cách khác, vị thế thị trường hiện tại khiến chênh lệch 30 năm–10 năm đặc biệt nhạy cảm với những thay đổi trong tâm lý. Một sự suy thoái mạnh, lạm phát yếu hơn hoặc hành động chính sách bất ngờ có thể gây ra một loạt các hoạt động che đậy bán khống, khuếch đại sự dốc lên. Ngược lại, nếu tăng trưởng vẫn mạnh và lạm phát tỏ ra khó khăn, các vị thế bán khống đó có thể vẫn có lãi và sự dốc lên có thể vừa phải. Do đó, dữ liệu định vị làm nổi bật tầm quan trọng của việc theo dõi tâm lý thị trường và khả năng biến động nhanh chóng trong lợi suất dài hạn.

Theo dõi nợ công: Bài học từ châu Âu và các chỉ số cần theo dõi

Nếu một cuộc khủng hoảng nợ công đang âm ỉ ở Hoa Kỳ, các nhà phân tích sẽ không chỉ nhìn vào chênh lệch 30 năm–10 năm. Họ có thể sẽ theo dõi chênh lệch giữa lợi suất trái phiếu kho bạc Hoa Kỳ và lợi suất của các trái phiếu chính phủ được xếp hạng cao khác như trái phiếu Đức Bund hoặc trái phiếu chính phủ Nhật Bản. Chênh lệch lợi suất trái phiếu Mỹ-Bund hoặc trái phiếu Nhật Bản-JGB ngày càng mở rộng có thể cho thấy rằng các nhà đầu tư nhận thấy rủi ro tài chính hoặc chính trị lớn hơn ở Hoa Kỳ. Một chỉ báo khác sẽ là chênh lệch hoán đổi tín dụng vỡ nợ (CDS) của trái phiếu kho bạc, thước đo chi phí bảo hiểm chống lại tình trạng vỡ nợ. Chênh lệch CDS tăng báo hiệu rằng các nhà đầu tư đang gán cho một sự kiện tín dụng xác suất cao hơn. Tương tự như vậy, nhu cầu yếu hơn tại các phiên đấu giá trái phiếu kho bạc – bằng chứng là tỷ lệ giá thầu/giá mua thấp hơn và tăng phân bổ cho các đại lý chính – có thể cho thấy sự suy giảm nhu cầu đối với trái phiếu Hoa Kỳ.

Các số liệu tài chính trong nước cũng quan trọng. Các nhà phân tích sẽ xem xét tỷ lệ nợ trên GDP, tỷ lệ doanh thu liên bang được hấp thụ bởi các khoản thanh toán lãi suất và quỹ đạo thâm hụt. Bài bình luận của Reuters về “vòng lặp diệt vong” trái phiếu lưu ý rằng việc tăng lợi suất trái phiếu dài hạn liên tục có thể khiến các chính phủ khó tài trợ cho thâm hụt của họ hơn và thâm hụt dai dẳng của Hoa Kỳ ở mức khoảng 6,5% GDP có thể tạo ra tình trạng cung vượt cầu trái phiếu kho bạc. Chi phí lãi suất tăng so với doanh thu có thể lấn át chi tiêu cho quốc phòng, cơ sở hạ tầng và các chương trình xã hội, làm trầm trọng thêm căng thẳng chính trị. Trên mặt trận quốc tế, việc các ngân hàng trung ương nước ngoài và các quỹ đầu tư quốc gia giảm nắm giữ trái phiếu kho bạc sẽ báo hiệu sự suy giảm niềm tin vào quản lý tài chính của Hoa Kỳ. Không có chỉ số nào trong số này hiện chỉ ra một cuộc khủng hoảng sắp xảy ra, nhưng việc theo dõi chúng sẽ cung cấp bối cảnh cho việc liệu các vấn đề cấu trúc có thể thúc đẩy lợi suất dài hạn hay không.

Điều quan trọng là, sự hiện diện của các rủi ro cấu trúc không phủ nhận cảnh báo mang tính chu kỳ; thay vào đó, nó cho thấy tín hiệu suy thoái có thể được khuếch đại bởi áp lực tài khóa nếu các nhà hoạch định chính sách không giải quyết được thâm hụt. Kinh nghiệm của châu Âu cho thấy việc củng cố tài khóa quyết liệt, cải cách cơ cấu và chính sách tiền tệ hỗ trợ có thể khôi phục niềm tin của thị trường. Hoa Kỳ có tính linh hoạt tài khóa cao hơn hầu hết các nền kinh tế khu vực đồng euro, nhưng thâm hụt dai dẳng và chính sách “bên miệng hố chiến tranh” về trần nợ công có thể làm xói mòn lợi thế đó theo thời gian. Do đó, các nhà đầu tư phải cân bằng thông điệp mang tính chu kỳ của tín hiệu đường cong lợi suất với khả năng xuất hiện những trở ngại mang tính cấu trúc có thể ảnh hưởng đến phần cuối của đường cong lợi suất trong nhiều năm tới.

Kết luận: Một chú chim hoàng yến đáng được chú ý

Các yếu tố cấu trúc cũng đang tác động đến môi trường hiện tại. Mối lo ngại về thâm hụt ngân sách, việc phát hành trái phiếu kho bạc dài hạn với số lượng lớn và nỗi lo lạm phát dai dẳng đã đẩy lợi suất dài hạn lên cao. Bài bình luận của Reuters cảnh báo rằng thâm hụt dai dẳng khoảng 6.5% GDP có thể dẫn đến tình trạng dư cung trái phiếu kho bạc và vòng lặp lợi suất trái phiếu, mặc dù kinh nghiệm của châu Âu cho thấy sự thận trọng về tài khóa và các khoản đầu tư có mục tiêu có thể ngăn chặn kịch bản này. Trong khi đó, dữ liệu của CFTC cho thấy các nhà đầu cơ đang bán khống mạnh các hợp đồng tương lai trái phiếu kho bạc dài hạn và trung hạn, tạo tiền đề cho một đợt bán khống tiềm ẩn nếu điều kiện kinh tế xấu đi. Những yếu tố cấu trúc này không phủ nhận cảnh báo mang tính chu kỳ nhưng có thể khuếch đại phản ứng của thị trường.

Cuối cùng, bài viết nhấn mạnh rằng các nhà đầu tư và nhà hoạch định chính sách nên chú ý đến các chỉ số nợ công vượt ra ngoài đường cong lợi suất trong nước. Trong cuộc khủng hoảng nợ khu vực đồng euro, các chỉ số chênh lệch lợi suất như chênh lệch lợi suất trái phiếu kỳ hạn 10 năm của Ý-Đức đã báo hiệu rủi ro hệ thống từ rất lâu trước khi cuộc khủng hoảng diễn ra. Việc theo dõi chênh lệch lợi suất trái phiếu giữa các quốc gia, giá CDS, nhu cầu đấu giá, tỷ lệ trả nợ và dòng chảy dự trữ ngoại hối có thể giúp phát hiện sớm các dấu hiệu cho thấy áp lực tài khóa đang chuyển thành một vấn đề nợ công nghiêm trọng hơn. Trong bối cảnh Hoa Kỳ, không có chỉ số nào trong số này hiện cho thấy một cuộc khủng hoảng sắp xảy ra, nhưng sự gia tăng liên tục của lợi suất dài hạn và thâm hụt ngân sách ngày càng gia tăng đòi hỏi sự cảnh giác.

Tóm lại, chênh lệch lãi suất 30 năm – 10 năm, giao cắt động lượng và tỷ lệ thất nghiệp gia tăng tạo thành một tín hiệu mạnh mẽ cho giai đoạn cuối chu kỳ. Mặc dù những lo ngại về cấu trúc xung quanh lạm phát, thâm hụt và nguồn cung đang góp phần làm tăng tốc độ tăng trưởng, nhưng kết quả rõ ràng nhất là nền kinh tế Mỹ đang hướng tới một sự suy thoái. Việc coi tín hiệu đường cong lợi suất này như một “chú chim hoàng yến trong mỏ than” khuyến khích quản lý rủi ro thận trọng, phân bổ tài sản thận trọng và sẵn sàng thích ứng nếu thị trường biến động. Sự tương tác giữa các yếu tố chu kỳ và cấu trúc sẽ quyết định liệu sự suy thoái sắp tới là một cuộc suy thoái thông thường hay là khởi đầu của một quá trình điều chỉnh tài khóa khó khăn hơn. Dù thế nào đi nữa, việc bỏ qua thông điệp về chênh lệch lợi suất dài hạn sẽ là một điều không khôn ngoan.