Phân tích Doanh Nghiệp

HDB: Tăng trưởng tín dụng và lợi nhuận cao bù đắp những áp lực lên chất lượng tài sản

Theo quan điểm của MBS, Ngân hàng TMCP Phát triển TP.HCM (HDBank) đang có động lực tăng trưởng mạnh mẽ và xứng đáng với mức định giá cao hơn. Trong khi đó, SSI đánh giá HDB là một cổ phiếu tiềm năng với tăng trưởng lợi nhuận cao, nhưng cũng đi kèm với áp lực về chất lượng tài sản.

HDB dự báo lợi nhuận trước thuế năm 2025–2026 tăng trưởng 20–34%/năm, nhờ biên lãi ròng (NIM) >5%, thu nhập phí tăng mạnh và tín dụng mở rộng tới 32.1% trong năm 2025.

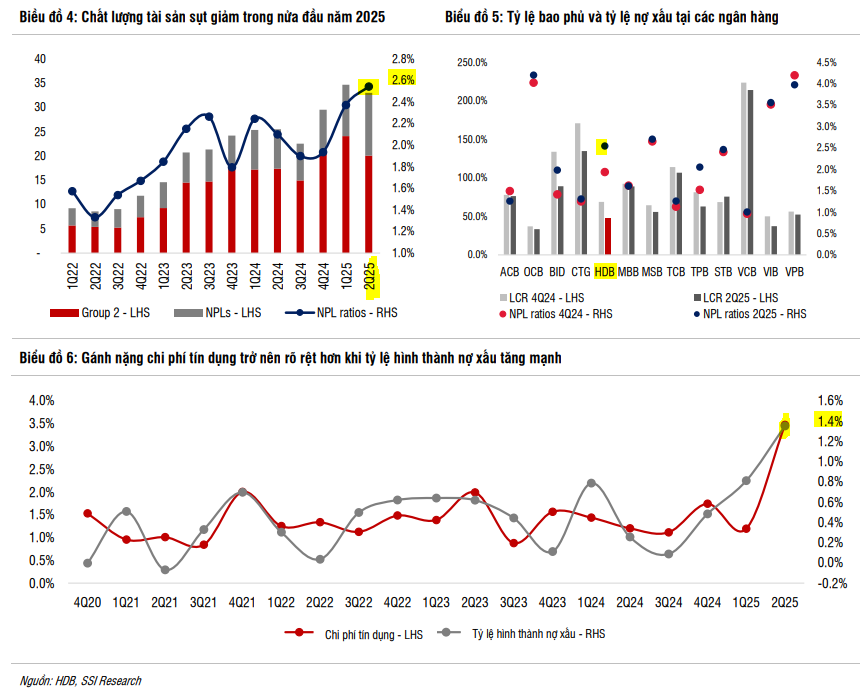

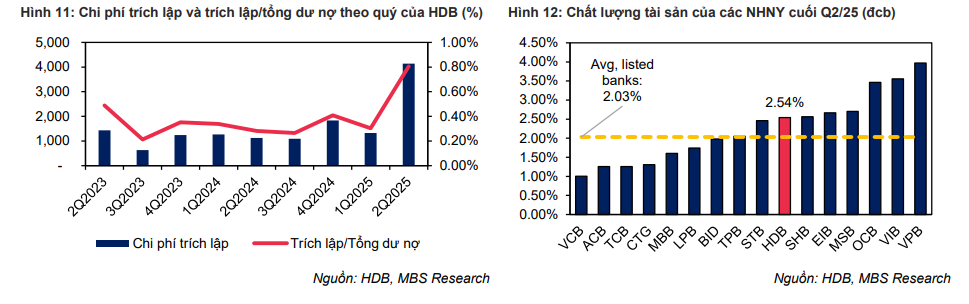

- Chất lượng tài sản vẫn là rủi ro chính, nợ xấu tăng lên 2.54% trong quý 2/2025, tỷ lệ bao phủ nợ xấu giảm xuống 47.2%; MBS kỳ vọng HDB sẽ tăng trích lập để đưa NPL về 1.9% cuối năm.

Định giá cổ phiếu HDB được nâng lên 36,800–39,450đ/cp, nhờ ROE duy trì >20%, tiềm năng tăng trưởng lợi nhuận >20%/năm trong 5 năm tới và kế hoạch bán cổ phần cho đối tác Nhật

Triển vọng lợi nhuận 2025-2026

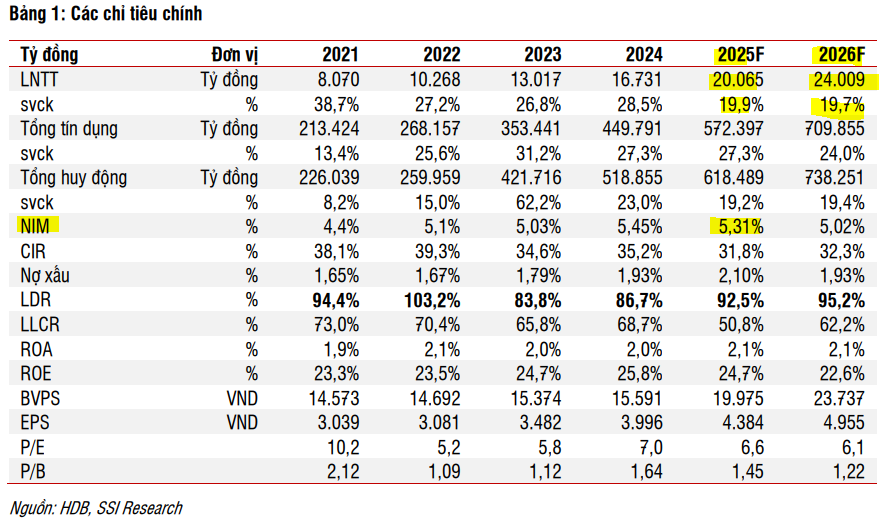

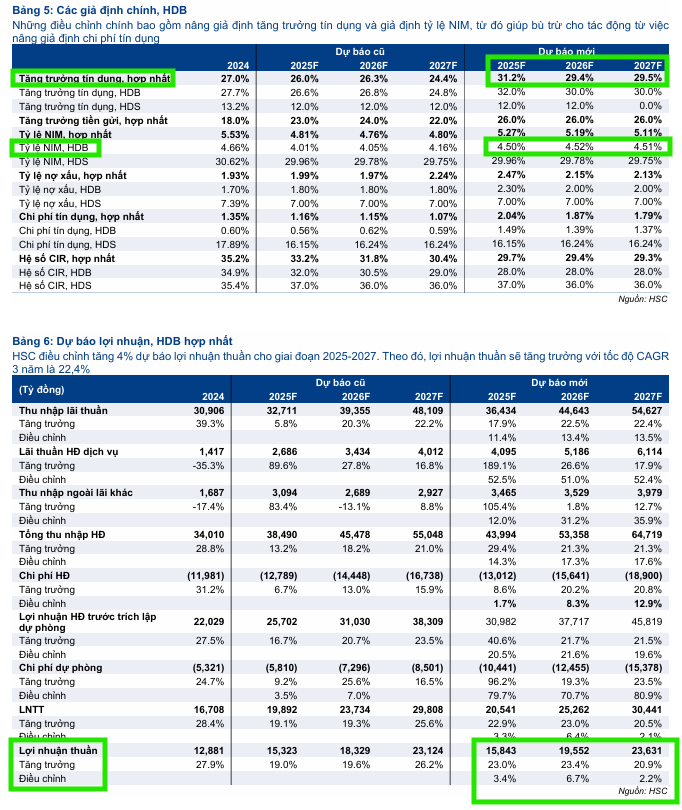

SSI dự báo lợi nhuận trước thuế của HDB sẽ đạt 20 nghìn tỷ đồng (+19.9% so với cùng kỳ) trong năm 2025 và 24 nghìn tỷ đồng (+19.7% so với cùng kỳ) trong năm 2026.

Mức tăng trưởng ổn định này được hỗ trợ bởi các yếu tố sau: (1) NIM của HDB được điều chỉnh tăng 20 điểm cơ bản lên 5.31% trong năm 2025; (2) Thu nhập ròng từ phí dự kiến đạt 4 nghìn tỷ đồng (+183%) trong năm 2025, nhờ HDB tập trung vào mảng quản lý tài sản và phân phối trái phiếu doanh nghiệp; (3) Tín dụng dự kiến tăng 24% trong năm 2026, chủ yếu nhờ vào mảng bất động sản và xây dựng và (4) Tỷ lệ chi phí/thu nhập (CIR) chỉ còn 23.9% trong quý 2/2025, cho thấy HDB đang kiểm soát chi phí hoạt động rất tốt.

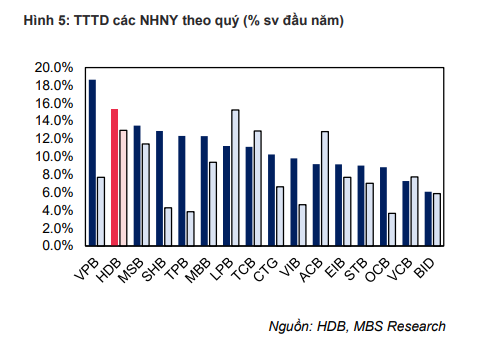

SSI cho rằng, động lực tăng trưởng chính của HDB đến từ việc tăng mạnh tín dụng kể từ năm 2022, giúp ngân hàng tăng thị phần cho vay từ 2% lên 3% trong quý 2/2025. Mặc dù tăng trưởng nhanh kéo theo áp lực về chất lượng tài sản và chi phí trích lập dự phòng, thu nhập cốt lõi của HDB vẫn đủ để hấp thụ những rủi ro này, giúp ngân hàng duy trì tăng trưởng lợi nhuận và ROE ở mức cao trên 20% trong trung hạn.

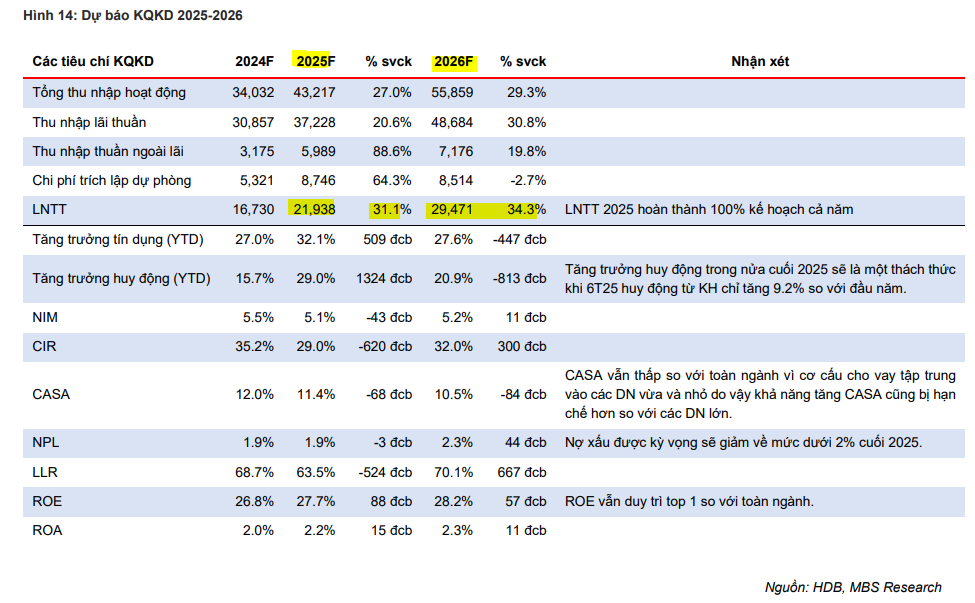

MBS kỳ vọng HDB sẽ đạt LNST lần lượt là 17,420 tỷ đồng và 23,401 tỷ đồng trong năm 2025 và 2026, tương ứng mức tăng trưởng 31.5% và 34.3% so với cùng kỳ. Động lực chính đến từ TTTD dự kiến đạt 32.1% (2025) và 27.6% (2026) cùng với NIM trên 5%. Tín dụng sẽ được thúc đẩy nhờ HDB ưu tiên cho vay các hộ kinh doanh, doanh nghiệp vừa và nhỏ, cũng như cho vay tiêu dùng tại các khu vực đô thị loại 2 và nông thôn.

MBS đánh giá HDB có triển vọng tăng trưởng mạnh mẽ, dự báo lợi nhuận trước thuế quý 3/2025 tăng 27% so với cùng kỳ. Động lực chính đến từ tăng trưởng tín dụng (TTTD) dự kiến đạt 25% vào cuối tháng 9, hoàn thành 78% kế hoạch cả năm. Mặc dù chi phí trích lập dự phòng trong quý 3 dự báo tăng 70.3% so với cùng kỳ, nhưng điều này không đáng lo ngại vì chi phí lũy kế 9 tháng đầu năm vẫn được kiểm soát. MBS dự phóng lợi nhuận trước thuế lũy kế 9 tháng của HDB đạt 15,700 tỷ đồng, tăng 24% so với cùng kỳ.

Lợi nhuận Quý 3/2025 của ngành ngân hàng bứt tốc nhờ tín dụng tăng tốc, nhưng định giá đã hợp lý

Trong 6 tháng đầu năm 2025, lợi nhuận sau thuế đạt 8,034 tỷ đồng (+24.3% so với cùng kỳ), hoàn thành 47.5% kế hoạch cả năm. MBS dự báo HDB sẽ hoàn thành 103.6% kế hoạch lợi nhuận năm 2025. Tăng trưởng tín dụng tăng 15.3% so với đầu năm, trong đó riêng quý 2 tăng 14% so với quý trước. NIM phục hồi mạnh mẽ lên 5.8% trong quý 2, sau mức thấp 4.7% của quý 1.

HDB: LNTT quý 2 tăng trưởng mạnh 25% yoy và cơ hội nới room ngoại từ Nghị Định 69

Chất lượng tài sản và chi phí dự phòng

Đây là rủi ro chính được SSI nhấn mạnh. Mặc dù HDB đã xử lý 3,700tỷ đồng nợ xấu trong quý 2/2025, mức cao nhất kể từ năm 2020, nợ xấu vẫn tăng 22% so với quý trước, đẩy tỷ lệ nợ xấu lên 2.54%. Tỷ lệ bao phủ nợ xấu cũng giảm xuống mức thấp kỷ lục 47.2%.

SSI kỳ vọng HDB sẽ chủ động trích lập dự phòng cao hơn trong nửa cuối năm 2025 để xử lý nợ xấu. Chi phí tín dụng được dự báo tăng lên 1.77% trong năm 2025 nhưng sẽ giảm xuống 1.3% trong năm 2026 khi chất lượng tài sản dần được cải thiện. SSI cũng lưu ý nợ nhóm 2 là rủi ro tiềm ẩn.

Một điểm đáng chú ý khác là rủi ro pha loãng từ việc chuyển đổi trái phiếu. SSI ước tính việc chuyển đổi hai lô trái phiếu trị giá 160 triệu USD và 165 triệu USD sẽ tương đương với việc phát hành thêm khoảng 558.56 triệu cổ phiếu, làm giảm giá trị sổ sách trên mỗi cổ phiếu (BVPS) của HDB trong năm 2026.

MBS kỳ vọng HDB sẽ tăng cường trích lập dự phòng trong nửa cuối năm 2025, với chi phí dự phòng cả năm dự kiến tăng 64.3% so với cùng kỳ, nhằm đưa NPL về mức 1.9% và LLR lên 63.5% vào cuối năm. MBS cho rằng áp lực nợ xấu sẽ dịu đi dần nhờ HDB chuyển hướng cho vay các khách hàng doanh nghiệp vừa và nhỏ có chất lượng tín dụng tốt hơn.

ĐỊnh giá và khuyến nghị

SSI (24.9.2025) duy trì khuyến nghị KHẢ QUAN (Outperform) đối với HDB, với giá mục tiêu 1 năm là 36,800 đồng/cổ phiếu, tương ứng tiềm năng tăng giá là 19.9%.

Mức định giá này dựa trên hệ số P/B trượt 1.54x và P/B dự phóng 2026 là 1.22x, khá tương đồng với mức trung bình 5 năm của ngân hàng là 1.5x.

MBS (15.9.2025) đã nâng giá mục tiêu 12 tháng của HDB lên 39,450 đồng/cổ phiếu với khuyến nghị KHẢ QUAN.

MBS cho rằng HDB xứng đáng với mức định giá cao hơn so với trung bình ngành (P/B mục tiêu 1.7x so với mức trung bình ngành 1.5x) nhờ kỳ vọng lợi nhuận sau thuế (LNST) duy trì mức tăng trưởng trên 20%/năm trong 5 năm tới, tương tự giai đoạn trước. Bên cạnh đó, tỷ suất sinh lời trên vốn chủ sở hữu (ROE) duy trì ở mức cao, trên 20%; NIM (biên lãi ròng) duy trì trên 5% và tăng trưởng tín dụng (TTTD) trên 25%.

So sánh quan điểm SSI và MBS về cổ phiếu HDB