TTCK Việt Nam

NGÀY THỨ SÁU ĐEN TỐI BIẾN VIỆT NAM TRỞ THÀNH TTCK GIẢM MẠNH NHẤT THẾ GIỚI. THỬ THÁCH 1000 ĐIỂM

Không có cú sốc nào đến từ bên ngoài, nhưng TTCK Việt Nam vẫn có phiên giảm mạnh nhất thế giới. Lực bán giải chấp vào phiên chiều khiến đà rơi ngày càng mạnh hơn. Đây là phiên giao dịch thứ tư trong tháng 10, chỉ số VN-Index có mức giảm trong vùng 3.5%-4%. Các tin đồn đang làm tổn thương niềm tin của nhà đầu tư.

KIỂM TRA LẠI VÙNG TÂM LÝ 1,000 ĐIỂM.

“Bán như thể bắt ai đó!”- một nhà đầu tư đã nói khi chứng kiến phiên lau sàn ngày thứ sáu. Sự hoài nghi của nhà đầu tư là dễ hiểu vì với mức giảm -3.65%, chỉ số VN-Index có mức giảm gần tương đương với những phiên giảm giá mạnh trước và sau khi bà Trương Mỹ Lan bị bắt. Thanh khoản cũng đột ngột tăng vọt trong những phiên này do hoạt động bán giải chấp. Trong sự cố này, các tin đồn cũng xuất hiện trước khi tin chính thức xuất hiện vào ngày thứ bảy.

Tại thời điểm viết bản tin này, chưa có thông tin xấu nào giải thích cho cú rơi đột ngột vào ngày thứ sáu, ngoài những tin đồn liên quan đến các doanh nghiệp bất động sản. Nhưng với các diễn biến bất thường xung quanh ông lớn địa ốc này khiến các nhà đầu tư lo sợ vì “rất nhiều tin đồn thành tin thực”.

Đó là những thông tin kiểu như giảm giá siêu khủng 50% cho các dự án bất động sản cao cấp, cắt giảm hoặc sa thải hàng loạt nhân viên trong tập đoàn…Thực sự, khó khăn đang dồn nén vào các doanh nghiệp bất động sản trong khi thời điểm đáo hạn trái phiếu doanh nghiệp sắp tới (quy mô hơn 60 nghìn tỷ, trong đó nhóm địa ốc chiếm 1/3), chưa kể bị siết tín dụng, thì những rắc rối pháp lý đang khiến doanh nghiệp không bán được hàng. Áp lực dòng tiền khiến nhiều doanh nghiệp phải trì hoãn bán dự án, hoặc giảm giá bán, hoặc phải chây ì trả nợ khiến đối tác phải treo băng rôn đòi nợ…

Với lượng cho vay margin bất ngờ tăng vọt vào đầu quý 3, khi nhà đầu tư nghĩ rằng đáy đã xuất hiện vào tháng 7, tại vùng 1160-1200 điểm, hoạt động bán giải chấp đã diễn ra mạnh mẽ khi thị trường có chuỗi 6 tuần giảm trong 7 tuần gần đây. Ước tính lượng margin vào cuối quý 3 còn khoảng 160 nghìn tỷ, là một điều khá bất ngờ, khi các ước tính trước đó cho rằng, lượng margin có thể bị sụt giảm mạnh so với quý 2 về mức khoảng 120-130 nghìn tỷ.

Chỉ số VN-Index có tuần giảm -3.96% trong tuần qua. Mặc dù thanh khoản tăng vọt vào phiên ngày thứ sáu nhưng tính chung cả tuần, thanh khoản vẫn thấp hơn tuần trước.

Nếu không nhờ sự hỗ trợ của cổ phiếu Vinamilk (VNM) thì có lẽ chỉ số VN-Index cũng khó giữ nổi mốc 1,000 điểm. Đóng cửa tại mức 1019.82 điểm, chỉ số VN-Index chỉ còn cao hơn đáy ngày 11 tháng 10 khoảng gần 20 điểm.

Thứ hai thường là ngày nguy hiểm nhất trong thị trường con gấu vì đó là điểm dồn nén thông tin xấu có thể tích lũy trong các ngày cuối tuần. Thường các cú giảm ngày thứ hai sẽ rất sốc. Với đà rơi hiện tại, rất có thể chỉ số VN-Index sẽ tạo đáy mới và xóa đi nỗ lực hồi phục.

Vùng điểm tâm lý 1,000 cũng là ngưỡng kháng cự hồi những năm 2018-2019, sau đó được vượt qua trong uptrend 2020-2022. Giờ đây, nó được kỳ vọng là vùng hỗ trợ cho đợt giảm giá này. Chỉ số VN-Index đã giảm 33% từ đỉnh tháng 4, nếu tiếp tục đáy mới, mức giảm này sẽ được nới rộng lên.

Vùng điểm tâm lý 1,000 cũng là ngưỡng kháng cự hồi những năm 2018-2019, sau đó được vượt qua trong uptrend 2020-2022. Giờ đây, nó được kỳ vọng là vùng hỗ trợ cho đợt giảm giá này. Chỉ số VN-Index đã giảm 33% từ đỉnh tháng 4, nếu tiếp tục đáy mới, mức giảm này sẽ được nới rộng lên.

Lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Việt Nam vẫn giữ nguyên ở mức 5.08% trong ngày thứ sáu. Nó đã giảm đôi chút so với mức đỉnh 5.18% vào hồi đầu tháng. Đây là một diễn biến khá tốt nếu nhìn sang bối cảnh lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Mỹ đã có tuần tăng thứ 12 liên tiếp, vượt ngưỡng 4.2% và cao nhất 14 năm qua.

Một số ngân hàng thương mại tăng lãi suất huy động trong thời gian qua, cá biệt có ngân hàng đưa mức lãi suất lên 8%/năm đã làm dòng tiền vào TTCK yếu đi.

Tỷ giá tự do đã vượt ngưỡng 25,100 đồng đổi một đôla, mặc dù NHNN đã có động thái nới biên độ tỷ giá từ +/-3% lên thành +/-5%. Việc mở biên độ tỷ giá nhằm giúp NHNN tạm thời giảm áp lực tăng lãi suất vào lúc này cũng như không phải tiếp tục bán đôla trong quỹ dự trữ ngoại hối. Biên độ giao dịch rộng hơn cho phép các hoạt động giao dịch ngoại tệ vẫn được tiến hành với mức đỉnh giá mới, trong khi NHNN có thêm thời gian để chờ những diễn biến khác từ bên ngoài.

YẾU TỐ HỖ TRỢ NÀO?

Việt Nam không thể tự mình giải bài toán tỷ giá, lạm phát hay lãi suất vì đây là áp lực chung toàn cầu và có căn nguyên từ quyết định của FED ở bên kia bờ Thái Bình Dương. Lịch sử đã cho thấy, cơn bão trôi qua hay không là bởi

Có một số thông tin tích cực từ bên ngoài. Vào ngày thứ sáu, TTCK Mỹ có phiên FTD (Bùng Nổ Theo Đà) để Nhật Báo IBD đưa triển vọng thị trường quay trở lại xu hướng tăng. Việc FED có động thái “rò rĩ” thông tin về khả năng làm chậm lại quá trình tăng lãi suất đã làm thị trường chứng khoán sôi động trở lại. Vào tháng 7 và tháng 8, TTCK toàn cầu (trong đó có Việt Nam) cũng đã tăng điểm nhờ hy vọng FED chậm lại quá trình tăng lãi suất. Mọi thứ rơi vào xu hướng giảm giá trở lại từ giữa 8 khi FED tái khẳng định cam kêt tăng lãi suất. Giờ đây, một lần nữa hy vọng lại mở ra khi FED sẽ cân nhắc mức tăng 0.75% hay 0.5% sẽ được thực hiện vào tháng 12. Mà để mở đường dư luận, FED sẽ phải nhá đèn trong cuộc họp tháng 11 tới, cho dù việc tăng lãi suất 0.75% tháng 11 gần như là chắc chắn.

Lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Mỹ đã giảm nhiệt trong ngày thứ sáu, đánh dấu khả năng đảo chiều xu hướng nếu như nhà đầu tư tin vào khả năng FED làm chậm lại quá trình tăng lãi suất.

Chỉ số USD Index cũng sụt giảm 0.88% vào ngày thứ sáu, và đóng cửa dưới MA20 ngày lần thứ ba kể từ tháng 8. Nếu đồng đôla tiếp tục hạ nhiệt và giảm về dưới MA50 ngày, nó sẽ khởi sinh cho một xu hướng tăng trên thị trường chứng khoán. Các thị trường tài chính quốc tế sẽ được giảm áp lực rút vốn về Mỹ. Sự đảo chiều của đồng đôla liên quan đến sự can thiệp của một số NHTW. Ví dụ như BOJ (Nhật Bản) đã nhảy vào thị trường ngoại hối để mua đồng Yên Nhật khi tỷ giá USD/JPY chạm tới mức 150.

Một số nhà giao dịch nổi tiếng đã tin vào sự hồi phục của TTCK Mỹ. Phù thủy David Ryan cho rằng, các chỉ số chứng khoán Mỹ có thể tăng kéo dài đến MA200 ngày, tương ứng mức tăng 5%-10% của từng chỉ số. Chưa thể khẳng định đáy dài hạn, nhưng một đợt hồi phục có thể giao dịch được đang được kỳ vọng. Một số nhà giao dịch nổi tiếng như Mark Minervini cũng đã có động thái thăm dò mua cổ phiếu, Robert Miner cũng kỳ vọng thị trường hồi phục…

Chỉ số VN-Index có mức độ tương quan đến gần 90% so với chỉ số SP500, và đây là yếu tố hỗ trợ tích cực từ bên ngoài.

THANH KHOẢN SỤT GIẢM NÓI LÊN ĐIỀU GÌ?

Trước cú sập của ngày thứ sáu, thanh khoản của sàn HOSE còn vỏn vẹn hơn 8,000 tỷ, thấp nhất trong vòng 2 năm qua. Và tính chung thanh khoản cả tuần, dù tăng đột biến vào ngày thứ sáu, thì thanh khoản của VN-Index vẫn thấp hơn so với tuần trước.

Trung bình hiện nay, thanh khoản tại sàn HoSE duy trì ở mức 10-15 nghìn tỷ mỗi phiên. Nếu so với mức thanh khoản tỷ đô (trên 23 nghìn tỷ) trung bình trong năm 2021, hoặc có những khi sốt nóng lên tới 2.5 tỷ đô (hơn 56 nghìn tỷ) thì thanh khoản hiện nay đã sụt giảm hơn 35% so với mức trung bình năm ngoái và sụt giảm hơn 70% so với đỉnh điểm. Điều này cho thấy một điều: SỰ CHÁN NẢN…đang xuất hiện trong tâm lý của nhà đầu tư.

Trước sự hấp dẫn của lãi suất tiết kiệm và sự không chắc chắn của môi trường đầu tư hiện tại, nhà đầu tư sẽ ít lựa chọn kênh chứng khoán. Niềm tin bị lung lay bởi tin đồn và sự bắt bớ.

Sự Chán Nản là một tâm lý xuất hiện khi thị trường chung tạo đáy dài hạn. Lưu ý, chúng tôi không khẳng định rằng đây là vùng đáy của VN-Index nhưng có thể nói thị trường đang “bước vào chân thứ hai vào vùng đáy dài hạn”. Thông thường mỗi thị trường gấu sẽ diễn ra với 2 hoặc 3 chân giảm. KHông biết chân giảm thứ hai có kết thúc chưa và còn chân giảm thứ ba hay không, nhưng thanh khoản đang nói lên khả năng nghĩ tới vùng đáy của chân thứ hai.

Rất nhiều cuộc khủng hoảng đã diễn ra với sụt giảm về thanh khoản cạn kiệt khi ở mức đáy. Thị trường con gấu năm 2018 với đỉnh điểm thanh khoản lên tới 10 nghìn tỷ đồng mỗi phiên thì cũng tạo đáy khi thanh khoản chỉ còn tầm 3-4 nghìn tỷ mỗi phiên, tức sụt giảm 70% so với đỉnh điểm.

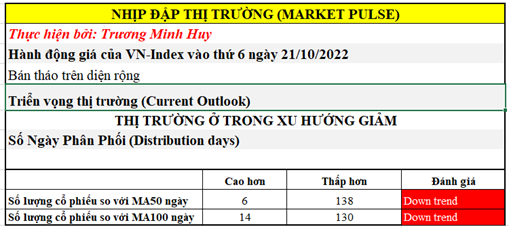

Theo thống kê, chỉ còn 2% số cổ phiếu còn giữ trên MA50 ngày, một mức thấp kỷ lục, gần tương đương với giai đoạn khủng hoảng Covid.

TIÊU ĐIỂM CỔ PHIẾU-DGW