TTCK Thế giới

Nasdaq lại bị bán mạnh, liệu sóng công nghệ đã kết thúc?

Đợt tăng giá trong năm 2023 của cổ phiếu công nghệ liệu đã kết thúc?

Độc giả Nhật Báo IBD có thể rất muốn biết câu trả lời cho câu hỏi đơn giản nhưng phức tạp này. Tất nhiên, không ai biết. Nhưng việc sử dụng các tín hiệu bán đã được chứng minh qua thời gian cho phép các nhà đầu tư bảo toàn phần lớn lợi nhuận, và tránh những tổn thất nghiêm trọng. Đây có thể là những manh mối tốt nhất.

Trong tuần qua, việc bán tháo một lượng lớn cổ phiếu công nghệ hàng đầu là một điềm báo cần thiết chốt lãi hoặc cắt lỗ.

Chúng bao gồm những cái tên như Datadog (DDOG) (giảm 17% vào thứ Ba) và Microsoft (MSFT) (giảm 4% kể từ khi giảm xuống dưới MA 50 ngày năm phiên trước).

Trong khi đó, Palantir Technologies (PLTR) đã bị giảm gần 24% sau sáu phiên giảm điểm.

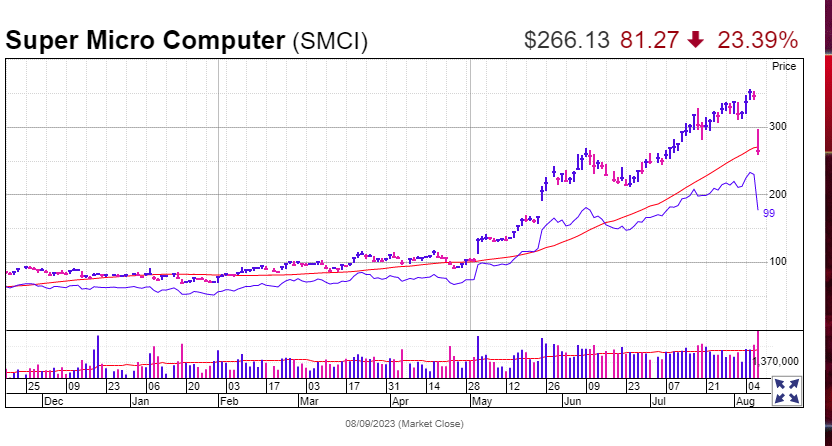

Super Micro Computer (SMCI) đã giảm 23% vào thứ Tư ngay cả sau khi công bố một quý có lợi nhuận tốt và tăng trưởng doanh số bán hàng (tăng 34% mỗi quý). Các nhà đầu tư rõ ràng đã tìm kiếm một triển vọng lạc quan hơn cho quý 3

Tuy nhiên, SMCI đã sẵn sàng ít nhất cho một đỉnh ngắn hạn. Tại sao? Vào thứ Hai, cổ phiếu có lúc đã tăng hơn 150% so với MA 200 ngày c—một dấu hiệu cho thấy cổ phiếu đã chạy tăng giá cao trào.

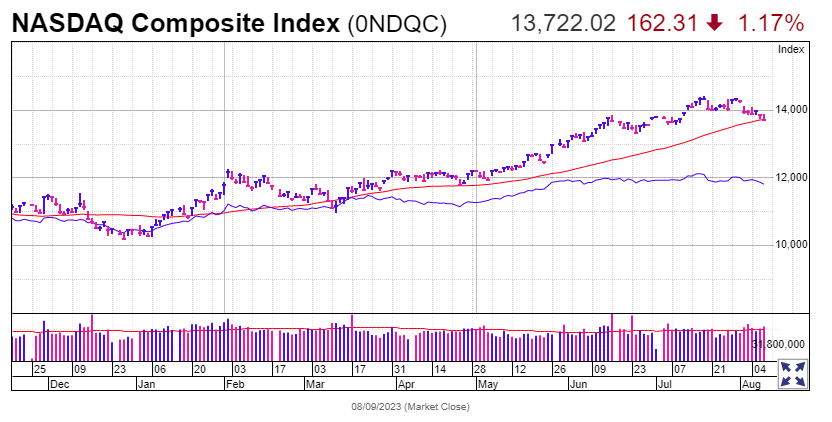

Một đợt bán tháo khác ở các cổ phiếu công nghệ hàng đầu đã khiến chỉ số Nasdaq giảm gần 1.2% vào thứ Tư. Khối lượng tăng so với phiên trước đó. Do đó, đây lại là một ngày phân phối khác và tổng cộng đã cso 7 ngày phân phối ở chỉ số này.

Chắc chắn, việc giá giảm mạnh đi kèm khối lượng lớn đang cho thấy thị trường đang tuân theo kịch bản giảm giá. Cách đây đúng một tuần, vào ngày 2 tháng 8, Nhật Báo IBD đã hạ triển vọng thị trường xuống đèn vàng.

Trong đèn vàng (Uptrend Under Pressure), các nhà đầu tư nên thận trọng với việc mua mới. Nên tăng tỷ trọng tiền mặt trong danh mục và chốt lãi các cổ phiếu đang tăng giá, nhằm tránh thị trường có một đợt sụt giảm mới.

Các cổ phiếu công nghệ cũng ảnh hưởng xấu đến các chỉ số khác

Các cổ phiếu công nghệ cũng ảnh hưởng xấu đến các chỉ số khác

Các cổ phiếu công nghệ với mức vốn hóa lớn trên thị trường cũng tiếp tục tác động đến các chỉ số khác.

S&P 500 giảm 0.7%, tệ hơn một chút so với mức giảm 0.5% của Chỉ số công nghiệp trung bình Dow Jones.

Khối lượng giảm một chút trên NYSE so với NYSE.

Trong khi đó, ngày phân phối 5 tháng 7 đã giảm khỏi S&P 500 do quy tắc hết hạn 25 phiên. Khối lượng cao hơn đã mang lại cho Nasdaq một ngày phân phối khác vào thứ Tư.

Góc Nhìn Phân Tích Kỹ Thuật

Nasdaq Composite về cơ bản đã dẫn đầu sự phục hồi trong suốt cả năm 2023. Tuy nhiên, việc giá giảm 6 phiên trong 7 phiên gần đây cho thấy cổ phiếu công nghệ đang đứng ở một thời điểm quan trọng. Ở mức 13.722 điểm, Nasdaq lần đầu tiên đóng cửa dưới MA 50 ngày kể từ ngày 13 tháng 3.

Như đã thấy trên biểu đồ hàng ngày, chỉ số này đóng cửa ngay dưới đường MA50 ngày một chút

Những đợt sụt giảm sâu xuống dưới đường MA 50 ngày có xu hướng cảnh báo về một đợt giảm sâu hơn sắp tới.

Trong lịch sử thị trường 18 tháng qua, người ta chỉ cần xem lại Nasdaq đã hoạt động như thế nào sau khi giảm xuống dưới MA 50 ngày vào năm 2022 vào ngày 8 tháng 4, ngày 30 tháng 8 và ngày 15 tháng 12.

Tất nhiên, cả ba ngày đó đều diễn ra vào năm 2022, một trong những thị trường giá xuống tồi tệ nhất trong thiên niên kỷ mới.

Vậy còn S&P 500 thì sao? Ở mức 4,467 điểm, chỉ số của các cổ phiếu vốn hóa lớn vẫn còn cao hơn 1% so với MA50 ngày. Các chỉ số khác là phiên bản của chỉ số SP500 như— Invesco S&P 500 Equal Weight (RSP), cũng như First Trust Nasdaq 100 Equal Weight (QQEW) — hiện cũng đang nằm cao hơn so với MA50 ngày.

Mặt khác, các quỹ ETF phổ biến theo dõi một số loại cổ phiếu công nghệ nhất định đã cắt giảm xuống sâu bên dưới đường 50 ngày. VanEck Semiconductor (SMH), giảm 2% với khối lượng lớn, và iShares Expanded Tech Software (IGV), là hai minh chứng về sự yếu đi của cổ phiếu công nghệ.

IGV đã giảm gần 1.2% vào thứ Tư, đánh dấu phiên giảm thứ năm trong sáu phiên gần đây

Bên ngoài lĩnh vực công nghệ

Ngoài cổ phiếu công nghệ, các chỉ số lĩnh vực khác không tạo ra bất kỳ sự tăng giá đáng kể nào vào ngày thứ tư. Chỉ số vận tải DJTA giảm 0.8% trong bối cảnh cổ phiếu hàng không bị bán tháo. Có lẽ đà phục hồi quý 3 đang bị hoài nghi khi giá dầu thô tương lai đang có tác động đến nhóm ngành hàng không. Trong khi đó, một số blogger du lịch ghi nhận dấu hiệu cho thấy nhu cầu bay có thể có dấu hiệu hạ nhiệt vào mùa thu.

Ở những nơi khác, chỉ số tiện ích công cộng Dow Jones tăng ít hơn 1 điểm. Mặc dù chỉ số này tăng phiên thứ ba liên tiếp, nhưng nó vẫn nằm sâu dưới các đường MA 50 và MA 200 ngày. Chắc chắn, các lĩnh vực phòng thủ như tiện ích công cộng đã hoạt động kém hiệu quả hơn so với cổ phiếu công nghệ trong năm nay.

Sau đợt bán tháo của trái phiếu chính phủ dài hạn kể từ cuối tháng 7, người mua đã dần quay trở lại giao dịch. Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm giảm lần thứ ba trong bốn phiên. Vào thứ Tư, lợi suất đã giảm 1 điểm cơ bản xuống 4.01%.

Theo dõi biến động của thị trường sau khi chỉ số CPI được công bố vào ngày thứ năm.

Nhóm ngành mạnh nhất từ đầu năm đến nay

Nói chung, ba tuần qua được xem như là một điều chỉnh (pullback) lành mạnh. Nasdaq đã giảm khoảng 5% so với mức đỉnh cao nhất năm là 14,446.

Sự sụt giảm của S&P 500 từ đỉnh 4,607 vào ngày 27 tháng 7 xuống mức thấp nhất trong phiên thứ Tư là 4,461? Cũng chỉ giảm nhẹ ở mức trên 3%.

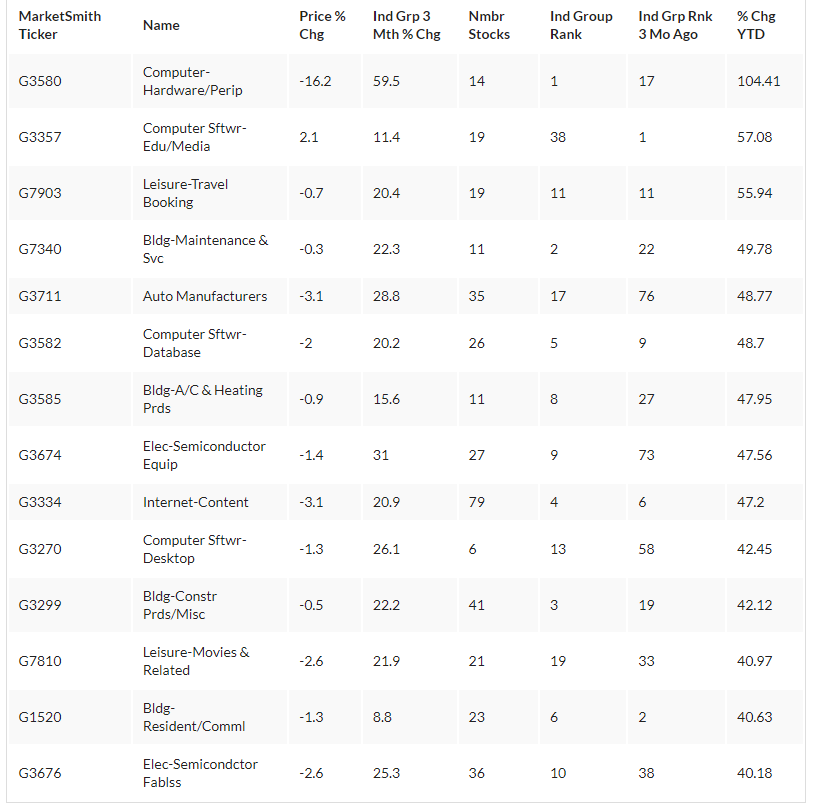

Theo MarketSmith, 14 trong số 197 nhóm ngành của IBD có mức tăng 40% kể từ ngày 1 tháng 1 đến thứ Tư tuần này. Lưu ý rằng hiệu suất được tính theo giá.

Bình luận của Admin

Gã du mục Jesse Stine update các đồ thị của cổ phiếu công nghệ như AAPL và MSFT cho thấy đã chạm dãi băng trên của Bollinger Band theo tháng. Đây là dấu hiệu tạo đỉnh và giảm trở lại sau đó. Xem chi tiết cách dùng Bollinger Band trong cuốn sách

Các dữ liệu mới nhất cho thấy CPI của Trung Quốc dã âm và chính thức bước vào giảm phát