Chưa có sản phẩm trong giỏ hàng.

TTCK Việt Nam

[Góc bạn đọc] HPX: Sự trỗi dậy của đại gia bất động sản “Đỗ Quý Hải”

Trên đồ thị, HPX đang hình thành mẫu hình nền giá chồng trên nền giá, với Nền Giá Phẳng (Flat Base) đang nằm trên Chiếc Cốc-Tay Cầm (Cup and Handle). Cú rũ bỏ bằng cây Pin Bar vào ngày 17/6/2019 đang được kỳ vọng khởi đầu cho một nhịp tăng giá mới của HPX.

Đai Gia Hải Phát và sự phát triển thần tốc của HPX

Nhắc đến khu vực Hà Đông, chúng ta biết đây là nơi nổi lên hai đại gia mới trong ngành bất động sản “Văn Phú Invest” và “Hải Phát Invest”. Cả hai doanh nghiệp này để tăng vốn rất thần tốc trước khi lên sàn.

Hải Phát được thành lập từ năm 2003, với vốn điều lệ ban đầu chỉ 8 tỷ đồng. Mãi đến năm 2007, công ty mới tăng vốn lên 15 tỷ đồng, trên cơ sở vốn góp của các cổ đông hiện hữu và các cổ đông khác. Một năm sau đó, công ty tăng vốn một mạch lên 300 tỷ đồng, thông qua việc phát hành cho các cổ đông hiện hữu. Đây cũng là năm mà Hải Phát triển khai xây dựng dự án khu đô thị mới Văn Phú và Tổ hợp thương mại và căn hộ The Pride thuộc Khu đô thị An Hưng (Hà Đông, Hà Nội).

Vốn điều lệ công ty một lần nữa được tăng lên 750 tỷ đồng vào năm 2011. Mặc dù chỉ là nhà đầu tư thứ cấp tại Văn Phú, nhưng Hải Phát lại lời lớn vì trong lúc thị trường bất động sản sốt nóng. Với lợi nhuận thu được, Hải Phát đã tiếp tục đi mua dự án, và ít ai biết rằng, dự án Khu đô thị Đại Thanh hiện nay do Xí nghiệp xây dựng tư nhân số 1 Lai Châu của “đại gia điếu cày” Lê Thanh Thản làm chủ đầu tư trước đây thuộc về Hải Phát. Ban đầu, Hải Phát liên doanh, nhưng cuối cùng quyết định bán lại dự án, thu về hàng trăm tỉ đồng. Có tiền, Hải Phát tiếp tục tăng vốn và đi thâu tóm thêm nhiều dự án khác, trong đó có khu đất tại 36 Phạm Hùng.

Tuy nhiên cùng với sự đi xuống của thị trường đã kéo Hải Phát vào cơn bĩ cực. Khu đất 36 Phạm Hùng về tay Hải Phát chưa lâu thì đến năm 2014 lại được Hải Phát trao tay cho doanh nghiệp khác trong bối cảnh doanh nghiệp gặp khó khăn về tài chính và thị trường BĐS suy thoái. Khách hàng được Hải Phát chuyển nhượng không phải ai xa lạ mà chính là đại gia BĐS mới nổi thời điểm bấy giờ FLC.

Hai dự án trọng điểm của Hải Phát là khu căn hộ The Pride và Tân Tây Đô đều gặp khó khăn. Năm 2012, Hải Phát đã buộc phải hạ giá 20-30% giá bán của khu căn hộ CT2A Tân Tây Đô mới thu được tiền để tiếp tục hoàn thiện dự án này. Trong khi đó, Hải Phát đã mất một thời gian dài “chết chìm” ở dự án The Pride với vô số đơn kiện của khách hàng khi dự án liên tục chậm tiến độ trong nhiều năm.

Tuy nhiên, Hải Phát trở lại mạnh mẽ sau năm 2015 với những dòng tiền bí ẩn để thâu tóm các dự án bất động sản. Đầu tiên phải kể đến sự kiện Công ty CP Đầu tư Hải Phát đã chi 165 tỉ đồng để mua 16,5 triệu cổ phiếu và chính thức nắm giữ 4,71% vốn của VietABank vào cuối năm 2015. Trước đó, CTCP Đầu tư Hải Phát chào mua công khai cả lô 77,366 cổ phần chào bán của CTCP Ôtô khách Hà Tây.

Chưa dừng lại ở đó, cùng thời điểm trên Hải Phát cũng tiếp tục chi hơn 200 tỉ để mua hơn 10 triệu cổ phần từ Cienco 5. Sau thương vụ này, Hải Phát đã giành quyền sở hữu 23% cổ phần Cienco 5. Câu chuyện Hải Phát – Cienco5 lại khiến giới đầu tư liên hệ đến sự kiện đang gây sốt hiện nay trong giới BĐS Hà Nội là việc Công ty cổ phần Tập đoàn Mường Thanh cho biết đã chính thức sở hữu dự án Thanh Hà (quận Hà Đông – Hà Nội) của Cienco5 Land, một thành viên của Cienco5.

Thời gian gần đây, dư luận cũng xôn xao với việc Hải Phát liên tục thâu tóm hàng loạt dự án có quy mô lớn khu vực Hà Đông. Từ cuối năm 2015, đầu năm 2016 đến nay, thông tin hàng loạt dự án có quy mô lớn đang dần về tay Hải Phát liên tục xuất hiện trên thị trường.

Đầu tiên là vào cuối năm ngoái, Sông Đà Thăng Long bất ngờ thông báo đã chuyển nhượng tòa nhà CT2 – 105 tại dự án Usilk City (Hà Đông) cho Hải Phát. Khi thương vụ này vừa lắng xuống thì đầu năm 2016, Sông Đà Thăng Long tiếp tục công bố chuyển nhượng tòa CT1 – 104 cho doanh nghiệp này. Và trong một động thái rõ ràng hơn, Tổng Giám đốc Sông Đà Thăng Long từng tiết lộ: “Các toà còn lại, Công ty Sông Đà Thăng Long cũng đã ký hợp đồng hợp tác toàn diện với Công ty Hải Phát để tiếp tục thi công dự án”.

Đến đầu tháng 4 năm nay, trong phiên đấu giá quyền sử dụng đất dự án đầu tư xây dựng cơ sở thương mại, dịch vụ tại làng nghề dệt lụa Vạn Phúc (phường Vạn Phúc), Hải Phát đã giành quyền mua 7,200m2 đất với giá 500 tỉ đồng.

Chưa dừng lại ở đó, mới đây theo thông tin chúng tôi được biết, doanh nghiệp này đã thâu tóm một phần dự án Khu đô thị Phú Lương, phường Phú Lương (quận Hà Đông) do Công ty cổ phần xây dựng Trung Việt làm chủ đầu tư. Theo đó, Hải Phát đã đầu tư vào dự án khoảng 700 tỉ đồng để mua lại quỹ đất 4,7ha đất thành phẩm (tương đương khoảng 35% quỹ đất của dự án). (Các thông tin trên sử dụng bài viết của tác giả Phan Nam, báo LAO ĐỘNG)

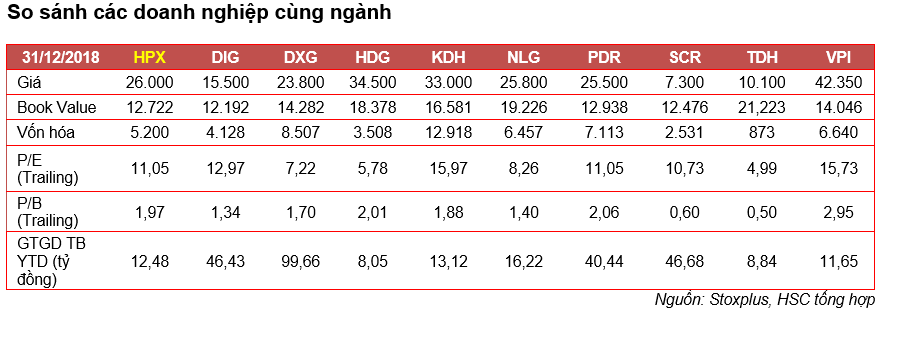

Năm 2018, khi lên sàn, Hải Phát đã có quá trình tăng vốn hết sức ấn tượng: Vốn điều lệ tăng từ 8 tỷ đồng trong năm 2003 lên 1,725 tỷ trong năm 2018 và chạm mốc 2,000 tỷ đồng ở thời điểm tháng 6.2019. Dự kiến công ty sẽ còn tăng lên 2,500 tỷ đồng thông qua phát hành riêng lẻ. Tổng tài sản đạt 7,398 tỷ tính đến hết Q4/2018; Lợi nhuận sau thuế tăng trưởng ấn tượng từ năm 2016 đến nay khi đạt mức tăng là 93.57% trong năm 2017 và xấp xỉ 40% tính đến cuối năm 2018; thống kê các sản phẩm đã đưa ra thị trường là 5,594 căn hộ, 1,309 căn biệt thự liền kề, diện tích sàn xây dựng là 503,113 m2;

Công ty cũng đưa ra mục tiêu và chiến lược đến năm 2023 là tiếp tục xây dựng công ty phát triển có quy mô và năng lực hàng đầu ngành bất động sản, đón đầu các xu hướng, tạo lập quỹ đất có vị trí đắc địa và giá vốn hợp lý, từ đó đưa ra các sản phẩm có giá trị thật sự và gây ấn tượng với cộng đồng.

Hải Phát đang đẩy mạnh tăng vốn chủ sở hữu để giảm tỷ lệ đòn bẩy

Đi kèm với sự tăng vốn thần tốc là nợ vay tăng nhanh của doanh nghiệp này. Công ty đang có tổng cộng 1,734 tỷ đồng nợ vay tài chính, riêng khoản vay tại Indovina lên tới 575 tỷ đồng, chiếm 33%. Ngoài ra là một số khoản vay tại Vietinbank, với tổng dư nợ 420 tỷ đồng; Ngân hàng Bản Việt với 369 tỷ đồng; Ngân hàng Bảo Việt 195 tỷ và SHB với 174 tỷ đồng cho vay…

Hệ số nợ/vốn chủ sở hữu của Hải Phát đạt đỉnh 3 lần vào năm 2016. Sang năm 2017 là 2.15 và năm 2018 giảm xuống còn 1.89.

Song song với kế hoạch tăng vốn từ 2,000 tỷ đồng lên 2,500 tỷ đồng. Theo Chủ tịch Hải Phát Invest, để chuẩn bị cho những dự án lớn sắp tới, Hải Phát đã có kế hoạch phát hành trái phiếu, phát hành tăng vốn và dự kiến thu về khoảng 3,000 tỷ đồng. Cụ thể, trong năm nay, Hải Phát Invest sẽ phát hành 1.000 tỷ trái phiếu có kỳ hạn 5 năm với lãi suất năm đầu là 11%, các năm tiếp theo từ 3-5%.

Các dự án mới bắt đầu hạch toán lợi nhuận. Quỹ đất sạch 400 ha

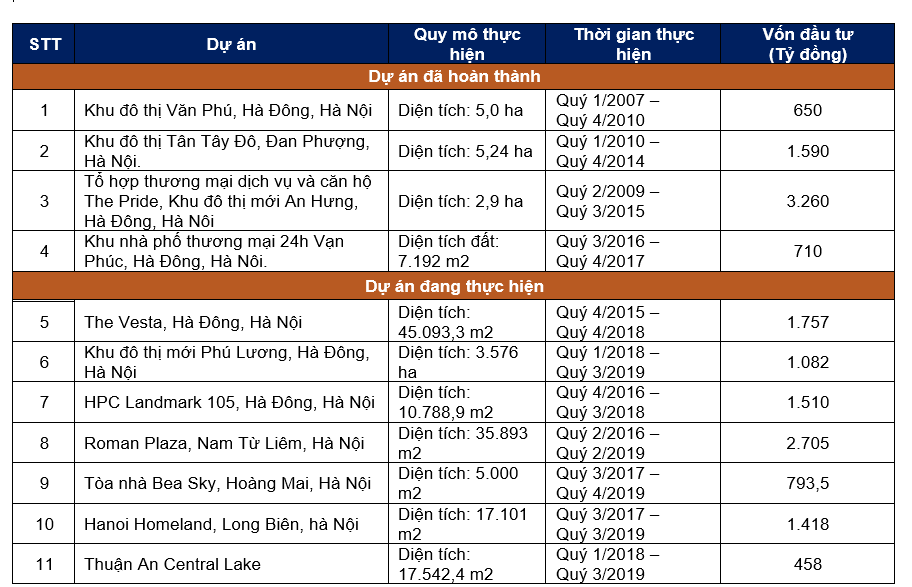

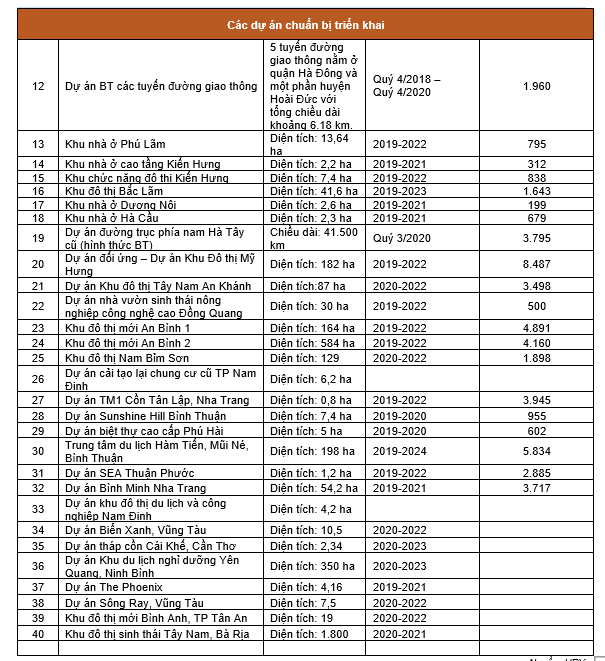

Với sự trở lại mạnh mẽ sau năm 2015, Hải Phát đã có trong tay quỹ đất sạch khủng khiếp 158 ha và theo báo cáo của công ty đã lên tới 400 ha tại thời điểm cuối năm 2018. Phần lớn các dự án là đi thâu tóm từ các doanh nghiệp khác. Điểm đặc biệt, các dự án này đều có quy mô rộng, vị trí đắc địa nằm ở nhiều tỉnh khác nhau như Hà Nội, Nha Trang, Đà Nẵng, Hội An, Bình Thuận, Nam Định, Bắc Ninh, Thái Bình…

Ông Đoàn Hòa Thuận, Phó tổng giám đốc Hải Phát Invest chia sẻ, kế hoạch dài hạn mà Hải Phát Invest hướng tới là mở rộng chiến lược đầu tư sang phân khúc bất động sản công nghiệp, bất động sản nghỉ dưỡng. Mục tiêu 5 năm tới, Hải Phát Invest sẽ tích lũy quỹ đất trải dài từ Bắc đến Nam với diện tích khoảng 10,000 ha, thông qua nhiều hình thức như hợp tác đối tác công tư, đấu giá, đấu thầu, thực hiện dự án…

Trong 6 tháng cuối năm 2018, công ty mới bắt đầu ghi nhận 280 tỷ đồng lợi nhuận sau thuế (trong tổng số 450 tỷ lợi nhuận sau thuế năm 2018) từ các dự án như khu đô thị mới Phú Lương, khu nhà thấp tầng Trâu Quỳ (tên thương mại là Dự án Thuận An), khu nhà thấp tầng của dự án Roman Plaza và dự án The Vesta.

Tính riêng giai đoạn 2016 – 2017, lợi nhuận sau thuế của Hải Phát Invest đạt mức tăng trưởng kép 196%, từ 166 tỷ đồng cuối 2016 lên hơn 325 tỷ đồng, trong đó ROE trung bình lên tới gần 18%.

Kế hoạch đến năm 2020, Hải Phát dự kiến doanh thu thuần sẽ đạt 5,500 tỷ đồng và lợi nhuận sau thuế cán mốc 950 tỷ đồng, gấp lần lượt 1.7 lần và 3 lần so với năm 2018. Năm 2019, công ty đặt kế hoạch doanh thu tăng 89.5 % so với 2018, lợi nhuận sau thuế đạt 720 tỷ đồng, tăng 59.3 %

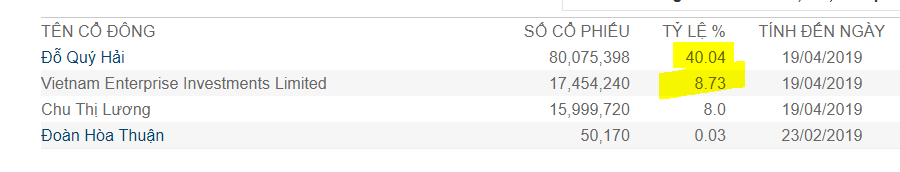

Cơ cấu cổ đông: Lãnh đạo đều sở hữu cổ phiếu công ty. Trong đó chủ tich HĐQT chiếm 40%. Với sự bành trướng mạnh của mình, Hải Phát đã có sự chú ý và tham gia của Dragon Capital với tỷ lệ 8.73%. Tỷ lệ Freefloat thấp, chỉ tầm 20%. Lượng hàng trôi nổi ít.

Các dự án tiêu biểu

Liên hệ tác giả để biết thêm chi tiết:

Khúc Ngọc Tuyên (Mr.)

CTCP chứng khoán SSI – Trần Hưng Đạo, Đ/C: Tầng 10, CapitalTower, 109 Trần Hưng Đạo, Hoàn Kiếm , Hà Nội Mobile: 098.959.1288